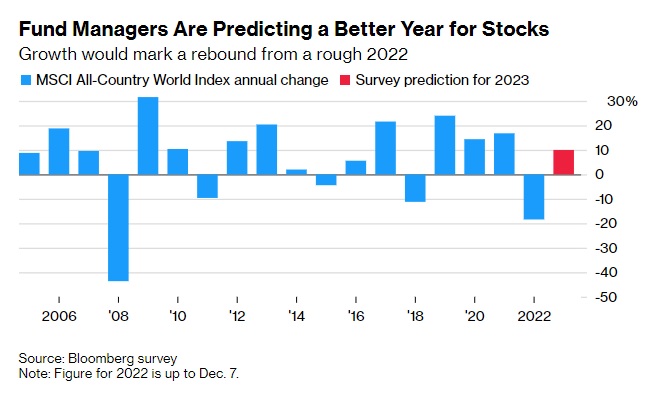

Μερικοί από τους μεγαλύτερους επενδυτές στον κόσμο προβλέπουν ότι οι μετοχές θα σημειώσουν χαμηλά διψήφια κέρδη το επόμενο έτος, εξέλιξη που θα φέρει ανακούφιση, μετά τη χειρότερη ζημιά των παγκόσμιων μετοχών από το 2008.

Εν μέσω της πρόσφατης αισιοδοξίας ότι ο πληθωρισμός έχει φτάσει σε κορύφωση -και ότι η Ομοσπονδιακή Τράπεζα θα μπορούσε σύντομα να αρχίσει να αλλάζει τον τόνο της-, το 71% των ερωτηθέντων σε έρευνα του Bloomberg News αναμένει άνοδο των μετοχών, έναντι 19% που προβλέπει πτώση. Για όσους περιμένουν κέρδη, η μέση εκτίμηση είναι 10% απόδοση.

Η άτυπη έρευνα με 134 διαχειριστές κεφαλαίων ενσωματώνει τις απόψεις μεγάλων επενδυτών, συμπεριλαμβανομένων των BlackRock Inc., Goldman Sachs Asset Management και Amundi SA. Παρέχει μια εικόνα για τα μεγάλα θέματα και τα εμπόδια που αναμένουν να αντιμετωπίσουν το 2023 μετά τον πληθωρισμό, τον πόλεμο στην Ουκρανία και τις «γερακίσιες» κεντρικές τράπεζες που έπληξαν τις αποδόσεις των μετοχών φέτος.

Ωστόσο, η χρηματιστηριακή αγορά θα μπορούσε να εκτροχιαστεί ξανά από πεισματικά υψηλό πληθωρισμό ή μια βαθιά ύφεση. Αυτές είναι οι κορυφαίες ανησυχίες για το επόμενο έτος, τις οποίες αναφέρει το 48% και το 45% των συμμετεχόντων, αντίστοιχα. Οι μετοχές θα μπορούσαν επίσης να φτάσουν σε νέα χαμηλά στις αρχές του 2023, με πολλούς να βλέπουν τα κέρδη να έρχονται προς το δεύτερο εξάμηνο.

«Αν και μπορεί να αντιμετωπίσουμε ύφεση και πτώση των κερδών, έχουμε ήδη προεξοφλήσει ένα μέρος της το 2022», δήλωσε η Pia Haak, επικεφαλής επενδύσεων στη Swedbank Robur, τον μεγαλύτερο διαχειριστή κεφαλαίων της Σουηδίας. «Θα έχουμε καλύτερη ορατότητα το 2023 και αυτό ελπίζουμε να βοηθήσει τις αγορές».

Ακόμη και μετά από ένα πρόσφατο ράλι, ο MSCI All-Country World Index βρίσκεται σε τροχιά για τη χειρότερη χρονιά από την παγκόσμια οικονομική κρίση το 2008. Ο S&P 500 πιθανότατα θα κλείσει το 2022 με παρόμοια κακή απόδοση.

Η ενεργειακή κρίση στην Ευρώπη και τα σημάδια επιβράδυνσης της οικονομικής ανάπτυξης έχουν κρατήσει χαμηλά τις τιμές των μετοχών, παρότι η Κίνα αρχίζει να χαλαρώνει ορισμένους από τους σκληρούς περιορισμούς της Covid. Επιπλέον, υπάρχουν αυξανόμενοι φόβοι ότι η επιβράδυνση που βρίσκεται ήδη σε εξέλιξη σε πολλές οικονομίες θα πλήξει τα κέρδη.

Η έρευνα του Bloomberg διεξήχθη από δημοσιογράφους που επικοινώνησαν με διαχειριστές κεφαλαίων και στρατηγικούς αναλυτές μεγάλων εταιρειών επενδύσεων μεταξύ 29 Νοεμβρίου και 7 Δεκεμβρίου. Πέρυσι, μια παρόμοια έρευνα προέβλεψε ότι η επιθετική πολιτική από τις κεντρικές τράπεζες θα ήταν η μεγαλύτερη απειλή για τις μετοχές το 2022.

Η τεχνολογία επιστρέφει

Ο Hideyuki Ishiguro, ανώτερος στρατηγικός σύμβουλος της Nomura Asset Management, αναμένει ότι το 2023 θα είναι το «ακριβώς αντίθετο από φέτος». Μέρος αυτού οφείλεται στις αποτιμήσεις, οι οποίες έχουν υποχωρήσει φέρνοντας τους τίτλους του MSCI ACWI κοντά στη μακροπρόθεσμη μέση τιμή σε όρους 12μηνης εκτίμησης για τη σχέση τιμής μετοχής προς κέρδη.

Σε ό,τι αφορά τους επιμέρους τομείς, οι ερωτηθέντες γενικά ευνοούσαν εταιρείες που μπορούν να υπερασπιστούν τα κέρδη τους μέσω μιας οικονομικής ύφεσης. Εταιρείες με υψηλά μερίσματα, μετοχές ασφαλιστικών, υγειονομικής περίθαλψης και τίτλοι χαμηλής μεταβλητότητας ήταν μεταξύ των επιλογών τους, ενώ ορισμένοι προτιμούσαν τράπεζες και αναδυόμενες αγορές όπως η Ινδία, η Ινδονησία και το Βιετνάμ.

Αφού χτυπήθηκαν φέτος καθώς τα επιτόκια ανέβηκαν, οι αμερικανικές μετοχές τεχνολογίας ενδέχεται επίσης να επανέλθουν. Περισσότεροι από τους μισούς ερωτηθέντες είπαν ότι θα αγόραζαν επιλεκτικά τον κλάδο.

Με τις αποτιμήσεις να παραμένουν σχετικά φθηνές παρά το πρόσφατο ράλι και με τις αποδόσεις των ομολόγων να αναμένεται να μειωθούν το επόμενο έτος, οι τεχνολογικοί κολοσσοί όπως η Apple Inc., η Amazon.com Inc. και η μητρική Google Alphabet Inc. προβλέπεται να ωφεληθούν, δήλωσαν διαχειριστές κεφαλαίων.

Ορισμένοι είναι «ταύροι» με την Κίνα, ιδιαίτερα καθώς απομακρύνεται από την πολιτική μηδενικής Covid. Μια βουτιά νωρίτερα φέτος έχει φέρει τις αποτιμήσεις πολύ κάτω από τον μέσο όρο 20 ετών, καθιστώντας τις πιο ελκυστικές σε σύγκριση με τις ΗΠΑ ή την Ευρώπη.

Η Evgenia Molotova, ανώτερη διευθύντρια επενδύσεων στην Pictet Asset Management, δήλωσε ότι θα είναι επιλεκτικός αγοραστής κινεζικών μετοχών «στα τρέχοντα επίπεδα», προτιμώντας τις βιομηχανίες, τις ασφάλειες και την υγειονομική περίθαλψη στην Κίνα.

Στην έρευνα του Bloomberg, η άνοδος 10% που προβλέπεται για τις μετοχές το 2023 θα είναι χαμηλότερη από προηγούμενα επεισόδια ανάκαμψης της αγοράς, όπως το 2009 και το 2019.

Για τους διαχειριστές κεφαλαίων, καλύτερα νέα για τον πληθωρισμό και την ανάπτυξη θα μπορούσαν να είναι οι καταλύτες για ισχυρότερη απόδοση. Σχεδόν το 70% των ερωτηθέντων είπε ότι ήταν οι κύριοι δυνητικοί θετικοί παράγοντες. Ανέφεραν επίσης την πλήρη «επαναλειτουργία» της Κίνας και την κατάπαυση πυρός στην Ουκρανία ως ανοδικά κίνητρα.

Η έμφαση στον πληθωρισμό και στην ανάπτυξη ως στοιχεία make-or-break είναι σύμφωνη με τα ευρήματα της τελευταίας έρευνας διαχείρισης κεφαλαίων της Bank of America Corp. Έδειξε ότι οι προσδοκίες για ύφεση ήταν στο υψηλότερο επίπεδο από τον Απρίλιο του 2020, ενώ ένα σενάριο «στασιμοπληθωρισμού», δηλαδή χαμηλής ανάπτυξης και υψηλού πληθωρισμού, ήταν «συντριπτικά» η κοινή εκτίμηση (consensus).

Τέτοιες ανησυχίες φαίνονται δικαιολογημένες. Σύμφωνα με το Bloomberg Economics, η παγκόσμια οικονομία οδεύει προς την πιο αδύναμη επίδοση εδώ και χρόνια, εξαιρουμένης της χρηματοπιστωτικής κρίσης και της πανδημίας. Το ΔΝΤ είπε τον περασμένο μήνα ότι η κατάσταση επιδεινώνεται ραγδαία.

Οδεύοντας προς το τέλος του έτους, η κατεύθυνση της αγοράς εξαρτάται από δύο βασικά στοιχεία που θα γίνουν γνωστά την επόμενη εβδομάδα: τα στοιχεία για τον πληθωρισμό των ΗΠΑ την Τρίτη και την απόφαση της Fed για την πολιτική μια μέρα αργότερα. Κάποια καλά νέα προέκυψαν εδώ: οι αυξήσεις των τιμών άρχισαν να μειώνονται αφού έφτασαν σε υψηλό τεσσάρων δεκαετιών και η κεντρική τράπεζα έχει σηματοδοτήσει ότι μπορεί να επιβραδύνει τον ρυθμό αύξησης των επιτοκίων.

«Δεν είναι πιθανή μια διαρκής άνοδος των περιουσιακών στοιχείων υψηλού κινδύνου έως ότου ο πληθωρισμός έχει πιο σταθερή πτωτική τάση προς τον στόχο», δήλωσε ο Shoqat Bunglawala, της Goldman Sachs Asset Management. Διατηρεί μια σχετικά αμυντική κατανομή περιουσιακών στοιχείων σε ισορροπημένα χαρτοφυλάκια.

Ο Μπεν Πάουελ, επικεφαλής στρατηγικών επενδύσεων για την APAC στο Ινστιτούτο Επενδύσεων BlackRock, είναι επίσης επιφυλακτικός, λέγοντας ότι οι μετοχές δεν αντανακλούν ακόμη τον πλήρη αντίκτυπο της αυστηρότερης νομισματικής πολιτικής.

«Είχαμε τον κεραυνό της σύσφιξης της πολιτικής το 2022 και τώρα θα ακολουθήσει η βροντή -δηλαδή η ζημιά», είπε. «Ίσως βλέπουμε κάποια σημάδια επιβράδυνσης των εξαγωγών και των κατοικιών, αλλά αυτό θα γίνει πιο σαφές το επόμενο έτος και η αγορά πρέπει να το τιμολογήσει λίγο πιο αποτελεσματικά».

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα