Το 2025 θα… κληρονομήσει από τη φετινή χρονιά σειρά από έντονες αβεβαιότητες σε γεωπολιτικό και οικονομικό επίπεδο, με τον νέο πρόεδρο των ΗΠΑ να είναι απρόβλεπτος και τις δύο ισχυρότερες χώρες της Ευρώπης να βρίσκονται σε αναζήτηση ουσιαστικής διακυβέρνησης.

Αν σε όλα αυτά συνεκτιμήσει κάποιος τα… τρελά κέρδη που έχουν καταγράψει τα διεθνή χρηματιστήρια τα τελευταία χρόνια, εύκολα αντιλαμβάνεται γιατί ακόμη και οι «ταύροι» έχουν συγκρατημένες προσδοκίες για τη χρηματιστηριακή πορεία του 2025

Από την άλλη πλευρά, οι περισσότεροι αναλυτές θεωρούν πως τα πράγματα είναι διαφορετικά σε ό,τι αφορά το Χρηματιστήριο της Αθήνας, το οποίο έχει αφενός τα δικά του «μαξιλαράκια», αφετέρου τις προϋποθέσεις για σημαντικά κέρδη το 2025, υπό την προϋπόθεση ότι δεν θα προκύψει κάποια επιδείνωση στο διεθνές οικονομικό και γεωπολιτικό πεδίο.

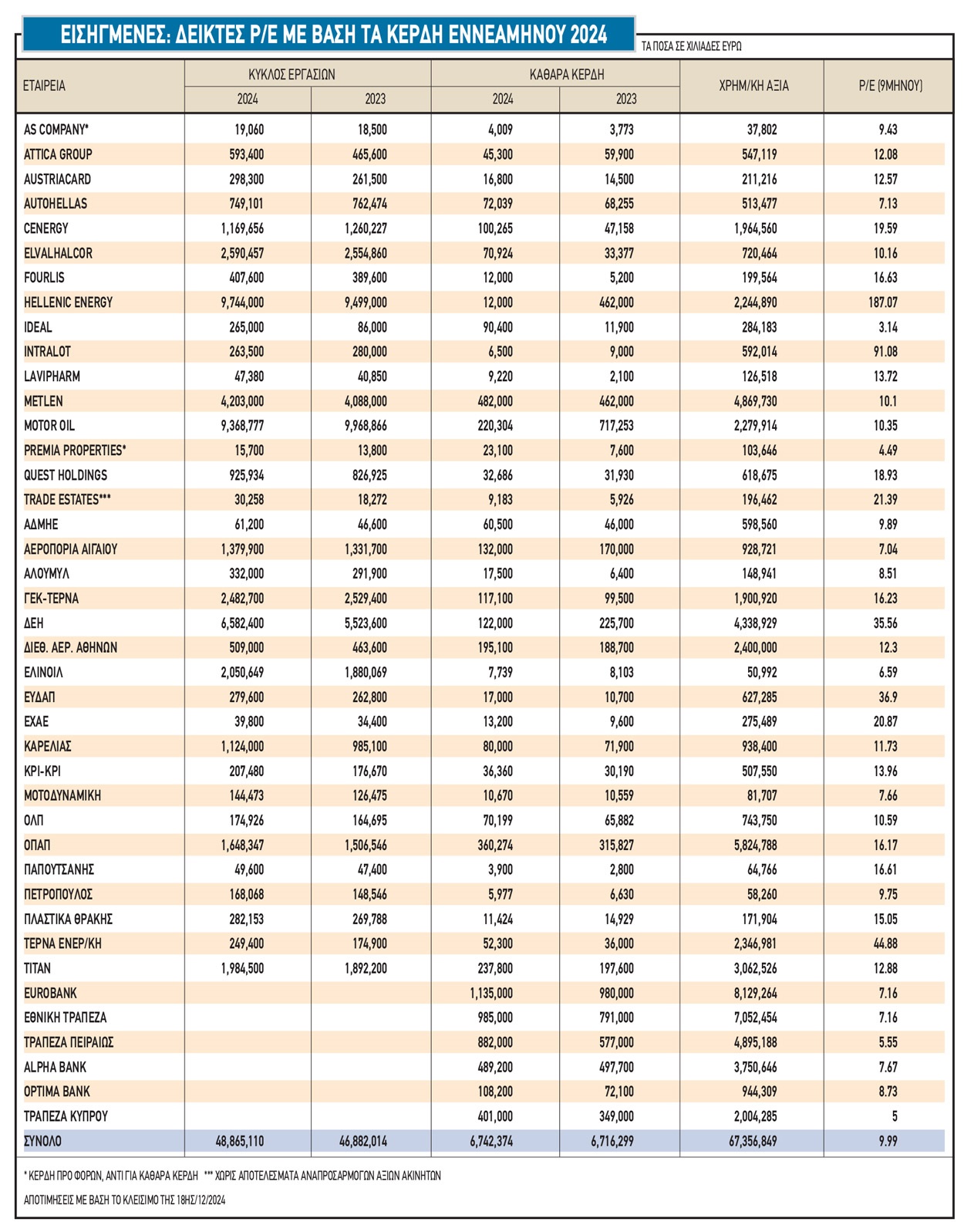

Άλλωστε, με βάση τα κέρδη των εισηγμένων στο εννεάμηνο του 2024 και τις αποτιμήσεις της 18ης Δεκεμβρίου, το μέσο P/E (χωρίς τον συνυπολογισμό του τέταρτου τριμήνου) διαμορφώνεται οριακά χαμηλότερα από το 10.

Πρέπει να είναι ο δέκατος πέμπτος συνεχόμενος Δεκέμβριος όπου ακούμε τους έντονους φόβους πολλών αναλυτών ότι το αμερικανικό χρηματιστήριο -και κατ’ επέκταση και τα ευρωπαϊκά- είναι υπερτιμημένα και πως αναμένεται μια επόμενη χρονιά γεμάτη κινδύνους και πιθανότατη πτώση των τιμών των μετοχών. Κι όμως, το 2024 φαίνεται να κλείνει με την καταγραφή νέων ιστορικών υψηλών.

Επίσης, πολλοί είναι εκείνοι που φοβούνται μια πιθανή «φούσκα» -όπως την αποκαλούν- των εταιρειών τεχνολογίας ή τις επιπτώσεις από τις πολιτικές που θα ακολουθήσει ο Ντόναλντ Τραμπ ή ακόμη το… πανύψηλο αμερικανικό χρέος και την πολιτική αβεβαιότητα σε Γερμανία και Γαλλία. Συνολικά, ακόμη και οι «ταύροι» τηρούν μια στάση αυτοσυγκράτησης, θεωρώντας πως οι όποιες θετικές προβλεπόμενες μετοχικές αποδόσεις του 2025 δύσκολα θα είναι μεγάλες.

Από την άλλη πλευρά, όμως, μια ενδεχόμενη λήξη του πολέμου στην Ουκρανία και μια ύφεση της κατάστασης στη Μέση Ανατολή, θα μπορούσε να δώσει μια νέα ώθηση στις διεθνείς κεφαλαιαγορές. Επίσης, δεν θα πρέπει να μας διαφεύγει και η πολιτική αποκλιμάκωσης των επιτοκίων (ιδίως στην Ευρώπη και δευτερευόντως στις ΗΠΑ μετά και τις πρόσφατες δηλώσεις του διοικητή της Fed Τζέρομ Πάουελ), οι οποίες όχι μόνο λειτουργούν υπέρ των επιχειρήσεων και των μετοχικών αποτιμήσεων, αλλά παράλληλα πριονίζουν τις αποδόσεις άλλων εναλλακτικών επενδυτικών επιλογών, όπως είναι οι καταθέσεις, τα έντοκα γραμμάτια και τα ομόλογα.

Η θέση της αγοράς

Συνδέοντας τώρα τα όσα συμβαίνουν στο εξωτερικό με τα δικά μας ζητήματα, απαντώντας σε σχετική ερώτηση που δέχτηκε ο διευθύνων σύμβουλος της ΕΧΑΕ Γιάννος Κοντόπουλος, σημείωσε πως δεν μπορεί εύκολα να προβλέψει κάποιος το πώς θα εξελιχθούν οι χρηματιστηριακές αγορές το 2025, λόγω μιας σειράς αβεβαιοτήτων.

Ωστόσο, αναφέρθηκε στα ισχυρά θεμελιώδη δεδομένα της ελληνικής αγοράς (εταιρικά κέρδη στα υψηλά της τελευταίας 15ετίας, καλύτερη πορεία του ΑΕΠ σε σχέση με την Ευρώπη), για να συμπληρώσει πως το Χ.Α. διαθέτει επιπλέον κάποια «μαξιλαράκια» σε περίπτωση που οι αγορές σκοντάψουν για ένα διάστημα του 2025.

Σε αυτά περιέλαβε το χαμηλό ποσοστό δανεισμού νοικοκυριών και επιχειρήσεων, το μικρότερο κόστος εργασίας σε σύγκριση με την Ευρώπη και τη συσσωρευμένη ζήτηση που παρατηρείται σε όλες τις εκφάνσεις της οικονομίας.

Βασιζόμενοι σε παρόμοια επιχειρήματα, όπως επίσης και στα ολοένα και περισσότερο μειούμενα επιτόκια από την Ευρωπαϊκή Κεντρική Τράπεζα, οι περισσότεροι Έλληνες χρηματιστές θεωρούν πως το 2025 θα αποβεί μια θετική χρονιά για την ελληνική κεφαλαιαγορά, υπό την προϋπόθεση ότι δεν θα δούμε κάποια νέα γεωπολιτική αβεβαιότητα στο διεθνές πεδίο. Για παράδειγμα, ο πρόεδρος της Merit ΑΧΕΠΕΥ Νίκος Πετροπουλάκης θεωρεί πως αν τα πράγματα κινηθούν ομαλά στο διεθνές πεδίο, τότε το Χ.Α. θα μπορούσε να ξεχωρίσει και το 2025, εστιάζοντας σε κλάδους όπως οι τράπεζες, η ενέργεια, οι κατασκευές και η πληροφορική.

Στο ίδιο μήκος κινούνται και οι εκτιμήσεις του διευθύνοντος συμβούλου της Fast Finance Ηλία Ζαχαράκη πως μετά από μια φετινή χρονιά συσσώρευσης, το 2025 θα μπορούσε να εξελιχθεί σε ένα έτος με αντίστοιχη χρηματιστηριακή πορεία όπως αυτή του 2023.

Γενικότερα, οι αναλυτές θεωρούν ότι το 2025 θα είναι ένα έτος όπου τα εταιρικά κέρδη των εισηγμένων εταιρειών θα κυμανθούν κοντά στα φετινά επίπεδα (ξεπερνώντας τα 10 δισ. ευρώ) και οι χρηματικές διανομές θα κυμανθούν μεταξύ των 4,5 και των 5 δισ. ευρώ, οδηγώντας σε ένα μέσο δείκτη P/E γύρω στο 10 και σε μια μερισματική απόδοση κοντά ή και πάνω από το 4,5%.

«Οι αποτιμήσεις των ελληνικών εισηγμένων δεν σχετίζονται με αυτές του εξωτερικού. Οι δικοί μας δείκτες αποτίμησης είναι πολύ πιο ελκυστικοί και η φετινή άνοδος του Γενικού Δείκτη δεν μπορεί να συγκριθεί με το ράλι των περισσότερων μετοχών στα μεγάλα χρηματιστήρια του εξωτερικού.

Ακόμη κι αν δεχτούμε ότι τα κέρδη των εγχώριων συστημικών τραπεζών θα υποχωρήσουν κατά 10%-15% το 2025 μετά τη μείωση των επιτοκίων από την Ευρωπαϊκή Κεντρική Τράπεζα και τα τελευταία κυβερνητικά μέτρα, ας μην ξεχνάμε πως ήδη οι μετοχές τους διαπραγματεύονται με μονοψήφια P/E και πολύ κάτω από την ενσώματη λογιστική τους αξία.

Επίσης, οι αποτιμήσεις των εταιρειών πληροφορικής όχι μόνο είναι πολύ λογικότερες, αλλά επιπλέον δεν βασίζονται στις ασαφείς προοπτικές της Τεχνητής Νοημοσύνης, αλλά σε υπογεγραμμένες συμβάσεις με το Δημόσιο και ισχυρούς επιχειρηματικούς ομίλους.

Το υπόλοιπο των ανεκτέλεστων συμβάσεων των κατασκευαστικών εταιρειών είναι μεγαλύτερο από ποτέ και τα discount στις εταιρείες ακινήτων είναι ίσως υψηλότερα στην Ελλάδα σε σχέση με την Ευρώπη, παρότι οι εισηγμένες στο Χ.Α. διαθέτουν ισχυρή ρευστότητα, έχουν χαμηλότερο κόστος χρήματος και η ελληνική κτηματαγορά κινείται ανοδικά».

Αυτά υποστηρίζει γνωστός χρηματιστηριακός αναλυτής, συμπληρώνοντας πως ο κίνδυνος επηρεασμού της ελληνικής οικονομίας από τις εξελίξεις στο εξωτερικό μέσα στο 2025 είναι μεν υπαρκτός, ωστόσο οι μέχρι τώρα ενδείξεις είναι σχετικά καθησυχαστικές.

«Για παράδειγμα, τα πρώτα μηνύματα για την πορεία του εισερχόμενου τουρισμού τη χρονιά που μας έρχεται είναι ελπιδοφόρα και μιλούν για αύξηση και όχι για μείωση των επισκεπτών στη χώρα. Επίσης, σε ό,τι αφορά τις εξαγωγές θα πρέπει να γνωρίζουμε πως η επίδραση των μειώσεων των επιτοκίων στην πραγματική οικονομία γίνεται συνήθως με χρονική υστέρηση έξι έως δώδεκα μηνών.

Με δεδομένο, λοιπόν, ότι ο κύκλος της αποκλιμάκωσης των επιτοκίων από την ΕΚΤ ξεκίνησε το φετινό Μάιο και εντάθηκε από το φθινόπωρο και μετά, εκτιμάται ότι θα αρχίσει να επιδρά τονωτικά στην οικονομία της Ευρωζώνης κυρίως μετά το πρώτο τρίμηνο του 2025, με τη μεγαλύτερη έμφαση να δίδεται στο δεύτερο μισό της επόμενης χρονιάς.

Τέλος, καλό είναι να επισημανθεί πως αν επιβεβαιωθεί η άποψη της ΕΚΤ ότι ο πληθωρισμός στην Ευρώπη θα κινηθεί σε ελεγχόμενα επίπεδα το 2025, τότε θα δούμε στην Ελλάδα μια περιορισμένη αύξηση του καθαρού (σε σταθερές τιμές) διαθέσιμου εισοδήματος των νοικοκυριών, καθώς ο συνδυασμός των περισσότερων θέσεων εργασίας, των αυξήσεων στους μισθούς και κάποιων μειώσεων φόρων θα υπερακοντίσει τις ανατιμήσεις στα ράφια των super markets», αναφέρει χαρακτηριστικά.

Μονοψήφιο P/E στο εννεάμηνο

Με βάση τα στοιχεία του παρατιθέμενου πίνακα, προκύπτει ότι με βάση τα οικονομικά αποτελέσματα των εταιρειών που ανακοίνωσαν τις οικονομικές τους επιδόσεις για το εννεάμηνο του 2024 (χωρίς τον συνυπολογισμό του τελευταίου φετινού τριμήνου) και τις χρηματιστηριακές τους αποτιμήσεις με βάση το κλείσιμο του ΧΑ στις 18 Δεκεμβρίου του 2024, ο μέσος δείκτης P/E διαμορφώνεται οριακά χαμηλότερα του 10.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία