Η αμερικανική επενδυτική τράπεζα Goldman Sachs προβλέπει ότι η αδυναμία της τουρκικής λίρας θα συνεχιστεί βραχυπρόθεσμα, ενώ οι πολιτικές επιλογές θα καθορίσουν τελικά τη μεσοπρόθεσμη και τη μακροπρόθεσμη πορεία του τουρκικού νομίσματος.

Μετά τις έντονες κινήσεις στις αρχές Αυγούστου, η τράπεζα αύξησε την εκτίμηση της για την ισοτιμία των επόμενων 3 μηνών της λίρας ως προς το δολάριο στις 7,75 λίρες ανά δολάριο, αντικατοπτρίζοντας ότι, βραχυπρόθεσμα, φαίνεται να κλίνει προς περαιτέρω αδυναμία, δεδομένων:

- των καταθέσεων σε ξένο νόμισμα στο εσωτερικό,

- την επιδείνωση του πληθωρισμού,

- τα περιορισμένα αποθεματικά,

- το χρηματοδοτικό χάσμα και

- το μη συμβατικό μείγμα πολιτικής που δεν έχει δεσμευτικούς κανόνες.

Επιπλέον, ενώ η Κεντρική Τράπεζα της Τουρκίας έχει λάβει ορισμένα μέτρα για να σφίξει ρευστότητα, δεν υπήρξε καμία προσαρμογή του αρνητικού πραγματικού επιτοκίου. Αυτό το γεγονός αυξάνει τον κίνδυνο, οι υπεύθυνοι χάραξης πολιτικής να περιμένουν έως ότου αυξηθεί η πίεση στη λίρα προτού προχωρήσουν σε αύξηση στα επιτόκια της λίρας.

Πόσο θα μπορούσε να φτάσει η ισοτιμία

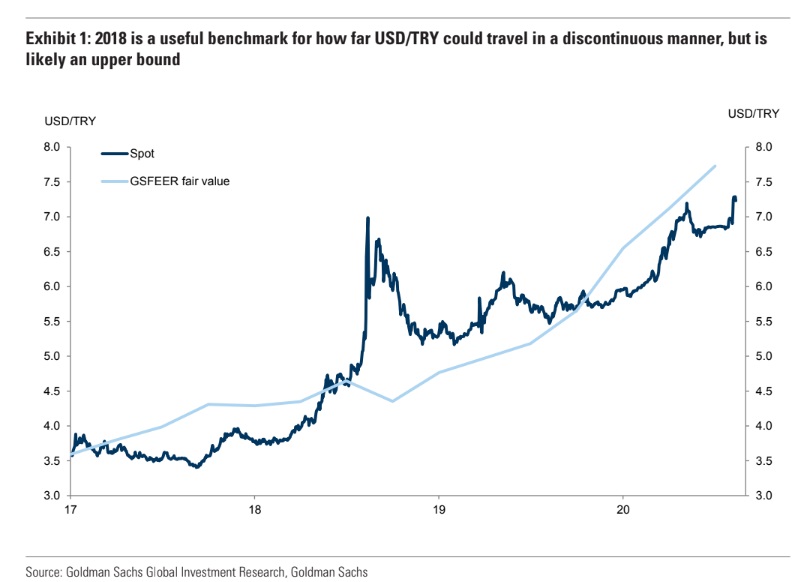

Η Goldman Sachs θεωρεί χρήσιμο σημείο αναφοράς το καλοκαίρι του 2018, κατά τη διάρκεια του οποίου και σε σύντομο χρονικό διάστημα, η ισοτιμία κινήθηκε σχεδόν 50% υψηλότερο. Η τράπεζα ωστόσο εκτιμάει ότι η κίνηση του 2018 είναι πιθανό να είναι το ανώτατο όριο για το πόσο μακριά θα μπορούσε να κινηθεί το ουρικό νόμισμα το 2020.

Πρώτον, οι τυπικές μετρήσεις αποτίμησης προς το παρόν, είναι περιορισμένης χρησιμότητας για τη λίρα, δεδομένου ότι η πορεία εξαρτάται από δυνάμεις που είναι «εκτός μοντέλου αποτίμησης» με βασικότερο το μείγμα πολιτικής, που κατά την άποψή τους, επιδεινώνει τις ανισορροπίες και διαβρώνει την αξιοπιστία του πληθωρισμού στην Τουρκία.

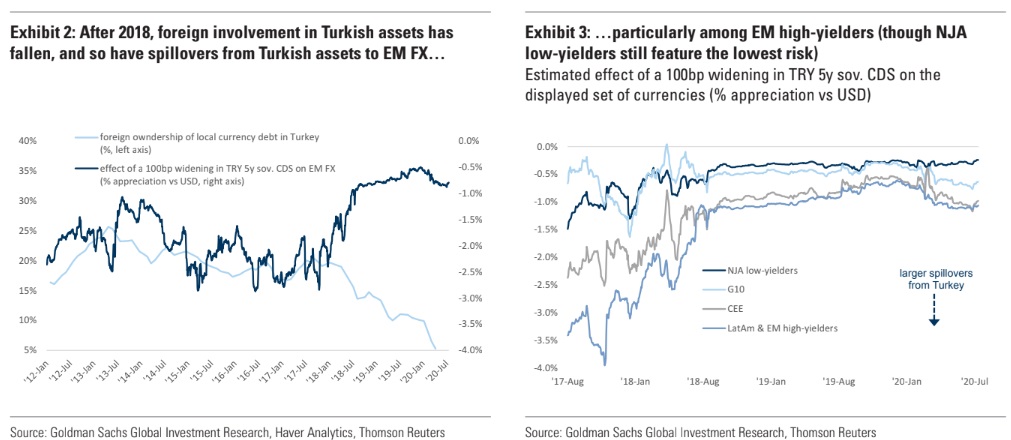

Δεύτερον, οι θέσεις των ξένων επενδυτών στα τουρκικά περιουσιακά στοιχεία είναι πολύ λιγότερες τώρα από ό,τι το 2018.

Τρίτον, ενώ το ισοζύγιο τρεχουσών συναλλαγών στην Τουρκία είναι πιο υγιές, η εισροή κεφαλαίων και χρηματοδότησης αποδεικνύεται δυσκολότερη από ό, τι το 2018. Η Goldman Sachs εξηγεί ότι υπάρχει σημαντική αλληλεπίδραση μεταξύ του βραχυπρόθεσμου και μακροπρόθεσμου χρονικού ορίζοντα. Ειδικότερα, αν τις επόμενες ημέρες ή εβδομάδες η πίεση τη λίρα συνεχιστεί ή αυξηθεί, αυτό θα ενίσχυε τα ήδη ισχυρά επιχειρήματα για αυξήσεις των επιτοκίων. Οι αυξήσεις των επιτοκίων με τη σειρά τους, τελικά θα βοηθήσουν στο ν μπει φρένο στην αδυναμία της λίρας.

Τα τουρκικά CDS

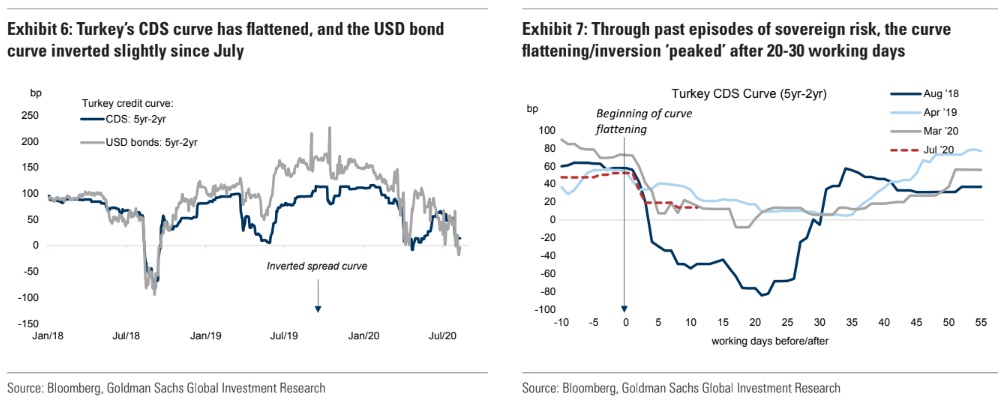

Η καμπύλη των CDS (ασφάλιστρα κινδύνου) της Τουρκίας έχει γίνει ουσιαστικά επίπεδη (flat), αλλά θα μπορούσε να αλλάξει την πορεία της εάν τα αποθεματικά εξαντλούνταν περαιτέρω, επισημαίνει η αμερικανική τράπεζα.

Μετά από μια ταχεία μείωση των συναλλαγματικών αποθεμάτων, η καμπύλη ομολόγων της Τουρκίας σε δολάρια έχει αντιστραφεί ελαφρώς και το CDS να έχει κινηθεί σε σχεδόν ευθεία γραμμή. Το ερώτημα τώρα είναι που μπορούν να πάνε spreads ώστε να αποτιμήσουν τους κινδύνους της χώρας, εξηγεί η Goldman Sachs.

Στο παρελθόν, όταν αυξήθηκε ο κίνδυνος του κράτους (sovereign risk) στην Τουρκία, η καμπύλη των spreads συνήθως «κορυφώθηκε» μετά από 20-30 εργάσιμες ημέρες, και ομαλοποιήθηκε λίγο αργότερα, καθώς οι υπεύθυνοι χάραξης πολιτικής έλαβαν μέτρα για τη σταθεροποίηση της κατάστασης, όπως για παράδειγμα αυξάνοντας τα επιτόκια παρέμβασης το 2018 και 2019. Με την πρόσφατη αύξηση κατά περίπου 150bp στο επιτόκιο παρέμβασης, τα ποσοστά έχουν ήδη αρχίσει να αυξάνονται υψηλότερα. Ωστόσο, η τράπεζα προβλέπει ότι επιτόκιο πολιτικής θα αυξηθεί σημαντικά ως απάντηση στην πρόσθετη μεταβλητότητα της λίρας και υποδηλώνει ότι οι πιέσεις στην καμπύλη των CDS είναι πιθανό να παραμείνουν.

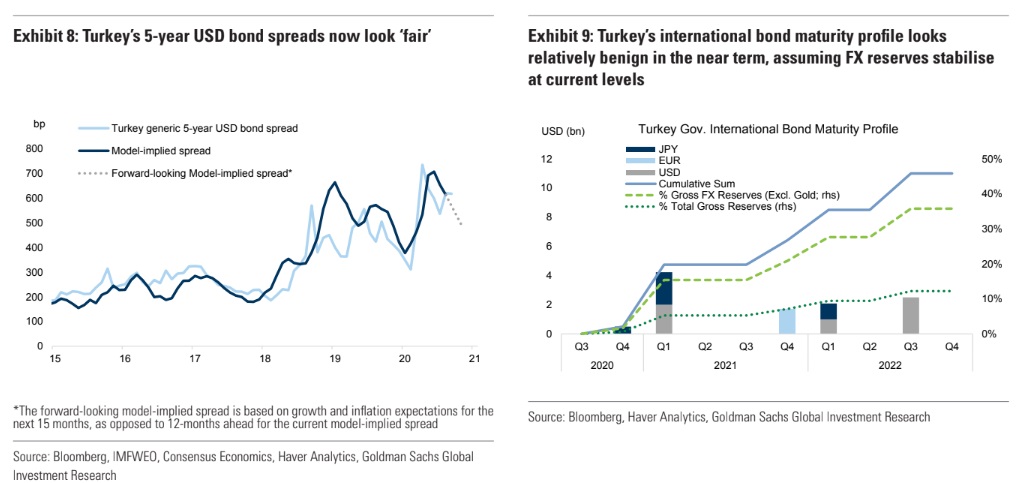

Από την άλλη, το 5ετές CDS spread της Τουρκίας φαίνεται «δίκαια» αποτιμημένο βάσει των προβλέψεων των αναλυτών για την ανάκαμψη της ανάπτυξης το επόμενο έτος ενώ και το προφίλ λήξης ομολόγων φαίνεται διαχειρίσιμο, αλλά η πιθανότητα υπερβολή παραμένει, τονίζει η αμερικανική τράπεζα. Η επίπεδη μορφή της καμπύλης των CDS της Τουρκίας, με παράλληλα σχετικά μεγάλα spreads, δείχνει τη φθίνουσα ελκυστικότητα του CDS ως αντιστάθμιση έναντι των κινδύνων.

Ταυτόχρονα, αυτό σημαίνει ότι τα τουρκικά ομόλογα δεν προσφέρουν σημαντική αξία. Η κίνηση προς τα εμπρός, για την αγορά ομολόγων της Τουρκίας είναι συνυφασμένη με την πολιτική κατεύθυνση και τις εξελίξεις των συναλλαγματικών αποθεματικών. Το συνολικό εξωτερικό χρέος της Τουρκίας ισοδυναμεί με μόλις το 15% του ΑΕΠ της χώρας και το διεθνές προφίλ λήξης ομολόγων σε ξένο νόμισμα είναι σχετικά διαχειρίσιμο, υπό την προϋπόθεση ωστόσο ότι τα συναλλαγματικά αποθεματικά δεν θα μειωθούν περαιτέρω.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα