Οι αγορές φαίνεται να προεξοφλούν ότι το επόμενο έτος, από τις αυξήσεις των επιτοκίων και τον πληθωρισμό, η συζήτηση και το ενδιαφέρον θα περιστραφεί στην ανάπτυξη και την πτώση των κερδών ανά μετοχή. Υπ’ αυτή την έννοια, το ζήτημα για τους ενεργούς επενδυτές δεν είναι πρωτίστως πού θα τοποθετηθούν για να επιτύχουν υψηλότερες αποδόσεις στο κλείσιμο του χρόνου, αλλά από ποια βάση θα ξεκινήσουν το 2023, δεδομένων των αρνητικών αποδόσεων φέτος τόσο στις μετοχές όσο και στα ομόλογα.

Οι πρώτες εκτιμήσεις για τις κύριες επενδυτικές κατηγορίες και την οικονομία έχουν βρεθεί ήδη στο επίκεντρο. Η παγκόσμια οικονομία αναμένεται να αναπτυχθεί κατά 2% το 2023, επίπεδο το οποίο θεωρείται υφεσιακό, ενώ η εγχώρια αναμένεται να αναπτυχθεί 1% ή και λίγο περισσότερο.

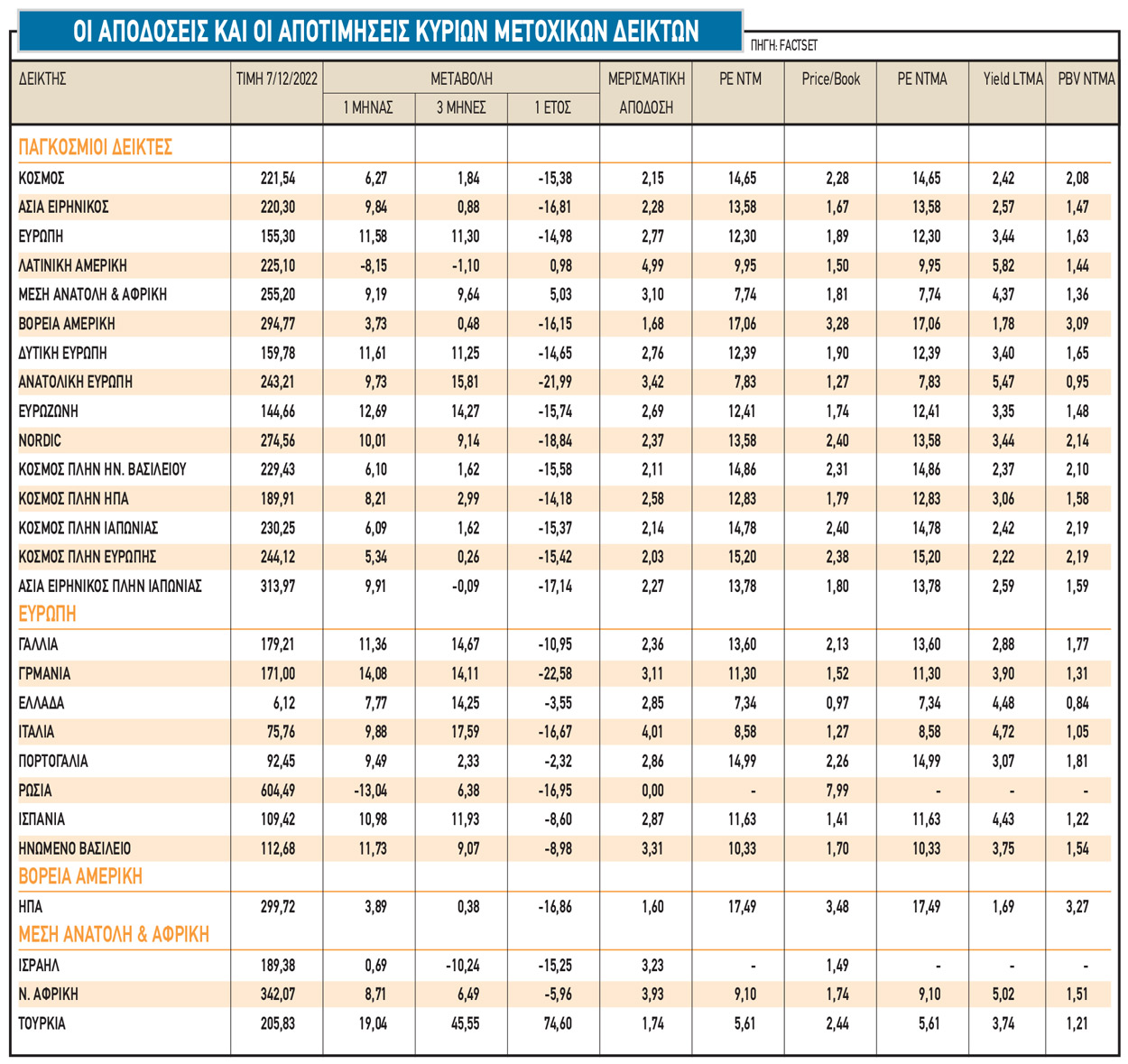

Η Γερμανία, το Ηνωμένο Βασίλειο, η Γαλλία και η Ιταλία από την Ευρωζώνη θα εισέλθουν σε ύφεση, ενώ για τις ΗΠΑ, η εκτίμηση τη δεδομένη χρονική στιγμή τοποθετεί την ανάπτυξη στο 0,5% μόλις. Σε παγκόσμιο επίπεδο, παρά το χαμηλότερο σημείο εκκίνησης στις αποτιμήσεις σε ένα μεγάλο αριθμό μετοχικών αγορών, οι θετικές αποδόσεις των μετοχών δεν αναμένεται να είναι «περίπατος στο πάρκο», ειδικά αν η οικονομία των ΗΠΑ βρεθεί σε ύφεση.

Η επάνοδος του πληθωρισμού σε διψήφια επίπεδα είναι ένα σοκ για την παγκόσμια οικονομία, που οδήγησε τους φορείς χάραξης νομισματικής πολιτικής στην πιο ταχεία αύξηση των επιτοκίων των τελευταίων δεκαετιών και ενίσχυσε τη σημασία των θεματικών επενδύσεων, οι οποίες μπορούν να βοηθήσουν τους επενδυτές να αντιληφθούν τις μακροπρόθεσμες τάσεις που δρομολογούν αλλαγές.

Για το 2023, δεν προβλέπεται η μετάβαση σε ένα πιο κανονικό και φυσιολογικό περιβάλλον απ’ ό,τι το 2022, αφού ο πόλεμος στην Ουρανία παραμένει κυρίαρχο ζήτημα και το τέλος των εχθροπραξιών δεν είναι κάτι που μπορεί να προβλεφθεί. Υπό το πρίσμα της μειούμενης οικονομικής ανάπτυξης, οι ειδικοί εκτιμούν ότι οι μετοχές θα προσφέρουν ελκυστικές αποδόσεις αλλά προς το τέλος του 2023 και όταν αποτυπωθεί η ύφεση στις οικονομίες και στα κέρδη των εταιρειών, γεγονός που δικαιολογεί επαρκή έκθεση στη συγκεκριμένη κατηγορία περιουσιακών στοιχείων.

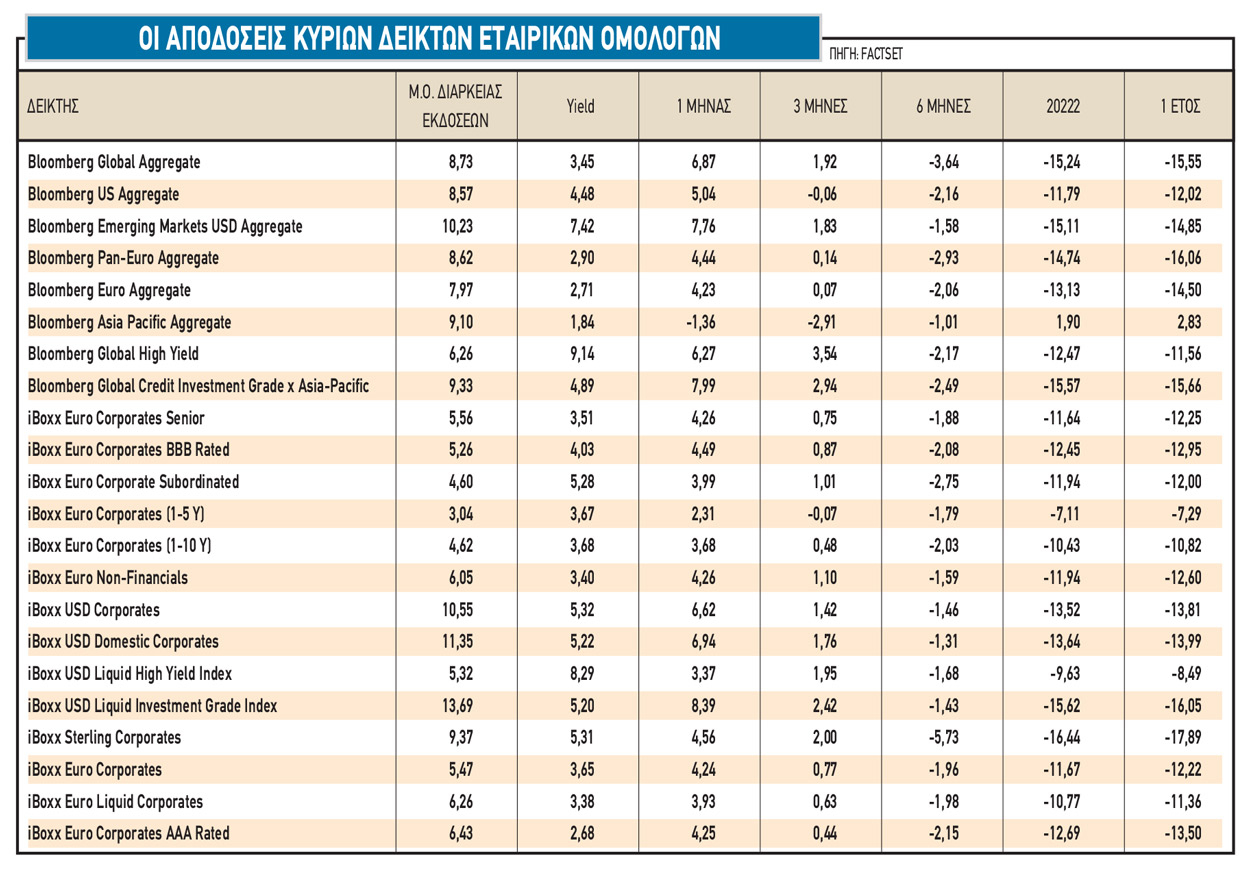

Δεδομένων των υψηλότερων πραγματικών αποδόσεων στις αποδόσεις σταθερού εισοδήματος, οι επενδυτές είναι πολύ πιθανόν ότι θα αναζητήσουν στρατηγικές έκθεσης στα ομόλογα από τις πρώτες εβδομάδες του νέου έτους. Σε ένα τέτοιο περιβάλλον, τα ομόλογα, ειδικά όσα προσφέρουν προστασία από τον πληθωρισμό, θα έχουν το προβάδισμα.

Η ανάπτυξη και τα επιτόκια

Η παγκόσμια οικονομική ανάπτυξη φαίνεται ότι θα είναι σημαντικά μειωμένη το 2023, δημιουργώντας ένα περιβάλλον στο οποίο οι μετοχές θα δυσκολευτούν να προσφέρουν εύκολες αποδόσεις, καθώς το επόμενο έτος αναμένεται να συνεχιστεί η αποστροφή προς τα περιουσιακά στοιχεία που εμπεριέχουν κίνδυνο.

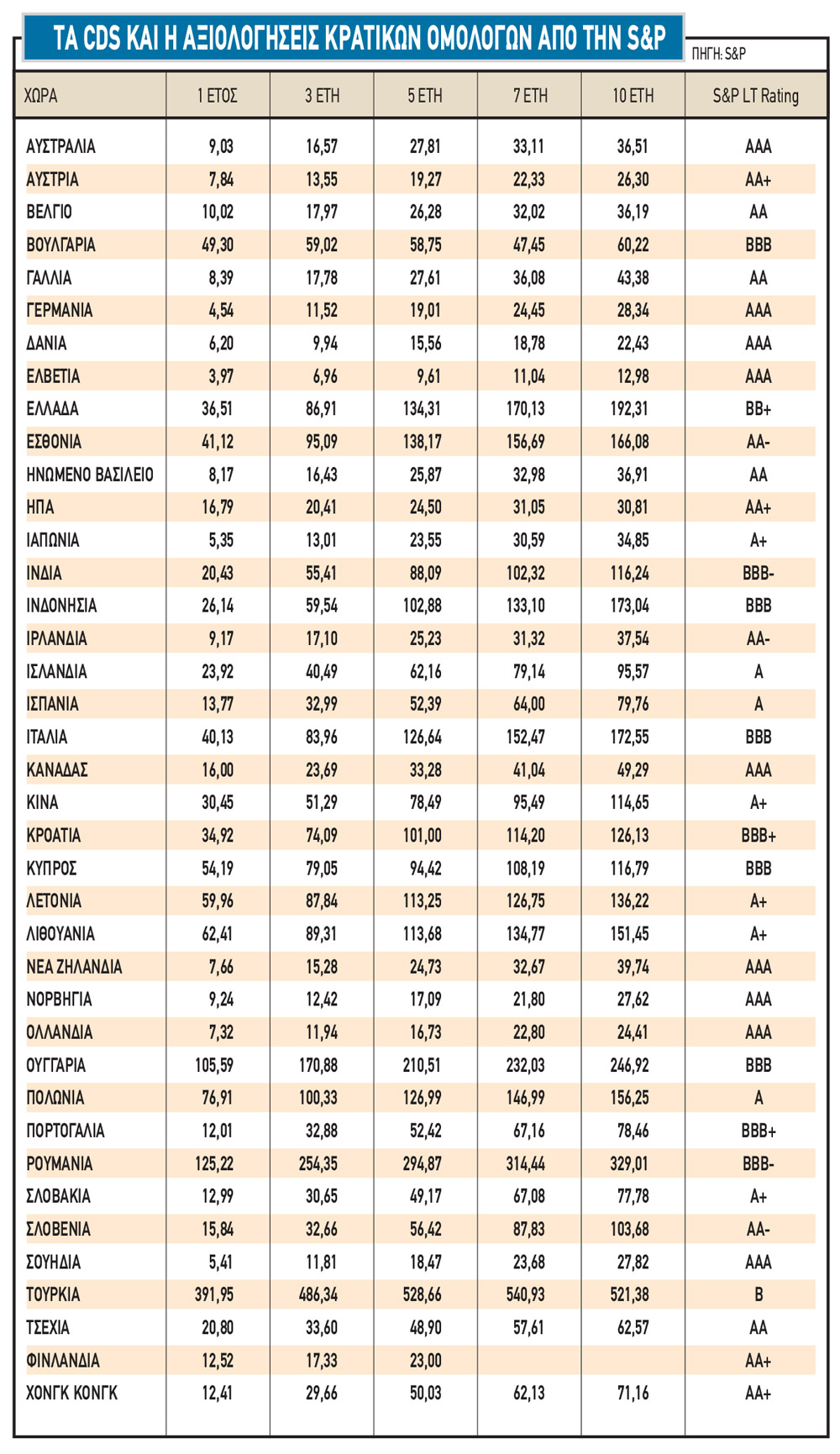

Σύμφωνα με το consensus των οικονομολόγων για το 2023, οι μεγαλύτερες κεντρικές τράπεζες θα συνεχίσουν να αυξάνουν τα επιτόκια αλλά ίσως με μειωμένο ρυθμό. Τα επιτόκια θα αυξηθούν σε επίπεδα που δεν έχουν αποτυπωθεί εδώ και δεκαετίες και σε αυτό το πλαίσιο οι αποδόσεις των μετοχών έχουν πλέον να αντιμετωπίσουν πολλές εναλλακτικές επενδύσεις που αναμένεται να εμφανιστούν ελκυστικές.

Οι οικονομολόγοι στο consensus της Factset αναμένουν ότι οι ΗΠΑ θα σημειώσουν αύξηση του πραγματικού ΑΕΠ κατά μόλις 0,5% το 2023, με την όποια ανάκαμψη να επανέρχεται στο τέταρτο τρίμηνο. Ο πληθωρισμός αναμένεται να επιβραδυνθεί στο 3,7% κατά μέσο όρο το 2023, μετά από μια ακραία έξαρση το 2022 στο 8,1%.

Οι αναλυτές αναμένουν ότι το δολάριο των ΗΠΑ συνεχίσει να επωφελείται από το πλεονέκτημα της ισοτιμίας έναντι άλλων νομισμάτων των αναπτυγμένων αγορών, καθώς η ομοσπονδιακή τράπεζα συνεχίζει να αυξάνει τα επιτόκια. Το επιτόκιο παρέμβασης της Fed θα ανέλθει ως το 5% στο δεύτερο τρίμηνο του επόμενου έτους, με τον μέσο όρο για το 2023 να διαμορφώνεται σε 4,5%.

Για την Ευρωζώνη αναμένεται ότι η ανάπτυξη θα είναι μηδενική το 2023, καθώς η οικονομία θα συνεχίσει να ταλανίζεται από τον πόλεμο στην Ουκρανία και τα συνεχιζόμενα προβλήματα της ενεργειακής κατάστασης αλλά και της παραμονής του πληθωρισμού σε υψηλά επίπεδα. Η Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) θα αρχίσει να αντιστρέφει τα προγράμματα αγοράς περιουσιακών στοιχείων το 2023, ενώ για το ευρωπαϊκό νόμισμα εκτιμάται ότι θα ξεκινήσει ήπια έναντι του δολαρίου μάλλον την επόμενη χρονιά, αλλά θα σταθεροποιηθεί και θα ανακάμψει αργότερα μέσα στο έτος, ανάλογα με τις πολιτικές ενέργειες της ΕΚΤ. Ο πληθωρισμός αναμένεται να επιβραδυνθεί στο 5,6% κατά μέσο όρο το 2023, μετά από μια ακραία έξαρση το 2022 στο 8,3% το 2023 κατά μέσο όρο. Το επιτόκιο παρέμβασης της ΕΚΤ θα ανέλθει ως το 2,75% στο τέλος του επόμενου έτους.

Το προτεινόμενο χαρτοφυλάκιο

Τα ομόλογα προβλέπεται να προσφέρουν σημαντικό μαξιλάρι στα χαρτοφυλάκια το 2023, αντιστρέφοντας τις σημαντικές ζημιές της φετινής χρονιάς, και θα συνεχίζουν να προσφέρουν πιο ελκυστικό ασφάλιστρο κινδύνου έναντι των μετοχών τουλάχιστον για όσο οι κεντρικές τράπεζες αυξάνουν τα επιτόκια.

Τα τμήματα των μετοχών που υστέρησαν πέρυσι, όπως οι κυκλικές μετοχές και η τεχνολογία, λογικά θα συνεχίσουν να βρίσκονται υπό πίεση, παρά το bear market rally που συνεχίζεται το τελευταίο διάστημα, ενώ οι κλάδοι που επωφελούνται από τα σταθερά περιθώρια κερδοφορίας θα πρέπει να ξεπεράσουν αυτούς που εμφανίζουν μεταβλητότητα.

Στις επενδύσεις σταθερού εισοδήματος, οι αποδόσεις των κρατικών ομολόγων εκτιμάται ότι θα προσφέρουν πιθανότατα θετικές αποδόσεις το 2023.

Στον πιστωτικό τομέα και τα εταιρικά ομόλογα, τα υψηλότερα spreads από το 2022 θα αποτελέσουν πεδίο λαμπρό για την ενεργητική διαχείριση, ενώ οι αναλυτές δείχνουν να προτιμούν τα αμερικανικά εταιρικά επενδυτικής βαθμίδας από αυτά της υψηλής απόδοσης, ενώ τα ευρωπαϊκά θα πρέπει να υποαποδώσουν έναντι των ΗΠΑ.

Παράλληλα, η ζήτηση για τα εμπορεύματα θα παραμείνει υποστηρικτική το 2023, παρά τις προσδοκίες για αναιμική ανάπτυξη, κάτω του μέσου όρου, και της μείωσης της βιομηχανικής παραγωγής στην Ευρώπη. Η τιμή του φυσικού αερίου στην Ευρώπη θα παραμείνει βασικό θέμα, ενώ ο χρυσός θα προσπαθήσει να αντιστρέψει την άκρως αρνητική του εικόνα από τη φετινή χρονιά.

Τέλος, στις εναλλακτικές επενδύσεις, τα ακίνητα αναμένεται να σταματήσουν να επωφελούνται από το νέο περιβάλλον επιτοκίων, καθώς και από την οικονομική ύφεση σε μια σειρά οικονομιών. Το οικονομικό σκηνικό παραμένει επίσης υποστηρικτικό για τις ιδιωτικές αγορές, ενώ τα αμοιβαία κεφάλαια αντιστάθμισης κινδύνου αναμένεται να προσφέρουν καλύτερες αποδόσεις από τον ιστορικό μέσο όρο τους.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία