Tο Χρηματιστήριο της Αθήνας βλέπει και πάλι το ποτήρι μισογεμάτο, καθώς προεξοφλεί -για ακόμα μία φορά- θετικές εξελίξεις σε μια σειρά από τα σοβαρά θέματα που απασχολούν την αγορά. Έτσι, ο βασικός χρηματιστηριακός δείκτης έχει καταφέρει να βρεθεί αρκετά υψηλότερα από τον προηγούμενο μήνα και προσπαθεί να κινηθεί προς τις 900 μονάδες.

Από την άλλη, το παζλ είναι δύσκολο για την ελληνική αγορά, αφενός γιατί το διεθνές περιβάλλον δεν επιτρέπει ασφαλείς εκτιμήσεις, αφετέρου γιατί δεν είναι η πρώτη φορά φέτος που οι εγχώριες μετοχές προσπαθούν για κάτι περισσότερο και προεξοφλούν θετικά και τελικά οι εξωτερικές συνθήκες και τα ομόλογα... υποαποδίδουν.

Συνεπώς, είναι απαραίτητο για όσους δραστηριοποιούνται επενδυτικά στο Χ.Α. να έχουν στο μυαλό τους τη «μεγάλη εικόνα» και να διατηρούν γρήγορα αντανακλαστικά.

Το 2023 για την οικονομία και τις εγχώριες επενδυτικές αξίες είναι κομβικής σημασίας, αφού ο σχεδιασμός του ελληνικού επιτελείου θέτει ως απαραίτητη προϋπόθεση τη διατήρηση της χώρας σε θετικούς ρυθμούς ανάπτυξης, χωρίς καθυστερήσεις και επιστροφή στην επενδυτική βαθμίδα.

Οι εκτιμήσεις της Ευρωπαϊκής Επιτροπής για το ΑΕΠ του 2023 βλέπουν μεταβολή 2,4%, ενώ οι εκτιμήσεις των αναλυτών κυμαίνονται από το -0,8% έως το 2%, με τη μέση εκτίμηση να τοποθετείται πλέον στο 1,2%, αρκετά χαμηλότερα των επίσημων εκτιμήσεων.

Το τελευταίο τρίμηνο του έτους είναι μια… κουραστική περίοδος για όσους δραστηριοποιούνται στο Χ.Α. Όμως, παρά τα μεγάλα σκαμπανεβάσματα, ο Γενικός Δείκτης μπόρεσε να βρεθεί σε οριακά αρνητικό έδαφος δωδεκαμήνου και πλέον ζητείται νέα δυναμική. Στον αντίποδα, με ακόμα υψηλότερη μεταβλητότητα, οι τραπεζικές μετοχές για το ίδιο διάστημα κινούνται ανοδικά κατά 3% και υπεραποδίδουν.

Διαφοροποίηση

Η πρόσφατη άνοδος των τιμών των τραπεζικών μετοχών και των ελληνικών ομολόγων επαφίεται αποκλειστικά στις εξελίξεις στο ευρωπαϊκό μέτωπο των επιτοκίων. Ωστόσο, η εικόνα στο Χρηματιστήριο της Αθήνας καταγράφει σημαντική διαφοροποίηση αφού, πλην των τραπεζικών μετοχών, υπάρχει και μια ομάδα εταιρειών που κινείται επίσης με αυξημένη ταχύτητα. Η διαφοροποίηση έγκειται στο προφίλ των εταιρειών, με το βασικό συμπέρασμα της περιόδου να είναι ότι μόνο η επιλογή τίτλων με συγκεκριμένα κριτήρια (stock picking) μπορεί να φέρει κέρδη στους επενδυτές.

Βάσει των πρώτων εκτιμήσεων για το τέταρτο τρίμηνο, η κερδοφορία τελικά του 2022 αναμένεται να εμφανιστεί αρκετά βελτιωμένη σε σύγκριση με αυτήν του 2021. Πέραν αυτών, οι ενδείξεις για το 2023 είναι ευνοϊκές και σε όρους μερισματικών αποδόσεων, σαφώς υψηλότερων από τα επιτόκια των προθεσμιακών καταθέσεων.

Οι αποτιμήσεις

Η ορατότητα στις εγχώριες μετοχές πιο υψηλή, αφού μετά το rebalancing, ο αριθμός των αλλαγών των δεικτών σε όρους στάθμισης και αριθμού συμμετοχής τίτλων από τον οίκο MSCI έχει ανέβει. Παράλληλα, οι οικονομικές προοπτικές για το 2023 θεωρούνται, για τη συγκυρία, ισχυρές, παρά τα συνεχή εμπόδια που προκύπτουν. Η επιστροφή σε πιο ομαλές συνθήκες σε μια σειρά από μέτωπα έχουν θέσει σε κίνηση τη βασικότερη ίσως παράμετρο για τη μεσοπρόθεσμη ανοδική φορά των ελληνικών μετοχών, που δεν είναι άλλη από την ομαλότητα στη χώρα και τη μείωση της μεταβλητότητας.

Οι δείκτες του Χ.Α. αλλά και ο MSCI Greece, συγκρινόμενοι με τους μέσους όρους στο εξωτερικό, δείχνουν ότι αρκετοί εγχώριοι εισηγμένοι τίτλοι πλέον διαπραγματεύονται με λιγότερο ελκυστικές αποτιμήσεις σε όρους κερδοφορίας και εσωτερικής αξίας απ’ ό,τι το 2020. Ταυτόχρονα, οι εγχώριοι τίτλοι είναι διαπραγματεύσιμοι με μικρότερα discount και έναντι των ιστορικών τους μέσων όρων εξαιτίας της μείωσης του country risk.

Η έλλειψη ομαλότητας, που είχε προκαλέσει τόσο υψηλό volatility στην αγορά και είχε ως αποτέλεσμα η έκθεση των ξένων θεσμικών χαρτοφυλακίων να είναι ελάχιστη, έχει αρχίσει σιγά σιγά να αλλάζει και οι ελληνικές μετοχές να εμφανίζουν διαφορετική εικόνα στους διαχειριστές.

Από την άλλη, η εγχώρια αγορά, παρά τα συνεχιζόμενα inflows από πέρσι, εξακολουθεί να είναι η λιγότερο «επενδύσιμη» επιλογή των παγκόσμιων διαχειριστών παθητικών κεφαλαίων από τις 21 που συμμετέχουν στον δείκτη MSCI Emerging Markets, σύμφωνα με τα στοιχεία της EPFR. Αυτό το γεγονός μπορεί να αποτελέσει κρίσιμο καταλύτη για τη μεσοπρόθεσμη πορεία της αγοράς.

Η τεχνική εικόνα

H τεχνική εικόνα της αγοράς γίνεται και πάλι λίγο πιο θετική, οι αναθεωρήσεις κερδών έχουν και πάλι σταθεροποιηθεί, ενώ και το ασφάλιστρο κινδύνου των μετοχών φαίνεται αρκετά αυξημένο στο 11% σε σχέση με το ιστορικό του επίπεδο. Η αγορά μετοχών δεν είναι ακριβή, καθώς οι επενδυτές έχουν ρευστοποιήσει αρκετές θέσεις τους τελευταίους 5 μήνες.

Όσον αφορά τις αποτιμήσεις των μετοχών, η Ελλάδα τελεί υπό διαπραγμάτευση κοντά σε ιστορικά χαμηλά επίπεδα, ειδικά σε όρους μακροπρόθεσμης αποτίμησης όπως ο δείκτης τιμής προς λογιστική αξία (P/BV).

Παράλληλα, η κερδοφορία των ελληνικών εισηγμένων θα ανακάμψει κατά 15%-20% φέτος.

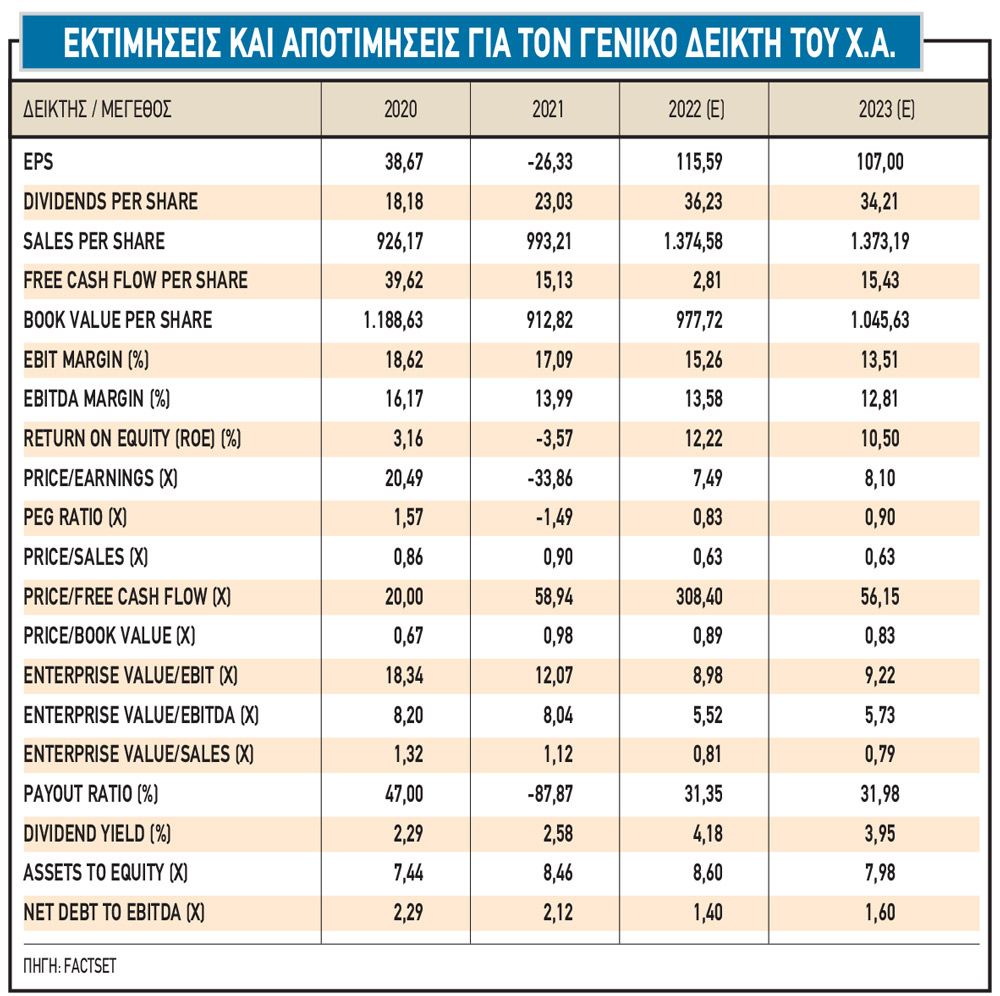

Οι ελληνικές μετοχές αθροιστικά, όπως απεικονίζονται στην αποτίμηση του Γενικού Δείκτη βάσει των στοιχείων της Factset, εμφανίζουν μικρό discount σε σχέση με τις αναδυόμενες αγορές, αλλά και με τις ευρωπαϊκές μετοχές.

Σε σύγκριση με τις ευρωπαϊκές αγορές, η εικόνα είναι ακόμα καλύτερη, με την εγχώρια αγορά να εμφανίζει υψηλότερο discount σε όρους λογιστικής αξίας (P/BV) και αξίας επιχείρησης προς λειτουργικά κέρδη (EV/EBITDA). Πιο συγκεκριμένα, βάσει των στοιχείων της Factset, ο Γενικός Δείκτης διαπραγματεύεται με 10,7 φορές τα κέρδη του 2022 (λαμβανομένης υπόψη της μείωση της κερδοφορίας) έναντι 14,5 φορές για τον ευρωπαϊκό μέσο όρο.

Από την άλλη πλευρά, ο δείκτης EV/EBITDA είναι στις 6 φορές έναντι 9 φορών για τον δείκτη Euro Stoxx.

Παράλληλα, ο εγχώριος δείκτης βάσει των προβλέψεων στη βάση δεδομένων της FactSet, θα εμφανίσει αρκετά υψηλότερους ρυθμούς αύξησης των κερδών ανά μετοχή (EPS) σε σχέση με τους ευρωπαϊκούς μέσους όρους για το 2022-2023. Ο ευρωπαϊκός μέσος όρος αύξησης των EPS για το 2020 κυμαίνεται στο 10%, ενώ για τον ελληνικό δείκτη το αντίστοιχο ποσοστό είναι της τάξεως του 45%.

Η εγχώρια αγορά εξακολουθεί να εμφανίζει discount σε όρους εσωτερικής αξίας. Σε επίπεδο συνολικής αγοράς, το discount στους δείκτες τιμή προς λογιστική αξία (P/BV) σε σχέση με τους ευρωπαϊκούς δείκτες είναι άνω του 50%.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς