«Οι αγορές προκαλούν τη Fed να προχωρήσει σε σύσφιξη της νομισματικής πολιτικής της, αν μπορεί», επισημαίνει ο αναλυτής Albert Edwards της Société Générale, διάσημος για τις μονίμως απαισιόδοξες προβλέψεις (perma-bear) απόψεις του.

Σε σημείωμα του εξηγεί ότι: «αφήνοντας στην άκρη τις γεωπολιτικές αβεβαιότητες των ανησυχητικών γεγονότων στην Ουκρανία, ο άμεσος αντίκτυπος είναι η περαιτέρω ενίσχυση των τιμών των βασικών εμπορευμάτων (ιδίως των τροφίμων και της ενέργειας), αφού η εισβολή θα επιδεινώσει την κατάσταση. Σε μακροοικονομικό επίπεδο όμως, θα αυξήσει ακόμη περισσότερο τις ανησυχίες στις αγορές για τα τρέχοντα επίπεδα πληθωρισμού - ιδίως σε αντιπαραβολή με τις πρόσφατες "γερακίσιες" (hawkish) απόψεις και τοποθετήσεις των κεντρικών τραπεζών, ιδίως της Fed», εξηγεί ο Edwards.

Η ασυνήθιστα επίπεδη καμπύλη αποδόσεων (σ.σ. η καμπύλη αποδόσεων είναι η σχέση μεταξύ του κόστους δανεισμού σε διαφορετικές λήξεις για ένα δεδομένο δανειολήπτη σε ένα δεδομένο νόμισμα) μπορεί να είναι κάτι που είναι πρωτοφανές για τη Fed, η οποία θεωρητικά ξεκινά έναν κύκλο σύσφιξης της νομισματικής πολιτικής.

Η κατάσταση μπορεί να είναι πολύ εύθραυστη για να ξεκινήσει η Fed τον κύκλο σύσφιξης των επιτοκίων, καθώς οι δείκτες μετοχών Nasdaq, S&P 500, Dow Jones, και Russell 2000 βρίσκονται όλοι κάτω από τους μέσους όρους των 200 ημερών τους (σ.σ. bear market) - και αν αυτό συνεχιστεί - θα είναι η πρώτη φορά (στοιχεία από το 1980) που η Fed θα ξεκινήσει αύξηση επιτοκίων με τους δείκτες κάτω από τη γραμμή τάσης των 200 ημερών», συμπεραίνει ο perma-bear Edwards.

«Ο αρθρογράφος Ambrose Evans-Pritchard της βρετανικής εφημερίδας Daily Telegraph πέτυχε “διάνα” στο άρθρο του με τίτλο: "Ο κίνδυνος ύφεσης στις ΗΠΑ μπορεί σύντομα να σκοτώσει τον παγκόσμιο πληθωρισμό", επισημαίνει ο Edwards. O Ambrose κάνει μια ισχυρή υπόθεση ότι το κλίμα στην αγορά θα μπορούσε να μετασχηματιστεί βραχυπρόθεσμα, καθώς έρχεται επιβράδυνση και οι κίνδυνοι αυξάνονται.

«Είτε η Fed θα ανοιγοκλείσει τα μάτια και θα εγκαταλείψει τις αυξήσεις των επιτοκίων, είτε θα προχωρήσει μέχρι να “σπάσει” κάτι, δηλαδή είτε να προκαλέσει ένα χρηματιστηριακό κραχ, είτε μια ύφεση ή και τα δύο», συμπεραίνει ο αναλυτής της Société Générale.

H πρόσφατη άνοδος των τιμών των εμπορευμάτων μπορεί να είναι από μόνη της αρκετή για να ωθήσει την παγκόσμια οικονομία σε ύφεση και ως εκ τούτου μπορεί να αποδειχθεί περισσότερο αποπληθωριστική παρά πληθωριστική, προς μεγάλη έκπληξη των περισσότερων σχολιαστών, εξηγεί ο Edwards, και οι αγορές μπορεί να το διαισθάνονται αυτό.

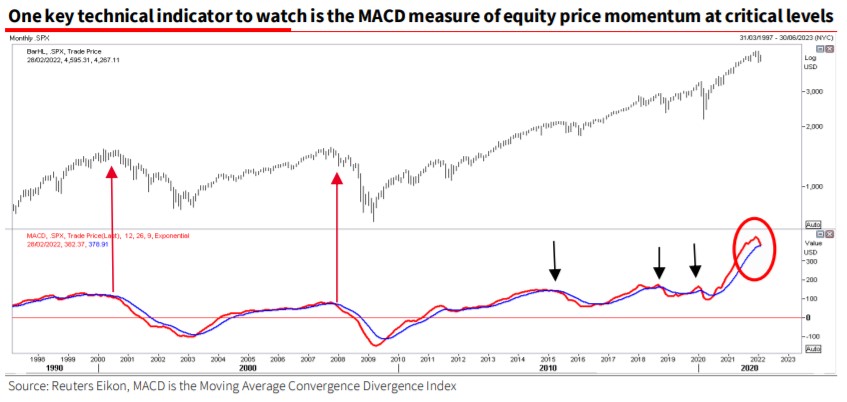

«Πώς θα αντιδράσουν οι αγορές μετοχών στην επιβράδυνση της παγκόσμιας ανάπτυξης και στα πιο ήρεμα στοιχεία για τον πληθωρισμό, ιδίως αν οι αποδόσεις των ομολόγων μειωθούν απότομα; Η προσδοκία μπορεί ακόμη και να είναι ότι η ανοδική πορεία της αμερικανικής αγοράς μετοχών θα συνεχιστεί. Αυτό όμως που δεν ταιριάζει σε αυτή τη θεώρηση είναι έλλειψη δυναμικής στις τιμές του δείκτη S&P 500, όπως φαίνεται από το δείκτη MACD.

Στο μηνιαίο διάγραμμα του S&P 500, όταν η κόκκινη γραμμή διασπά τη μπλε, σπάνια είναι καλά νέα και μερικές φορές (π.χ. το 2000 και το 2007), είναι εξαιρετικά κακά νέα για τους επενδυτές μετοχών. Προσοχή!», ολοκληρώνει τις σκέψεις του ο Edwards.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία