Υπάρχει ένα παλιό ρητό στη Wall Street που λέει ότι «όπως πάει ο Ιανουάριος, έτσι πάει και η χρονιά». Με άλλα λόγια, ό,τι συμβαίνει στις χρηματοπιστωτικές αγορές τις πρώτες εβδομάδες του ημερολογιακού έτους τείνει να δίνει τον τόνο για το υπόλοιπο του έτους.

Το ρητό αυτό έχει εφαρμογή και στην εγχώρια αγορά, αφού από το 2002 και μετά, μια χρονιά για να κλείσει με θετικό πρόσημο, πρέπει ο πρώτος μήνας του έτους να είναι θετικός. Έτσι, παρά τις δύσκολες συνθήκες που επικρατούν στα μεγάλα διεθνή χρηματιστήρια, η εγχώρια αγορά φέτος δεν επηρεάζεται και συνεχίζει και τον δεύτερο μήνα του χρόνου με τον ίδιο δυναμισμό που ξεκίνησε το 2022.

Το 2022, αλλά και τα επόμενα έτη, σύμφωνα με εκτιμήσεις αναλυτών, μπορούν να αποτελέσουν περιόδους υπεραπόδοσης για τις ελληνικές μετοχές, που επηρεάζονται από μια σειρά από αντικειμενικά θετικούς καταλύτες. Το μεγάλο στοίχημα του Χρηματιστηρίου Αθηνών είναι να μπορέσει να μετατρέψει σε αποδόσεις μια σειρά θετικών παραγόντων όπως:

- Η οικονομική μεγέθυνση που υπόσχεται η βοήθεια των κονδυλίων του Ταμείου Ανασυγκρότησης και Ανάπτυξης (RFF) που αποτελεί τον πυρήνα του σχεδίου NextGenerationEU.

- Η ανοδική τροχιά των αναβαθμίσεων από τους οίκους αξιολόγησης και η επιστροφή στην επενδυτική βαθμίδα (investment grade).

- Η αύξηση των κερδών ανά μετοχή των εισηγμένων εταιρειών την επόμενη πενταετία και οι αυξημένες διανομές μερισμάτων στους μετόχους, ειδικά από τον κλάδο των τραπεζών.

- Η επιστροφή στην κανονικότητα μετά την πανδημία και την επιστροφή του τουρισμού σε υψηλά επίπεδα.

Οι παραπάνω καταλύτες, ωστόσο, έρχονται σε ένα χρονικό σημείο που ενέχει και αντικειμενικές δυσκολίες οι οποίες ως επί το πλείστον προέρχονται από στο εξωτερικό. Το πολυετές bull market στις ΗΠΑ και στους παγκόσμιους δείκτες μετοχών, από το οποίο η Ελλάδα απείχε, δείχνει σημάδια κορεσμού και οι αυξήσεις των επιτοκίων σίγουρα δεν ευνοούν τον κλάδο-ατμομηχανή της ξέφρενης ανόδου, που ήταν τόσο καιρό η τεχνολογία. Ένα sell-off ή επιστροφή συνθηκών αποστροφής του κινδύνου στις διεθνείς χρηματιστηριακές αγορές, δεν θα αφήσουν ανεπηρέαστη την εγχώρια αγορά.

Ακόμα, οι εξελίξεις στην Ουκρανία θα προκαλέσουν τεράστια αφορμή αποκόμισης κερδών στις μετοχές και συνολικά οι γεωπολιτικές εντάσεις παραμένουν πολύ υψηλά στους πιθανούς κινδύνους που μπορεί να ανατρέψουν την εικόνα που βλέπουμε στις ελληνικές μετοχές φέτος.

Αν και η εξέλιξη της πανδημίας στη χώρα μας δεν είναι ιδιαίτερα ευνοϊκή, με μεγάλο αριθμό θυμάτων ημερησίως, η χρηματιστηριακή αγορά δεν δίνει σημασία πλέον. Μόνο αν υπάρξει εξέλιξη με νέες πιο ανθεκτικές μεταλλάξεις θα ταρακουνηθούν οι αγορές διεθνώς και φυσικά το Χρηματιστήριο της Αθήνας.

Τέλος, το 2022 είναι μια χρονιά όπου τα ονομαστικά επιτόκια και οι αποδόσεις των ομολόγων αυξάνονται, αλλά οι πραγματικές αποδόσεις λόγω του αυξανόμενου πληθωρισμού συνεχίζουν να μειώνονται. Όσο αυτές οι συνθήκες δεν δημιουργούν κρίση και sell-off στις αγορές ομολόγων, αυτός ο συνδυασμός είναι ευνοϊκός για τις μετοχές. Ένα sell-off, όμως, στις αγορές των ομολόγων μπορεί να αλλάξει δραματικά προς το χειρότερο τις συνθήκες που επικρατούν στις μετοχές.

Οι εισροές από τα funds

Σημαντική παράμετρο για την ανοδική πορεία του τελευταίου διαστήματος έχουν οι εισροές από τα θεσμικά χαρτοφυλάκια λόγω των αλλαγών του MSCΙ και του FTSE Emerging Markets που αφορούν και τη χώρα μας. Η στάθμιση του ελληνικού χρηματιστηρίου στις αναδυόμενες αγορές αναμένεται να αυξηθεί περαιτέρω εξαιτίας των σημαντικών αλλαγών στις κεφαλαιοποιήσεις των εγχώριων εταιρειών, αλλά και των αρνητικών εξελίξεων στην Τουρκία.

Σε πιο στρατηγικό επίπεδο, οι ελπίδες και η προεξόφληση της αγοράς τοποθετούνται στο μακροοικονομικό περιβάλλον και την επαναφορά της κανονικότητας στον τουρισμό. Το θετικό στοιχείο που προκύπτει, τόσο από τις παρουσιάσεις των εταιρειών όσο και από τις εκτιμήσεις των αναλυτών, είναι ότι η πλειονότητα προβλέπει πως η συνολική άνοδος τη διετία 2022-2023 θα ξεπεράσει το 6,5% του ΑΕΠ και ότι η ανάκαμψη θα είναι ισχυρή έως και το 2026.

Ένα στοιχείο που αρχίζει να αποκωδικοποιείται και να εισέρχεται στις εκτιμήσεις για την εγχώρια οικονομία όσον αφορά τους ρυθμούς ανάπτυξης τα επόμενα χρόνια και τις εισηγμένες, είναι η ισχυρή ένεση από το Ταμείο Ανάκαμψης, αφού η Ελλάδα αναμένεται να λάβει 32 δισ. ευρώ από τη δράση «Next Generation EU», σχεδόν 19% του ΑΕΠ του 2020. Ειδική αναφορά γίνεται και από την Ευρωπαϊκή Επιτροπή, η οποία εκτιμά ότι θα είναι καταλύτης για τη βιωσιμότητα του χρέους και την αναβάθμιση από τους οίκους αξιολόγησης.

Η Ελλάδα μπορεί να υποαπέδωσε σε μακροοικονομικό επίπεδο έναντι της Ευρώπης το 2020 εξαιτίας της κάμψης στον τουρισμό, αλλά την περίοδο 2021-2022 και πιθανότατα την περίοδο 2022-2026 θα μπορούσε να είναι ο μεγάλος κερδισμένος στην Ευρώπη.

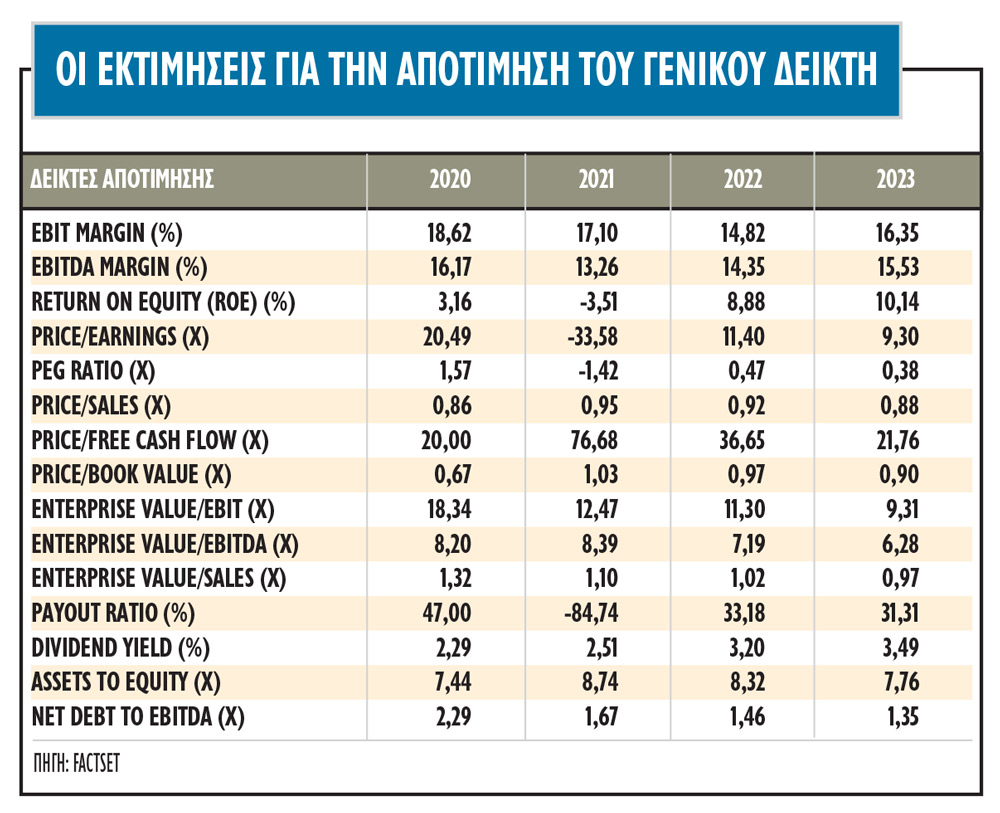

Οι αποτιμήσεις

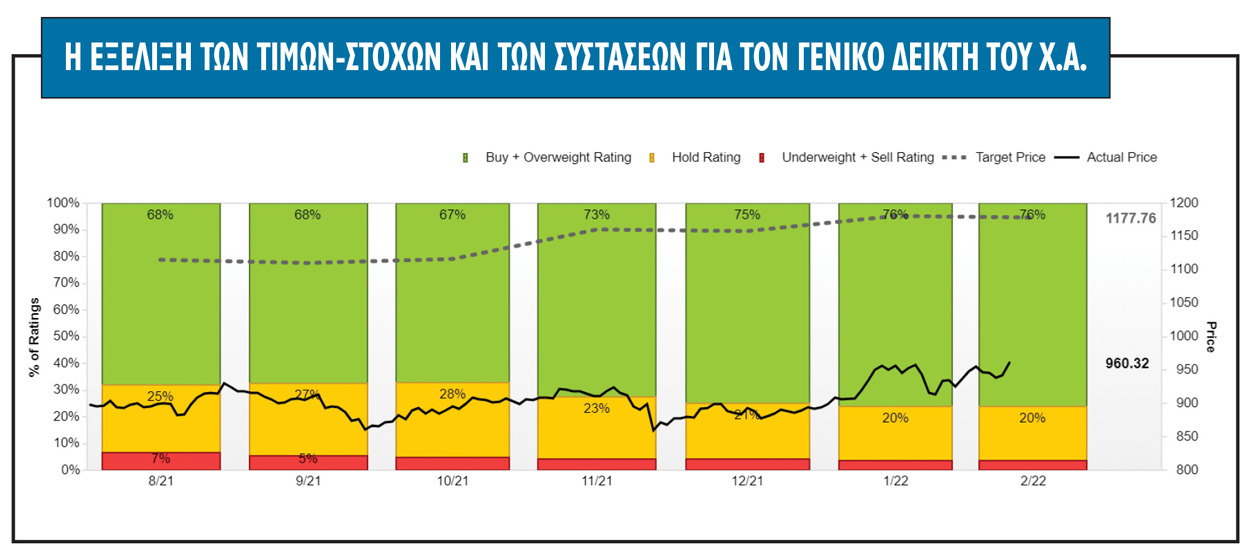

Σε ό,τι αφορά τις αποτιμήσεις των δεικτών και των μετοχών, παραμένουν αρκετά χαμηλές για να έχει νόημα μια έκθεση στην αγορά. Μάλιστα, οι εγχώριες αξίες φαίνεται να πριμοδοτούνται από αυτή τη μεταφορά κεφαλαίων από άλλες χώρες με ευαισθησία στις γεωπολιτικές εξελίξεις, όπως η Ρωσία και η Τουρκία, οι οποίες πια υποβαθμίζονται συνεχώς κυρίως λόγω πληθωρισμού, νομισματικής αστάθειας και ίσως γεωπολιτικής στάσης.

Οι αποτιμήσεις της εγχώριας χρηματιστηριακής αγοράς δείχνουν ελκυστικές, ενώ μεγάλο όπλο είναι οι εκτιμήσεις για τα κέρδη ανά μετοχή, καθώς οι αναλυτές του consensus της Factset αναμένουν σημαντική υπεραπόδοση φέτος και το 2023, στοιχείο που μπορεί να εξηγεί και την… πτήση του Γενικού Δείκτη το 2022.

Οι δείκτες αποτίμησης των ελληνικών μετοχών σε όρους κερδοφορίας και εσωτερικής αξίας είναι σε χαμηλότερα επίπεδα σε σχέση με τις παγκόσμιες αναδυόμενες αγορές και σε παρόμοια επίπεδα με τις αναδυόμενες αγορές της Νοτιοανατολικής Ευρώπης.

Σύμφωνα με τους υπολογισμούς της Factset, ο δείκτης τιμής προς κέρδη (P/Ε) για φέτος εκτιμάται σε 11,4 φορές έναντι 9,3 φορές για τις αναδυόμενες αγορές της περιοχής μας και το επόμενο έτος θα διαμορφωθεί χαμηλότερα, στις 9,4 φορές έναντι 9 φορές για το peer group των χωρών της περιοχής μας, με την αποτίμηση να είσαι σε παραπλήσια επίπεδα. Εντούτοις, σε όρους δείκτη λογιστικής αξίας, η εγχώρια αγορά εμφανίζει σημαντικό discount με αποτίμηση σε 1,1 φορές έναντι 1,6 φορές για τις αναδυόμενες αγορές της περιοχής μας και 1,8 φορές για τις παγκόσμιες αναδυόμενες αγορές.

H Ελλάδα επίσης εμφανίζεται φθηνή σε σχέση με τις αγορές μετοχών των ΗΠΑ, της Ευρώπης και του κόσμου, αφού ο δείκτης P/E στην αγορά των ΗΠΑ κινείται στις 21,9 φορές φέτος και 20,2 φορές το επόμενο έτος, ενώ για την Ευρώπη ο δείκτης τοποθετείται στις 14,9 φορές και στις 14,3 φορές το 2023, που αποτελεί για τους επενδυτές το έτος σύγκρισης στην πραγματικότητα.

Αναφορικά με τις εκτιμήσεις για τα κέρδη ανά μετοχή, οι αναλυτές της τράπεζας αναμένουν σημαντική αύξηση σε σχέση με το 2021 στα κέρδη ανά μετοχή (EPS) των ελληνικών μετοχών, +35% περίπου το 2022, και αναμένεται να αυξηθούν κατά 22% περίπου και το 2023. Τέλος, η μερισματική απόδοση των ελληνικών μετοχών διαμορφώνεται χαμηλότερα από τις αγορές της περιοχής μας, αλλά υψηλότερα από τις αγορές σε Ευρώπη και ΗΠΑ, με επίδοση στο 3,2%.

Η σύγκριση της εγχώριας αγοράς με αυτές της ΝΑ. Ευρώπης (όπου τα κέρδη ανά μετοχή θα κινηθούν με άνοδο 11% φέτος και 2,5% το 2023), αλλά και με τις παγκόσμιες αναδυόμενες αγορές (με 7,4% φέτος και 9,6% το 2023), εξηγούν ίσως και τη δυναμική απόδοση της φετινής χρονιάς στο Χ.Α.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα