H υπεροχή της εγχώριας αγοράς ομολόγων έναντι των μετοχών φαίνεται από την πορεία των τιμών όσο και της αξίας στην οποία διαπραγματεύονται, παρά την έλευση της πανδημίας.

Η επιστροφή στην κανονικότητα το 2019 για τα ομόλογα αποτέλεσε πολύ σημαντική εξέλιξη, αφού οι αξίες των συναλλαγών και οι επενδυτές που συμμετείχαν στις εκδόσεις σήμαναν αλλαγή σελίδας τόσο για τη χώρα όσο και για την εγχώρια αγορά ομολόγων.

Αν και η πανδημία σχεδόν παρέλυσε την αγορά μετοχών φέτος, το ίδιο διάστημα η αγορά των ομολόγων συνέχισε να… ανθίζει. Τα μηνύματα για το 2020 είναι πολύ ενθαρρυντικά, αφού η ψυχολογία και η θετική προδιάθεση των διαχειριστών στα ελληνικά ομόλογα συνεχίζεται και η χώρα μπόρεσε να κεφαλαιοποιήσει αυτά τα στοιχεία με την επανέκδοση του δεκαετούς ομολόγου, η οποία συνοδεύτηκε από εξαιρετική τιμολόγηση.

Ένα δεδομένο είναι ότι οι αγορές αξιολόγησαν διαφορετικά τον κίνδυνο στις εγχώριες αξίες ομολόγων και μετοχών, παρότι είναι βέβαιο ότι το ΑΕΠ, το δημόσιο χρέος, αλλά και το έλλειμμα δεν θα κινηθούν με θετικό τρόπο τη διετία 2020-2021. Η ευρωπαϊκή τάση για χαμηλότερες αποδόσεις του κυβερνητικού χρέους και των κρατικών ομολόγων έχει ευνοήσει και την εγχώρια αγορά, με έντονη την αποκλιμάκωση του κινδύνου της χώρας.

Το ιστορικά χαμηλότερο κόστος χρηματοδότησης για τη χώρα διαμορφώθηκε σε μέσο επίπεδο από το 4,4% στις αρχές του 2019, σε 1,15% για τα 10ετή ομόλογα, ενώ οι πρόσφατες αποδόσεις σε τίτλους τρίμηνης και εξάμηνης διάρκειας είναι με αρνητικές ή μηδενικές. Ο ρόλος των ταμειακών διαθεσίμων και της αποδοχής των ελληνικών ομολόγων στις αγορές της Ευρωπαϊκής Κεντρικής Τράπεζας στο πλαίσιο του έκτακτου προγράμματος αγοράς ομολόγων λόγω του κορωνοϊού (PEPP) ήταν ιδιαίτερα σημαντικός.

Οι συναλλαγές και οι κατανομές

Το δύο άλλα στοιχεία που αποδεικνύουν την ικανότητα της χώρας να διατηρεί την κανονικότητα και τις αγορές ανοικτές εν μέσω πανδημίας και προοιωνίζονται θετικότερες εξελίξεις και φέτος είναι το μέγεθος των συναλλαγών στην ηλεκτρονική αγορά ΗΔΑΤ και οι κατανομές των εκδόσεων των ομολόγων μεταξύ των επενδυτών που διατέθηκαν.

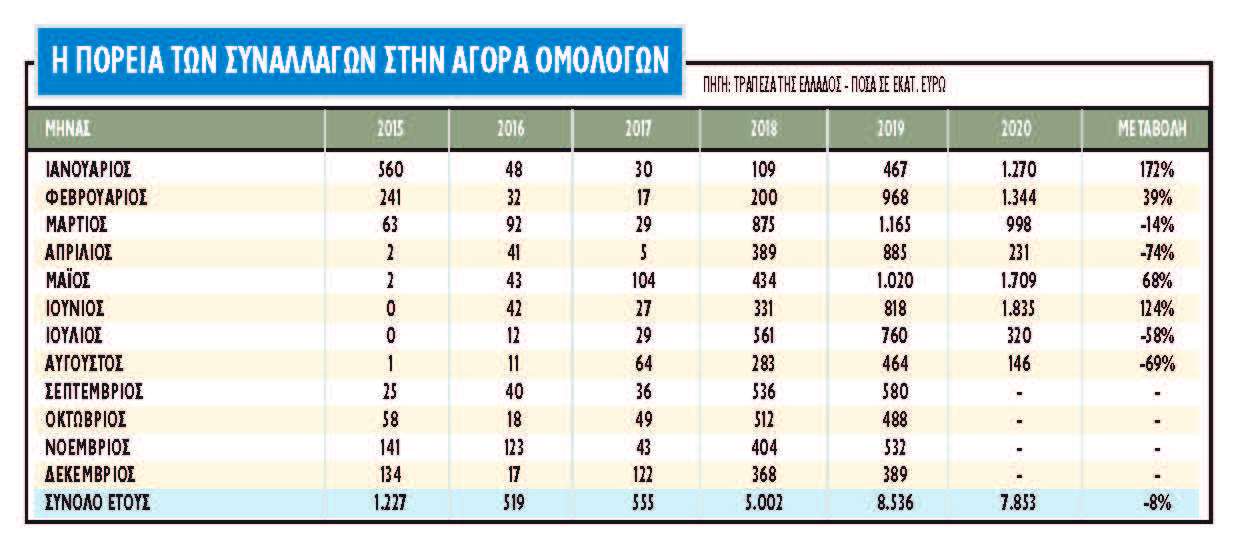

Αναφορικά με τις αξίες των συναλλαγών του 2020, οι ξένοι επενδυτές κινήθηκαν συνδυαστικά και αρμονικά με τις εκδόσεις του ελληνικού Δημοσίου. Οι συνολικές αξίες των συναλλαγών που διαπραγματεύτηκαν στις δευτερογενείς αγορές είναι 7,9 δισ. ευρώ στο οκτάμηνο του 2020 έναντι 8,54 δισ. ευρώ στο σύνολο του 2019, παρότι απομένουν τέσσερις μήνες ακόμα. Το 2019 οι συναλλαγές ήταν αυξημένες κατά 71% σε σχέση με το 2018 και αθροιστικά ξεπέρασαν τα έτη 2015-2018, όπου οι συνολικές αξίες των συναλλαγών ήταν 7,30 δισ. ευρώ.

Οι μήνες Ιανουάριος, Φεβρουάριος και Ιούνιος είναι οι πιο ισχυροί, με αξίες που ξεπέρασαν το 1 δισ. ευρώ, όταν π.χ. για το 2015, το 2016 και το 2017 οι συνολικές ετήσιες αξίες ήταν 1,2 δισ., 519 εκατ. και 555 εκατ. ευρώ αντίστοιχα. Παράλληλα, τα μηνύματα είναι πολύ θετικά για το 2020, αφού οι συναλλαγές έχουν επιτευχθεί παρότι τον Αύγουστο, τον Ιούλιο και τον Απρίλιο αυτές ήταν σημαντικά χαμηλότερες της αντίστοιχης περιόδου του 2019.

Εξίσου σημαντικό όμως με τη μείωση του κόστους δανεισμού είναι η αλλαγή στην κατανομή των επενδυτών και η ενδυνάμωση της επενδυτικής βάσης για τα εγχώρια ομόλογα. Η βάση των επενδυτών μετακινείται συνεχώς προς τους μακροπρόθεσμους επενδυτές. Ειδικότερα, η επενδυτική βάση για τα κρατικά ομόλογα της Ελλάδας ενισχύεται σημαντικά και διευρύνεται το μερίδιο των μακροπρόθεσμων επενδυτών, κυρίως των ασφαλιστικών και συνταξιοδοτικών ταμείων και μειώνεται η διάθεση των τίτλων σε hedge funds.

Ποιοι επενδύουν

Όσον αφορά στη γεωγραφική κατανομή των επενδυτών, για το σύνολο των ομολόγων που εκδόθηκαν πέρυσι στην πρωτογενή αγορά, οι τίτλοι όδευσαν κατά 30,2% (από 39,4% το 2019) σε επενδυτές από το Ηνωμένο Βασίλειο, 56,8% από την Ευρώπη πλην Η.Β. (από 50,2% το 2019) και το υπόλοιπο σε άλλες χώρες.

Η διάθεση ανά κατηγορία επενδυτή και πάλι στην πρωτογενή αγορά ήταν 69,4% (από 72,3% το 2019) σε real money επενδυτές και μόλις 8,1% (από 11% το 2019) σε hedge funds και 22,6% (από 16,7% το 2019) σε τραπεζικά πιστωτικά ιδρύματα. Η ποιοτική αναβάθμιση έναντι του 2020 σε σχέση με το 2019 αλλά και το 2018 είναι παραπάνω από εμφανής, αφού το 2018 σε real money επενδυτές είχαν διατεθεί τότε πρωτογενώς το 45,6% και σε hedge funds το 31,5%.

Κατά τη διάρκεια του 2020, η Ελληνική Δημοκρατία αξιοποίησε με επιτυχία τις διεθνείς κεφαλαιαγορές μέσω 2 συναλλαγών: εκδόθηκαν μια νέα σειρά δεκαετών και μια επανέκδοση του δεκαετούς με συνολικό ποσό 5,5 δισ. ευρώ, με συνολικό βιβλίο προσφορών στα 34,3 δισ. ευρώ. Κατά μέσο όρο, η ζήτηση καλύφθηκε κατά 6,2 φορές.

Οι αξιολογήσεις

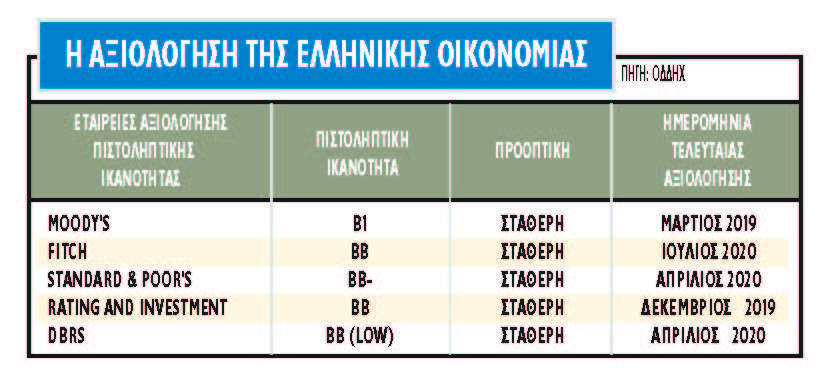

Από τις αρχές του 2020, οι αξιολογήσεις πιστοληπτικής ικανότητας της χώρας βρίσκονται σε σταθερή πορεία παρά τις αντιξοότητες που έχει αναπόφευκτα δημιουργήσει η πανδημία. Φέτος όλοι οι μεγάλοι οίκοι αξιολόγησης έχουν φέρει τις προοπτικές σε ουδέτερες.

Η Ελληνική Δημοκρατία έχει αναβαθμιστεί από τέσσερις οργανισμούς αξιολόγησης πιστοληπτικής ικανότητας πέρυσι: η R&I κατά +2 βαθμίδες στην κλίμακα BB στις 23 Δεκεμβρίου 2019, η Scope κατά +1 βαθμίδα σε BB στις 18 Οκτωβρίου 2019, η S&P στις 25 Οκτωβρίου 2019, η DBRS κατά +1 βαθμίδα σε BB (low) στις 3 Μαΐου 2019 και, τέλος, η Moody's +2 βαθμίδες στην κλίμακα Β1 την 1η Μαρτίου 2019.

Η επίτευξη της επενδυτικής βαθμίδας από την Ελλάδα τους επόμενους 12-18 μήνες παραμένει ένας ιδιαίτερα δύσκολος στόχος, αλλά υπό προϋποθέσεις όχι ανέφικτος.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς