Οι ειδικές συνθήκες στην οικονομία και στις αγορές, λόγω της πανδημίας, είχαν ως αποτέλεσμα το Χρηματιστήριο της Αθήνας να κινηθεί αρκετά χαμηλά, αλλά μετά την ολοκλήρωση των αλλαγών των δεικτών του MSCI ανέβασε και πάλι στροφές. Είναι σχεδόν βέβαιο ότι η πορεία της πανδημίας και η πορεία των τραπεζικών μετοχών θα συνεχίσουν να επηρεάζουν συνολικά την πορεία της αγοράς. Στο παρελθόν, όποτε οι τραπεζικές μετοχές ή η κυβέρνηση έχασαν την εμπιστοσύνη των επενδυτών, τα sell-off που ακολούθησαν, ήταν ακραία.

Η θετική εικόνα της αγοράς υποστηρίζεται και από τα αποτελέσματα των μη τραπεζικών εισηγμένων εταιρειών για το πρώτο τρίμηνο του έτους, αλλά και από τις αποφάσεις τους για τις διανομές μερισμάτων. Το βασικό συμπέρασμα από τις παρουσιάσεις των εταιρειών στο εξωτερικό αλλά και από τις εκτιμήσεις των αναλυτών είναι ότι πολλές από τις σημαντικές μετοχές της αγοράς έχουν τις δυνατότητες για καλύτερες επιδόσεις την επόμενη διετία, αν και εφόσον η οικονομία μπορέσει να επιστρέψει στα επίπεδα του 2019. Για την πλειονότητα των εταιρειών, μπορεί οι προοπτικές για τις επιδόσεις της επόμενης χρονιάς να προδιαγράφονται θετικές, από την άλλη, όμως, πολλές μετοχές που ήταν εξόφθαλμα φθηνές τον Μάρτιο, πλέον έχουν ανατιμηθεί σημαντικά.

Το «κλειδί» για υψηλότερες τιμές μετοχών στο Χ.Α. από θεμελιώδη άποψη είναι το αυξανόμενο προφίλ κερδοφορίας τα επόμενα χρόνια, από τη μία πλευρά, και η επέκταση των πολλαπλασιαστών αποτίμησης, από την άλλη. Με βάση τις προβλέψεις των αναλυτών για τα έτη 2020-2021, η μείωση της κερδοφορίας του Γενικού Δείκτη δεν θα είναι ιδιαίτερα υψηλή φέτος και το 2021 όχι μόνο θα ισορροπήσει την πτώση αλλά θα σημειώσει άνοδο 20% σε σχέση με το 2019, στοιχείο που είναι πολύ αισιόδοξο. Δεν είναι λίγες οι φορές στο πρόσφατο παρελθόν που οι αναλυτές της εγχώριας αγοράς εκτιμούσαν σημαντικά κέρδη και τελικά, στη διάρκεια του έτους, οι καθοδικές αναθεωρήσεις ήταν καταιγιστικές.

Η αγορά αποτιμάται σε 17,50 φορές για την περίοδο 2020 σε όρους κερδοφορίας και 7,85 φορές σε όρους αξίας επιχείρησης προς λειτουργικά κέρδη (ΕV/ΕΒΙΤDΑ). Παράλληλα, στο επίκεντρο των εξελίξεων θα βρίσκεται και η αγορά ομολόγων, όπου η απόδοση στο εγχώριο 10ετές έχει υποχωρήσει κάτω από τα όρια του 1,5%.

Τέλος, σε μεγάλο βαθμό, η κίνηση στην αγορά μετοχών θα εξαρτηθεί από την πορεία του τουρισμού, τους γεωπολιτικούς φόβους και τις διεθνείς συνθήκες διαπραγμάτευσης των μετοχών. Οι αναλυτές έχουν ισορροπήσεις τις προβλέψεις τους για το μέγεθος της πτώσης, μιλώντας πλέον για πτώση του ΑΕΠ μεταξύ 6%-9% και μια ανάκαμψη για το 2021 της τάξεως του 4%-7%.

Οι εταιρείες

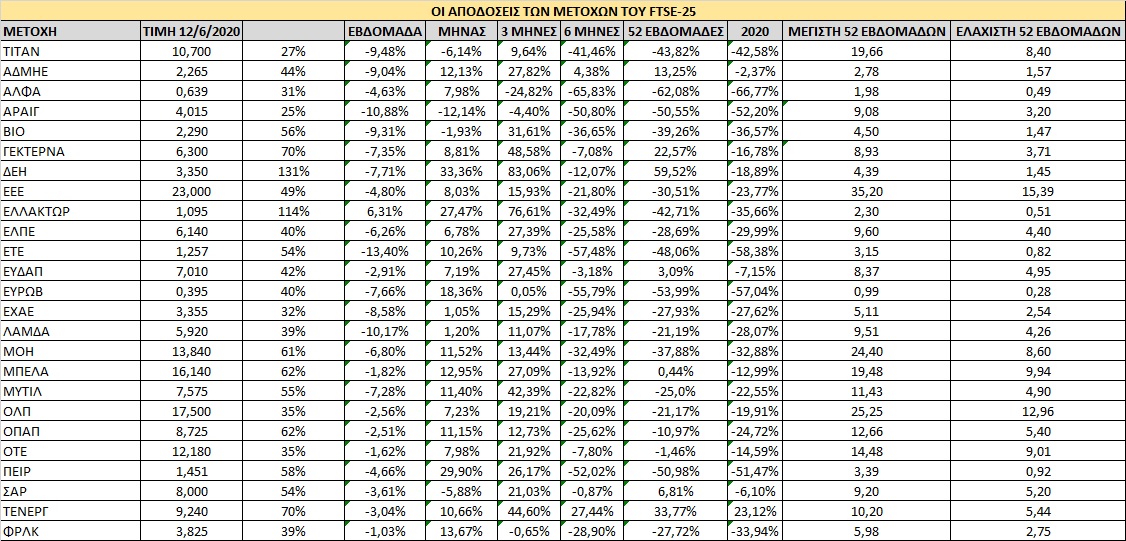

Πιο αναλυτικά και με βάση τα κλεισίματα της Παρασκευής:

• Η μετοχή της Coca Cola HBC, με τις αλλαγές στον δείκτη FTSE Athex Large Cap, θα σταματήσει να έχει αυτή την τεράστια βαρύνουσα σημασία στην ελληνική αγορά μετοχών για το 2020. Το περιθώριο ανόδου είναι πλέον στο 14%, αφού η μέση τιμή-στόχος είναι τα 26,12 ευρώ ανά μετοχή. Στη διάρκεια του 2020 σημειώνει πτώση 24% και στο τελευταίο τρίμηνο διαμορφώνεται 16% υψηλότερα. Από το χαμηλό της φέτος είναι 50% υψηλότερα.

• Για ΟΠΑΠ, οι αναλυτές εμφανίζονται ιδιαίτερα θετικοί και το περιθώριο ανόδου από τα τρέχοντα επίπεδα είναι ιδιαίτερα υψηλό, στο 38%, αφού πλέον η μέση τιμή-στόχος τίθεται στα 12 ευρώ και στο ταμπλό αποτιμάται στα 8,73 ευρώ. Φέτος σημειώνει πτώση 25% και στο τελευταίο τρίμηνο διαμορφώνεται 13% υψηλότερα. Από το χαμηλό της φέτος είναι 62% υψηλότερα.

• Η μετοχή του ΟΤΕ, η έτερη που θα επηρεαστεί από τις αλλαγές του FTSE, διαμορφώνεται με υψηλό περιθώριο ανόδου (+28%) έναντι των άλλων blue chips, αφού η μέση τιμή-στόχος για τη μετοχή είναι τα 15 ευρώ έναντι 12,18 στο ταμπλό. Στη διάρκεια του 2020, σημειώνει πτώση 2% και στο τελευταίο τρίμηνο διαμορφώνεται 22% υψηλότερα. Από το χαμηλό της φέτος είναι 35% υψηλότερα.

• Για την Alpha Bank, η μέση τιμή-στόχος αναθεωρήθηκε καθοδικά στο 1,20 ευρώ και πλέον το ανοδικό περιθώριο είναι της τάξεως του 88% από τα τρέχοντα επίπεδα. Το τελευταίο τρίμηνο εμφανίζεται πτώση 25% και το 2020 -62%.

• Η Jumbo, που ήταν στις top επιλογές φέτος, εμφανίζει 8% περιθώριο ανόδου από αυτά τα επίπεδα, αφού η μέση τιμή-στόχος είναι τα 17,50 ευρώ. Στο τρίμηνο, η επίδοσή της στο 27% και το 2020 στο -14%.

• Με θετική απόδοση στο τελευταίο τρίμηνο διαμορφώνεται ο τίτλος της Mytilineos, της τάξεως του 42%, ξεπερνώντας αισθητά την αγορά. Η μέση τιμή-στόχος είναι πλέον στα 11,50 ευρώ ανά μετοχή και απέχει 52% από τη μέση τιμή-στόχο της. Στη διάρκεια του 2020, σημειώνει πτώση 23% και από το χαμηλό της φέτος είναι 60% υψηλότερα.

• Υψηλά στη λίστα των επιλογών των εγχώριων και ξένων αναλυτών ήταν στις αρχές του 2020 η μετοχή της Aegean Airlines. Οι αναλυτές παραμένουν θετικοί με ανοδικό περιθώριο που προσεγγίζει το 127%, αφού η μέση τιμή-στόχος είναι στα 9,10 ευρώ. Το τελευταίο τρίμηνο εμφανίζεται πτώση 4% και το 2020 -51%. Για τη θυγατρική Autohellas, το περιθώριο ανόδου είναι άνω του 150% και η τιμή-στόχος στα 10 ευρώ.

• Για τη Motor Oil, η μέση τιμή-στόχος έχει πλέον διαμορφωθεί στα 18,25 ευρώ, με περιθώριο απόδοσης 32%. Στο τρίμηνο σημειώνει άνοδο 14% και φέτος σημειώνει πτώση 38%.

• Για τη Eurobank, η μέση τιμή-στόχος είναι στο 0,70 ευρώ έναντι 0,41 ευρώ που είναι διαπραγματεύσιμη στο ταμπλό του Χ.Α και το περιθώριο ανόδου είναι 70%. Η πτώση της το 2020 είναι της τάξεως του 55% και στο τρίμηνο σημειώνει πτώση 14%.

• Αρκετά διαφορετική είναι η εικόνα στο τρίμηνο για την Τράπεζα Πειραιώς, με άνοδο 10%. Η τιμή-στόχος είναι στο 1,66 ευρώ και το περιθώριο είναι 14% από τα τρέχοντα επίπεδα. Το τελευταίο εξάμηνο εμφανίζει πτώση 52% και έχει την καλύτερη εικόνα μεταξύ των τραπεζών.

• Με πολύ υψηλότερη άνοδο από την αγορά κινήθηκε το τελευταίο τρίμηνο και ο τίτλος των Ελληνικών Πετρελαίων, με τη μεταβολή να ανέρχεται στο +27%. Η μέση τιμή-στόχος των αναλυτών τοποθετείται για το 2020 στα 6,82 ευρώ πλέον. Φέτος, η απόδοση είναι στο -26%.

• Η Fourlis, με μέση τιμή-στόχο να ανέρχεται στα 4,75 ευρώ και το περιθώριο μεταβολής στο 24%, εμφανίζει αρκετά μικρότερα περιθώρια ανόδου απ’ ό,τι στις αρχές του 2020 π.χ., ενώ και στο τρίμηνο έχει σημειώσει οριακή κίνηση, της τάξεως του -1%.

• Για την Εθνική Τράπεζα, η μέση τιμή-στόχος στο 1,90 ευρώ, με περιθώριο ανόδου 51%. Η πτώση φέτος είναι στο 58% και στο τρίμηνο +10%.

• Αύξηση στη μέση τιμή-στόχο για την ΤΕΡΝΑ Ενεργειακή, στα 11,25 ευρώ. Η μετοχή απέδωσε +27% φέτος και το περιθώριο ανόδου έχει μειωθεί στο 22%, αλλά παραμένει θετικό. Από το χαμηλό της έχει κινηθεί με +70% και αποτελεί μία από τις μετοχές με τις καλύτερες πορείες και φέτος.

• Η ΕΛΛΑΚΤΩΡ εμφανίζει από τα υψηλότερα περιθώρια ανόδου, της τάξεως του 165%, με τιμή-στόχο στα 2,90 ευρώ, σε σχέση με όλες τις μετοχές της υψηλής κεφαλαιοποίησης. Το ριμπάουντ από το χαμηλό ξεπερνά το 114% και το τελευταίο τρίμηνο είναι +77%.

• Η Lamda Development είναι η νέα είσοδος στα ραντάρ των αναλυτών για το 2020, με μέση τιμή-στόχο στα 11,30 ευρώ ανά μετοχή και περιθώριο ανόδου 91%. Η πτώση φέτος είναι 28%.

• Η ΑΔΜΗΕ Συμμετοχών εμφανίζει θετικό περιθώριο της τάξεως 36% και μέση τιμή-στόχο στα 3,08 ευρώ ανά μετοχή, ενώ φέτος υπεραποδίδει της αγοράς και είναι +44% από το χαμηλό της.

• Η μετοχή της Titan Cement είναι διαπραγματεύσιμη με υψηλό περιθώριο ανόδου έναντι των άλλων blue chips, αφού η μέση τιμή-στόχος είναι τα 16 ευρώ. Η απόδοση του τίτλου φέτος είναι -43% και στο τρίμηνο +10%.

• Η Sarantis εμφανίζει πολύ μικρό περιθώριο ανόδου, με τιμή-στόχο στα 8,10 ευρώ και μετά τον ΑΔΜΗΕ και την ΤΕΡΝΑ Ενεργειακή, σημειώνει την καλύτερη απόδοση μεταξύ των εγχώριων blue chips, με μόλις -6% φέτος.

• Η ΔΕΗ, με άνοδο 60% στο τελευταίο τρίμηνο, εμφανίζει μέση τιμή-στόχο στα 5,20 ευρώ και +55% περιθώριο μεταβολής. Φέτος διαμορφώνεται 19% χαμηλότερα και από το χαμηλό της είναι +131%, η οποία είναι και η υψηλότερη απόδοση.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς