Μετά τις ισχυρές απώλειες με αφορμή το δημοψήφισμα για το Brexit, τα stress tests της ΕΒΑ και τους φόβους για την κατάρρευση των ιταλικών τραπεζών, οι ευρωπαϊκές τράπεζες είχαν πάρει μια ανάσα, μειώνοντας τις απώλειές τους από τις αρχές του έτους κάτω από το 30%.

Ωστόσο, η ανάσα ήταν μάλλον βραχύβια, αφού τις τελευταίες ημέρες οι έντονες επιφυλάξεις επανήλθαν, με αιχμή του δόρατος και των πωλήσεων τη μετοχή της Deutsche Bank.

Οι αρνητικές ειδήσεις ότι οι αμερικανικές αρχές πρότειναν την επιβολή προστίμου συνολικής αξίας 14 δισ. δολαρίων στην Deutsche Bank για την πώληση ενυπόθηκων στεγαστικών δανείων το 2008 άνοιξε και πάλι τους ασκούς του Αιόλου.

Ο δείκτης των ευρωπαϊκών τραπεζών Stoxx 600 Banks έχασε όλα τα κέρδη του Σεπτεμβρίου και γύρισε σε ζημίες ενώ, πλην της γερμανικής DB, και οι ιταλικές τράπεζες σημειώνουν διψήφια ποσοστά πτώσης. Οι εγχώριες τραπεζικές μετοχές, όπως σε κάθε ευρωπαϊκή αναταραχή, βρίσκονται στο προσκήνιο της πτώσης με τις Εθνική Τράπεζα και Alpha Bank να υποχωρούν 4% και 5% σε μηνιαίο επίπεδο και τις Eurobank και Πειραιώς να μειώνουν τα κέρδη τους σε 13% και 3%, αντίστοιχα.

Βέβαια, οι εγχώριες τραπεζικές μετοχές διατηρούν αμείωτο το χαρακτηριστικό του υψηλού beta και η έλλειψη συνεχούς ρευστότητας στην αγορά καθιστά τις έντονες διακυμάνσεις μονόδρομο.

Οι φόβοι που ενσωματώνονται στην τιμή της Deutsche Bank, καθώς η πτώση ξεπερνάει το 50% από τις αρχές τους έτους, είναι εξαιρετικά υψηλοί και πολλοί επενδυτές και αναλυτές σημειώνουν την ομοιότητα που εμφανίζει η περίπτωση της DB με τη Lehman Brothers.

Το συστημικό σοκ που θα προκαλούσε ένα τέτοιο ενδεχόμενο στις παγκόσμιες αγορές αλλά και τις οικονομίες της ευρωζώνης, με πρώτη και καλύτερη τη γερμανική οικονομία, θα ήταν τεράστιο, ωστόσο κάτι τέτοιο δεν προεξοφλείται από τις αγορές, οι οποίες παραμένουν σε πολύ υψηλά επίπεδα.

Η γερμανική τράπεζα βρίσκεται αντιμέτωπη με ένα συνδυασμό προκλήσεων και κινδύνων, μεταξύ των οποίων είναι η κεφαλαιακή της επάρκεια, τα ισχυρά πρόστιμα των εποπτικών αρχών, η πολύ υψηλή μείωση της κερδοφορίας της, ο ψηλός δείκτης μόχλευσης του ισολογισμού και η υπερέκθεσή της σε παράγωγα χρηματοοικονομικά προϊόντα.

Την ίδια ώρα, η άκαμπτη θέση της γερμανικής κυβέρνησης που διαμηνύει ότι δεν θα προχωρήσει στη χορήγηση ενός πακέτου διάσωσης (bail-out) ή θα παρέμβει στις διαπραγματεύσεις με τις ΗΠΑ για το πρόστιμο των 14 δισ. δολαρίων, επιτείνουν την αγωνία.

Σε ό,τι αφορά στο πρόστιμο, αξίζει πάντως να σημειωθεί το «παράθυρο» που άφησε υψηλόβαθμο στέλεχος του αμερικανικού υπουργείου Δικαιοσύνης για χαμηλότερο πρόστιμο από τα 14 δισ.

Η γερμανική τράπεζα έφτασε να διαπραγματεύεται σχεδόν στα 10 ευρώ με κεφαλαιοποίηση της τάξεως των 14,5 δισ. ευρώ, ενώ στις αρχές του 2015 η μετοχή της βρισκόταν στα 25 ευρώ.

Στο απόγειο της δόξας της, πριν την κατάρρευση της Lehman Brothers και την έναρξη της ευρωπαϊκής κρίσης χρέους, η τιμή της στο Χρηματιστήριο της Φρανκφούρτης είχε διαμορφωθεί στα 100 ευρώ ανά μετοχή.

Την ίδια αρνητική πορεία καταγράφουν και τα ομόλογα που έχει εκδώσει η τράπεζα, ενώ τα ασφάλιστρα κινδύνου (CDS) της τράπεζας έχουν επιστρέψει στα υψηλά του 2011.

Ακόμα και το πρόσφατο τεστ της ΕΒΑ δεν έχει μπορέσει να καθησυχάσει τους επενδυτές, αφού η ηρεμία κράτησε μόνο μερικές εβδομάδες. Σύμφωνα με την ΕΒΑ, ο γερμανικός κολοσσός στο τέλος του 2018 θα εμφάνιζε υγιείς δείκτες κεφαλαιακής επάρκειας της τάξεως του 7,8% ακόμα και στο δυσμενές σενάριο, ενώ στο βασικό σενάριο ο δείκτης θα ήταν στο 12,1%, αρκετά υψηλότερα από τα επίπεδα επιφυλακής.

Είναι χαρακτηριστικό ότι η μετοχή της DB είναι διαπραγματεύσιμη σε παρόμοια επίπεδα ή λίγο υψηλότερα με τις εγχώριες τράπεζες, με 0,3 φορά τον δείκτη ενσώματης λογιστικής αξίας (P/TBV) και με 6,5 φορές τα προβλεπόμενα κέρδη του 2017.

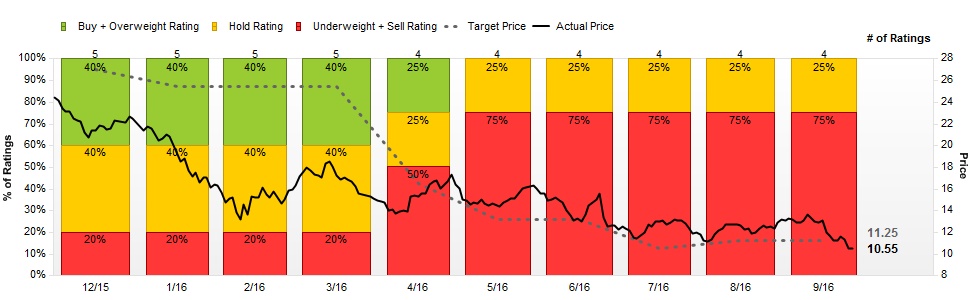

Αθρόες είναι και οι περικοπές της τιμής-στόχου από τους αναλυτές. Στο τέλος του 2015, το 40% των αναλυτών ήταν θετικά διακείμενο για τη μετοχή της γερμανικής τράπεζας και μόλις το 25% ήταν αρνητικό, με το υπόλοιπο 40% να διατηρεί ουδέτερη στάση. Τη δεδομένη χρονική στιγμή, το 75% των αναλυτών είναι αρνητικό και η μέση τιμή-στόχος από τα 27 ευρώ έχει υποχωρήσει στα 11,25 ευρώ ανά μετοχή.

Στον αντίποδα όμως, αυξάνονται οι φωνές εκείνων που εκτιμούν ότι οι φόβοι και η αρνητική ειδησεογραφία για τη γερμανική τράπεζα έχει ξεπεράσει τα όρια, αφού οι κίνδυνοι έχουν υπερεκτιμηθεί, ενώ μια ενδεχόμενη αύξηση μετοχικού κεφαλαίου δεν θα προκαλούσε ακόμα μεγαλύτερους τριγμούς στη μετοχή της τράπεζας από αυτούς που έχουν ήδη δημιουργηθεί.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία