Η εγχώρια αγορά μετοχών από τις 11 Φεβρουαρίου και το χαμηλό πολυετίας στις 421 μονάδες έχει σημειώσει άνοδο που ξεπερνάει το 35%, ενώ στις τραπεζικές μετοχές η άνοδος από τα χαμηλά ανέρχεται έως και το αστρονομικό ποσοστό της τάξεως του 250%!

Στις μετοχές, είναι εμφανές ότι εκτός από τις εισροές του rebalancing των δεικτών του οίκου FTSE Group και το συνεχιζόμενο καλό κλίμα στις αγορές σε Ευρώπη και Αμερική, που διατηρείται από τις παρεμβάσεις των κεντρικών τραπεζιτών, η αγορά ποντάρει στην ολοκλήρωση της αξιολόγησης μέσα στον Απρίλιο.

Ακόμα όμως πιο ενδεικτικές από την πορεία των μετοχών στο Χ.Α. και το "bid" υπέρ της συμφωνίας είναι οι τιμές των κρατικών ομολόγων, που επίσης προσπαθούν να προσεγγίσουν κρίσιμα επίπεδα.

Ακόμα όμως πιο ενδεικτικές από την πορεία των μετοχών στο Χ.Α. και το "bid" υπέρ της συμφωνίας είναι οι τιμές των κρατικών ομολόγων, που επίσης προσπαθούν να προσεγγίσουν κρίσιμα επίπεδα.

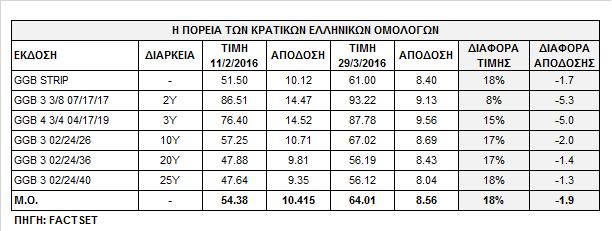

Η άνοδος των τιμών τους, σε μέσα επίπεδα, από το πρώτο δεκαήμερο του Φεβρουαρίου προσεγγίζει το 20%, με το διετές να σημειώνει τη μικρότερη θετική μεταβολή και οι πιο μακρινές λήξεις τις υψηλότερες, δείχνοντας ότι το βραχυπρόθεσμο ρίσκο είναι μεγαλύτερο.

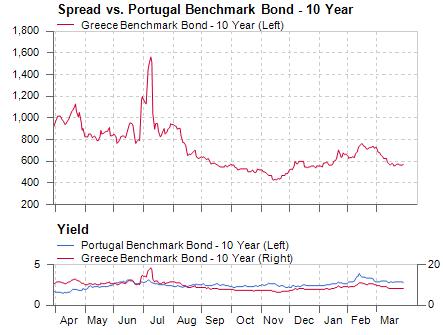

Η απόδοση του ελληνικού δεκαετούς ομολόγου χθες 30/3 βρέθηκε οριακά πάνω από το 8,7%, πολύ κοντά στα χαμηλότερά του επίπεδα από τις αρχές του έτους, ενώ η αποκλιμάκωση για το ομόλογο λήξεως του 2017 είναι ακόμα πιο εντυπωσιακή, αφού η απόδοση του τριετούς ήταν στο 15,5% στις αρχές του προηγούμενου μήνα.

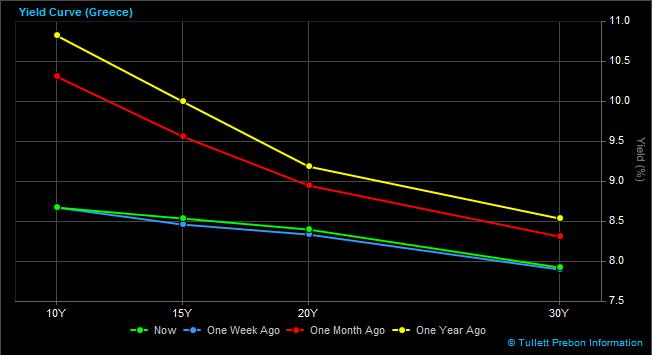

Την ίδια στιγμή πάντως, οι αποδόσεις για τις πιο μακρινές λήξεις της δεκαπενταετίας έως και την τριαντακονταετία διαμορφώθηκαν σε παραπλήσια ή και χαμηλότερα επίπεδα από την αντίστοιχη του δεκαετούς ομολόγου, αποκαλύπτοντας ότι η πλήρης επιστροφή στην κανονικότητα για την καμπύλη των αποδόσεων των ελληνικών ομολόγων έχει ακόμα... δρόμο.

Την ίδια στιγμή πάντως, οι αποδόσεις για τις πιο μακρινές λήξεις της δεκαπενταετίας έως και την τριαντακονταετία διαμορφώθηκαν σε παραπλήσια ή και χαμηλότερα επίπεδα από την αντίστοιχη του δεκαετούς ομολόγου, αποκαλύπτοντας ότι η πλήρης επιστροφή στην κανονικότητα για την καμπύλη των αποδόσεων των ελληνικών ομολόγων έχει ακόμα... δρόμο.

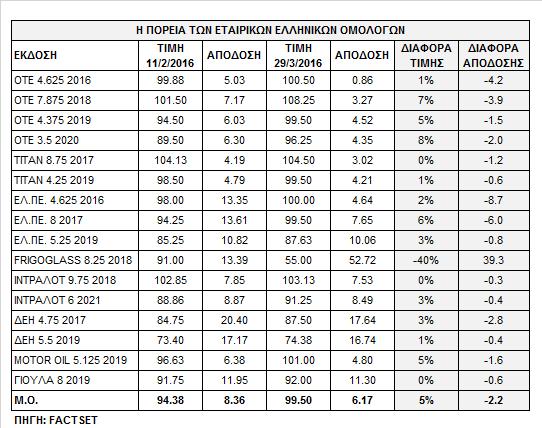

Για την ίδια περίοδο ωστόσο και παρόλο που οι αξίες που είναι διαπραγματεύσιμες καθημερινά είναι σχετικά μικρές, οι τιμές των ομολογιακών εκδόσεων των εισηγμένων εταιρειών έχουν επίσης διαμορφωθεί σε αρκετά υψηλότερα επίπεδα, με μικρές εξαιρέσεις, απόρροια της βελτίωσης των συνθηκών στις αγορές και της απόφασης της ΕΚΤ για αγορές high yield εταιρικών ομολόγων, αλλά κυρίως στην πεποίθηση ότι η αξιολόγηση θα ολοκληρωθεί εγκαίρως.

Το γεγονός ότι οι επενδυτές που ασχολούνται με τις αγορές των εταιρικών ομολόγων είναι πιο «σοφιστικέ», με μεγαλύτερο επενδυτικό ορίζοντα από ό,τι τα επιθετικά hedge funds που καθορίζουν την εγχώρια αγορά μετοχών, το σήμα της ανόδου στις τιμές μπορεί να θεωρηθεί πιο «καθαρό».

Οι δεκαπέντε εγχώριες ομολογιακές εκδόσεις έχουν κατά μέσο όρο ανέλθει 5% σε όρους τιμής και η απόδοσή τους (yield) έχει μειωθεί κατά 2,2%, ποσοστά μεταβολής που για τις ομολογιακές αγορές είναι πολύ υψηλά.

Οι δεκαπέντε εγχώριες ομολογιακές εκδόσεις έχουν κατά μέσο όρο ανέλθει 5% σε όρους τιμής και η απόδοσή τους (yield) έχει μειωθεί κατά 2,2%, ποσοστά μεταβολής που για τις ομολογιακές αγορές είναι πολύ υψηλά.

Τη μεγαλύτερη αύξηση σε όρους τιμής σημειώνουν οι εκδόσεις του ΟΤΕ, με λήξη το 2020 και το 2018 με κουπόνι 3,5% και 7,875% αντίστοιχα. Η απόδοση στη λήξη (yield to maturity - YTM) των δύο εκδόσεων είναι 4,35% και 3,3%, αντίστοιχα, έναντι 6,3% και 7,2% στις 11/02.

Επίσης σημαντική άνοδο σημειώνουν οι εκδόσεις των ΕΛ.ΠΕ. λήξης το 2017 και 2019 με κουπόνια 8% και 5,25% αντίστοιχα, αφού η συμφωνία με την ιρανική NIΟC για την αποπληρωμή των 550-600 εκατ. ευρώ και τα αποτελέσματα του 2015 έδωσαν «ανάσα» αναφορικά με τις ανάγκες κεφαλαίου της εταιρείας.

Στον αντίποδα, τη χειρότερη πορεία από το πρώτο δεκαήμερο του Φεβρουαρίου μέχρι τώρα σημειώνει το ομόλογο της Frigoglass με λήξη το 2018 και κουπόνι 8,25%. Η μετοχή στο διάστημα αυτό στο ταμπλό του Χ.Α. έχει σημειώσει νέα ιστορικά χαμηλά, έφθασε να χάνει και 60% πριν το εντυπωσιακό ριμπάουντ του +12% χθες, εξαιτίας της μη ολοκλήρωσης της συμφωνίας για την πώληση του κλάδου υαλουργίας και της υποβάθμισής της τόσο από τη Moody's όσο και από την S&P με αρνητικό outlook. H ομολογία σημειώνει απόδοση στη λήξη 53%, επίπεδα distress επί της ουσίας.

Όπως αποτυπώνεται και στις δύο αγορές ομολόγων, εταιρικών και κρατικών, οι προσδοκίες για την ολοκλήρωση της αξιολόγησης και οι αλλαγές που θα προκαλέσει στις αποφάσεις της ΕΚΤ είναι αναμφισβήτητα η μεγαλύτερη κινητήρια δύναμη στη μείωση των αποδόσεων. Σε μεγάλο βαθμό, η ανοδική κίνηση στις τιμές τον τελευταίο μήνα φαίνεται να προεξοφλεί την άρση του waiver από την ΕΚΤ, με την ολοκλήρωση της συμφωνίας.

Πιο μεσοπρόθεσμα, επίσης, είναι εξαιρετικά πιθανό μια ομαλότερη καμπύλη των ελληνικών επιτοκίων να ανοίξει εκ νέου και τον δρόμο για την επιστροφή της χώρας στις αγορές των ομολόγων, κάτι το οποίο μπορεί να είναι αναγκαίο τα επόμενα τρία έτη.

Την τελευταία φορά που η καμπύλη των ομολόγων είχε πάρει σταθερά φυσιολογική κλίση ήταν το 2014, που η ελληνική οικονομία μπόρεσε να επιστρέψει στις αγορές κεφαλαίου μετά από τετραετή απουσία, με την έκδοση του πενταετούς ομολόγου τον Απρίλιο του 2014, συνολικού ποσού 3 δισ. ευρώ. Η καμπύλη των αποδόσεων για τα επιτόκια θεωρείται «κανονική», όταν οι επενδυτές είναι διατεθειμένοι να «πληρωθούν» μικρότερες αποδόσεις για τις κοντινότερες λήξεις και υψηλότερες αποδόσεις για τις πιο μακρινές.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία