Το 2016 ξεκίνησε δύσκολα για τις μετοχές. Όμως, οι αρχικοί φόβοι, με σενάρια ύφεσης στις ΗΠΑ και αδυναμία των κεντρικών τραπεζών να προωθήσουν την ανάπτυξη και να αναζωπυρώσουν τον πληθωρισμό, οι οποίοι προκάλεσαν sell-off στις αγορές μετοχών (που σε πολλές περιπτώσεις ξεπέρασε το όριο του bear market), έχουν και πάλι ξεθωριάσει.

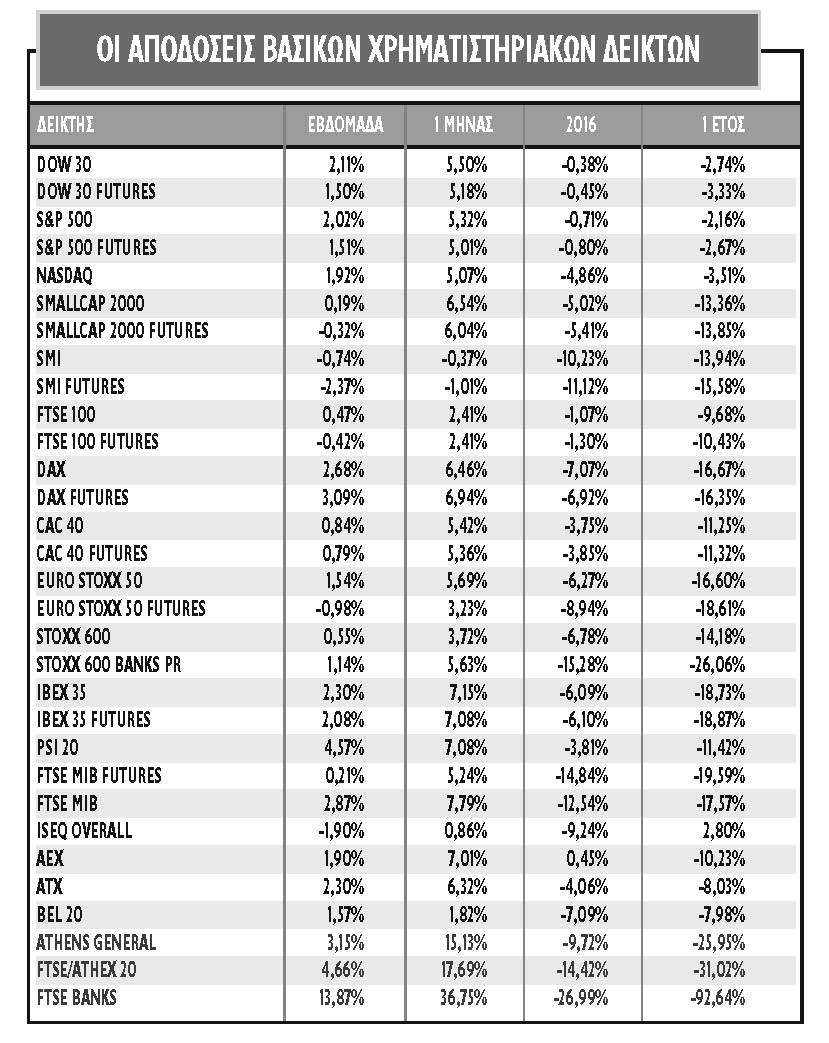

Στο τέλος του πρώτου τριμήνου, το ισχυρό ράλι στις μετοχές έχει πάρει πίσω το μεγαλύτερο μέρος από τις αρχικές απώλειες. Βασικοί δείκτες όπως ο Euro Stoxx 50, ο S&P 500 και ο MSCI Emerging Markets σημείωσαν απώλειες 17,2%, 10,5% και 10,2% αντίστοιχα από τις αρχές του έτους ως τις 11/2, αλλά έκτοτε καταγράφουν άνοδο 12,3%, 10,4% και 12,7%.

Η αντιστροφή της ψυχολογίας υποστηρίχθηκε από θετικές ειδήσεις και γεγονότα σε πολλά διαφορετικά μέτωπα:

- Απότομη, αν και εύθραυστη, ανάκαμψη του πετρελαίου.

- Οι φόβοι για ύφεση στις ΗΠΑ μειώθηκαν αισθητά.

- Τα δεδομένα από στην Κίνα φαίνεται να υποστηρίζουν την άποψη ότι η οικονομία επιβραδύνεται, αλλά σταδιακά και όχι απότομα, μειώνοντας τον φόβο του hard landing και μειώνοντας την πιθανότητα μιας άμεσης και ισχυρής υποτίμησης του κινεζικού νομίσματος.

Όμως, το στοιχείο που παίζει καθοριστικό ρόλο στην πορεία των μετοχών είναι η πρόσφατη απόφαση της ΕΚΤ, όπου η χαλάρωση της νομισματικής πολιτικής ξεπέρασε τις προσδοκίες της αγοράς. Η απόφαση της ΕΚΤ να είναι αγοραστής εταιρικών ομολόγων, ειδικά υψηλής πιστοληπτικής διαβάθμισης, έχει θετική επίδραση τόσο στα ομόλογα όσο και στις μετοχές.

Από την άλλη, το σήμα της ΕΚΤ ότι η περαιτέρω μείωση των επιτοκίων σε αρνητικό έδαφος είναι λιγότερο πιθανή, φαίνεται να περιόρισε την πτωτική πορεία του ευρώ σε βραχυπρόθεσμο ορίζοντα. Αναφορικά με τη Fed, η μη ανάληψη δράσης στη συνεδρίαση της 16ης Μαρτίου μεταθέτει πλέον το ενδιαφέρον στις μελλοντικές κινήσεις της, με τις αγορές να προεξοφλούν δύο έως τρεις αυξήσεις των επιτοκίων για φέτος, πιθανότατα τον Ιούνιο και τον Δεκέμβριο.

Γιατί ανησυχούν

Το δεύτερο τρίμηνο στις μετοχικές αγορές ξεκινά με τις προοπτικές της παγκόσμιας οικονομίας σε γενικές γραμμές αμετάβλητες, με την ανάπτυξη να προχωρά σχετικά καλύτερα από τους φόβους που καλλιεργήθηκαν στις αρχές του έτους, αλλά με μειωμένο ρυθμό, ο οποίος είναι στα χαμηλότερα επίπεδά του μετά το τέλος της κρίσης.

Οι προοπτικές της ανάπτυξης έχουν επιβραδυνθεί τόσο στις ΗΠΑ όσο και στην Ευρώπη, ενώ στην Κίνα τα οικονομικά δεδομένα δείχνουν σταδιακή επιβράδυνση της ανάπτυξης, αλλά όχι ανώμαλη προσγείωση. Ταυτόχρονα, μελανό σημείο για φέτος παραμένουν οι αδύναμες προοπτικές ανάπτυξης των αναδυόμενων οικονομιών.

Το ράλι των μετοχών στην Ευρώπη μπορεί να έχει ακόμα δρόμο, αφού σε θεμελιώδες επίπεδο οι επιχειρήσεις υποστηρίζονται από τα χαμηλά κόστη χρηματοδότησης που επιβάλλουν οι πολιτικές της ΕΚΤ, αλλά και από την αυξανόμενη εσωτερική ζήτηση. Όμως, το συναίσθημα του κινδύνου θα είναι ιδιαίτερα ευάλωτο σε κάθε πιθανή αρνητική εξέλιξη σε μια σειρά από ανοικτά μέτωπα, αφού οι τιμές βασικών μετοχικών δεικτών απέχουν και πάλι 5%-10% από τα ιστορικά υψηλά τους.

Για να γίνει πιο βιώσιμο το ράλι και να συνεχίσει προς τα ιστορικά υψηλά του 2015, θα απαιτηθούν πειστικές αποδείξεις ότι οι ανησυχίες για τη Fed έχουν επιλυθεί αφού η στροφή σε μια πιο επιθετική ρητορική θα μπορούσε να πυροδοτήσει μια ανατιμολόγηση των παγκόσμιων επιτοκίων, πιθανότατα θα αντέστρεφε την πρόσφατη εξασθένηση του δολαρίου, θα επανάφερε τις ανησυχίες για την Κίνα και την υποτίμηση του γουάν, με περαιτέρω μείωση των τιμών των εμπορευμάτων, καθώς και έντονες ανησυχίες και χρεοκοπίες στον τομέα της ενέργειας.

Παράλληλα, ένα νέο sell-off θα μπορούσε να προκληθεί από την αναβίωση του πολιτικού κινδύνου στην Ευρώπη ή μια επιδείνωση της συνεχιζόμενης αδυναμίας να διαχειριστεί τη μεταναστευτική κρίση.

Η τεχνική εικόνα

Εκτός από τη θεμελιώδη οπτική των ευρωπαϊκών αγορών, που παραμένει ευνοϊκή, η τεχνική εικόνα προκαλεί αρκετά ερωτήματα για το δεύτερο τρίμηνο του έτους. Το χαμηλό επίπεδο της 11ης Φεβρουαρίου στις παγκόσμιες μετοχικές αγορές δεν φαίνεται να αποτελεί το χαμηλό σημείο ενός bull market που έχει κρατήσει τόσο πολύ χρονικά. Το σήμα θα δοθεί από τις εξελίξεις στις αμερικανικές μετοχικές αγορές και τους δείκτες S&P 500, NASDAQ, αλλά και τον δείκτη της μικρότερης κεφαλαιοποίησης Russell 2000.

Παράλληλα, αρκετοί δείκτες σε Ευρώπη και ΗΠΑ έχουν προσεγγίσει κρίσιμα βραχυπρόθεσμα τεχνικά όρια και η άνοδος στις τιμές έχει εμφανίσει σημάδια κορύφωσης. Αν η ανοδική αντίδραση των αγορών βρίσκεται επίσης στο τέλος της, αυτό θα επιφέρει επιπρόσθετες ανησυχίες στην εγχώρια αγορά.

Στην άλλη πλευρά του Ατλαντικού, ο S&P 500 διέσπασε το range διαπραγμάτευσής του και διέφυγε πάνω από τους κινητούς μέσους όρους των 200 ημερών, με την κίνησή του από τα χαμηλά του Φεβρουαρίου να διαμορφώνεται στο +12%, με τη βοήθεια από τις αποφάσεις της ΕΚΤ, αλλά και της Fed στις 16/3.

Αν και εφόσον υπάρξει συνέχεια στην άνοδο, στοιχείο που θα τροφοδοτήσει και τις ευρωπαϊκές αγορές, το επόμενο στάδιο είναι το ψυχολογικό όριο των 2.050 μονάδων και έπειτα των 2.100 μονάδων. Η διάσπαση των 1.960 μονάδων θα είναι το επίπεδο που ανοίξει την πτώση για τις αγορές με τα επίπεδα με σημασία στην πτώση να είναι οι 1.890, οι 1.850 μονάδες και οι 1.820-1.800 μονάδες. Η κίνηση κάτω από τις 1.800 μονάδες θα επιδεινώσει ιδιαίτερα την ψυχολογία, με τον δείκτη φόβου VIX να κορυφώνει.

Σε βραχυπρόθεσμους όρους, η ευρωπαϊκή αγορά αρχίζει να δείχνει υπεραγορασμένη και το momentum της ανοδικής κίνησης έχει αρχίσει να μειώνεται. Ο δείκτης Euro Stoxx 50 έχει κινηθεί πολύ κοντά στην αντίστασή του στις 3.100 μονάδες.

Αν και εφόσον το ανοδικό σκέλος δεν έχει ολοκληρωθεί, η επόμενη περιοχή με ενδιαφέρον είναι οι 3.129 μονάδες που ήταν το υψηλό τη μέρα που η ΕΚΤ ανακοίνωσε τα νέα μέτρα και έπειτα οι 3.200 μονάδες. Το σημείο που θα κρίνει την αλλαγή τάσης και θα δώσει bearish σήματα στην αγορά και θα σημάνει το τέλος στο πρόσφατο ανοδικό momentum είναι η καθοδική διάσπαση των 2.969 μονάδων. Σε αυτό σενάριο, οι στηρίξεις τοποθετούνται στις 2.800 μονάδες, ενώ το χαμηλό του Φεβρουαρίου, στο οποίο μπορεί και να ολοκληρώνει την πτώση, αρχικά ήταν οι 2.657 μονάδες.

Τέλος, o γερμανικός δείκτης DAX επίσης εμφανίζει σημάδια κόπωσης αφού το ριμπάουντ στην τιμή του από το χαμηλό του στις 11 Φεβρουαρίου ξεπερνά το 15%. Το επίπεδο των 10.065 μονάδων φαίνεται να αποτελεί για την ώρα απροσπέλαστο εμπόδιο, αφού το εμπόδιο στις 9.905 μονάδες έχει κατοχυρωθεί.

Αν η άνοδος μπορεί να συνεχιστεί, το επόμενο επίπεδο είναι στις 10.370 μονάδες. Η υποχώρηση του δείκτη τις επόμενες μέρες κάτω από τις 9.498 μονάδες, που ήταν το ενδοσυνεδριακό χαμηλό στις 10/3, θα μπορούσε να είναι το έναυσμα για την πτώση και να οδηγήσει τις τιμές ως την στήριξη των 9.125 μονάδων ή ακόμα και στο gap των 9.000 μονάδων. Χαμηλότερα, οι 8.800 και οι 8.350 μονάδες.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα