Περιθώρια περαιτέρω ανόδου του Χρηματιστηρίου Αθηνών λόγω της μείωσης του κινδύνου χώρας και της αισιοδοξίας για επιτυχή ολοκλήρωση τόσο της πρώτης αξιολόγησης όσο και της ανακεφαλαιοποίησης των τραπεζών βλέπει η Eurocorp ΑΕΠΕΥ, διατηρώντας αμετάβλητες τις στρατηγικές της επιλογές σε εγχώριες μετοχές.

Στην πρόσφατη επενδυτική έκθεση που απευθύνεται στους πελάτες των υπηρεσιών Wealth Management, αναγνωρίζεται ότι στην ελληνική χρηματιστηριακή αγορά βρίσκεται σε εξέλιξη αγοραστικό σήμα.

Σε βραχυπρόθεσμο ορίζοντα (1-2 μήνες) η μείωση του Country Risk, που είναι ήδη έκδηλη στην αγορά ομολόγων, δημιουργεί «παράθυρο» ανοδικής κίνησης όπου, πλέον, οι 700 μονάδες αποτελούν το πρώτο σημαντικό επίπεδο αντίστασης, με επόμενο και πιο δύσκολο στόχο τις 750-770 μονάδες.

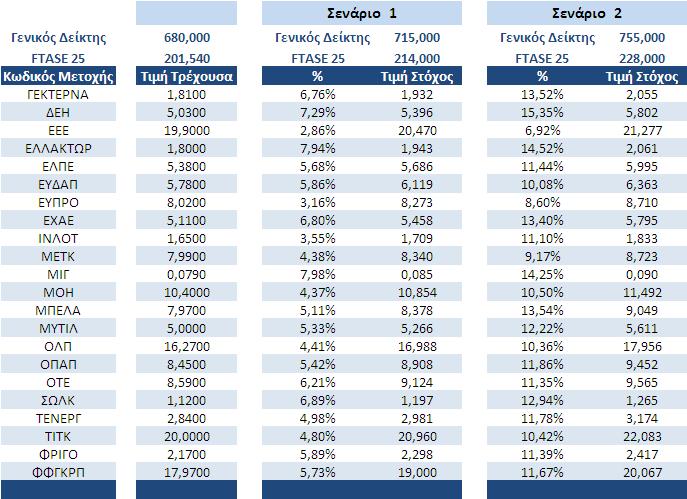

Στο πλαίσιο αυτό γίνεται μία προσπάθεια να εντοπιστούν τιμές στόχοι, με βάση το beta των μετοχών (με παρατηρήσεις τελευταίων 6 μηνών) και δύο ανοδικά σενάρια.

Στο ίδιο report καταγράφονται, όμως, αρκετές επιφυλάξεις για την μεσοπρόθεσμη τάση του XΑ, κυρίως γιατί ακόμη δεν έχει ολοκληρωθεί και αποτυπωθεί η υποχώρηση της πραγματικής οικονομίας αλλά και εξαιτίας της πεποίθησης ότι θα διατηρηθεί για αρκετό διάστημα το κλίμα καχυποψίας και απουσίας μακροπροθέσμων ξένων επενδυτών (long-only funds).

Επισημαίνεται, δε, ότι η τρίτη ανακεφαλαιοποίηση αναμένεται να είναι ένα δύσκολο εγχείρημα που θα επηρεάσει τη συνολική ρευστότητα της αγοράς, καθώς είναι συγκεκριμένοι οι ξένοι επενδυτές που δραστηριοποιούνται στην Ελλάδα και πιθανότατα θα χρηματοδοτήσουν την συμμετοχή τους στις επερχόμενες ΑΜΚ, ρευστοποιώντας θέσεις σε ελληνικές μετοχές και ομόλογα.

Τα δυο σενάρια για ΓΔ και οι τιμές-στόχοι

Οι στρατηγικές επιλογές

Η διαχειριστική ομάδα της Eurocorp ΑΕΠΕΥ, διατηρεί την στρατηγική της, που βασίζεται κυρίως σε αμυντικές και εξωστρεφείς επιλογές. Άλλωστε οι τρεις βασικές μετοχικές επιλογές σχετίζονται πλήρως με την στρατηγική προσέγγιση τους για τους πιθανότερους πυλώνες ενός νέου βιώσιμου παραγωγικού μοντέλου της χώρας. Οι τρεις βασικοί τομείς ανάπτυξης είναι:

1. Τα Logistics, γιατί με βάση τη γεωπολιτική θέση της χώρας, είναι μονόδρομος η μετατροπή της σε κόμβο για το διεθνές διαμετακομιστικό εμπόριο. Πρωταγωνιστής σε αυτή την εξέλιξη θα είναι το λιμάνι του Πειραιά ( ΟΛΠ) και κατά επέκταση το Εμπορευματικό Κέντρο στο Θριάσιο Πεδίο.

2. Ο Τουρισμός, η μεγάλη ελληνική βιομηχανία που αντιστάθηκε ακόμη και σε συνθήκες πλήρους αβεβαιότητας κι εν μέσω capital controls . Επιλέχτηκε η Aegean ως το πιο αντιπροσωπευτικό μέσο για την απόκτηση επενδυτικής έκθεσης στο ελληνικό τουριστικό προϊόν αλλά και για τον ισχυρό ισολογισμό της.

3. Η Εναλλακτική Ενέργεια, γιατί με βάση τα ανεμολογικά δεδομένα της χώρας, η αιολική ενέργεια και οι ανανεώσιμες πηγές ενέργειας μπορούν να αποτελέσουν λύση για την ενεργειακή της ασφάλεια. Επιλέγεται η Τέρνα Ενεργειακή για το μέγεθος της και τη διαφοροποίηση της με εγκαταστημένη ισχύ και εκτός Ελλάδας.

Σε μία δεύτερη ενότητα επιλογών , επιλέγονται εταιρίες υψηλής Αξίας και υψηλού Ρίσκου (VALUE – RISK), καθώς πρόκειται για εταιρίες που η σημερινή τους αποτίμηση υπολείπεται πολύ σε σχέση με την ιστορικότητα και τους αντίστοιχους ευρωπαίους ανταγωνιστές.

Ταυτόχρονα, η επένδυση σε αυτές έρχεται και με ένα αυξημένο ρίσκο λόγω της άμεσης εμπλοκής τους με την εγχώρια οικονομική-πολιτική κατάσταση. Αυτές είναι:

Η ΔΕΗ, ως μία από τις πλέον υποτιμώμενες μετοχές, με κεφαλαιοποίηση 1,2 δισ. ευρώ και Καθαρή θέση – Ίδια κεφάλαια στα 6,23 δισ. ευρώ, δηλαδή με σχέση P/bv που διαμορφώνεται στο 0,193.

Ο ΕΛΛΑΚΤΩΡ, μία περίπτωση μετοχής που έχει βρεθεί σε ιδιαιτέρα χαμηλά επίπεδα και πλέον διαπραγματεύεται με P/BV κοντά στο 0,40, έχοντας ένα διαφοροποιημένο χαρτοφυλακίου με σταθερές εισροές από τη συμμετοχή στην Αττική οδό.

Η ΜΕΤΚΑ, καθώς διαπραγματεύεται με >70% discount σε σχέση με την παγκόσμια αγορά εξειδικευμένων κατασκευαστικών εταιριών.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα