H παραμονή πάνω από τις 760 μονάδες, το πρώτο κρίσιμο τεχνικό όριο του Γενικού Δείκτη, φανερώνει την προσπάθεια να διατηρηθεί το υποτυπώδες θετικό κλίμα στην αγορά, η οποία φαίνεται να συνεπικουρείται από το μειωμένο συναλλακτικό ενδιαφέρον.

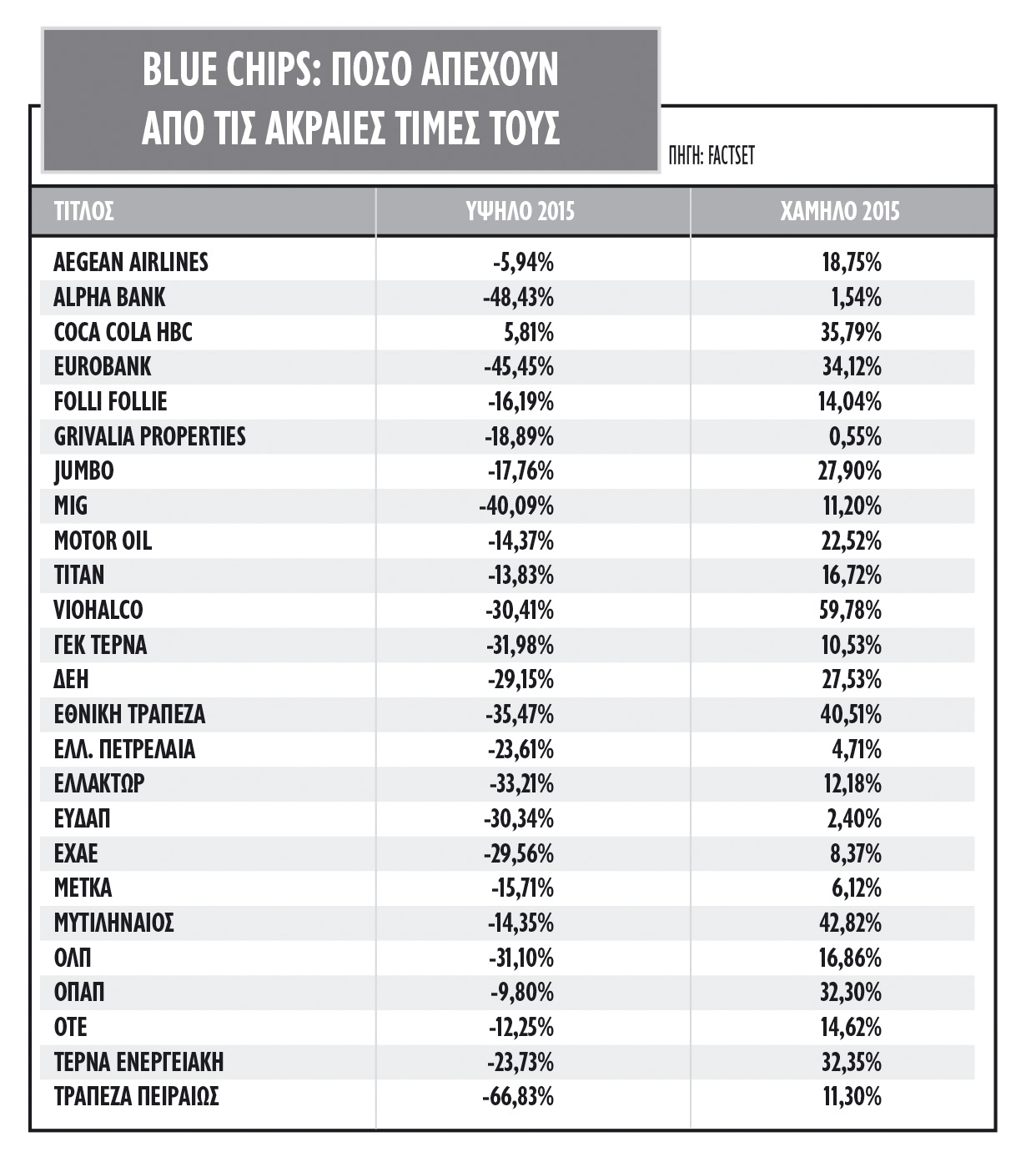

Οι τρεις βασικοί δείκτες του Χ.Α. έγραψαν τα υψηλά τους ένα μήνα ακριβώς μετά τις εκλογές του Ιανουαρίου και έκτοτε καταγράφουν απώλειες, οι οποίες ανέρχονται στο 40% για τον τραπεζικό δείκτη και περίπου 19% τόσο για τον Γενικό Δείκτη, όσο και για τον FTSE/ASE Large Cap.

Σε πρώτη ανάγνωση, η πτωτική κίνηση των τιμών των μετοχών από τη συμφωνία της 20ης Φεβρουαρίου αποδίδεται στις καθυστερήσεις και τις συνεχείς αστοχίες της ελληνικής κυβέρνησης, οι οποίες σε πολύ μικρό χρονικό διάστημα έχουν αυξήσει δραματικά το πολιτικό ρίσκο.

Το ίδιο αρνητικό συμπέρασμα εξάγεται και από την άνοδο στις αποδόσεις των ομολόγων. Την περίοδο όπου οι περιφερειακές ευρωπαϊκές δυνάμεις έχουν τα χαμηλότερα επιτόκια δανεισμού τους, με καταλύτη την έναρξη της ποσοτικής χαλάρωσης από την ΕΚΤ, οι ελληνικές αποδόσεις ανέρχονται κοντά στο 20% για το 3ετές και στο 11% για το 10ετές.

Αποτιμήσεις και ρίσκο

Αποτιμήσεις και ρίσκο

Την ίδια στιγμή, όμως, μετά και τα αποτελέσματα του 2014, σε θεμελιώδες επίπεδο αποτυπώνεται μια διαφορετική εικόνα από αυτήν της μετοχικής απαξίωσης.

Βάσει μεγεθών, κάποιες δεικτοβαρείς ελληνικές μετοχές ίσως να δικαιούνται ανώτερες αποτιμήσεις και θα μπορούσαν να κινηθούν αρκετά υψηλότερα, υπό την προϋπόθεση ότι θα επιτευχθεί η ζητούμενη ισορροπία στο πολιτικό σκηνικό και θα επανέλθουν οι οικονομικές συνθήκες σε πιο φυσιολογικά επίπεδα.

Συνεπώς, στα πλαίσιο μιας συμφωνίας στις 24 Απριλίου, στο θετικό σενάριο θα μπορούσε να επιχειρηθεί μια άνοδος έως τις 870 μονάδες αρχικά ή και έως τα πρόσφατα υψηλά στις 950 μονάδες, η οποία να υποστηρίζεται τόσο υπό το πρίσμα του ράλι ανακούφισης όσο και από την αποτύπωση καλύτερων αποτιμήσεων στο Χ.Α. σε συγκεκριμένες εταιρείες.

Στον αντίποδα, από την πλευρά των απαισιόδοξων επισημαίνεται ότι ένα τέτοιο σενάριο μπορεί να εμπεριέχει πολύ μεγάλο ρίσκο για τους αγοραστές, ειδικά αν η συμφωνία είναι εκ νέου ασαφής και έχει τα χαρακτηριστικά της 20ής Φεβρουαρίου. Συμφωνία που δεν θα οδηγεί σε αποσαφήνιση των σχέσεων της χώρας με τους δανειστές θα συνεχίσει να αποτελεί τροχοπέδη στις αποφάσεις της κυβέρνησης, ειδικά στα θέματα ιδιωτικοποιήσεων και μεταρρυθμίσεων.

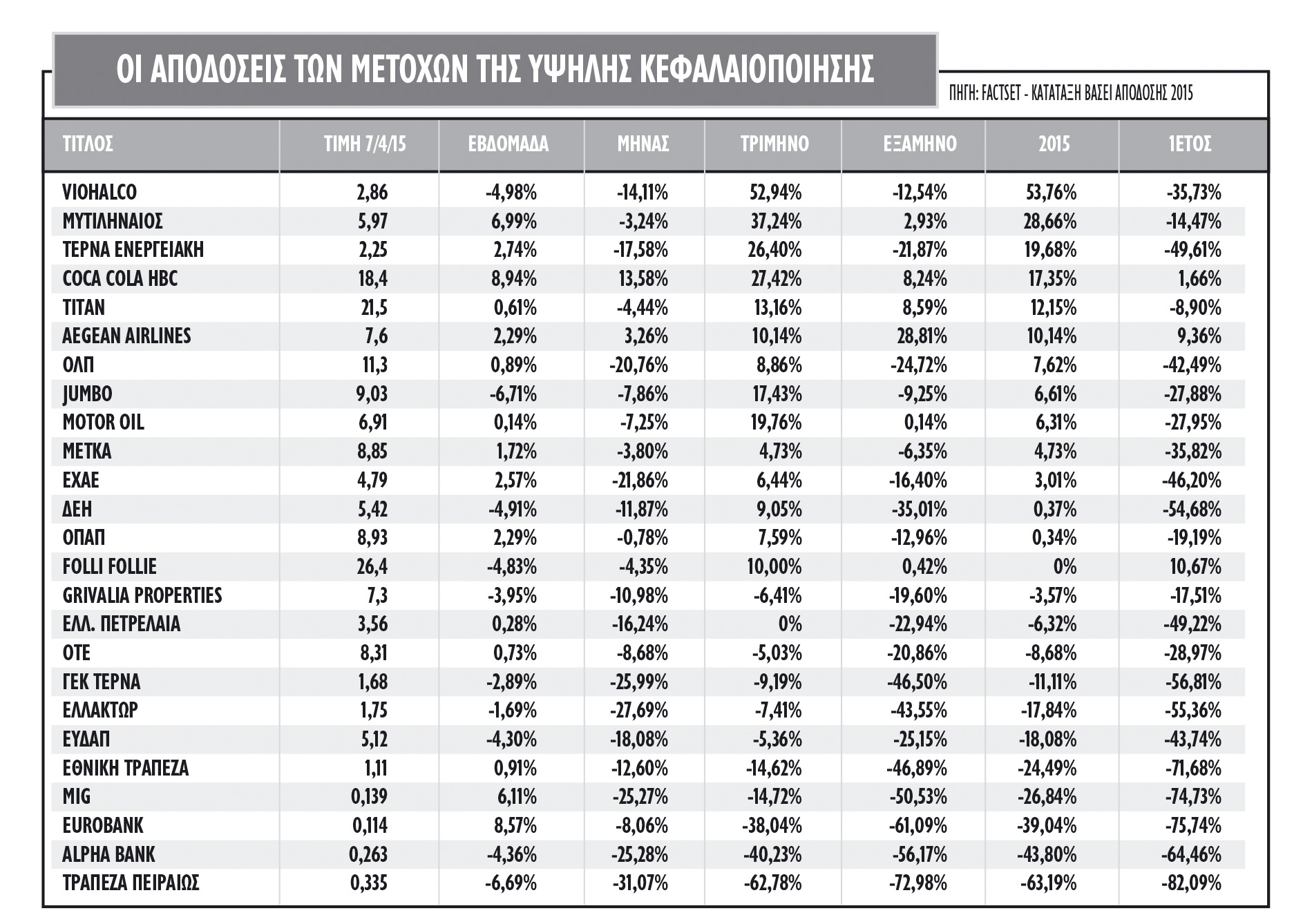

Από τις μετοχές της υψηλής κεφαλαιοποίησης το ενδιαφέρον για το επόμενο τρίμηνο θα εστιάσει:

- ΔΕΗ: Αποτελεί μαζί τις τράπεζες μοχλό προεξόφλησης για το πολιτικό στοίχημα στην αγορά εδώ και καιρό. Τη δεδομένη στιγμή, με την τιμή της μετοχής στα 5,4 ευρώ ισαπέχει 30% περίπου από το χαμηλό και το υψηλό έτους, δείχνει ότι το ποτήρι των προσδοκιών είναι μισογεμάτο. Η μετοχή πραγματοποίησε συναλλαγές τόσο στα 4,25 ευρώ όσο και στα 7,65 ευρώ. Η μέση τιμή-στόχος στα 8,5 ευρώ.

- ΤΡΑΠΕΖΑ ΠΕΙΡΑΙΩΣ: Με +10% μόλις από το χαμηλό της και -67% από τις αρχές του έτους, εμφανίζει τη χειρότερη απόδοση από όλες τις μετοχές του Γ.Δ. και η υπερπώλησή της προεξοφλεί τα χειρότερα σενάρια τόσο για τον κλάδο όσο και για την οικονομία. Για την Πειραιώς, όπως και για τη Eurobank, η αποχώρηση από τον Stoxx 600 ήρθε σε κακή χρονική στιγμή, ενώ η τιμή-στόχος το τελευταίο τρίμηνο έχει μειωθεί από το 1,45 ευρώ στο 0,70 ευρώ.

- ΓΕΚ ΤΕΡΝΑ, ΕΛΛΑΚΤΩΡ: Οι δύο όμιλοι αποτελούν επίσης δύο από τις πλέον ευμετάβλητες επιλογές του τελευταίου τετράμηνου. Η πίεση συνεχίζεται με τις αποδόσεις των δύο μετοχών να διαμορφώνονται σε -10% και -18% φέτος, ενώ και οι δύο απέχουν σχεδόν 7% από τα χαμηλά έτους που σημείωσαν στο 1,5 ευρώ περίπου.

- MOTOR OIL, ΕΛ.ΠΕ: Αντίθετες πορείες από τις αρχές του έτους με +6% και -6% αντίστοιχα, αν και στο α΄ τρίμηνο τα περιθώρια διύλισης ήταν τα υψηλότερα των τελευταίων δύο ετών. Οι δύο τίτλοι κινούνται 23% και μόλις 5% πάνω από τα χαμηλά έτους, ενώ οι τιμές-στόχοι τοποθετούνται στα 8,9 ευρώ και στα 6 ευρώ αντίστοιχα μετά τα αποτελέσματα του 2014, σχεδόν αμετάβλητες.

- FOLLI FOLLIE GROUP: Άλλη μια περίπτωση που στα τρέχοντα επίπεδα τιμής απέχει περίπου το ίδιο από το χαμηλό και το υψηλό έτους κατά 15%. Από τα τρέχοντα επίπεδα, το περιθώριο ανόδου διαμορφώνεται 25% υψηλότερα. Οι λειτουργικές επιδόσεις το 2014 ήταν ακόμα μια φορά πολύ ισχυρές και η αποτίμησή της σε όρους κερδοφορίας διαμορφώνεται στις 12,5 φορές τα κέρδη της.

- ΕΥΔΑΠ: Πλην των τραπεζικών μετοχών, εμφανίζει μια από τις χειρότερες αποδόσεις στο Χ.Α. ανάμεσα στις εταιρείες της υψηλής κεφαλαιοποίησης. Η ΕΥΔΑΠ διαθέτει καθαρό ταμείο άνω των 230 εκατ. ευρώ και είναι διαπραγματεύσιμη με 0,6 φορές τα ίδια της κεφάλαια.

- ΟΤΕ: Επίσης μια μετοχή που δείχνει ότι το ποτήρι είναι μισογεμάτο, απέχοντας 13% περίπου από τα υψηλό και το χαμηλό της το 2015. Η κεφαλαιοποίηση έχει υποχωρήσει στα 4 δισ. περίπου, ενώ η αποτίμηση είναι 15 φορές τα κέρδη.

- ΤΙΤΑΝ: Τα κέρδη στο Χ.Α. προσεγγίζουν το 12% το 2015 και επίσης επιβεβαιώνει την άποψη ότι το ταμπλό που δείχνει τη στάση αναμονής των επενδυτών. Τα αποτελέσματα δεν ήταν τόσο ικανοποιητικά αφού η μεγάλη διαφορά στο turnaround του 2014 πραγματοποιήθηκε με τη βοήθεια των συναλλαγματικών διαφορών των 31,1 εκατ. ευρώ, από -18,4 εκατ. ευρώ το 2013.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα