Σε μια περίοδο όπου οι διαπραγματεύσεις με τους Ευρωπαίους εταίρους καθορίζουν τις εξελίξεις, η αγορά έχει διαχωρίσει τις τραπεζικές μετοχές από τους λοιπούς τίτλους του δείκτη της υψηλής κεφαλαιοποίησης.

Ο τραπεζοκεντρικός χαρακτήρας της ελληνικής αγοράς μετοχών δεν έχει την ίδια σημασία με το πρόσφατο παρελθόν και υπάρχει σαφής προσπάθεια απαλλαγής από αυτόν τον δεσμό, ο οποίος σε μεγάλο βαθμό ευθύνεται για τη γενική πτωτική τάση.

Ειδικότερα, οι αποτιμήσεις, οι αποδόσεις και οι μελλοντικές εκτιμήσεις για τα ελληνικά blue chips έχουν αρχίσει να εισέρχονται σε διαφορετικά «μικροσκόπια» καθώς η διαδικασία διαφοροποίησης και διαχωρισμού μεταξύ των τραπεζών και των άλλων μετοχών του ταμπλό είναι παραπάνω από εμφανής στο πρώτο τρίμηνο του έτους. Η διαδικασία αναμένεται να ενταθεί το επόμενο χρονικό διάστημα μετά και την ανακοίνωση των αποτελεσμάτων για το 2014, όπου οι διαφορές τραπεζών και άλλων είναι χαώδεις.

Η μεγάλη μεταβλητότητα που επιδεικνύουν οι τιμές των τραπεζικών χαρτιών απεικονίζει: α) το μέγεθος της αβεβαιότητας που επικρατεί για τα μεγέθη τους την επόμενη διετία, β) την ανησυχία για τη μετοχική τους δομή και γ) την προεξόφληση των εξελίξεων σε πολιτικό και μακροοικονομικό επίπεδο. Την ίδια στιγμή, τα υπόλοιπα «βαριά» χαρτιά δείχνουν να προσπαθούν να κρατηθούν στα τρέχοντα επίπεδα, με τον δείκτη των blue chips να εμφανίζει διακύμανση 30%, όταν οι τράπεζες την ίδια περίοδο παρουσιάζουν μεταβλητότητα 65%.

Ακόμα ένα αρνητικό στοιχείο είναι ότι αυτή η εικόνα επικρατεί όταν στα διεθνή χρηματιστήρια (και ειδικά για τον ευρωπαϊκό τραπεζικό κλάδο), το περιβάλλον είναι ευνοϊκό, με τον δείκτη Stoxx 600 Banks να σημειώνει κέρδη 15% φέτος και την πλειονότητα των διαχειριστών να τον τοποθετεί ως το φαβορί για υπεραπόδοση το 2015.

Οι αποδόσεις

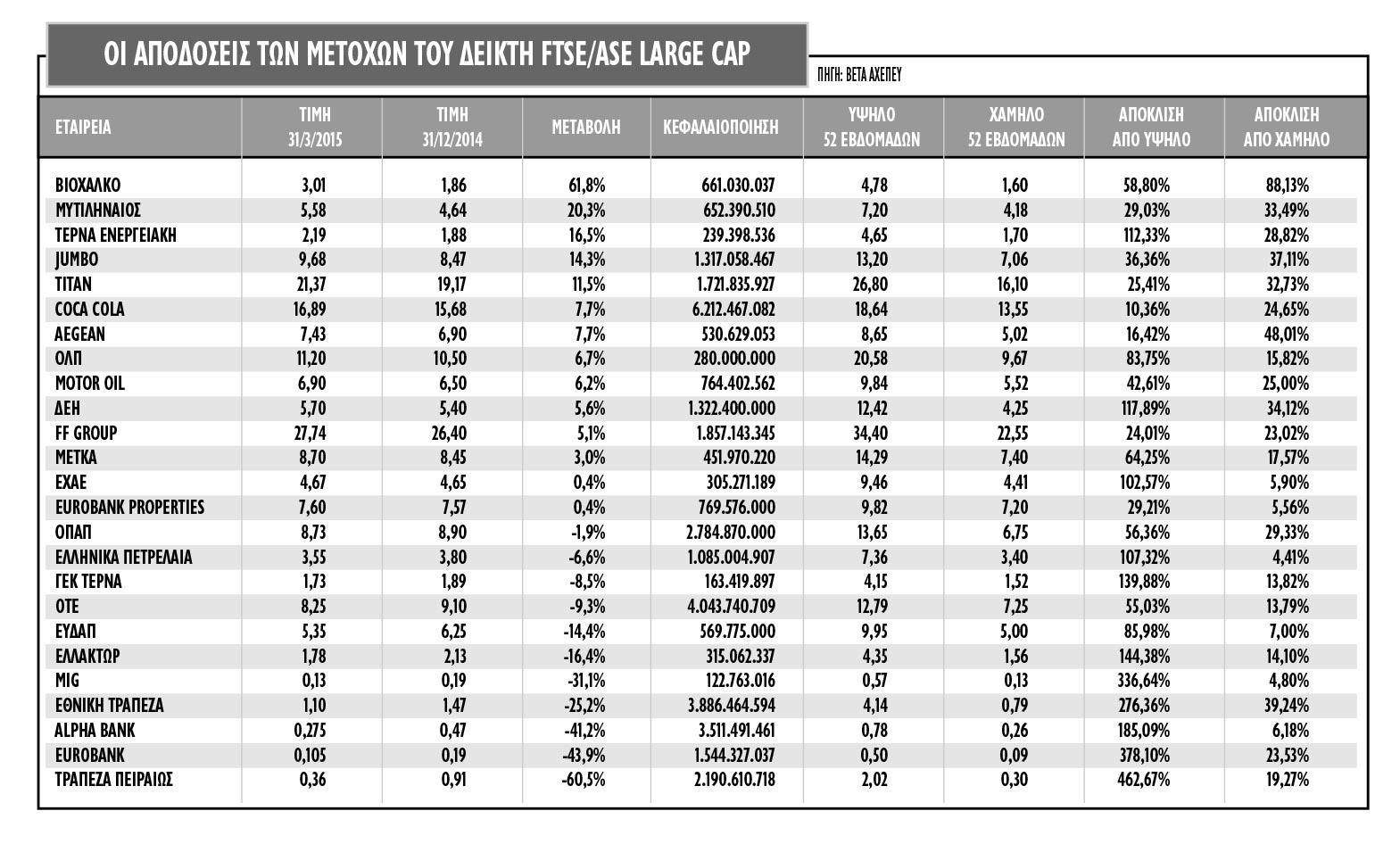

Στη διάρκεια του πρώτου τριμήνου οι 25 μετοχές του δείκτη της υψηλής κεφαλαιοποίησης έχουν σημειώσει κάμψη 13%, ενώ ο Γενικός Δείκτης κινείται με πτώση 6%. Παράλληλα, ο δείκτης των τραπεζών έχει γράψει απώλειες άνω του 40%. Αν όμως κάποιος προσπαθήσει να εξηγήσει τη συμπεριφορά, αλλά και την απόδοση του -13% για τον δείκτη της υψηλής κεφαλαιοποίησης και να αποδώσει στις τράπεζες και στις λοιπές εταιρείες τα μερίδια συμμετοχής τους, βάσει της κεφαλαιοποίησής τους στις 31/3, θα δει ότι οι 20 εταιρείες έχουν «κερδίσει» κατά μέσο όρο 2,8% και οι 5 τράπεζες έχουν χάσει 16%!

Παράλληλα, οι θετικές αποδόσεις - εκπλήξεις προέρχονται αποκλειστικά από τους μη τραπεζικούς τίτλους. Αν και μόλις τρεις εμφανίζουν απώλειες μεγαλύτερες του δείκτη, σε θετικό έδαφος διαμορφώθηκαν 14 τίτλοι.

Για το διάστημα του τριμήνου, όπου βρίσκονται σε εξέλιξη οι πλέον δύσκολες πολιτικές ζυμώσεις, οι τραπεζικοί τίτλοι έχουν καταρρεύσει, ενώ για το ίδιο χρονικό διάστημα οι ευρωπαϊκές τράπεζες κερδίζουν έως και 20%. Τρεις από τους τέσσερεις τίτλους των τραπεζών έχουν ήδη ξεπεράσει σε απώλειες το ψυχολογικό φράγμα του 40%, ενώ την καλύτερη επίδοση εμφανίζει η Εθνική Τράπεζα με -25% και τη χειρότερη με -61% η Τράπεζα Πειραιώς.

- Η πρώτη μετοχή με υψηλό θετικό πρόσημο στο πρώτο τρίμηνο είναι η Viohalco με κέρδη 62% από τις αρχές του έτους. Για τη μετοχή αυτή μάλλον δεν είναι τυχαία η υπεραπόδοση, αφού τα οικονομικά μεγέθη της εταιρείας στη διάρκεια του προηγούμενου έτους κινήθηκαν θετικά, με αυξημένα λειτουργικά κέρδη στα 120 εκατ. ευρώ από 4 εκατ. ευρώ και μείωση ζημιών κατά 65%, παρότι τα έσοδα ήταν ελαφρά αυξημένα κατά 2%.

- Ο δεύτερος τίτλος που ξεχωρίζει είναι ο Μυτιληναίος με +20%. Το 2014 έφερε ρεκόρ στις επιδόσεις του ομίλου, παρά τη μείωση στην πάνω γραμμή των αποτελεσμάτων (με EBITDA αυξημένα), με την κάτω γραμμή σχεδόν να υπερτριπλασιάζεται στα 65 εκατ. ευρώ από 22,5 εκατ. που καταγράφηκαν το 2013.

- Με διψήφιο ποσοστό ανόδου στο τρίμηνο κινούνται και οι τίτλοι των ΤΕΡΝΑ Ενεργειακής, Jumbo και Τιτάν, όλοι με καλύτερα αποτελέσματα απ' ό,τι το 2013. Ειδικά για τον όμιλο Τιτάν, στο turn-around βοήθησαν τα 31 εκατ. ευρώ από τις συναλλαγματικές διαφορές.

Οι αποτιμήσεις

Πέραν των αποδόσεων, όπου η διαφορά μεταξύ τραπεζικών και μη τίτλων είναι εμφανής, υπάρχει και η κατηγορία των αποτιμήσεων αλλά και των εκτιμήσεων, όπου ο σαφής διαχωρισμός μεταξύ των δύο κατηγοριών είναι ακόμα πιο εμφανής. Ο μέσος όρος του πολλαπλασιαστή καθαρών κερδών (Ρ/Ε) για τις τράπεζες της υψηλής κεφαλαιοποίησης για το 2015, από τις 18,2 φορές που εκτιμάτο πριν από λίγες ημέρες, πλέον διαμορφώνεται αρνητικός για φέτος με εξαίρεση την Εθνική Τράπεζα προς ώρας.

Για τις λοιπές εταιρείες του «25άρη», όμως, το P/E είναι στις 13,6 φορές για το 2014 και στις 11,2 φορές για το 2015 και οι δείκτες αποτίμησης προς τις λογιστικές αξίες (P/BV) διαμορφώνονται σε χαμηλότερα επίπεδα με το μέσο όρο των ευρωπαϊκών μετοχών. Χαμηλά παραμένει ο δείκτης αποτίμησης προς λειτουργικά κέρδη, ο οποίος φτάνει στις 7,5 φορές για το 2014.

Όσον αφορά τις αποτιμήσεις, δύο τίτλοι από την υψηλή κεφαλαιοποίηση ξεχωρίζουν με διαφορά, ωστόσο είναι διαπραγματεύσιμοι με μονοψήφιο P/E βάσει των κερδών του 2014 και τις προβλέψεις του 2015.

Ο τίτλος της Aegean Airlines συνεχίζει να είναι διαπραγματεύσιμος με ένα από τα χαμηλότερα P/E στον κλάδο με 6,6 φορές τα καθαρά κέρδη του 2014 και λίγο κάτω από τις 4 φορές τα EBITDAR του 2015.

Η ΜΕΤΚΑ, σε αντίθεση με τα άλλα blue chips, επίσης διαπραγματεύεται με μονοψήφιο P/E για φέτος στις 5 και 6,8 φορές τα φετινά κέρδη.

Από τις μετοχές της υψηλής κεφαλαιοποίησης, Μυτιληναίος, Folli Follie Group, ΟΠΑΠ, Jumbo παραμένουν ελκυστικά αποτιμημένες, ενώ σε κάποιες περιπτώσεις οι δείκτες μερισματικής απόδοσης διαμορφώνονται σε επίπεδα υψηλότερα του 3%.

*Δείτε τις αποδόσεις των μετοχών του FTSE/ASE Large Cap και στη δεξιά στήλη «Συνοδευτικό Υλικό».

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα