H ευρύτερη αγορά εστιάζει και πάλι στις τραπεζικές μετοχές και στα warrants τους. Οι ελληνικές τράπεζες το προηγούμενο χρονικό διάστημα, πριν από το AQR και τα stress tests της ΕΚΤ, πιέστηκαν υπερβολικά από τους φόβους που είχαν δημιουργηθεί στην αγορά ότι οι ασκήσεις προσομοίωσης της ΕΒΑ θα είχαν ως αποτέλεσμα να προκύψουν αυξήσεις κεφαλαίου υποχρεώνοντας σε νέο dilution τους υπάρχοντες μετόχους.

Μετά την ολοκλήρωση των τεστ και την αποφυγή των υποχρεωτικών αυξήσεων κεφαλαίου, οι μετοχές δεν αντέδρασαν, αφού τώρα το πολιτικό ρίσκο είναι ο κυρίαρχος φόβος στην αγορά. Ως εκ τούτου, οι τιμές των τραπεζικών μετοχών συνεχίζουν την πτωτική τους πορεία στο Χ.Α. παρά τις όποιες αντιδράσεις.

Το βασικό στοιχείο που μπορεί να εξηγεί εν μέρει τις αμφιβολίες που διατηρούνται στο προσκήνιο, και θα παραμείνει στα ραντάρ των επενδυτών, είναι η συνολική υγεία των ισολογισμών των ελληνικών τραπεζών, όπως αυτή αντικατοπτρίζεται από τα πολύ υψηλά ποσοστά των μη εξυπηρετούμενων δανείων (NPLs) σε σχέση με τις προβλέψεις και τα ενσώματα ίδια κεφάλαια που διαθέτουν.

Η εικόνα τώρα

Οι προσπάθειες των τεσσάρων ελληνικών ομίλων να αναδιαρθρωθούν και να ενσωματώσουν τις τράπεζες που απέκτησαν δεν έχουν ακόμα αρχίσει να απεικονίζονται στα μεγέθη τους και να αποδίδουν τους πρώτους καρπούς, ωστόσο στο θετικό σενάριο θα είναι σε θέση να στηρίξουν περισσότερο την κερδοφορία και την κεφαλαιακή διάρθρωσή τους στο μέλλον.

Η διαδικασία της απομόχλευσης των ελληνικών τραπεζών συνεχίζεται, ενώ τα στοιχεία που παραμένουν στο επίκεντρο είναι τα μη εξυπηρετούμενα δάνεια (NPLs), η κορύφωσή τους, η εύρεση φθηνότερων κεφαλαίων συν οι κίνδυνοι της εφαρμογής των σχεδίων αναδιάρθρωσης.

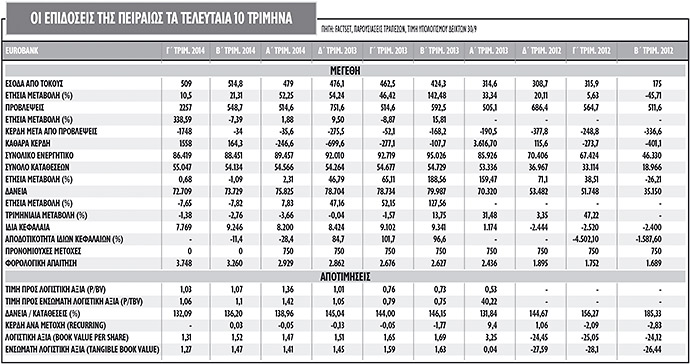

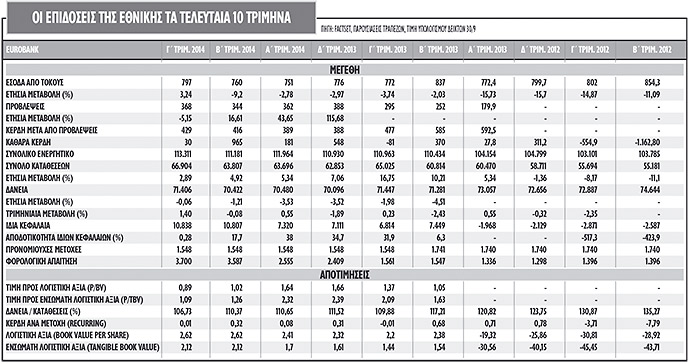

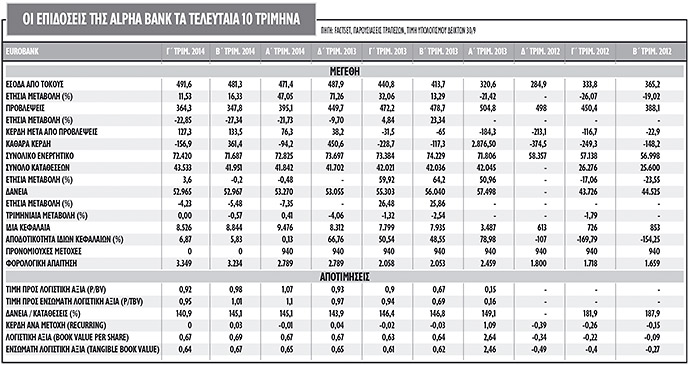

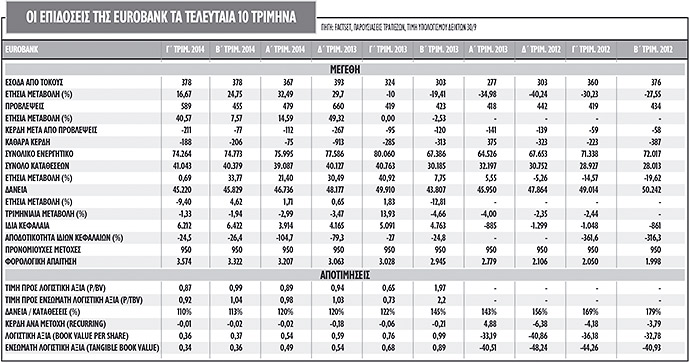

Συνολικά στο γ΄ τρίμηνο του 2014, οι τάσεις που επικράτησαν στους ισολογισμούς και στην κατάσταση αποτελεσμάτων χρήσης κατά τα τελευταία τρίμηνα διατηρήθηκαν αμείωτες. Τα χαρτοφυλάκια δανείων εξακολουθούν να συρρικνώνονται, αν και με μικρότερους ρυθμούς, ενώ οι καταθέσεις συνεχίζουν να αυξάνονται παρά την πολιτική αναταραχή και την πολιτική αβεβαιότητα.

Παράλληλα, οι αυξήσεις των spreads των ελληνικών ομολόγων στο γ΄ τρίμηνο δεν έχουν αντίκτυπο στην τιμολόγηση των καταθέσεων, αφού μετά το PSI, υπάρχει μικρότερος βαθμός υποκατάστασης μεταξύ των τραπεζικών καταθέσεων και των κρατικών ομολόγων, ενισχύοντας περαιτέρω την πτώση των προσφερόμενων επιτοκίων.

Από τη μια πλευρά, το θετικό στοιχείο είναι ότι οι δραστηριότητες των τραπεζών στο εσωτερικό κινούνται όλο και πιο κοντά στο νεκρό σημείο, δηλαδή στο σημείο που τα έσοδα καλύπτουν τα έξοδα, αλλά από την άλλη πλευρά η πρόοδος στα κέρδη προ προβλέψεων που είχε επιτευχθεί στο α΄ εξάμηνο, φαίνεται ότι επιβραδύνθηκε στο γ΄ τρίμηνο. Το μέγεθος των μη εξυπηρετούμενων δανείων εξακολουθεί να αυξάνεται, αν και ο σχηματισμός νέων προβλέψεων επιβραδύνεται, ενώ η περίπτωση της Πειραιώς είναι διαφορετική.

Τα καθαρά έσοδα από τόκους συνεχίζουν να βελτιώνονται για τις τέσσερις τράπεζες, υποστηριζόμενα από τα χαμηλότερα spreads των περιθωρίων καταθέσεων. Η Εθνική Τράπεζα σημείωσε την καλύτερη επίδοση στα καθαρά έσοδα από τόκους σε αυτό το τρίμηνο σε σχέση με το αμέσως προηγούμενο, αλλά απέχει ακόμα σε ετήσια μεταβολή από τις άλλες τρεις τράπεζες.

Η απομόχλευση των ισολογισμών δεν έχει ακόμα ολοκληρωθεί στο εσωτερικό, αφού μπορεί τα δάνεια να αυξήθηκαν (τόσο στην περίπτωση της Εθνικής Τράπεζας όσο και της Alpha Bank), αλλά η αύξηση προήλθε από την άνοδο της θυγατρικής στην Τουρκία στην πρώτη περίπτωση και από την εξαγορά των εργασιών της Citi Ελλάδας στη δεύτερη. Για τις Πειραιώς και Eurobank η μεταβολή των δανείων ήταν οριακά αρνητική σε τριμηνιαία βάση, αν και οι όγκοι μειώθηκαν λιγότερο σε σχέση με το προηγούμενο τρίμηνο.

Οι αποτιμήσεις και οι τιμές-στόχοι

Το τελικό, αλλά βασικότερο ίσως στοιχείο είναι οι αποτιμήσεις και οι τιμές-στόχοι για τις ελληνικές τραπεζικές μετοχές. Βάσει των τελευταίων στοιχείων, οι ελληνικές τράπεζες δεν είναι πλέον αποτιμημένες σε επίπεδα distressed, παρά την ισχυρή τους πτώση στο ταμπλό του Χ.Α. (-20% στο τρίμηνο κατά μέσο όρο).

Σύμφωνα με τις τρέχουσες εκτιμήσεις, οι εγχώριες τράπεζες δεν είναι φθηνές σε όρους P/E για το 2015, ωστόσο βάσει των προβλέψεων για το 2016 οι αποτιμήσεις είναι σε παρόμοια ή και σε λίγο χαμηλότερα επίπεδα σε σχέση με τις ευρωπαϊκές τράπεζες. Σημαντική παράμετρος παραμένει η «κανονικοποίηση» της κερδοφορίας τους, που αν συντελεστεί πιο γρήγορα από τις εκτιμήσεις, τότε οι δείκτες κερδοφορίας μπορεί είναι πολύ πιο ευνοϊκοί από την τρέχουσα απεικόνισή τους ή, στον αντίποδα, πολύ πιο απαιτητικές από ότι εμφανίζονται.

Οι ελληνικές τράπεζες σε όρους κερδοφορίας μπορεί να μην εμφανίζονται ως άκρως ελκυστικές ευκαιρίες, ωστόσο η αποτίμησή τους σε όρους ενσώματης αξίας (tangible book value) είναι ήδη χαμηλότερη όχι μόνο από των ισπανικών, των αυστριακών και των πορτογαλικών τραπεζών, αλλά και από τον ευρωπαϊκό μέσο όρο, όπως και από τον μέσο όρο των αναδυόμενων αγορών. Με μέσο δείκτη P/TBV για το 2014 στη 0,91 φορά, φαίνεται να κινούνται έστω και οριακά χαμηλότερα από την Ευρώπη, η οποία διαμορφώνεται στη 1,05 φορά, ενώ το discount αυξάνεται σημαντικά το 2015 και το 2016.

Με την τρέχουσα υποαπόδοσή τους και παρά τις μειωμένες μέσες τιμές-στόχους, τα περιθώρια ανόδου σε σχέση με ταμπλό του Χ.Α. είναι πλέον σε ιδιαίτερα υψηλά επίπεδα για τις Eurobank, ΕΤΕ και Πειραιώς και ελαφρώς χαμηλότερα για την Alpha Bank.

Για την ΕΤΕ, η μέση τιμή-στόχος είναι τα 3 ευρώ, με +55% περιθώριο μεταβολής. Για την Τράπεζα Πειραιώς, η μέση τιμή πλέον διαμορφώνεται στα 2 ευρώ με το περιθώριο μεταβολής να κινείται στο +67%. Για την Alpha Bank, με μέση τιμή-στόχο το 0,74 ευρώ, το περιθώριο ανέρχεται στο 40% και, τέλος, για την Eurobank η μέση τιμή-στόχος στο 0,38 ευρώ δίνει περιθώριο ανόδου 53% από τα τρέχοντα επίπεδα.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία