Oι ξένοι επενδυτές δεν αλλάξει τη μεσοπρόθεσμη στάση τους και εξακολουθούν να προσεγγίζουν τις ελληνικές μετοχές με θετική διάθεση παρά την υψηλή μεταβλητότητα του τελευταίου διμήνου.Ωστόσο, τα πανευρωπαϊκά stress tests των τραπεζών, οι διαπραγματεύσεις με την τρόικα, οι εξελίξεις στην Ουκρανία αλλά και η επάνοδος του εγχώριου πολιτικού κινδύνου, επηρεάζουν την αγορά και αλλάζουν τη βραχυπρόθεσμη προσέγγιση των ξένων αν και η πολυαναμενόμενη έκθεση της Strandard & Poor's για την Ελληνική Οικονομία μπορεί να διαταράξει την φαινομενική ισορροπία που επικρατεί στο Χ.Α. τις τρεις τελευταίες εβδομάδες.

Η τρέχουσα κατάσταση στην χρηματιστηριακή αγορά παραμένει «ιδιαίτερη», αφού τα ξένα χαρτοφυλάκια που την παρακολουθούν συστηματικά δεν βλέπουν ισχυρούς λόγους για την πτώση της τάξεως του 25% από τα υψηλά του Ιουνίου σε αρκετές ελληνικές μετοχές. Από την άλλη ωστόσο, τακτικά, δεν έχουν βγάλει συστηματικές αγορές, παρά τα βελτιωμένα «σημεία εισόδου» που έχουν διαμορφωθεί και που μέχρι πριν λίγες συνεδριάσεις δεν υπήρχαν στον ορίζοντα.

Αυτή η εξέλιξη δεν είναι απίθανο πάντως να προσελκύσει, εκτός από τα γνωστά έως τώρα funds που ασχολούνται με τα χαρτιά της υψηλής κεφαλαιοποίησης και νέους παίκτες, μετά το τέλος των stress tests και την αποκρυστάλλωση της κατάστασης των ελληνικών τραπεζών. Οι χαμηλότερες αποτιμήσεις αποτελούν δέλεαρ, ειδικά μετά και τα αποτελέσματα εξαμήνου, τα οποία ξεκαθαρίζουν την εικόνα σε πολλές επιχειρήσεις. Η εντύπωση ότι η οικονομία πλέον έχει προσεγγίσει ή βρίσκεται σε ένα πυθμένα αποτυπώνεται πλέον σταθερά στα μεγέθη των επιχειρήσεων, ενώ και η μεταβλητότητα μεταξύ των κλάδων ή και ανάμεσα σε επιχειρήσεις του ίδιου κλάδου έχει μειωθεί.

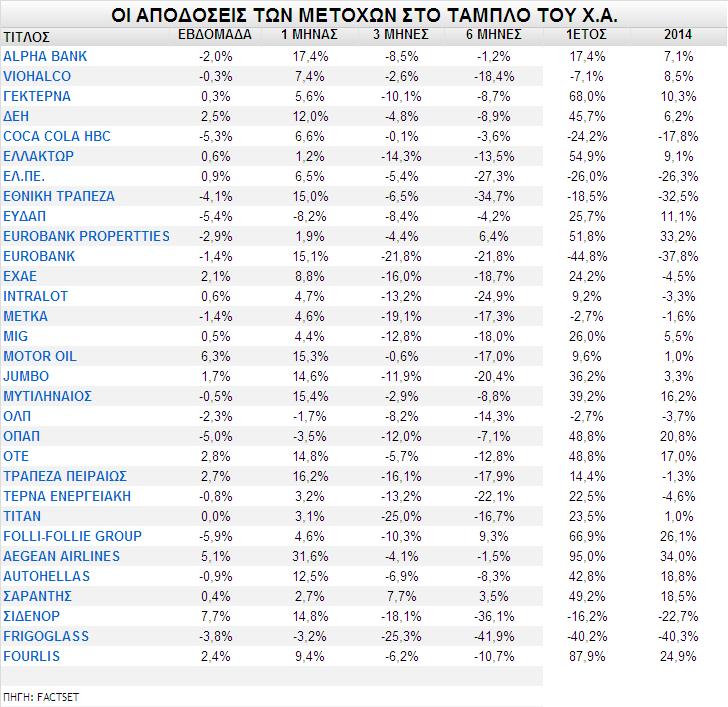

Η ομάδα ωστόσο των τίτλων που θα σηκώσει το βάρος στον ανοδικό κύκλο της αγοράς μάλλον δεν θα περιέχει εκπλήξεις. Οι τίτλοι των ΟΤΕ, ΔΕΗ, Jumbo, ΕΧΑΕ, Μυτιληναίος, ΜΕΤΚΑ, Aegean Airlines εξακολουθούν να εμφανίζουν υψηλά περιθώρια ανόδου όχι μόνο βάσει των μέσων τιμών-στόχων, αλλά ακόμα και βάσει των χαμηλότερων τιμών-στόχων, ενώ για τις Coca Cola HBC,ΟΠΑΠ, Folli Follie Group και Τιτάν, βάσει των τρεχουσών εκτιμήσεων, το περιθώριο ανόδου είναι περιορισμένο.

Από την άλλη πλευρά, λόγω και της υψηλής τραπεζοκεντρικής συγκέντρωσης στους δείκτες, είναι πολύ πιθανό οι τραπεζικοί τίτλοι να δώσουν αυτές τον τόνο για ακόμα μια φορά στο ταμπλό του Χ.Α., ανεξαρτήτως των θεμελιωδών της αγοράς Τα περιθώρια ανόδου τους ξεπερνούν το 25% από τα τρέχοντα επίπεδα, αν τα stress tests δεν προκαλέσουν βίαιη καθοδική αναπροσαρμογή.

Πόσο «δρόμο» έχουν οι μετοχές

Η πτώση στην αγορά επανέφερε τις αποτιμήσεις σε σημαντικούς τίτλους της υψηλής κεφαλαιοποίησης σε πολύ πιο ελκυστικά επίπεδα, δημιουργώντας ευκαιρίες και καλύτερα σημεία εισόδου σε αρκετούς επενδυτές με μεσοπρόθεσμο χρονικό ορίζοντα.

Η πτώση στην αγορά επανέφερε τις αποτιμήσεις σε σημαντικούς τίτλους της υψηλής κεφαλαιοποίησης σε πολύ πιο ελκυστικά επίπεδα, δημιουργώντας ευκαιρίες και καλύτερα σημεία εισόδου σε αρκετούς επενδυτές με μεσοπρόθεσμο χρονικό ορίζοντα.

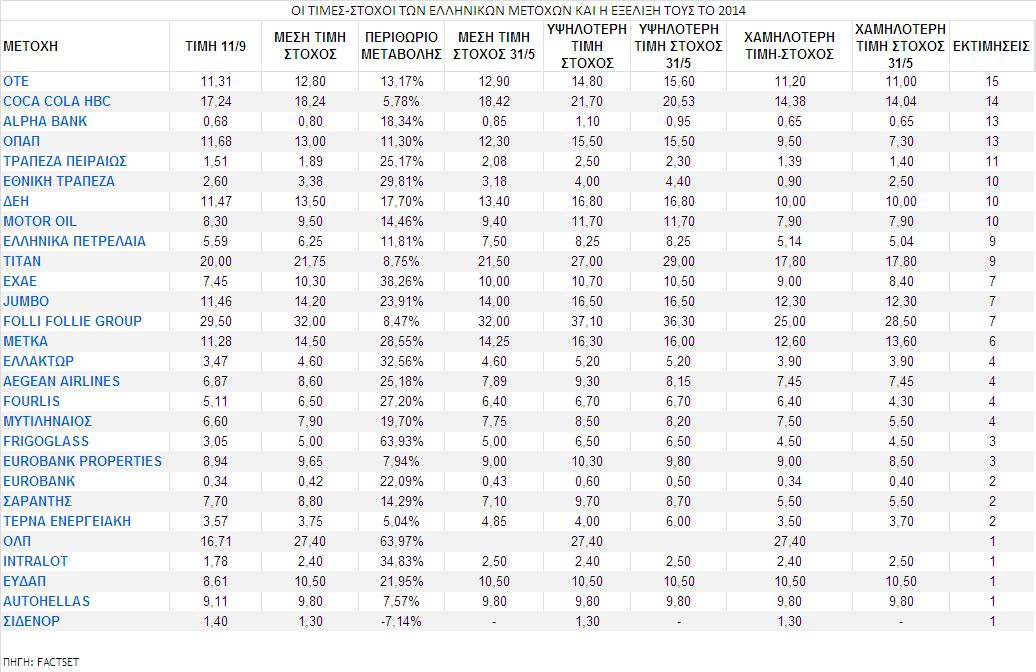

-Οι τράπεζες εμφανίζουν υψηλά περιθώρια ανόδου σε σχέση με τις τιμές στο ταμπλό του Χ.Α. Η Τράπεζα Πειραιώς και η Εθνική Τράπεζα εμφανίζουν περιθώριο ανόδου άνω του 25% σε σχέση με τις τρέχουσες τιμές τους, αφού η μέση τιμή-στόχος των αναλυτών είναι το 1,89 ευρώ και τα 3,38 ευρώ, αντίστοιχα.

Ωστόσο, για την Πειραιώς η τιμή-στόχος το τελευταίο τρίμηνο έχει μειωθεί 10% από τα 2,08 ευρώ. Η Alpha Bank, παρά την υπεραπόδοση έναντι των υπολοίπων τραπεζών όλο το 2014, διατηρεί περιθώριο ανόδου 18%, με μέση τιμή-στόχο το 0,80 ευρώ ανά μετοχή, έναντι 0,85 ευρώ προ τριμήνου.

-Ταυτόχρονα, για τη μετοχή του ΟΤΕ, η σημαντική πτώση στο ταμπλό στο εξάμηνο επαναφέρει τον τίτλο σε υψηλό θετικό upside potential. Η μείωση της τιμής κατά 15% δημιουργεί «καλό σημείο εισόδου» και το περιθώριο ανόδου είναι πλέον 13%. Η μέση τιμή-στόχος είναι τα 12,8 ευρώ, η υψηλότερη τιμή είναι στα 14,8 ευρώ και η χαμηλότερη στα 11,20 ευρώ ανά μετοχή. Ωστόσο, η μέση τιμή-στόχος έχει πλέον μειωθεί από τα 15,6 ευρώ ανά μετοχή.

-Η μετοχή της ΔΕΗ εμφανίζει πλέον αρκετά υψηλό περιθώριο ανόδου 18%, αφού η μέση τιμή-στόχος είναι τα 13,5 ευρώ ανά μετοχή, με τη χαμηλότερη τιμή στα 10 ευρώ και την υψηλότερη στα 16,8 ευρώ ανά μετοχή.

-Ο τίτλος του ΟΠΑΠ υπεραποδίδει αισθητά της αγοράς, με +20% σε σχετικούς όρους από τις αρχές του 2014 και το περιθώριο ανόδου έχει περιοριστεί, αφού η μέση τιμή-στόχος, τα 13 ευρώ, απέχει 11% από την τιμή στο ταμπλό, αν και η υψηλότερη τιμή στόχος που έχει τεθεί προσεγγίζει τα 15,5 ευρώ και η χαμηλότερη τα 9,8 ευρώ από τα 7,2 ευρώ τρεις μήνες πριν.

-Η μετοχή της Folli Follie Group, με ισχυρή υπεραπόδοση έναντι του Γ.Δ. του Χ.Α. +12% τον τελευταίο τρίμηνο, εμφανίζει πλέον μονοψήφιο περιθώριο ανόδου από αυτά τα επίπεδα, αφού η μέση τιμή-στόχος είναι τα 32 ευρώ ανά μετοχή, αν και τα αποτελέσματα του δεύτερου τριμήνου μπορεί να προκαλέσουν επιπρόσθετες θετικές αναθεωρήσεις. Το εύρος των τιμών-στόχων των αναλυτών κυμαίνεται από τα 37,1 ευρώ (μέγιστο) έως τα 25 ευρώ ανά μετοχή είναι υψηλό.

-Η Jumbo, μετά από αρκετό καιρό, εμφανίζει υψηλό θετικό περιθώριο ανόδου, ελέω της σημαντικής πτώσης κατά 20% περίπου στο εξάμηνο. Το περιθώριο ανόδου είναι της τάξεως του 25%, ανάμεσα στα υψηλότερα των 10 μετοχών του MSCI Greece, αφού η μέση τιμή-στόχος είναι στα 14,2 ευρώ. Η χαμηλότερη τιμή-στόχος των αναλυτών για την Jumbo είναι τα 12,3 ευρώ, τιμή που ξεπερνά κατά 10% περίπου την τιμή στο ταμπλό.

-Για την ΕΧΑΕ, το περιθώριο ανόδου είναι από τα μεγαλύτερα ανάμεσα στις 25 μετοχές της υψηλής κεφαλαιοποίησης με +38%, αφού η μέση τιμή-στόχος τοποθετείται στα 10,30 ευρώ. Η μετοχή της ΕΧΑΕ εμφανίζει περιθώριο ανόδου 20% από τη χαμηλότερη τιμή-στόχο που έχει τεθεί από τους αναλυτές, ενώ η υψηλότερη τιμή είναι στα 10,3 ευρώ ανά μετοχή.

-Όσον αφορά τη ΜΕΤΚΑ, η μέση τιμή-στόχος διαμορφώνεται στα 14,5 ευρώ, ενώ στο ταμπλό εμφανίζει υποαπόδοση τόσο στο τρίμηνο όσο και στο εξάμηνο, ενώ το περιθώριο ανόδου της παραμένει θετικό στο 28% περίπου. Για τον τίτλο του Μυτιληναίου, η μέση τιμή-στόχος είναι τα 7,9 ευρώ και παρά την υπεραπόδοσή του στο ταμπλό του Χ.Α. από τις αρχές του έτους διατηρεί ακόμα υψηλό περιθώριο ανόδου +20%.

-Για την ΕΛΛΑΚΤΩΡ, η οποία κινείται με υποαπόδοση στις τελευταίες συνεδριάσεις έναντι της αγοράς, το περιθώριο ανόδου παραμένει πολύ υψηλό σε σχέση με τα τρέχοντα επίπεδα, 33%, αφού η μέση τιμή-στόχος είναι τα 4,6 ευρώ ανά μετοχή.

-Η μετοχή του Τιτάνα, μετά την πτώση κατά 25% το τελευταίο τρίμηνο, εμφανίζει πλέον θετικό περιθώριο με βάση τη μέση τιμή-στόχο των αναλυτών. Η μέση τιμή-στόχος για την κοινή μετοχή του Τιτάνα είναι τα 21,75 ευρώ έναντι 20 ευρώ που είναι η τιμή στο ταμπλό του Χ.Α. Οι απόψεις ωστόσο των αναλυτών είναι αντικρουόμενες, με την υψηλότερη τιμή-στόχο στα 27 ευρώ και τη χαμηλότερη στα 17,8 ευρώ.

-Οι τίτλοι των Ελληνικών Πετρελαίων και της Motor Oil επίσης εμφανίζουν θετικά περιθώρια ανόδου 12% και 15% αντίστοιχα, ωστόσο για τα ΕΛ.ΠΕ. η τιμή έχει σημειώσει καθοδική αναθεώρηση το τελευταίο χρονικό διάστημα κατά 17%.

- Ο τίτλος της Aegean Airlines εμφανίζει επίσης υψηλό περιθώριο εν συγκρίσει με τα τρέχοντα επίπεδα. Η μέση τιμή-στόχος είναι στα 8,6 ευρώ ανά μετοχή, αυξημένη κατά 10% το τελευταίο τρίμηνο, ενώ η χαμηλότερη τιμή-στόχος υπερκερνά το ταμπλό κατά 15%.

-Η μετοχή της Coca Cola HBC, η στάθμιση της οποίας είναι βαρύνουσα στους δείκτες, εμφανίζει οριακό περιθώριο ανόδου 6%, με την τιμή-στόχο στα 18,2 ευρώ ανά μετοχή.

-Η Frigoglass, με σημαντική πτώση άνω του 40% στο ταμπλό του Χ.Α. από τις αρχές του έτους, συνεχίζει να εμφανίζει πολύ υψηλό περιθώριο ανόδου βάσει των εκτιμήσεων των αναλυτών στο 55%, με τη μέση τιμή-στόχο να βρίσκεται στα 5 ευρώ ανά μετοχή και τη χαμηλότερη να έχει τεθεί στα 4,5 ευρώ.

-Για την ΤΕΡΝΑ Ενεργειακή, η μέση τιμή-στόχος έχει μειωθεί στα 3,75 ευρώ από 4,85 ευρώ το τελευταίο τρίμηνο, με το περιθώριο ανόδου να περιορίζεται στο 5%.

-Για τις μετοχές του Fourlis και του Σαράντη το περιθώριο ανόδου είναι πλέον θετικό, αφού για τον Σαράντη έχει συμβεί σημαντική ανοδική αναθεώρηση στην τιμή-στόχο από τα 7,1 ευρώ στα 8,8 ευρώ, ενώ για τη Fourlis η μέση τιμή έχει διατηρηθεί στα 6,5 ευρώ με το περιθώριο ανόδου περίπου στο 27%.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς