Τα χαρτιά που θα βγουν από το μανίκι της κυβέρνησης, το επόμενο διάστημα, και η επίδρασή τους στην ανοικτή διαπραγμάτευση με την τρόικα θα κρίνουν, σύμφωνα με στελέχη της αγοράς, την πορεία του Χ.Α. και των κρατικών ομολόγων ως το τέλος Απριλίου.

Όπως είναι ήδη γνωστό, ως το τέλος Απριλίου η Ευρώπη θα πρέπει είτε να επιλύσει το θέμα της βιωσιμότητας του ελληνικού χρέους, είτε να παράσχει εγγυήσεις για την εκ νέου αναδιάρθρωσή του, ώστε να συνεχισθεί απρόσκοπτα η χρηματοδότηση της Ελλάδας από το Διεθνές Νομισματικό Ταμείο, το οποίο καλείται να καταβάλει περίπου 5,2 δισ. ευρώ τον Μάιο.

Μέχρι τότε, όμως, η αβεβαιότητα και η μεταβλητότητα ενδέχεται να αποδειχθούν τα κυρίαρχα χαρακτηριστικά του Χ.Α., ιδιαίτερα μέσα σε περιβάλλον αναταράξεων που δημιουργεί στις αναδυόμενες αγορές -και όχι μόνο- το tapering.

Οι «ταύροι» ποντάρουν στο ότι αυτήν τη φορά η Ελλάδα έχει άσσους στο μανίκι της που δικαιολογούν την ευθεία αντιπαράθεση με την τρόικα από τον περασμένο Σεπτέμβριο, όταν και έγινε αντιληπτή η απροθυμία της Ευρώπης να αποφασίσει αναδιάρθρωση του ελληνικού χρέους πριν από τις ευρωεκλογές.

Η κυβέρνηση επιδίωξε και πέτυχε να μεταθέσει για το δίμηνο Μαρτίου - Απριλίου τις κρίσιμες διαπραγματεύσεις με την τρόικα, ελπίζοντας ότι η οριστικοποίηση των στοιχείων για την πορεία της οικονομίας και την εκτέλεση του προϋπολογισμού του 2013 θα ισχυροποιήσουν τα επιχειρήματά της.

«Αν η Ελλάδα εμφανίσει πρωτογενές πλεόνασμα άνω του 1 δισ. ευρώ, όπως διαδίδεται, και οριακή συρρίκνωση της οικονομίας στο δ' τρίμηνο του 2013, δημιουργούνται οι προϋποθέσεις για να διαλυθεί η αβεβαιότητα», επισημαίνει έμπειρος διαχειριστής.

Η τρόικα δύσκολα μπορεί να αρνηθεί, σύμφωνα με τον ίδιο, το αίτημα για προσδιορισμό των κεφαλαιακών αναγκών των τραπεζών με το βασικό σενάριο, όταν τα επίσημα στοιχεία δείχνουν ότι η οικονομία ανακάμπτει.

Επιπρόσθετα, ισχυροποιείται το ελληνικό αίτημα να υπάρξει λύση ή έστω νέα σαφής δέσμευση λύσης για το χρέος και το χρηματοδοτικό κενό πριν από τις εκλογές, χωρίς υπογραφή νέου μνημονίου και με αλλαγή του μοντέλου ελέγχου (κατάργηση της τρόικας).

Αν επιτευχθούν τα παραπάνω, η Ν.Δ. και το ΠΑΣΟΚ μπορούν να ποντάρουν αφενός σε αλλαγή κλίματος στην προεκλογική ατζέντα, ώστε να περιορίσουν τις εκλογικές τους απώλειες, αφετέρου σε ανάταξη της ψυχολογίας των βουλευτών τους που θα επιτρέψει την ψήφιση των αναγκαίων μεταρρυθμίσεων και ιδιωτικοποιήσεων.

Τέλος, η ανακοίνωση στοιχείων, όπως πρωτογενές πλεόνασμα ύψους άνω του 1 δισ. ευρώ (σ.σ. πληροφορίες το ανεβάζουν έως και το 1,5 δισ.) και η οριακή συρρίκνωση της οικονομικής δραστηριότητας στο δ' τρίμηνο του 2013 εκτιμάται ότι θα ενισχύσουν την εμπιστοσύνη των ξένων στο Grecovery, οδηγώντας σε περαιτέρω άνοδο μετοχές και ομόλογα.

Δεν είναι τυχαίο, σύμφωνα με τους αισιόδοξους, ότι τα hedge funds με μεγάλες θέσεις στο Χ.Α. διατήρησαν σχεδόν αλώβητες τις θέσεις τους, προχωρώντας σε μικρές ρευστοποιήσεις από τον Νοέμβριο μέχρι σήμερα.

Τα ρίσκα της παρατεταμένης αβεβαιότητας

Την παραπάνω αισιοδοξία δεν συμμερίζεται το σύνολο της αγοράς. «Το Χ.Α. δείχνει πρόθυμο να προεξοφλήσει θετικά μόνο μια συνολική λύση για το χρέος πριν από τις ευρωεκλογές», εκτιμά χρηματιστής, σημειώνοντας ότι θετικές ειδήσεις όπως το πρωτογενές πλεόνασμα και η ανάκαμψη της οικονομίας ενδέχεται να μη λειτουργήσουν ως καταλύτες, όσο παραμένει η αβεβαιότητα για τη φόρμουλα της τελικής λύσης.

Οι εξελίξεις, άλλωστε, σε κρίσιμα μέτωπα καθυστερούν.

Η ανακοίνωση των κεφαλαιακών αναγκών των τραπεζών αναμένεται στο β' δεκαπενθήμερο του Φεβρουαρίου και αυτό υπό την προϋπόθεση ότι η τρόικα θα επιστρέψει στην Αθήνα και θα συναινέσει στον προσδιορισμό τους με το βασικό σενάριο.

Οι αντιδράσεις μερίδας βουλευτών της συμπολίτευσης για το νέο θεσμικό πλαίσιο ιδιωτικοποίησης των τραπεζών επιμένουν, γεγονός που θέτει σε κίνδυνο την έγκαιρη (ως τον Απρίλιο) ιδιωτικοποίηση της Eurobank μέσω αύξησης κεφαλαίου.

«Το Χ.Α. κινδυνεύει να βρεθεί χωρίς καταλύτες και με κυρίαρχη την αβεβαιότητα για μερικές εβδομάδες ή για μερικούς μήνες», εκτιμά στέλεχος ξένου επενδυτικού οργανισμού, σημειώνοντας ότι στην καλύτερη περίπτωση η αγορά θα ταλαντεύεται μεταξύ των 1.060 και των 1.200 μονάδων.

Ήδη σύμφωνα με χρηματιστές τα emerging funds από βασικοί αγοραστές στις αρχές του χρόνου γύρισαν σε καθαροί πωλητές, τα περισσότερα εξ αυτών κινούμενα προληπτικά καθώς δημιουργούν ρευστότητα προκειμένου να αντιμετωπίσουν τυχόν εκροές κεφαλαίων από μεριδιούχους.

Οι ανησυχίες που προκαλεί το tapering έχουν ήδη οδηγήσει σε εκροές σε μετοχικά funds αναδυόμενων αγορών καθώς και σε αρκετά hedge funds που επενδύουν είτε σε αγορές της περιφέρειας της ευρωζώνης όπως η Ελλάδα, είτε σε αναδυόμενες ευρωπαϊκές αγορές.

Τα κρίσιμα νούμερα

Ενδιαφέρον έχει και η βραχυπρόθεσμη πορεία του Χ.Α. καθώς βρίσκεται σε εξέλιξη ανοδική αντίδραση μετά την αξιοσημείωτη διόρθωση που προηγήθηκε. Τεχνικά οι επόμενες αντιστάσεις εντοπίζονται στις 1.230 και στις 1.260 μονάδες πριν από την προσπάθεια επανόδου στις 1.300 μονάδες.

Από πλευράς στηρίξεων ξεχωρίζουν οι 1.115 μονάδες όπου σταμάτησε η πτωτική κίνηση του Ιανουαρίου και εν συνεχεία το χαμηλό των 1.095-1.100 μονάδων που σημειώθηκε στις 23 Δεκεμβρίου. Ο εκθετικός Κινητός Μέσος Όρος 200 ημερών στις 1.060 μονάδες αποτελεί την επόμενη ισχυρή στήριξη.

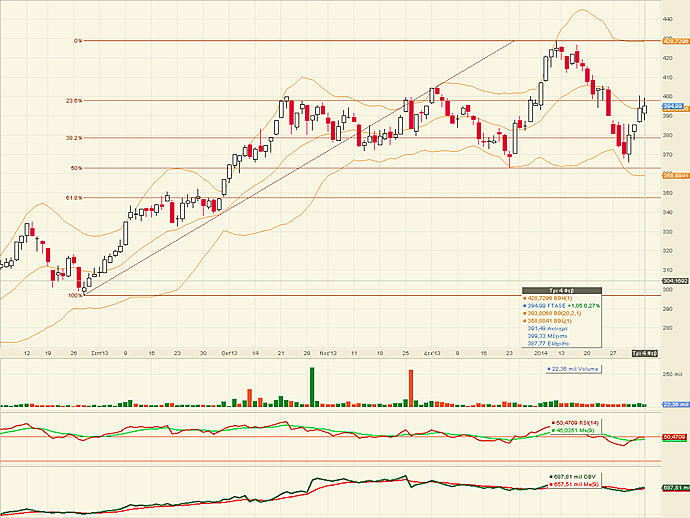

Η εικόνα για τον Γενικό Δείκτη

Σημαντικό για την τεχνική εικόνα της αγοράς είναι ότι κάθε φορά που ο FTSE/ASE-25 προσεγγίζει την περιοχή των 360 μονάδων εκδηλώνεται άμεση αντίδραση με αποτέλεσμα τον μεν Δεκέμβριο το χαμηλό του δείκτη να σημειωθεί στις 363 μονάδες, τον δε Ιανουάριο στις 366 μονάδες.

Παράλληλα, για την υψηλή κεφαλαιοποίηση, που δίνει και τον βηματισμό στον Γενικό Δείκτη, η βραχυχρόνια εικόνα δείχνει ως πιθανές ζώνες αντίστασης τα επίπεδα των 400-405 μονάδων και έπειτα των 415, πριν από το υψηλό των 430 μονάδων.

Η πρώτη στήριξη εντοπίζεται στις 390 μονάδες, ενώ οι 380-385 μονάδες είναι οι επόμενες στηρίξεις για τα blue chips. Η πιθανή διόρθωση έως τις 363 μονάδες, που ήταν και τα επίπεδα που κράτησε η αγορά τόσο στο πρόσφατο όσο και στο χαμηλό στις 23 Δεκεμβρίου, για την ώρα φαίνεται να συμπεριλαμβάνει ολόκληρη την πρώτη φάση αυτής της κίνησης.

Η εικόνα του FT 25

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία