Η Credit Suisse προτρέπει τους επενδυτές να είναι overweight στις μετοχές της περιφέρειας, με προτίμηση τις αγορές της Ιταλίας και της Ιρλανδίας.

Παρότι πολλοί παράγοντες στην Ισπανία φαίνονται εντυπωσιακοί, ο οίκος δεν τοποθετείται με σύσταση overweight, αλλά benchmark δεδομένου ότι η αγορά της χώρας είναι υπερτιμημένη και ακριβή βάσει κάποιων δεικτών. Παράλληλα, benchmark είναι η σύσταση και για την Ελλάδα, ενώ στον αντίποδα underweight είναι η σύσταση για την Πορτογαλία.

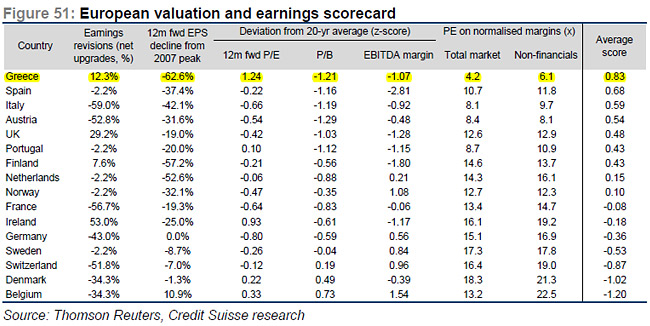

Βάσει όμως ενός συνόλου δεικτών επίδοσης, όπως οι αναθεωρήσεις στην κερδοφορία των εταιρειών το τελευταίο 12μηνο, η μείωση των κερδών από το υψηλό τους το 2007, οι αποκλίσεις από τους μέσους δείκτες αποτίμησης 20ετίας P/E και P/BV, τα περιθώρια λειτουργικής κερδοφορίας αλλά και οι προσαρμοσμένοι δείκτες P/E βάσει των διακυμάνσεων της οικονομίας, η Ελλάδα, η Ισπανία και η Ιταλία είναι οι φθηνότερες αγορές με τις μεγαλύτερες δυνατότητες για τα κέρδη, σύμφωνα με την Credit Suisse. Η Ιρλανδία είναι η λιγότερο ελκυστική περιφερειακή αγορά, αλλά και πάλι βρίσκεται πάνω από τις αγορές της Γερμανίας, της Σουηδίας και της Ελβετίας.

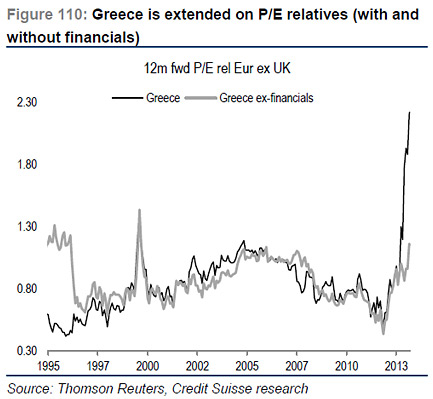

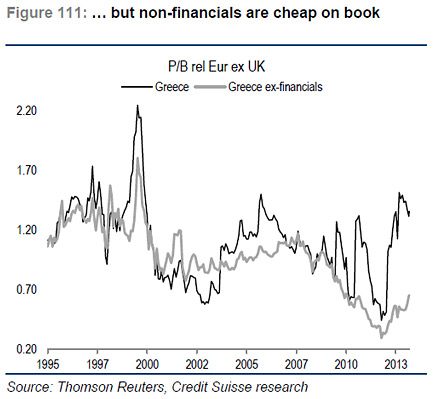

Ειδικά για την ελληνική αγορά μετοχών, αν και η σχετική της αποτίμηση σε σχέση με την ηπειρωτική Ευρώπη φαίνεται αρκετά «τραβηγμένη» σε όρους P/E (δείκτης τιμής προς κέρδη) για τους επόμενους 12 μήνες, την ίδια στιγμή είναι πιο φθηνή σε σχετικούς όρους P/BV (δείκτης τιμής προς λογιστική αξία).

Το πολύ θετικό για τις ελληνικές μετοχές είναι ότι εάν και εφόσον τα περιθώρια λειτουργικής κερδοφορίας επιστρέψουν στα προ της κρίσης επίπεδά τους, τότε ο δείκτης P/E για τις μη τραπεζικές μετοχές θα είναι στις 6 φορές.

Αν ο δείκτης αποδοτικότητας των ιδίων κεφαλαίων (RoE) επιστρέψει στα προ της κρίσης μεγέθη του, τότε για την αγορά στο σύνολό της το Ρ/Ε θα είναι μόλις 4 φορές. Η εγχώρια δυναμική των κερδών είναι ισχυρότερη από εκείνη της Ευρώπης στο σύνολό της και μόλις έχει αρχίσει να εξελίσσεται.

Η Credit Suisse επισημαίνει την αλλαγή και στις συστάσεις των sell side αναλυτών, που πλέον είναι θετικές για τις ελληνικές μετοχές.

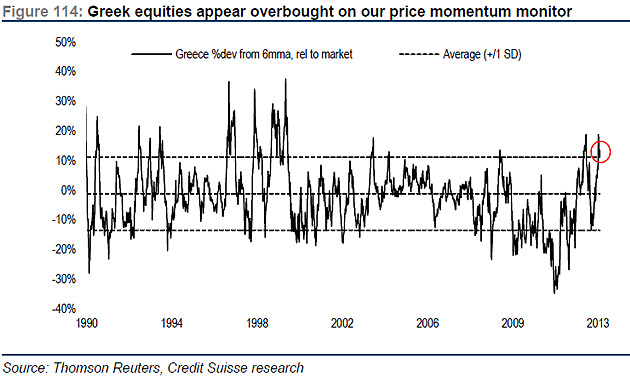

Παράλληλα, η CS επισημαίνει ότι η ελληνική αγορά μετοχών φαίνεται υπερτιμημένη σε όρους momentum, αφού κινείται μια τυπική απόκλιση ανώτερα από τον κινητό μέσο όρο των 6 μηνών, όμως αναγνωρίζει ότι οι επενδυτές είναι αισιόδοξοι.

Η Credit Suisse σημειώνει ότι πολλοί τομείς της οικονομίας στη χώρα έχουν βελτιωθεί αισθητά. Το ΔΝΤ προβλέπει ότι το πρωτογενές πλεόνασμα το 2014 θα διαμορφωθεί στο 1,6% του ΑΕΠ, ενώ οι οικονομολόγοι της τονίζουν "ότι το δημοσιονομικό κενό είναι μικρότερο από 1 δισ. ευρώ σύμφωνα με την κυβέρνηση και περίπου 2 δισ. ευρώ σύμφωνα με την τρόικα".

Η χώρα εμφανίζει πλεόνασμα στο ισοζύγιο τρεχουσών συναλλαγών, ενώ το μοναδιαίο κόστος εργασίας έχει υποχωρήσει 15% από τα υψηλά του, ποσοστό σχεδόν διπλάσιο από κάθε άλλο μέλος της ευρωζώνης.

Ωστόσο, η Credit Suisse εξακολουθεί να βλέπει 5 ανησυχητικούς παράγοντες:

1. Αν και οι προοπτικές ανάπτυξης στην Ελλάδα έχουν βελτιωθεί, όταν εξετάζουμε την 6μηνιαία μεταβολή στον δείκτη PMI, μόνο η Σουηδία και η Ελβετία κατατάσσονται χαμηλότερα. Οι οικονομολόγοι του οίκου υπογραμμίζουν ότι η δημοσιονομική σύσφιγξη και οι τουριστικές εισπράξεις συνήθως μειώνονται στο 4ο τρίμηνο.

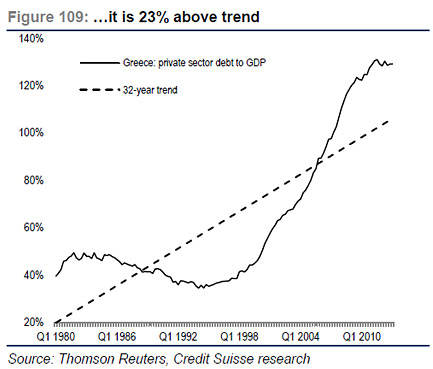

2. Ενώ η μόχλευση του ιδιωτικού τομέα στην Ελλάδα είναι η χαμηλότερη στην Ευρώπη, εξακολουθεί να είναι 23% πάνω από την τάση που εμφανίζει την τελευταία 30ετία.

3. Η Credit Suisse εκτιμά ότι το τραπεζικό σύστημα στην Ελλάδα δεν είναι ακόμη πλήρως ανακεφαλαιοποιημένο και επισημαίνει ότι η Εθνική Τράπεζα εμφανίζει δείκτη κεφαλαιακής επάρκειας 9,2% και ίσως απαιτεί δείκτη 10% - 12%, σύμφωνα με εκτιμήσεις της.

4. Το κενό της χώρας (χρηματοδοτικό και δημοσιονομικό), βάσει των εκτιμήσεων του οίκου, τοποθετείται στα 4 - 5 δισ. ευρώ το 2014 και στα 6-7 δισ. ευρώ το 2015. Αυτό το κενό πρέπει να αντιμετωπιστεί μέχρι τον Αύγουστο του 2014, όταν η μεγάλη πληρωμή που οφείλεται στην ΕΚΤ λήγει. Η Credit Suisse όμως εκτιμά ότι η Ελλάδα δεν έχει κανένα κενό χρηματοδότησης μετά το 2015, υπό την προϋπόθεση ότι οι εκτιμήσεις για την ανάπτυξη και τα έσοδα από τις ιδιωτικοποιήσεις πιάσουν τους στόχους τους, ενώ όλες σχεδόν οι αποπληρωμές αφορούν τον επίσημο τομέα.

5. Τα έσοδα από τις ιδιωτικοποιήσεις συνεχίζουν να απογοητεύουν.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία