Η Morgan Stanley εξηγεί ότι είναι πολύ νωρίς για να αποφασιστεί το μελλοντικό QE. Με μόλις έξι μήνες να απομένουν μέχρι τη λήξη του προγράμματος αγοράς ομολόγων PEPP, η επόμενη βασική απόφαση που αντιμετωπίζει η ΕΚΤ είναι να συμφωνήσει για το QE μετά το PEPP.

Όμως η συμφωνία φαίνεται κάπως μακριά, καθώς οι προοπτικές παραμένουν αβέβαιες - με ανοδικές εκπλήξεις για την ανάπτυξη και τον πληθωρισμό να εξισορροπούνται από τους καθοδικούς κινδύνους για την ανάκαμψη και τις αδύναμες μεσοπρόθεσμες προοπτικές για τον πληθωρισμό, αλλά και τις διαφορετικές απόψεις για την πολιτική που υπάρχουν στο Συμβούλιο.

Αγοράζοντας με αμετάβλητο ρυθμό

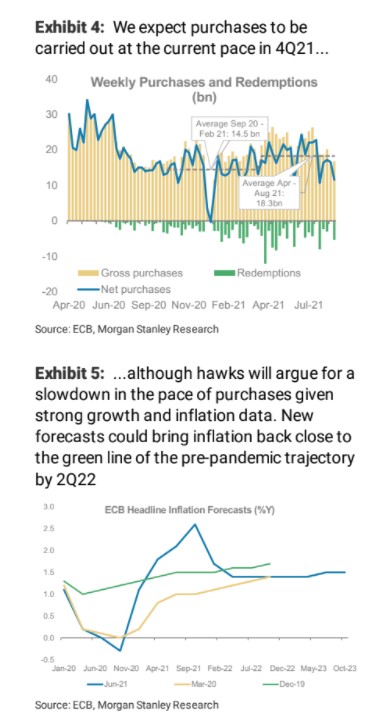

Η Morgan Stanley πιστεύει ότι η συνεδρίαση του Σεπτεμβρίου θα επικεντρωθεί σε μεγάλο βαθμό στο ρυθμό των αγορών του PEPP έως τον Δεκέμβριο και πιθανότατα θα διατηρήσει τον τρέχοντα ρυθμό αγορών των περίπου 80 δισ. ευρώ ανά μήνα μέχρι τότε.

Τα «γεράκια» «(σ.σ. οι υπέρμαχοι της σύσφιξης της νομισματικής πολιτικής) μπορεί να υποστηρίξουν μια μείωση στις αγορές, δεδομένης της πρόσφατης ισχυρής αποτύπωσης του πληθωρισμού και τις ευκολότερες συνθήκες χρηματοδότησης, αλλά πιστεύει ότι τα «περιστέρια» (σ.σ. οι υποστηρικτές της χαλαρής νομισματικής πολιτικής) θα επιχειρηματολογήσουν υπέρ του να μην υπάρξει αλλαγή, δεδομένης της αβεβαιότητας σχετικά με τις προοπτικές, με τους καθοδικούς κινδύνους από τον ιό και τη συμφόρηση της προσφοράς, την ανάκαμψη που δεν έχει ακόμη ολοκληρωθεί και την αδύναμη μεσοπρόθεσμη προοπτική για τον πληθωρισμό που δικαιολογεί πιο δυναμική δράση πολιτικής.

Συνολικά, η αμερικανική τράπεζα πιστεύει ότι η αμετάβλητη πολιτική είναι το πιθανότερο σενάριο, με τις δύο πλευρές να επικεντρώνονται περισσότερο στο βασικό ζήτημα του τι θα αντικαταστήσει το PEPP. Ωστόσο, οι κίνδυνοι κλίνουν προς μια μέτρια μείωση των αγορών ενώ συζητείται το επόμενο βήμα.

Σχετικά με το QE, η MS υποθέτει ότι το Συμβούλιο θα αποφασίσει ότι είναι πολύ νωρίς για αποφάσεις σχετικά με τον περιορισμό και το QE μετά το PEPP, έως ότου κάποιες από τις αβεβαιότητες - σχετικά με την ανάπτυξη, τον ιό, τη δημοσιονομική πολιτική - έχουν αποσαφηνιστεί από τα εισερχόμενα στοιχεία, γεγονός που πιθανόν να προετοιμάζει το δρόμο για την ανακοίνωση του Δεκεμβρίου. Με ορισμένα «γεράκια» όπως ο Knot, να προτείνουν ότι το PEPP θα πρέπει να κλείσει εντός του χρονοδιαγράμματος χωρίς αντικατάσταση, και κάποια «περιστέρια» όπως η Lane που υποδηλώνουν ότι οι αγορές περιουσιακών στοιχείων θα πρέπει να συνεχιστούν με έντονο ρυθμό για να στηρίξουν τον πληθωρισμό η αμερικανική τράπεζα αναμένει μια ενεργή συζήτηση, μεταξύ άλλων και στη συνεδρίαση της Σίντρα στα τέλη Σεπτεμβρίου.

Η ευελιξία είναι το κλειδί

Τελικά, η Morgan Stanley αναμένει ένα ευέλικτο πρόγραμμα διαδοχής του APP (σ.σ. το κλασικό πρόγραμμα αγορών κρατικών ομολόγων στα πλαίσια του QE της ΕΚΤ) στο PEPP, χωρίς όμως πρόσθετη ευελιξία, και με το περιθώριο για πρόσθετες αγορές να είναι περιορισμένο, κάτι που ενδεχομένως να οδηγήσει σε αύξηση των spread των κρατικών ομολόγων.

Με μεγάλες εκδόσεις για το NGEU στον ορίζοντα, η χαλάρωση του περιορισμού του 10% για τη διακράτηση υπερεθνικών ομολόγων θα παρείχε πρόσθετη ευελιξία. Στο βασικό σενάριο της τράπεζας το PEPP μειώνεται σταδιακά το πρώτο τρίμηνο του 2022 κατά 10 δισ. ευρώ ετησίως από τον τρέχοντα μέσο όρο των περίπου 80 δισ. ευρώ ετησίως. Το πρόγραμμα τερματίζεται το Μάρτιο του 2022 και αντικαθίσταται από ένα ευέλικτο APP.

Ο ρυθμός των αγορών APP αυξάνεται από τα 20 δισ. ευρώ ετησίως σε μέσο όρο των 50 δισ. ευρώ ετησίως το δεύτερο τρίμηνο του 22, προκειμένου να αμβλυνθεί ο αντίκτυπος της μετάβασης από το PEPP στο APP. Στη συνέχεια, το APP εκτελείται με σταθερό ρυθμό 40 δισ. ευρώ ανά μήνα έως τον Οκτώβριο του 2022, πριν πρόσθετες μειώσεις κατά 10 δισ. ευρώ ετησίως τόσο το Νοέμβριο όσο και το Δεκέμβριο του 2022.

Προβλέψεις για αύξηση της ανάπτυξης και του πληθωρισμού

Παράλληλα, η Morgan Stanley αναμένει ότι η ΕΚΤ θα αναθεωρήσει το ΑΕΠ και τις προβλέψεις για τον πληθωρισμό προς τα πάνω την επόμενη εβδομάδα. Εκτός από την αύξηση της πρόβλεψης σε επίπεδα κοντά στο μακροπρόθεσμο πληθωρισμό, αναμένει επίσης ότι η ΕΚΤ θα προβλέψει αύξηση του πληθωρισμού το 2023 στο 1,6%, από 1,4%, λόγω της ισχυρότερης ανάκαμψης. Αν και πρόκειται για μια σημαντική αναβάθμιση, αυτό αφήνει μεσοπρόθεσμο πληθωρισμό αρκετά κάτω από τον στόχο του 2%, υποδηλώνοντας μια συνεχιζόμενη ανάγκη για πολιτική προσαρμογής.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία