Η αξιολόγηση της μακροπρόθεσμης βιωσιμότητας του χρέους της Ελλάδας παραμένει αμετάβλητη σε σύγκριση με το 2019, σύμφωνα με το ΔΝΤ.

Η νέα ανάλυση της βιωσιμότητας χρέους (Debt Sustainability Analysis) του δημόσιου τομέα επικεντρώνεται στη μεσοπρόθεσμη αξιολόγηση της βιωσιμότητας του χρέους, ενώ θα υπάρξει μια πλήρης ενημέρωση του DSA στην επόμενη έκθεση άρθρου IV για την Ελλάδα, η οποία προβλέπεται να πραγματοποιηθεί στο πρώτο εξάμηνο του 2021.

Συνολικά, τα μακροοικονομικά σοκ και οι αποκλίσεις στις πολιτικές είναι οι κύριοι κίνδυνοι για τη δυναμική του εξωτερικού χρέους της χώρας, επισημαίνει το Ταμείο, που δηλώνει ότι η περίπτωση της Ελλάδας παραμένει μοναδική, με υψηλό εξωτερικό χρέος, το οποίο αναμένεται να μειωθεί σταδιακά μόνο μεσοπρόθεσμα.

Η αύξηση των τρωτών σημείων του χρέους μετριάζεται σε μεγάλο βαθμό από το αρκετά μεγάλο cash buffer και τα κεφάλαια του Ταμείου Ανάκαμψης. Ωστόσο, η Covid-19 φέρνει άνευ προηγουμένου αβεβαιότητα και καθοδικούς κινδύνους για όλους τους τομείς της οικονομίας, που ενισχύονται από την προϋπάρχουσα εγχώρια κρίση. Οι κύριοι κίνδυνοι προκύπτουν από μια παρατεταμένη πανδημία που θα εκτροχιάσει την αναμενόμενη ανάκαμψη στον τουρισμό και σημαντική επιδείνωση των ισολογισμών.

Πιο αναλυτικά, το ΔΝΤ συμπεραίνει ότι το σοκ της πανδημίας Covid-19 αναμένεται να οδηγήσει σε αύξηση του δείκτη δημόσιου χρέους προς το ΑΕΠ της Ελλάδας το 2020, προτού επανέλθει στην πτωτική του τάση το 2021-2029, σε υψηλότερα επίπεδα όμως από το DSA του Νοεμβρίου 2019.

Το σοκ οδηγεί επίσης σε μια αξιοσημείωτη αύξηση των ακαθάριστων χρηματοδοτικών αναγκών (Gross Financing Needs - GNF), ιδίως βραχυπρόθεσμα, η οποία ωστόσο θα παραμείνει διαχειρίσιμη μεσοπρόθεσμα, εκτιμάει το ΔΝΤ. Στο πλαίσιο της ομαλοποίησης της αγοράς, η κυβέρνηση διαθέτει αποθεματικό μετρητών και επιλεξιμότητα ομολόγων, στο πλαίσιο του προγράμματος έκτακτης ανάγκης της ΕΚΤ. Το πρόγραμμα αγορών (PEPP) βοήθησε την κυβέρνηση να αντέξει το σοκ, συμπεραίνει το ΔΝΤ.

Το Ταμείο προβλέπει ότι οι πόροι που διατίθενται στην Ελλάδα στο πλαίσιο του Ταμείου Ανάκαμψης (NGEU) είναι κρίσιμοι για την επιστροφή του δημόσιου χρέους σε σταθερή πτωτική πορεία.

Τυχόν ασθενέστερη ανάπτυξη, χαμηλότερα πρωτογενή δημοσιονομικά πλεονάσματα, υψηλότερο κόστος δανεισμού και ενδεχόμενες υποχρεώσεις, θα μπορούσαν να αυξήσουν τους δείκτες χρέους και τις GFN πάνω από τις βασικές προβλέψεις του ΔΝΤ, καταλήγει το Ταμείο. Το εξωτερικό χρέος της Ελλάδας είναι υψηλό και αναμένεται να μειωθεί σταδιακά μόνο μεσοπρόθεσμα.

Λόγω του σοκ Covid-19, το Ταμείο εκτιμάει ότι η πορεία του προβλεπόμενου δημόσιου χρέους και των GFN θα είναι και τα δύο πάνω από εκείνα του DSA Νοεμβρίου 2019. Το χρέος προς το ΑΕΠ προβλέπεται να αυξηθεί στο 208% του ΑΕΠ το 2020 (από το 181% του ΑΕΠ το 2019), πριν συνεχίσει την πτωτική του τάση μεσοπρόθεσμα, που θα φτάσει στο 153% του ΑΕΠ το 2029. Αυτό το αποτέλεσμα είναι περίπου 8 ποσοστιαίες μονάδες υψηλότερο από το επίπεδο που προβλέπεται στο DSA του Νοεμβρίου 2019. Ο λόγος GFN-προς-ΑΕΠ θα παραμείνει κάτω από το 15% του ΑΕΠ κατά τη διάρκεια της δεκαετούς προβολής (εκτός από τη μια οριακή παραβίαση το 2020). Ο μέσος όρος όμως τώρα είναι περίπου στο 10% σε σύγκριση με το 8% στο DSA του Νοεμβρίου του 2019. Τα μεγαλύτερα δημοσιονομικά ελλείμματα και τα χαμηλότερα επίπεδα του ΑΕΠ εξηγούν το μεγαλύτερο μέρος αυτής της αύξησης, σύμφωνα με το ΔΝΤ.

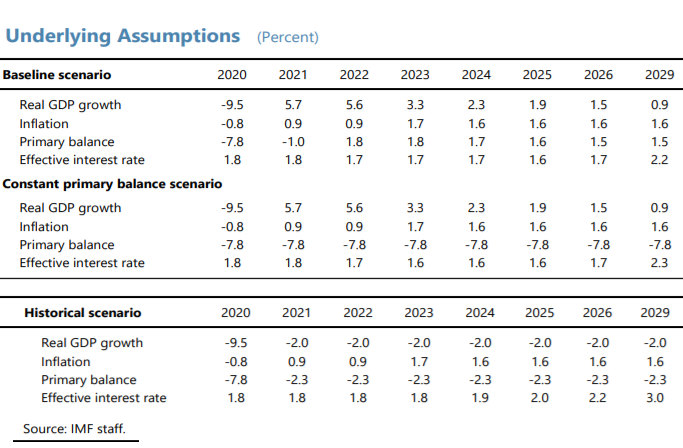

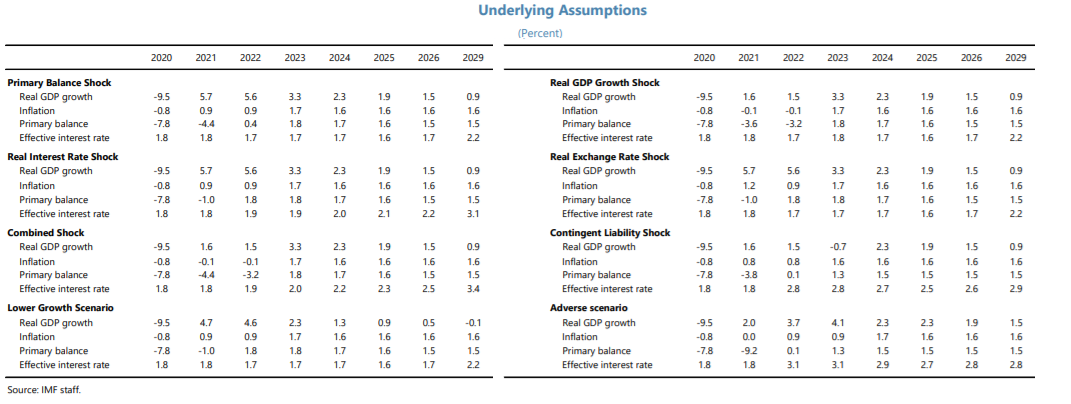

Βασικές υποθέσεις του ΔΝΤ και πιθανά σοκ

Για ακόμα μια φορά, το Ταμείο παραδέχεται τα λάθη των προηγούμενων παραδοχών του. Ειδικά την υποτίμηση του δημοσιονομικού πολλαπλασιαστή, η οποία επίσης επηρέασε αρνητικά τη δημοσιονομική απόδοση σε σχέση με τις προβλέψεις του Ταμείου, όπως αποδείχθηκε από τα μεγάλα σφάλματα προβλέψεων κατά τη διάρκεια των ετών της και μέσω δευτερογενών επιπτώσεων.

Η δεκαετής αξιολόγηση του ΔΝΤ διαπιστώνει ότι το δημόσιο χρέος της Ελλάδας παραμένει βιώσιμο μεσοπρόθεσμα αλλά ταυτόχρονα το DSA σηματοδοτεί σημαντικούς αρνητικούς κινδύνους από πιθανώς ασθενέστερη ανάπτυξη, χαμηλότερα πρωτογενή υπόλοιπα, υψηλότερα επιτόκια ή/και άλλων ενδεχόμενων υποχρεώσεων. Μερικά σοκ που θα μπορούσαν να αλλάξουν την πορεία μεσοπρόθεσμα:

- Ένα βασικό σοκ που αναλαμβάνει χαμηλότερο πρωτογενές αποτέλεσμα κατά περίπου 2% του ΑΕΠ κατά μέσο όρο το 2021-2022 θα αυξήσει το χρέος προς το ΑΕΠ κατά περίπου 6½ εκατοστιαίες μονάδες σε σχέση με τη βασική γραμμή έως το 2023. Τα GFN θα ήταν κατά μέσο όρο 1½ τοις εκατό του ΑΕΠ υψηλότερα από το βασικό επίπεδο το 2020-29 και θα σήμαινε οριακή παραβίαση του μεσοπρόθεσμου ορίου του 15% το 2021.

- Ένα πραγματικό σοκ στην πορεία του ΑΕΠ, το οποίο μειώνει την ανάπτυξη κατά 4% (μία τυπική απόκλιση σε σχέση με τα τελευταία 10 χρόνια) κατά μέσο όρο το 2021 και το 2022 θα αυξήσει το χρέος προς το ΑΕΠ κατά περίπου 30 ποσοστιαίες μονάδες σε σχέση με το βασικό σενάριο έως το 2023. Τα GFN θα ήταν κατά μέσο όρο 3,5% του ΑΕΠ υψηλότερα από το βασικό επίπεδο το 2020-29 και θα σήμαινε οριακή παραβίαση του μεσοπρόθεσμου ορίου του 15% το 2021-22.

- Ένα επίμονο σοκ επί των πραγματικών επιτοκίων που αυξάνει τα πραγματικά επιτόκια κατά περίπου 400 μονάδες βάσης σε ένα έτος κατά μέσο όρο πάνω από το 2021-29 θα αυξήσει το χρέος προς το ΑΕΠ κατά 7 εκατοστιαίες μονάδες σε σχέση με το βασικό σενάριο έως το 2029. Λόγω του υψηλότερου κόστους χρηματοδότησης, τα GFN θα ήταν κατά μέσο όρο 1% του ΑΕΠ υψηλότερα από τη βασική επίδοση το 2020-29, αλλά θα παραμείνει κάτω από το όριο του 15% του ΑΕΠ μεσοπρόθεσμα. Ωστόσο, ο αντίκτυπος του υψηλότερου κόστους δανεισμού αναμένεται από τους μεγαλύτερους κινδύνους.

- Ένα πιο σοβαρό μακροοικονομικού stress test, το οποίο συνδυάζει όλα τα σοκ που αναφέρθηκαν παραπάνω, θα είχε ως αποτέλεσμα ο λόγος χρέους προς ΑΕΠ να κυμαινόταν πάνω από 200% έως το 2024 και οι μεικτές χρηματοδοτικές ανάγκες ως προς το ΑΕΠ θα παραβίαζαν το μεσοπρόθεσμο όριο του 15% το 2021-22 και θα έφταναν κοντά στο 20% προς το τέλος του 10ετούς ορίζοντα προβολής.

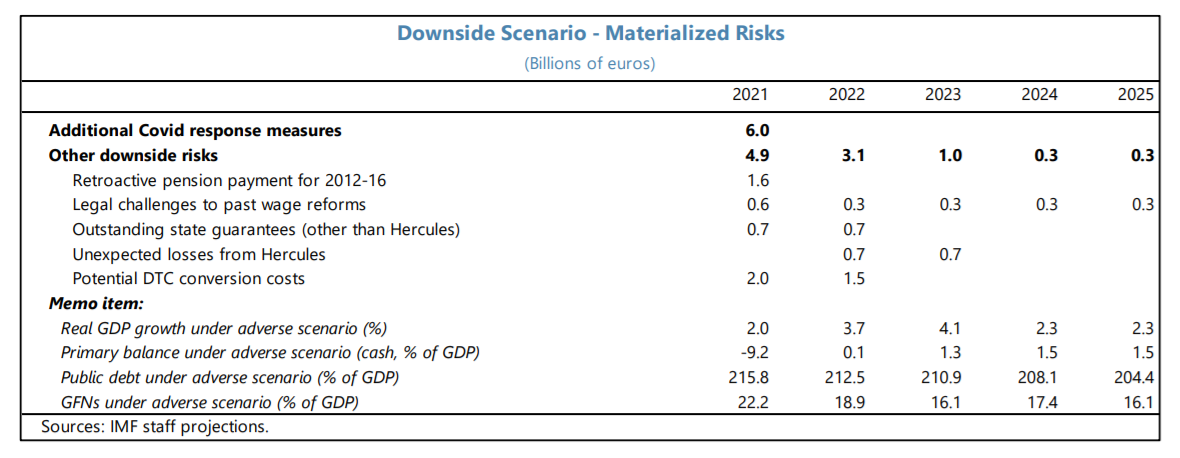

Το κακό σενάριο της Covid-19

Το ΔΝΤ σε αυτό το σενάριο προϋποθέτει ένα παρατεταμένο σοκ από την πανδημία Covid-19. Η βραχυπρόθεσμη ανάκαμψη της ανάπτυξης θα είναι πολύ πιο αργή από αυτό που υποθέτει το βασικό σενάριο και η κυβέρνηση για τα μέτρα για την κρίση έως το 2021 (στα μισά από τα επίπεδα του 2020), ενώ ορισμένοι δημοσιονομικοί και χρηματοοικονομικοί κίνδυνοι υλοποιούνται. Σε ένα τέτοιο σενάριο, το χρέος προς το ΑΕΠ θα αυξηθεί σε περίπου 216% του ΑΕΠ το 2021 και θα παραμείνει πάνω από το 200% του ΑΕΠ έως το 2026, πριν τη σταδιακή πτώση.

Οι μεικτές χρηματοδοτικές ανάγκες ως προς το ΑΕΠ θα ανέβουν στο 22,2% το 2021 και θα παραμείνουν πάνω από το 15% μεσοπρόθεσμα. Οι κίνδυνοι για τη μεσοπρόθεσμη βιωσιμότητα του χρέους θα μπορούσαν εν μέρει να μετριαστούν από την πρόσβαση της χώρας στα δάνεια του Ταμείου Ανάκαμψης, τα οποία επί του παρόντος δεν περιλαμβάνονται στο βασικό σενάριο του ΔΝΤ και τα οποία θα βοηθούσαν το κόστος δανεισμού της χώρας και τις μεικτές χρηματοδοτικές ανάγκες.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς