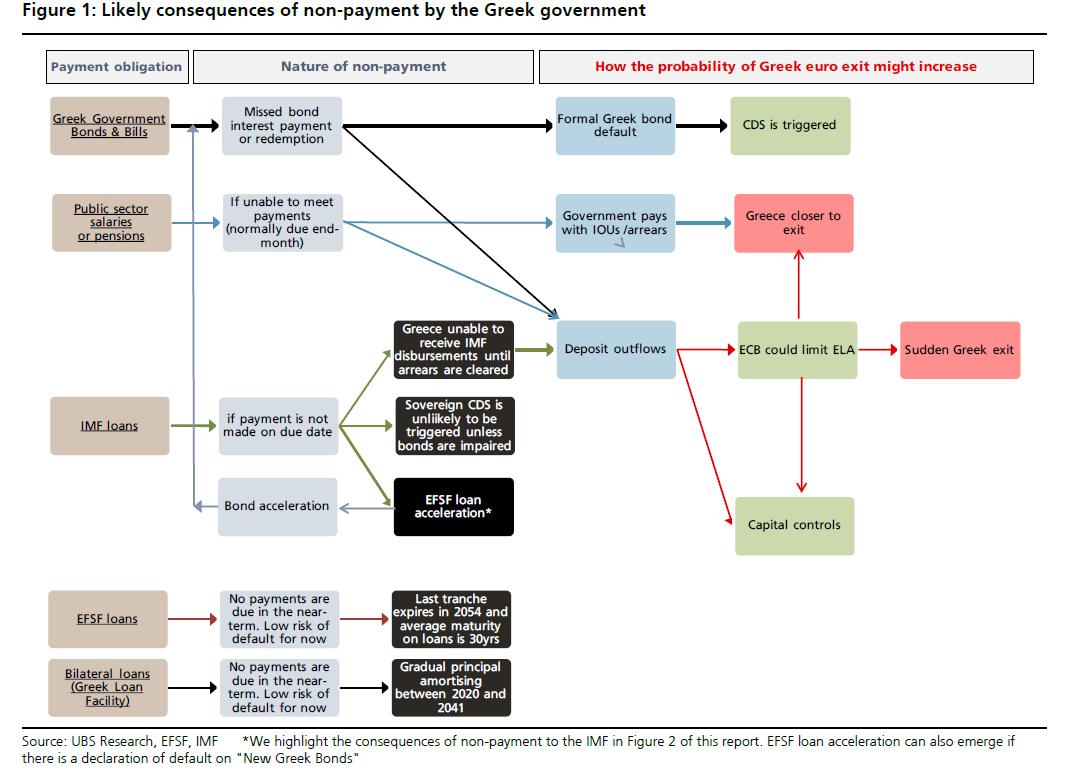

Μια ελληνική χρεοκοπία θα είχε διαφορετικές συνέπειες αν προέκυπτε από μια μη αποπληρωμή του ΔΝΤ, κρατικών ομολόγων και εντόκων και διμερών δανείων με τα κράτη της ευρωζώνης, αναφέρει σε έκθεση της η UBS.

Αναλυτικά, ο διεθνής οίκος βλέπει ως εξής τις επιπτώσεις από ενδεχόμενη ελληνική χρεοκοπία:

Δάνεια του ΔΝΤ

Mια μη αποπληρωμή του Ταμείου θα προκαλούσε μια συγκεκριμένη σειρά δράσεων από το Ταμείο. Η άμεση αντίδραση θα ήταν η απαγόρευση χρήσης πόρων του ΔΝΤ, ενώ μετά από θα εκδιδόταν εντολή διακοπής της παροχής τεχνικής βοήθειας. Μετά από 24 μήνες θα ξεκινούσε διαδικασία αναγκαστικής αποβολής από το Ταμείο.

Ωστόσο μια αθέτηση πληρωμών προς το ΔΝΤ, θα μπορούσε να οδηγήσει και σε άμεση απαίτηση αποπληρωμής των δανείων στον EFSF.

Σύμφωνα με την Κύρια Σύμβαση Χρηματοδοτικής Διευκόλυνσης (Master Financial Assistance Facility Agreement) ανάμεσα στον ΕFSF και την Eλλάδα, ο EFSF «μπορεί να κηρύξει την συνολική ποσότητα του κεφαλαίου οποιουδήποτε μέρους ή όλης της Χρηματοδοτικής Βοήθειας που έχει χορηγηθεί ή εκκρεμεί, άμεσα απαιτητή και πληρωτέα, μαζί με τους τόκους, αν (μεταξύ άλλων) αν το Δικαιούχο Κράτος Μέλολς δεν πραγματοποιήσει έγκαιρα επαναγορές από το ΔΝΤ σε σχέση με την Συμφωνία του ΔΝΤ για οποιαδήποτε εκκρεμή αγορά».

Η αποκοπή της Ελλάδας από την βοήθεια του ΔΝΤ θα οδηγούσε σε εκροές καταθέσεων. Αν η ΕΚΤ περιόριζε στην συνέχεια το όριο για τον ELA, η ελληνική κυβέρνηση θα αναγκαζόταν πιθανότατα να επιβάλει κεφαλαιακούς ελέγχους και η χώρα θα μπορούσε να αποχωρήσει από το ευρώ.

Κρατικά ομόλογα και έντοκα

Οι επιπτώσεις από μια αποτυχία πραγματοποίησης πληρωμής σε κρατικό ομόλογο ή έντοκο γραμμάτιο είναι λίγο πολύ γνωστές:

Τα ομόλογα χαρακτηρίζονται με default και πυροδοτούνται τα CDS μετά από απόφαση της επιτροπής ISDA. Επιπρόσθετα, σε περίπτωση που δεν αποπληρώνονταν τα «νέα ελληνικά ομολόγα», ο EFSF θα μπορούσε να αποφασίσει να επιταχύνει τις πληρωμές στα δάνεια που έχει δώσει.

Ένα πιθανό ενδεχόμενο, το οποίο ωστόσο είναι αρκετά δύσκολο να πραγματοποιηθεί, είναι να γίνει μια απόπειρα αναδιάρθρωσης των ομολόγων του ιδιωτικού τομέα. Ωστόσο, δεν έχουν εκδοθεί ομόλογα ελληνικού δικαίου στον ιδιωτικό τομέα μετά την αναδιάρθρωση του 2012, κάτι που σημαίνει πως οποιαδήποτε πράξη πρέπει να γίνει μέσω ψηφοφορίας των επενδυτών. Από την που η βάση των επενδυτών είναι κατά κύριο λόγο hedge funds, είναι δύσκολο να στεφθεί από επιτυχία μια τέτοια απόπειρα.

Διμερή δάνεια και EFSF

Ως το 2020 η Ελλάδα δεν έχει να πληρώσει καμία δόση για τα δάνεια που έλαβε από τα προγράμματα διάσωσης, συνεπώς δεν υπάρχει κίνδυνος χρεοκοπίας.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς