Το άμεσο κόστος ενδεχόμενης ελληνικής χρεοκοπίας και εξόδου της χώρας από την ευρωζώνη φαίνεται διαχειρίσιμο, όμως η μετάδοση της κρίσης θα έφερνε βραχυπρόθεσμες πιέσεις σε τίτλους υψηλού ρίσκου, ιδιαίτερα στις εύθραυστες οικονομίες της ευρωπεριφέρειας -όπως η Πορτογαλία, η Ισπανία και η Ιταλία-, ακόμα και αν το Grexit δεν οδηγούσε σε διάσπαση της νομισματικής ένωσης, γράφει η Barclays σε νέα της έκθεση.Όπως επισημαίνει, η αποχώρηση της Ελλάδας από την ευρωζώνη σίγουρα θα δημιουργούσε προηγούμενο, αλλάζοντας τη θεμελιώδη φύση της νομισματικής ένωσης, όπου η έξοδος μιας χώρας θα είναι πλέον ξεκάθαρη πιθανή. Και κάθε φορά που μια χώρα της ευρωζώνης θα έρχεται αντιμέτωπη με κινδύνους φερεγγυότητας ή με πολιτικούς κινδύνους, οι αγορές θα βρίσκονται σε συναγερμό, ακόμα και αν τα ρίσκα αυτά δεν είναι βραχυπρόθεσμα.

Σύμφωνα με την Barclays, από τον Φεβρουάριο υπήρξε βραδεία πρόοδος στις διαπραγματεύσεις για την ολοκλήρωση του δεύτερου προγράμματος διάσωσης της Ελλάδας, μέχρι το τέλος Απριλίου, που θα ξεκλείδωνε ζωτικής σημασίας βραχυπρόθεσμη χρηματοδότηση. Προς το παρόν, το ελληνικό υπουργείο Οικονομικών καταφέρνει να διαχειρίζεται τις σφιχτές συνθήκες ρευστότητας, αντλώντας ρευστό από κρατικές οντότητες και καθυστερώντας πληρωμές, όμως δεν μπορεί να συνεχίσει έτσι για πολύ.

Η αυξημένη αυτή αβεβαιότητα έχει μια σειρά επιπτώσεις αφού συνεχίζει να οδηγεί σε εκροές καταθέσεων, εγείρει ζήτημα φερεγγυότητας των ελληνικών τραπεζών, περιορίζει τα φορολογικά έσοδα, προκαλεί πρόβλημα στις προοπτικές ανάπτυξης του 2015 και αυξάνει τον κίνδυνο ατυχήματος σε ό,τι αφορά τη ρευστότητα του υπουργείου ή των τραπεζών.

Η πιθανότητα εξόδου της Ελλάδας από την ευρωζώνη είναι υψηλότερη σήμερα από ποτέ, σημειώνει η Barclays, συμπληρώνοντας ωστόσο πως το βασικό σενάριό της παραμένει για την ώρα η μη χρεοκοπία της χώρας.

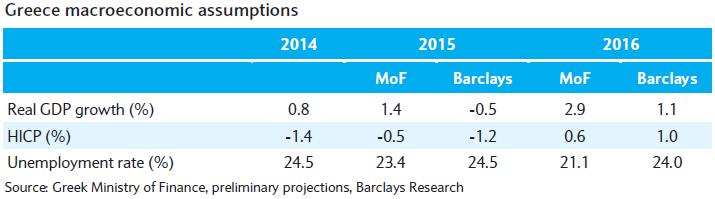

Παράλληλα, αναφέρει πως οι οικονομικοί δείκτες υποδηλώνουν πως η ελληνική οικονομία συνεχίζει να αντιστρέφεται, σε σημείο που η ύφεση του δ' τριμήνου του 2014 (-0,4% σε τριμηνιαία βάση) να θεωρείται πιθανό να συνεχιστεί και το α' εξάμηνο του 2015.

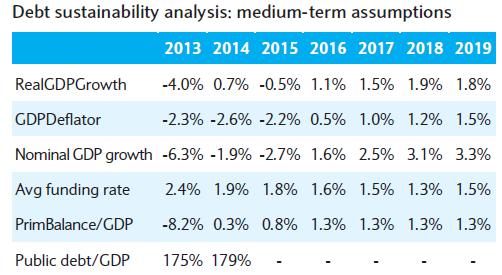

Η Barclays εκτιμά πως η Ελλάδα ενδέχεται να χρειάζεται τουλάχιστον 25-30 δισ. ευρώ στο πλαίσιο ενός τρίτου πακέτου διάσωσης, ενώ το δημόσιο χρέος είναι πιθανό να ξεπεράσει το 185% του ΑΕΠ φέτος.

Τα επόμενα βήματα και ο κίνδυνος επιβολής ελέγχου στην κίνηση κεφαλαίων

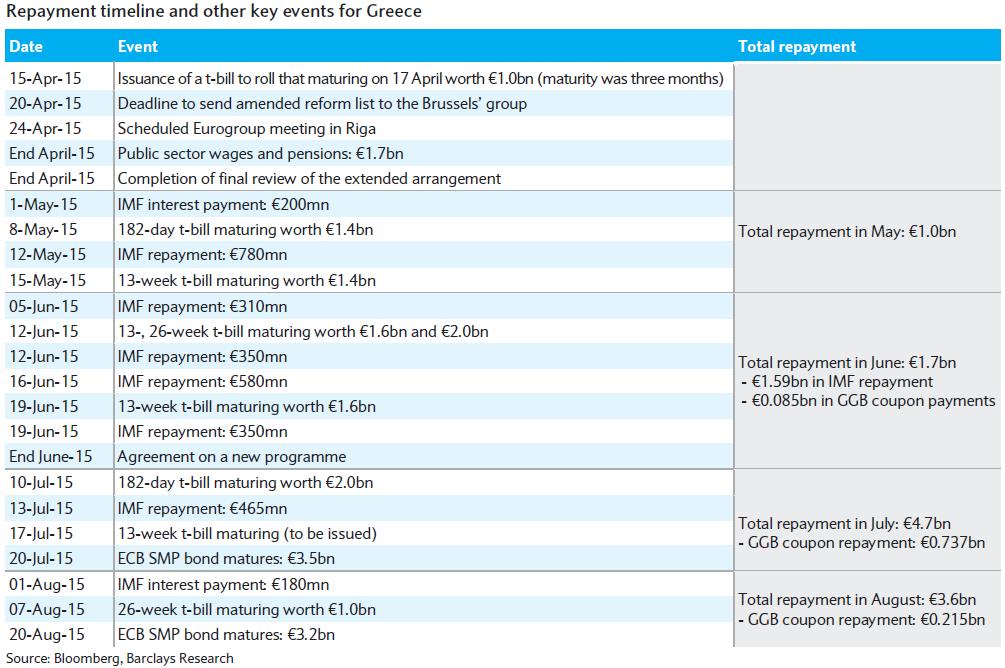

Πέραν του χρονοδιαγράμματος των αποπληρωμών της ελληνικής κυβέρνησης, καθώς και άλλων σημαντικών ημερομηνιών, η Barclays εφιστά την προσοχή σε τρία σημεία:

-Η απόφαση του διοικητικού συμβουλίου της ΕΚΤ αναφορικά με το μέγιστο ποσό ρευστότητας που χορηγείται στο πλαίσιο του ELA λαμβάνεται σε εβδομαδιαία βάση, όμως ουσιαστικά μπορεί να ληφθεί οποτεδήποτε. Παράλληλα, μια πιθανή απόφαση για μη επέκταση του ELA θα χρειάζονταν πλειοψηφία τουλάχιστον δύο τρίτων του διοικητικού συμβουλίου.

-Το επόμενο Eurogroup έχει προγραμματιστεί για τις 24 Απριλίου, ωστόσο οι συνεδριάσεις αυτές μπορεί να αποφασιστούν εν μια νυκτί και να πραγματοποιηθούν με τηλεδιάσκεψη. Ομοίως, μπορούν να οργανωθούν περισσότερες συνεδριάσεις του EuroWorking Group οποιαδήποτε στιγμή και χωρίς δημόσια ειδοποίηση.

-Η Barclays σημειώνει πως θα παρακολουθεί στενά τις αντιδράσεις και των δύο κομμάτων της συγκυβέρνησης (και ιδιαίτερα του ΣΥΡΙΖΑ) για σημάδια αποδυνάμωσης της στήριξης προς την ελληνική κυβέρνηση (κάτι που δεν συμβαίνει μέχρι τώρα), καθώς έχει κάνει πίσω σε πολλές προεκλογικές υποσχέσεις.

Σύμφωνα με την Barclays, υπάρχει κάποια πρόοδος στις διαπραγματεύσεις με τους θεσμούς, οι ελληνικές αρχές όλο και περισσότερο συμβιβάζονται στις απαιτήσεις των δανειστών, όμως ορισμένα στοιχεία θα πρέπει να τροποποιηθούν περαιτέρω (ιδιαίτερα σε ό,τι αφορά την αγορά εργασίας και το ασφαλιστικό σύστημα). Σύμφωνα, δε, με ελληνικά δημοσιεύματα, το EWG έδωσε τελεσίγραφο έξι εργάσιμων ημερών στην Ελλάδα ώστε να παρουσιάσει τις αναθεωρημένες προτάσεις της και μέχρι τις 20 Απριλίου αναμένεται να συμφωνηθούν οι αναθεωρημένες προτάσεις μεταρρύθμισης, πριν από το Eurogroup της 24ης Απριλίου.

Αν και η τρέχουσα εξέταση του προγράμματος βρίσκεται στο επίκεντρο του ενδιαφέροντος των αγορών, πρόκειται μόνο για την «πρώτη φάση» της συμφωνίας της 20ής Φεβρουαρίου. Η δεύτερη φάση θα απαιτήσει συμφωνία για νέο πακέτο χρηματοοικονομικής βοήθειας μέχρι το τέλος Ιουνίου, για να καλυφθούν οι χρηματοδοτικές ανάγκες της Ελλάδας για τους επόμενους τουλάχιστον 12-18 μήνες, καθώς με τις τρέχουσες συνθήκες στην αγορά είναι εξαιρετικά απίθανο η Ελλάδα να επιστρέψει στις αγορές το β' εξάμηνο του 2015 και ίσως και το 2016.

Με βάση τις εκτιμήσεις της Barclays, το πρόγραμμα αυτό θα μπορούσε να περιλαμβάνει νέα δάνεια τουλάχιστον 25-30 δισ. ευρώ. Ωστόσο, το να συμφωνηθεί και να εφαρμοστεί ένα τρίτο πακέτο δεν θα είναι εύκολο, δεδομένου του ιστορικού της χώρας.

Πρώτον, όπως δείχνει ξεκάθαρα η εκλογή ριζοσπαστικής αριστερής κυβέρνησης, φαίνεται η μεταρρυθμιστική κόπωση στους Έλληνες, που καθιστά την εφαρμογή επιπλέον δημοσιονομικών και διαρθρωτικών μεταρρυθμίσεων δύσκολη.

Δεύτερον, υπάρχει μεγάλη πόλωση μεταξύ των απόψεων της ελληνικής κυβέρνησης για τις βασικές πολιτικές και αυτών που πιθανότατα θα απαιτήσουν οι θεσμοί. Πολλοί επενδυτές εξακολουθούν να αμφιβάλλουν για το αν η ελληνική κυβέρνηση θα καταφέρει να ολοκληρώσει το τρέχον πρόγραμμα. Ακόμα όμως και αν το καταφέρει μέσα στις επόμενες εβδομάδες και εκταμιευτούν τα 7,2 δισ. ευρώ από Ε.Ε.-ΔΝΤ, η συμφωνία για επιπλέον δημοσιονομικούς και διαρθρωτικούς στόχους θα είναι πολύ δύσκολη. Η ελληνική κυβέρνηση θα μπορούσε να δει βουλευτές του ΣΥΡΙΖΑ ή δημοσκοπήσεις να αντιτίθεται στις νέες πολιτικές που θα παρουσιάζονται ως «όροι».

Τρίτον, υπάρχει όλο και λιγότερη στήριξη από τις χώρες της ευρωζώνης για παροχή επιπλέον οικονομικής βοήθειας στην Ελλάδα. Και το διοικητικό συμβούλιο του ΔΝΤ, όμως, μπορεί να δυσκολευτεί να βρει στήριξη για επιπλέον οικονομική βοήθεια, δεδομένου του κακού ιστορικού της χώρας σε ό,τι αφορά την εφαρμογή πολιτικών, στα δύο προηγούμενα προγράμματα διάσωσης. Ίσως υπάρχουν οικονομικά επιχειρήματα για τη μη συμμετοχή του ΔΝΤ στο τρίτο πακέτο στήριξης της Ελλάδας, καθώς το ESM αυτοχρηματοδοτείται με αρνητικά επιτόκια για έως και 6 χρόνια. Έτσι θα ήταν λογικό ο ESM να παράσχει τη χρηματοδότηση, αντί για το πιο ακριβό ΔΝΤ (ακόμα και αν εμπλακεί στον σχεδιασμό πολιτικής και στην εποπτεία). Οποιαδήποτε νέα κεφάλαια εκταμιευτούν προς την Ελλάδα πιθανότατα θα προέλθουν από τον ESM, όπως εκτιμά η Barclays, και θα χρειαστούν την έγκριση αρκετών εθνικών κοινοβουλίων (Γερμανίας, Ολλανδίας, Φινλανδίας, Αυστρίας, Σλοβακίας και Εσθονίας, που όλες τηρούν σκληρή στάση στις διαπραγματεύσεις).

Το OSI και η βιωσιμότητα του χρέους

Όπως αναφέρει η Barclays, λόγω της επίτευξης πρωτογενούς πλεονάσματος στην Ελλάδα το 2013 πριν από το προγραμματισμένο, έχει ήδη καθυστερήσει η αναδιάρθρωση του χρέους του επίσημου τομέα (OSI), κάτι που αποτελεί πάγιο αίτημα του ΣΥΡΙΖΑ. Όμως, καθώς το πρόγραμμα εκτροχιάστηκε και πάλι το 2014, τα κράτη-μέλη της ευρωζώνης έβαλαν στην άκρη τις συζητήσεις για OSI, ενώ ακόμα και μια «ήπια» αναδιάρθρωση χρέους παραμένει μακρινό ενδεχόμενο. Όπως εκτιμά ο οίκος, αν συμφωνηθεί ένα νέο πρόγραμμα μέχρι το τέλος Ιουνίου και η εκτέλεσή του κριθεί επαρκής το β' εξάμηνο του 2015, τότε μπορεί να επανέλθουν πριν από το τέλος του έτους οι συζητήσεις για το OSI. Επιπλέον, το OSI είναι ξεκάθαρο ότι θα βοηθούσε στην περαιτέρω βελτίωση της δυναμικής του δανεισμού, ακόμα και αν τα κόστη χρηματοδότησης έχουν ήδη υποχωρήσει σημαντικά, κάτω από το 2%. Προφανώς, η δημοσιονομική εκτέλεση και οι προοπτικές ανάπτυξης σε μεγάλο βαθμό θα είναι αυτά που θα καθορίσουν πώς θα εξελιχθεί η δυναμική του χρέους.

Ο κίνδυνος ατυχήματος

Σύμφωνα με την Barclays, ακόμα και αν η Ελλάδα περάσει την τρέχουσα αξιολόγηση, ο κίνδυνος ενός ατυχήματος στη ρευστότητα παραμένει υψηλός. Αυτό θα μπορούσε ενδεχομένως να συμβεί από μετατροπή της εκροής καταθέσεων σε bank run, που πιθανότατα θα πυροδοτούνταν από συμφωνία μεταξύ των θεσμών και της ελληνικής κυβέρνησης σε βασικά ζητήματα πολιτικής, από αθέτηση πληρωμή, ή ως αποτέλεσμα μιας πολιτικής κρίσης εντός της ελληνικής κυβέρνησης.

Η επιτάχυνση ενός bank run πιθανότατα θα απαιτούσε μια κάποιας μορφής επιβολή ελέγχου στην κίνηση κεφαλαίων ώστε να περιοριστούν οι εκροές καταθέσεων. Η Barclays διευκρινίζει πως δεν θεωρεί πως οι έλεγχοι αυτοί μπορούν να επιβληθούν προληπτικά από την Τράπεζα της Ελλάδος, αλλά μάλλον ως συνέπεια ενός αρνητικού σοκ που θα κατέληγε σε επιτάχυνση της εκροής καταθέσεων. Ο οίκος δεν θεωρεί πως η κυβέρνηση θα αποφασίσει μονομερώς να κηρύξει χρεοστάσιο, αντιθέτως πιστεύει πως μια χρεοκοπία πιθανότατα θα ήταν το αποτέλεσμα της αδυναμίας της κυβέρνησης να καταλήξει σε συμφωνία με τους θεσμούς, ή της πιθανότητας να εκτροχιαστεί και πάλι ένα νέο πρόγραμμα, και όχι το αποτέλεσμα μιας προληπτικής στρατηγικής απόφασης (αν και δεν μπορεί να αποκλειστεί ούτε αυτό το ενδεχόμενο). Με τη σειρά της, η χρεοκοπία θα πυροδοτούσε την επιβολή ελέγχου στην κίνηση κεφαλαίων.

Ωστόσο η Barclays δεν αναμένει η ελληνική κυβέρνηση να αποφασίσει από μόνη της έξοδο της χώρας από την ευρωζώνη σε τέτοιες συνθήκες. Μάλλον θα επαναλάμβανε ότι η συμμετοχή στο ευρώ είναι μη αναστρέψιμη και θα κατηγορούσε τους πιστωτές της για αποτυχία να συμφωνήσουν σε περαιτέρω οικονομική βοήθεια. Αν και αυτήν τη στιγμή δεν υπάρχει νομικό πλαίσιο για την εξαίρεση κράτους-μέλους από τη νομισματική ένωση, αυτό θα μπορούσε να αλλάξει και στην περίπτωση περαιτέρω διαφωνίας για τη συνέχεια, το Eurogroup θα μπορούσε να αποφασίσει την εξαίρεση της Ελλάδας. Η Barclays θεωρεί πως ο κίνδυνος ενός τέτοιου σεναρίου έχει αυξηθεί, όμως δεν αποτελεί το βασικό της σενάριο.

Ωστόσο, στην περίπτωση που συμβεί έξοδος της Ελλάδας από την ευρωζώνη, το άμεσο κόστος της ελληνικής χρεοκοπίας και εξόδου από το ευρώ φαίνεται πως είναι διαχειρίσιμο, αλλά η μετάδοση της κρίσης θα δημιουργούσε βραχυπρόθεσμες πιέσεις στους τίτλους υψηλότερου κινδύνου, ιδιαίτερα στις εύθραυστες οικονομίες της ευρωπεριφέρειας όπως η Πορτογαλία, η Ισπανία και η Ιταλία. Πάντως, η Barclays εκτιμά πως, σε αντίθεση με το 2012, η έξοδος της Ελλάδας από το ευρώ δεν θα οδηγούσε σε διάσπαση της νομισματικής ένωσης και πιθανότατα θα ήταν διαχειρίσιμη χάρη στα νέα τείχη ασφαλείας (QE, OMT, ESM και τις καλύτερα κεφαλαιοποιημένες τράπεζες) και τις πιο θετικές μακροοικονομικές προοπτικές της ευρωζώνης.

Ωστόσο, η Barclays εκτιμά πως ένα Grexit θα μπορούσε να αλλάξει τη θεμελιώδη φύση της νομισματικής ένωσης, καθώς η έξοδος θα είναι πραγματικά πιθανή. Έχοντας δημιουργηθεί αυτό το προηγούμενο, θα μπορούσε να υπάρξει πρόβλημα την επόμενη φορά που μια χώρα αντιμετωπίσει οικονομικές/δημοσιονομικές δυσκολίες, είτε λόγω αμφιβολιών για τη φερεγγυότητά της ή λόγω πολιτικών ρίσκων, ακόμα και αν αυτά δεν είναι βραχυπρόθεσμα ρίσκα.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία