Tα πράγματα στην πολιτική και οικονομική σκηνή της χώρας έχουν μπερδευτεί τόσο πολύ ώστε οι περισσότεροι επενδυτές να ακολουθούν πολιτική αναμονής και κάποιοι άλλοι να προχωρούν σε ρευστοποιήσεις. Σε επίπεδο δεικτών, πολλές μετοχές έχουν αρχίσει να γίνονται -ή και έχουν καταστεί ήδη- ελκυστικές καθώς μετά το... κούρεμα που έχουν υποστεί στο ταμπλό το τελευταίο τρίμηνο, εμφανίζονται υποτιμημένες. Ωστόσο, το τρέχον κλίμα δεν πριμοδοτεί τους αγοραστές, οι οποίοι περιορίζονται μόνο στο να εκμεταλλευθούν τεχνικές αντιδράσεις ή να προχωρήσουν σε επιλεκτικές τοποθετήσεις με μεσομακροπρόθεσμη κυρίως προοπτική.

Το μόνο σίγουρο είναι πως η «επόμενη μέρα» του Χρηματιστηρίου της Αθήνας θα κριθεί στην πολιτική ζωή τόσο της χώρας όσο και της Ευρωπαϊκής Ένωσης γενικότερα. Το στοίχημα είναι πολύπλοκο και η έκβασή του αβέβαιη.

Μπορεί βέβαια ο Γενικός Δείκτης του Χρηματιστηρίου να χτύπησε χαμηλό τελευταίου δωδεκαμήνου αυτή την εβδομάδα, ωστόσο υπάρχουν τρεις ακόμη λόγοι, για τους οποίους το κλίμα στην αγορά είναι ακόμη πιο βαρύ:

1. Το σύνολο των απωλειών σε επίπεδο δωδεκαμήνου έχει συντελεστεί πρακτικά στο τελευταίο τρίμηνο, για να μην πούμε μέσα στον τελευταίο μήνα. Μάλιστα, η μεγάλη πτώση δεν εξαιρεί και πολλά από τα λεγόμενα «βαριά» ή και «καλά» χαρτιά, με αποτέλεσμα να αισθάνονται ιδιαίτερα άβολα ακόμη και οι συντηρητικότεροι των επενδυτών.

Ενδεικτικά αναφέρουμε πως με βάση τα κλεισίματα της 7ης Οκτωβρίου, η ΔΕΗ υποχωρεί κατά 26%, τα Ελληνικά Καλώδια 33,7%, η ΕΥΔΑΠ κατά 28,8%, τα Ελληνικά Πετρέλαια κατά 21,2%, ο ΟΛΠ κατά 17,8%, τα Πλαστικά Θράκης 23,2%, η ΒΙΟΧΑΛΚΟ 24,5% και η Εθνική Τράπεζα κατά 23,4%.

2. Λόγω των έντονων διακυμάνσεων που παρατηρήθηκαν στο Χρηματιστήριο κατά τη διάρκεια του έτους, οι περισσότεροι μικροεπενδυτές καταγράφουν υψηλότερες απώλειες σε σύγκριση με αυτές που περιγράφουν οι τιμές του Γενικού Δείκτη.

3. Εδώ και κάποιες συνεδριάσεις έχει αρχίσει να αμφισβητείται σοβαρά η μεσοπρόθεσμη τάση των τιμών των μετοχών, με αποτέλεσμα αρκετοί πλέον να προβλέπουν υποχώρηση για αρκετούς ακόμη μήνες.

Τα δεδομένα δεν δείχνουν καλύτερα όμως, ούτε και για εκείνους που αδιαφορούν για τα σήματα της τεχνικής ανάλυσης. Συγκεκριμένα, όπως όλα δείχνουν:

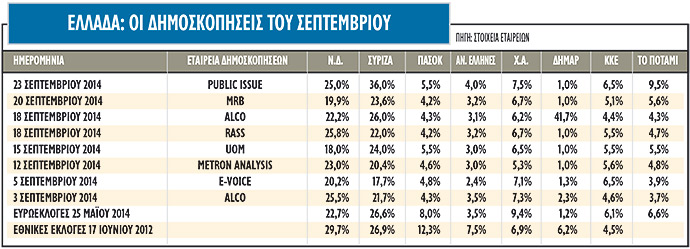

-Η πολιτική αβεβαιότητα θα συνεχιστεί τουλάχιστον μέχρι τον προσεχή Μάρτιο καθώς η κόντρα μεταξύ κυβέρνησης και αντιπολίτευσης κορυφώνεται, ενώ η ψήφος εμπιστοσύνης στη Βουλή δεν φαίνεται αρκετή να ανακόψει την εκλογολογία.

-Πολύ δύσκολα οι επενδυτές -και ιδιαίτερα οι ξένοι- θα αποφασίσουν να βάλουν το χέρι στην τσέπη, πριν ξεκαθαρίσει το πολιτικό τοπίο στη χώρα.

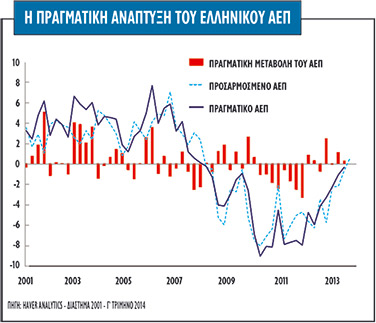

-Η μέχρι σήμερα δυναμική που έχει αναπτυχθεί στην οικονομία δεν είναι τέτοια που να διασφαλίζεται ο στόχος του προσχεδίου του προϋπολογισμού για ανάπτυξη 2,9% μέσα στο 2015.

-Κάποια στιγμή -αν δεν έχει ήδη έρθει αυτή η στιγμή- θα καταλαγιάσει η όποια μίνι αισιοδοξία έχει προκληθεί από την υλοποίηση των έργων και από την ανοδική τάση στον τουρισμό, με αποτέλεσμα να επανέλθει η ψυχολογία του 2012 και του 2013 σε ό,τι αφορά τη συμπεριφορά των καταναλωτών.

Το καλό σενάριο

To σενάριο στο οποίο θα βασιστεί η κυβέρνηση (και στο οποίο έχει αναφερθεί πρόσφατα και ο πρωθυπουργός), περιλαμβάνει τα παρακάτω στάδια:

1. Λήψη ψήφου εμπιστοσύνης από τη Βουλή, όπως και έγινε.

2. Ολοκλήρωση των συνομιλιών και λήψη του τελικού «Ο.Κ.» από την τρόικα όσο το δυνατόν συντομότερα. Η κυβέρνηση θέλει να τελειώσει το θέμα το συντομότερο, ενώ το τελευταίο χρονικό ορόσημο είναι το Eurogroup της 18ης Δεκεμβρίου.

3. Αφού ενδιάμεσα έχει αποκαλυφθεί το αποτέλεσμα των τραπεζικών stress tests και του θεσμικού πλαισίου για τα κόκκινα δάνεια, αρχή συζήτησης με τους Ευρωπαίους εταίρους, με ταυτόχρονα ζητούμενα: βιωσιμότητα του δημοσίου χρέους, ευνοϊκοί όροι χρηματοδότησης από την ΕΚΤ, απεμπλοκή από το ΔΝΤ και πολιτική έξοδος από το μνημόνιο.

Όλα αυτά μάλιστα θα πρέπει να συμφωνηθούν μέσα σε μόλις δύο μήνες και ιδίως να λάβουν και ψήφο εμπιστοσύνης από την αγορά, καθώς οι ξένοι δανειστές θα είναι αυτοί που θα κληθούν να χρηματοδοτήσουν τα όποια κενά προκύψουν (μεταξύ άλλων και από την απεμπλοκή μας από το ΔΝΤ).

Όλα αυτά μάλιστα θα πρέπει να συμφωνηθούν μέσα σε μόλις δύο μήνες και ιδίως να λάβουν και ψήφο εμπιστοσύνης από την αγορά, καθώς οι ξένοι δανειστές θα είναι αυτοί που θα κληθούν να χρηματοδοτήσουν τα όποια κενά προκύψουν (μεταξύ άλλων και από την απεμπλοκή μας από το ΔΝΤ).

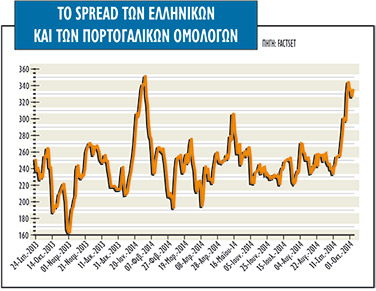

Επί του παρόντος, πάντως, οι αγορές δεν φαίνεται να πείθονται, καθώς τα spreads των ελληνικών κρατικών ομολόγων στις τελευταίες εβδομάδες έχουν λάβει την ανιούσα.

Ενδεικτική της δυσκολίας του εγχειρήματος είναι η άποψη πως τα τρέχοντα spreads ήταν χαμηλά επειδή ακριβώς υπήρχε το ΔΝΤ και «καθησύχαζε» την αγορά. Μήπως λοιπόν με την προοπτική της αποχώρησης του ΔΝΤ, η αγορά αρχίσει να ανησυχεί περισσότερο; Πόσο θα μπορούσε να διευκολύνει μια προληπτική πιστωτική γραμμή;

Η αγορά ανησυχεί

Σε περίπτωση πάντως που η Νέα Δημοκρατία και το ΠΑΣΟΚ εξασφαλίσουν τα παραπάνω, ελπίζουν πως θα συγκεντρώσουν τις απαιτούμενες 180 ψήφους προκειμένου να εκλεγεί Πρόεδρος της Δημοκρατίας από την παρούσα Βουλή και η κυβέρνηση να συνεχίσει το έργο της. Θέση που ο ΣΥΡΙΖΑ θεωρεί ουτοπική και γι' αυτό ζητά εκλογές τώρα.

Η αγορά δεν φαίνεται να θεωρεί ένα τέτοιο σενάριο το πλέον πιθανό και για τον λόγο αυτό τηρεί μέχρι σήμερα στάση «δυσμενούς ουδετερότητας», αποφεύγοντας τις αγορές και προχωρώντας σε επιλεκτικές ρευστοποιήσεις. Οι φόβοι είναι πως κάποιοι παίκτες θα χάσουν την ψυχραιμία τους και την υπομονή τους, προχωρώντας και αυτοί σε πωλήσεις και επιδεινώνοντας περαιτέρω το κλίμα.

Το κλίμα αβεβαιότητας βέβαια που επικρατεί στη χρηματιστηριακή αγορά, δεν σχετίζεται μόνο με την πορεία και τις πράξεις της παρούσας κυβέρνησης, αλλά επεκτείνεται και στο σενάριο διακυβέρνησης της χώρας από τον ΣΥΡΙΖΑ. Για παράδειγμα, πολλοί επισημαίνουν πως η δήλωση του προέδρου της ΕΚΤ, Μάριο Ντράγκι, πως δεν θα συναινέσει σε αγορά ελληνικών ABS και καλυμμένων ομολόγων αν αυτή δεν είναι ενταγμένη σε «κάποιο ευρωπαϊκό πρόγραμμα», δεν αφορούσε μόνο στον κ. Σαμαρά, αλλά και στον κ. Τσίπρα (και τα περί «σκισίματος του μνημονίου»).

Το κλίμα αβεβαιότητας βέβαια που επικρατεί στη χρηματιστηριακή αγορά, δεν σχετίζεται μόνο με την πορεία και τις πράξεις της παρούσας κυβέρνησης, αλλά επεκτείνεται και στο σενάριο διακυβέρνησης της χώρας από τον ΣΥΡΙΖΑ. Για παράδειγμα, πολλοί επισημαίνουν πως η δήλωση του προέδρου της ΕΚΤ, Μάριο Ντράγκι, πως δεν θα συναινέσει σε αγορά ελληνικών ABS και καλυμμένων ομολόγων αν αυτή δεν είναι ενταγμένη σε «κάποιο ευρωπαϊκό πρόγραμμα», δεν αφορούσε μόνο στον κ. Σαμαρά, αλλά και στον κ. Τσίπρα (και τα περί «σκισίματος του μνημονίου»).

Επίσης, το κόμμα της αξιωματικής αντιπολίτευσης δεν έχει ακόμη δώσει πειστική απάντηση στο πώς θα διαχειριστεί την όλη κατάσταση σε περίπτωση που οι Ευρωπαίοι εταίροι απορρίψουν τα αιτήματά του για «κούρεμα του μεγαλύτερου ποσοστού του χρέους» ή για περιόδους χάριτος, ρήτρες ανάπτυξης και νέες μεγάλες κοινοτικές επενδύσεις στην Ελλάδα.

Τέλος, δυσφορία και αβεβαιότητα επικρατεί μεταξύ των Ελλήνων επιχειρηματιών, κάθε φορά που έχουμε μακρόχρονη προεκλογική περίοδο. Οι πολύ συχνές εκλογικές αναμετρήσεις σε συνδυασμό με τον εναγκαλισμό που υπάρχει στην Ελλάδα μεταξύ κυβερνήσεων και κρατικής μηχανής, μπλοκάρουν τα πάντα στην οικονομία για τουλάχιστον τρεις μήνες πριν και τουλάχιστον τρεις μήνες μετά το... ραντεβού της κάλπης. Και φυσικά, στην αγορά δεν αποκλείουν το ενδεχόμενο και μιας δεύτερης, συνεχόμενης εκλογικής αναμέτρησης, όπως έγινε τον Μάιο και τον Ιούνιο του 2012.

Σε ρηχά νερά το χρηματιστήριο

Σε διαφορετικά νερά κινείται πια η εγχώρια αγορά μετοχών, αφού οι υψηλές επιδόσεις από τα μέσα του 2012 έως και τον Μάρτιο ή και λίγο πριν από τις ευρωεκλογές είναι πλέον παρελθόν. Οι ξένοι θεσμικοί επενδυτές με μακροπρόθεσμη προσέγγιση για την εγχώρια αγορά μετοχών είναι φανερό ότι αλλάζουν τον ορίζοντά τους και πλέον μειώνουν τις θέσεις τους, όπως φαίνεται από την πορεία της αγοράς και την εξέλιξη της αξίας των συναλλαγών. Το στοιχείο που φαίνεται στο Μηνιαίο Στατιστικό Δελτίο του Σεπτεμβρίου είναι ότι τα πιο «νευρικά» hedge funds παίρνουν και πάλι το πάνω χέρι στο Χ.Α. και στις συναλλαγές.

Η επιστροφή των πιο μεσοπρόθεσμων χαρτοφυλακίων στο Χ.Α. η οποία ξεκίνησε με την είσοδο της χώρας στις αναδυόμενες αγορές του MSCI τον Ιούνιο του 2013 και το rebalancing που ακολούθησε τον Νοέμβριο πέρυσι, φαίνεται να ολοκληρώνουν τον πρώτο κύκλο τους.

Η επιστροφή των πιο μεσοπρόθεσμων χαρτοφυλακίων στο Χ.Α. η οποία ξεκίνησε με την είσοδο της χώρας στις αναδυόμενες αγορές του MSCI τον Ιούνιο του 2013 και το rebalancing που ακολούθησε τον Νοέμβριο πέρυσι, φαίνεται να ολοκληρώνουν τον πρώτο κύκλο τους.

Παρότι δεν μπορούμε να είμαστε απόλυτοι σίγουροι, το δύσκολο σκηνικό που δημιουργεί ο συνδυασμός πολιτικής αβεβαιότητας στο εσωτερικό, η ανησυχία για το αποτέλεσμα του AQR/stress test, αλλά και η επαναδιαπραγμάτευση με την τρόικα σε μια σειρά ζητημάτων, φαίνεται ότι έχουν καθοριστικό ρόλο στην αλλαγή στάσης των long-term επενδυτών. Πάντως, η προεδρική εκλογή τον Φεβρουάριο του 2015 είναι το θέμα που ταλανίζει την αγορά αφού το εύθραυστο πολιτικό σκηνικό στην Ελλάδα αποτελεί και το βασικό ρίσκο για τη χώρα.

Παράλληλα, η αλλαγή της στρατηγικής από μερίδα ξένων θεσμικών επενδυτών είναι πια εμφανής και στην αγορά των ελληνικών ομολόγων, η οποία διατηρούσε την καλύτερη απόδοση όλο το προηγούμενο χρονικό διάστημα.

Στις προηγούμενες συνεδριάσεις, οι αποδόσεις (yields) του 10ετούς και του 5ετούς ομολόγου διαμορφώθηκαν σε 6,85% και 5,1%, αντίστοιχα, ξεπερνώντας σημαντικά επίπεδα, αφού σε κάποιους διαχειριστές η σχέση προσδοκώμενης απόδοσης και κινδύνου των ελληνικών κρατικών ομολόγων δεν είναι πλέον αρεστή, ειδικά με το φόβο των εκλογών να έχει έρθει και πάλι στο προσκήνιο.

Ωστόσο, οι συνθήκες που έχουν δημιουργηθεί στην αγορά είναι μια πρώτης τάξεως ευκαιρία για πιο βραχυπρόθεσμους επενδυτές, όπως τα event driven και «ευκαιριακά» hedge funds, για να επανέλθουν ειδικά στις τραπεζικές μετοχές. Καθώς τα αποτελέσματα των AQR/stress test της ΕΚΤ αναμένονται στα τέλη Οκτωβρίου, σε περίπτωση που χρειαστούν αυξήσεις κεφαλαίου, μπορούμε να πούμε ότι η περίοδος διαμόρφωσης των τιμών έχει ξεκινήσει.

Το γεγονός ότι οι ελληνικές τράπεζες είναι στο «μάτι του κυκλώνα» των hedge funds εν όψει των stress test φάνηκε και στην εκδήλωση που πραγματοποίησε η Bank of America - Merrill Lynch στο Λονδίνο την 1η Οκτωβρίου για επενδυτές στην περιοχή της Ανατολικής Ευρώπης, Μέσης Ανατολής και Αφρικής. Οι ελληνικές τράπεζες συγκέντρωσαν υψηλότερο ενδιαφέρον σε σχέση με τις ευρωπαϊκές τράπεζες αφού οι φθηνές τους αποτιμήσεις (περίπου 0,9 φορά σε όρους P/BV το 2014 και το 2015 έναντι 1,5 και 1,3 φοράς για τον κλάδο στις αναδυόμενες αγορές), έρχονται σε ευθεία αντιπαραβολή με το πολιτικό ρίσκο.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα