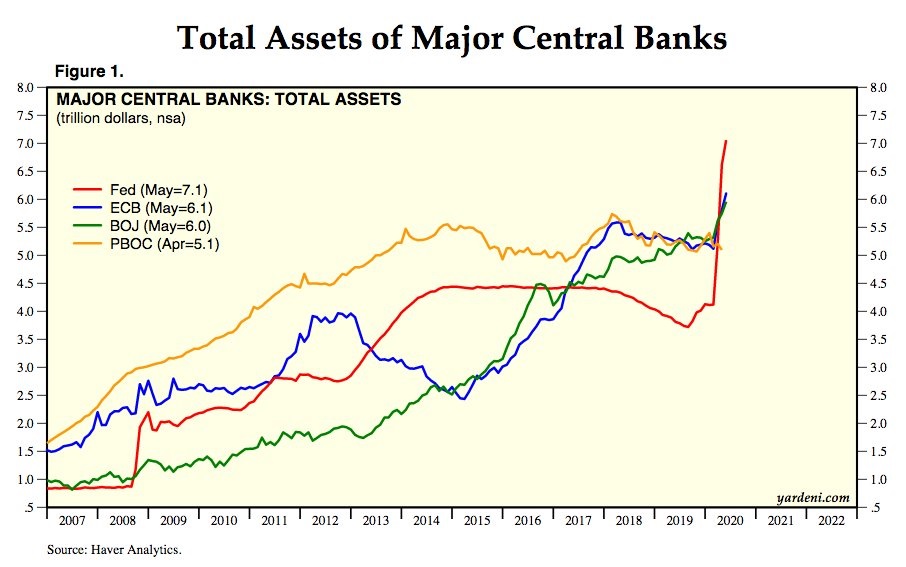

Οι μεγάλες Κεντρικές Τράπεζες δεν διογκώνουν επιθετικά τη νομισματική βάση λόγω της πανδημίας. Έχουν ξεκινήσει εδώ και καιρό. Από το 2008, έχουν επεκτείνει τον ισολογισμό τους από 800 δισεκατομμύρια σε 7,1 τρισεκατομμύρια δολάρια. Αυτό σημαίνει ότι έχουν αυξήσει τη βασική νομισματική προσφορά νομίσματος κατά μέσο όρο 22% κάθε χρόνο.

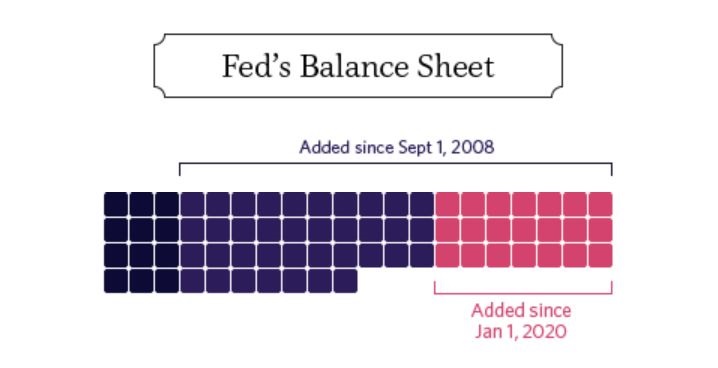

Επειδή ο ανθρώπινος νους δυσκολεύεται να αντιληφθεί τόσο μεγάλα νούμερα, η παρακάτω οπτική απεικόνιση του ισολογισμού της FED είναι αποκαλυπτική. Οι κρίσεις του 2008 και κατά δεύτερο λόγο του 2020 έχουν δημιουργήσει μια τεράστια… διόγκωση. Κάποιοι δεν διστάζουν να το αποκαλέσουν φούσκα. Εμείς θα το χαρακτηρίσουμε ασυνήθιστο.

Πού έχουν πάει αυτά τα χρήματα; Όσον αφορά αυτό το θέμα, δεν υπάρχουν διχογνωμίες. Όλοι γνωρίζουν πως κατευθύνθηκαν προς την αγορά χρηματοοικονομικών περιουσιακών στοιχείων, όπως ομόλογα.

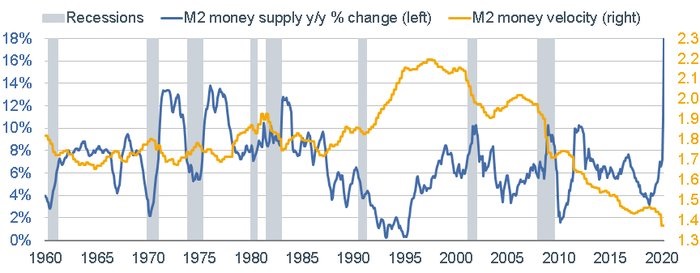

Το αξιοπερίεργο είναι πως ενώ ο ρυθμός αύξησης της προσφοράς χρήματος Μ2 (μπλε γραμμή) αυξάνεται με πρωτόγνωρο ρυθμό, ταυτόχρονα η ταχύτητα του χρήματος (κίτρινη γραμμή) μειώνεται. Δηλαδή πραγματοποιούνται λιγότερες αγοραπωλησίες. Η ταχύτητα υπολογίζεται από τον αριθμό των συναλλαγών ενός δολαρίου για την αγορά αγαθών και υπηρεσιών, ανά μονάδα χρόνου.

Εκεί βρίσκεται το μυστικό πως ο πληθωρισμός διατηρείται υπό έλεγχο. Τα φρεσκοτυπωμένα χρήματα που κατευθύνονται στο χρηματοπιστωτικό σύστημα δεν έχουν μεταφερθεί στην κατανάλωση. Ο πληθωρισμός υπάρχει, αλλά αφορά μόνο το φτωχό τμήμα του πληθυσμού, που διαπιστώνει συνεχώς ότι χάνουν αγοραστική αξία τα χρήματά του. Ο πληθωρισμός απουσιάζει στα αγαθά της «πραγματικής οικονομίας», αλλά η αύξηση των τιμών είναι εμφανής στην αξία περιουσιακών στοιχείων όπως οι μετοχές.

Ποιοι επωφελούνται; Αυτοί που κατέχουν μετοχές, ομόλογα, ακίνητα. Οι δισεκατομμυριούχοι ήταν οι μεγάλοι κερδισμένοι των τελευταίων δύο μηνών, την ίδια ώρα που η ανεργία φτάνει σε ιστορικά επίπεδα. Αυτά έχει η ελεύθερη αγορά, θα αντιτείνει κάποιος. Λάθος! Δεν πρόκειται περί ελεύθερης αγοράς, αλλά απροκάλυπτα χειραγωγούμενης από τις κυβερνήσεις και τις Κεντρικές Τράπεζες.

Γιατί ανεβαίνει το χρηματιστήριο

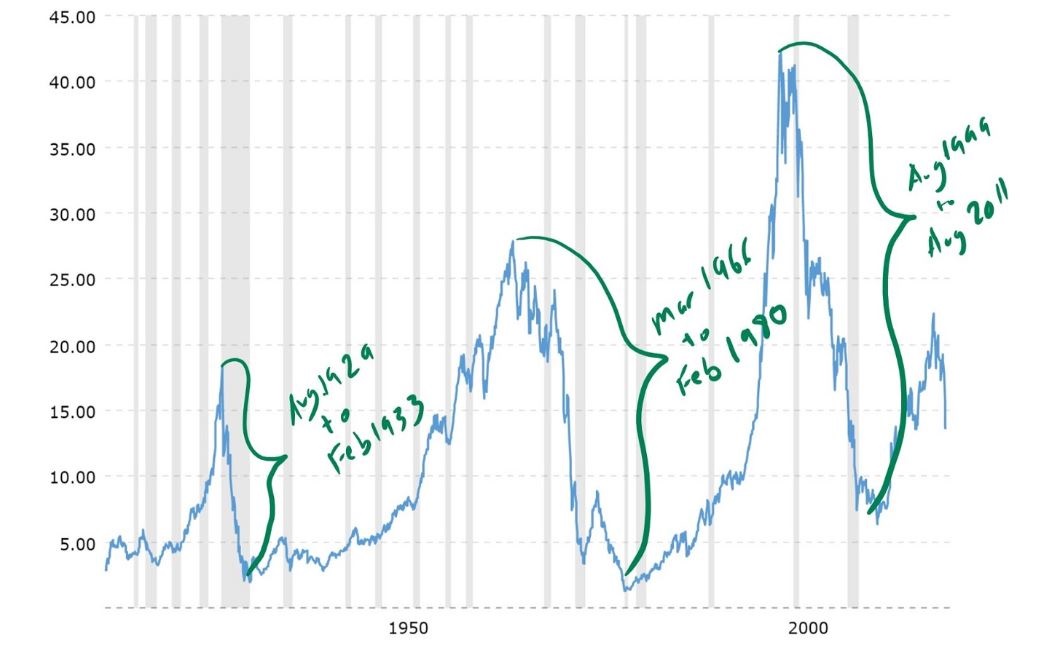

Είναι αυτός ο λόγος που το (αμερικανικό) χρηματιστήριο ανεβαίνει; Σίγουρα αποτελεί μια κύρια παράμετρο. Αν κάνουμε την αποτίμηση των μετοχών του δείκτη Dow Jones με τον χρυσό, αντί για το δολάριο, έχουμε μια εντελώς διαφορετική εικόνα. Ο Dow Jones μπορεί να βρίσκεται και πάλι κοντά στα υψηλά όλων των εποχών που είχε πιάσει τον Φεβρουάριο, αλλά στην πραγματικότητα έχει χάσει 60% την τελευταία εικοσαετία σε σχέση με τον χρυσό.

Γιατί τον χρυσό; Επειδή είναι πιο αξιόπιστος. Πρόκειται για μια νομισματική μονάδα που δεν μπορούν να «τυπώσουν» οι Κεντρικοί Τραπεζίτες κατά το δοκούν. Ο Dow Jones άρχισε να κατρακυλάει πριν το σκάσιμο της φούσκας των «dot.com», τότε που ο Alan Greenspan είχε αρχίσει για τα καλά να σαγηνεύεται από τα τεχνητά χαμηλά επιτόκια και την αύξηση της ρευστότητας.

Ο δεύτερος λόγος αφορά στην ψυχολογία των επενδυτών. Η δυναμική που υπερισχύσει τις τελευταίες εβδομάδες αφορά την προοπτική της ανάκαμψης. Η οικονομία των ΗΠΑ ανοίγει ξανά. Μπορεί στα αμερικανικά μέσα μαζικής ενημέρωσης να κυριαρχούν οι τίτλοι των ταραχών και της βίας, αλλά τα οικονομικά δεδομένα έχουν αφήσει πίσω τους τα χειρότερα. Μόνο να βελτιωθούν μπορούν, έστω και αν δυσκολευτούν να φτάσουν το επίπεδο που είχαν πριν το ξέσπασμα της κρίσης.

Υπό αυτό το σκεπτικό, όσο δεν υποχωρεί η αγορά, η αυτοπεποίθηση ανεβαίνει. Η άνοδος αυτοτροφοδοτείται από βιαστικές ή παρορμητικές αγορές, καθώς οι επενδυτές φοβούνται πως θα χάσουν την ευκαιρία.

Η χρηματιστηριακή αγορά και η οικονομική πραγματικότητα είναι δύο διαφορετικές οντότητες. Οι δείκτες θα ανακτήσουν τις προηγούμενες τιμές τους. Πάντα το επιτυγχάνουν, είναι θέμα χρόνου. Ωστόσο πολλές επιχειρήσεις δεν θα το κάνουν ποτέ. Αυτή η δυσαρμονία οφείλεται σε δύο λόγους. Ο ένας είναι πως αποβάλλονται από τους δείκτες οι εταιρείες που κλείνουν ή παρουσιάζουν σημαντική επιδείνωση των μεγεθών τους. Ο κυριότερος όμως είναι ότι οι χρηματιστηριακές αγορές δεν αντιπροσωπεύουν την οικονομία συνολικά. Δεν συμπεριλαμβάνουν εκατοντάδες χιλιάδες άλλες μικρομεσαίες εταιρείες.

Ανισότητα υπάρχει ακόμα και μέσα στον S&P 500. Οι πέντε μεγαλύτερες μετοχές (οι οποίες είναι όλες της νέας οικονομίας) έχουν αφήσει πίσω τις υπόλοιπες. Η ψαλίδα της απόδοσης ανοίγει συνεχώς. Έχει ανέλθει στο 20% μεταξύ των κορυφαίων σε κεφαλαιοποίηση εταιρειών και του δείκτη. Ακόμα μεγαλύτερη είναι η διαφορά με τον S&P Equal Weight, που υπολογίζει ισοδύναμα και τις 500 εταιρείες του δείκτη.

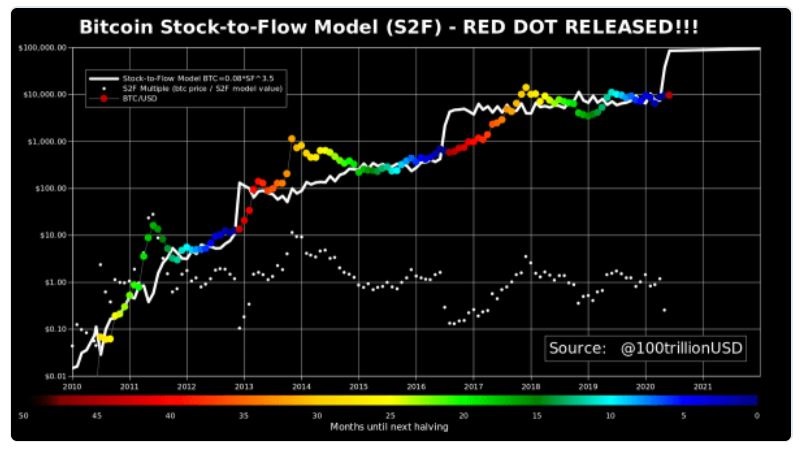

Η κόκκινη κουκίδα του bitcoin

Το πιο δημοφιλές μαθηματικό μοντέλο στην κοινότητα των κρυπτονομισμάτων, που προβλέπει την πορεία της τιμής του bitcoin, είναι το Stock to Flow ratio (S2F). Οι υπολογισμοί βασίζονται στην αναλογία των υφιστάμενων αποθεμάτων προς τον ρυθμό εξόρυξης ανά έτος. Για παράδειγμα στον χρυσό, ο ρυθμός εξόρυξης ανά έτος σε σχέση με το υπάρχον απόθεμα είναι 1,6%.

Με αυτό το μοντέλο, η έννοια της σπανιότητας προσδιορίζεται ποσοτικά, αποκαλύπτοντας τη σχέση της με την αγοραία αξία. Μπορεί να υπάρχουν και άλλοι παράγοντες που επηρεάζουν την τιμή, όπως τα νέα ή η ψυχολογία, ωστόσο ο καθοριστικότερος παράγοντας είναι η σπανιότητα. (Περισσότερα μπορείτε να διαβάσετε εδώ ή εδώ, όπου παρουσιάζεται το αναθεωρημένο μοντέλο.

Πού το θυμηθήκαμε; Επειδή εμφανίστηκε επιτέλους η κόκκινη κουκίδα, που σηματοδοτεί την αρχή ενός μεγάλου ανοδικού κύματος. Όπως παρατηρούμε στο διάγραμμα, αυτή η κουκίδα έκανε την εμφάνισή της λίγο μετά το halving. Όπως και τώρα!

Φυσικά το γεγονός ότι έχει συμβεί δύο φορές στο παρελθόν δεν σημαίνει απαραίτητα πως θα συμβεί και τρίτη. Το σίγουρο είναι πως παρά την επίδραση της πανδημίας, το bitcoin συνεχίζει την προβλεπόμενη ανοδική του πορεία. Ξεπέρασε τη δοκιμασία του Μαρτίου πιο γρήγορα από κάθε άλλη χρηματιστηριακή αξία. Είτε πρόκειται για διεθνείς μετοχικούς δείκτες είτε για εμπορεύματα.

Η οπτική για το bitcoin έχει μετατοπιστεί. Πολλοί δεν το θεωρούν πλέον ως «μια παράξενη επενδυτική αξία, ιδανική για κερδοσκοπία», αλλά ως «περιουσιακό στοιχείο ικανό να προστατεύσει από την κρίση».

Βέβαια, αυτό δεν συνέβη τον Μάρτιο, όπου υποχώρησε ταυτόχρονα με τις παραδοσιακές αγορές. Πράγματι. Ωστόσο, σε περιπτώσεις σφοδρών κρίσεων, όλα τα περιουσιακά στοιχεία διολισθαίνουν. Η δίψα για ρευστότητα είναι πιο δυνατή από οποιοδήποτε ορθολογικό κριτήριο. Ούτε ο χρυσός διέφυγε από αυτόν τον κανόνα. Αυτό σημαίνει πως έπαψε να θεωρείται ασφαλές καταφύγιο ή μη συσχετιζόμενο αγαθό σε σχέση με τις μετοχές;

Αυτό που αξίζει να επισημάνουμε, είναι πως η αγορά των κρυπτονομισμάτων κατάφερε να επιπλεύσει χωρίς την παραμικρή βοήθεια ή στήριξη από τις αρχές. Τα ατελείωτα δισεκατομμύρια που δημιουργούνται από τις Κεντρικές Τράπεζες έχουν άλλη κατεύθυνση. Αν αποτύχει τελικά το bitcoin, δεν θα χρεωθεί τίποτα ο φορολογούμενος. Ποιος στα αλήθεια μπορεί να ισχυριστεί το ίδιο για το παρόν τραπεζικό σύστημα;

Σεμινάρια και βιβλίο

Για τον μήνα Ιούνιο, θα πραγματοποιείται ΜΟΝΟ ΕΝΑ σεμινάριο κάθε εβδομάδα μέσω Internet. Οι παρουσιάσεις διεξάγονται σε γκρουπ 6 ατόμων, ζωντανά, σαν να είμαστε δίπλα. Εγγραφές πραγματοποιούνται στο https://www.media2day.gr/seminars

Τα σεμινάρια απευθύνοντας σε όσους δεν έχουν προηγούμενη εμπειρία στην αγορά των κρυπτονομισμάτων. Εξηγούμε τις ιδιαιτερότητες του bitcoin και σας δείχνουμε πώς μπορείτε να αγοράσετε με τον φτηνότερο και ασφαλέστερο τρόπο. Τελειώνοντας θα έχετε αποκτήσει ένα μικρό ποσό από τα πρώτα σας κρυπτονομίσματα.

Ανεξάρτητα από τα σεμινάρια, μπορείτε να προμηθευτείτε το βιβλίο για το bitcoin, επιλέγοντας μια οποιαδήποτε ημερομηνία και πατώντας εγγραφή. Στην επιλογή «Πακέτο συμμετοχής» διαλέγετε το «Βιβλίο Σημειώσεων».

Το βιβλίο είναι μοιρασμένο σε 3 μέρη. Η πρώτη ενότητα αναφέρεται στο bitcoin. Όλα όσα χρειάζεται να γνωρίζετε για τη φιλοσοφία και τη λειτουργία των κρυπτονομισμάτων. Η δεύτερη εξηγεί πώς δουλεύει το σημερινό νομισματικό σύστημα. Για να κατανοήσεις ένα νέο νομισματικό σύστημα, πρέπει πρώτα να κατανοήσεις το παλιό. Η τρίτη ενότητα αποτελεί ένα πρακτικό επενδυτικό εγχειρίδιο για αρχάριους. Περνάμε από το στάδιο του «γιατί» να ασχοληθείτε, στο «πώς» να εμπλακείτε με τον πιο ασφαλή και αποτελεσματικό τρόπο.

* Το άρθρο δεν αποτελεί προτροπή για αγορά ή πώληση των αναφερόμενων τίτλων. Παρέχεται για πληροφοριακούς και μόνο σκοπούς.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα