Η Fed έχει εδώ και καιρό μια ταραχώδη σχέση με τις αγορές, η οποία εμφανίζει στοιχεία συνεξάρτησης και είναι γεμάτη από διαφωνίες, έλλειψη επικοινωνίας και παροδικά ξεσπάσματα.

Πρέπει να περιμένουμε ένα ακόμα ξέσπασμα αυτήν την Τετάρτη;

Η περασμένη εβδομάδα χαρακτηρίστηκε από μια εναλλαγή στις προσδοκίες για το αν οι αξιωματούχοι θα αυξήσουν το βραχυπρόθεσμο επιτόκιο της τράπεζας. Μια ξαφνική ανησυχία ότι μπορεί να το κάνουν υποχώρησε όταν η Λάελ Μπρέιιναρντ, αξιωματούχος της Fed, χρησιμοποίησε την τελευταία ομιλία πριν την απαγόρευση των δηλώσεων για να απευθύνει έκκληση για υιοθέτηση προσεκτικής στάσης.

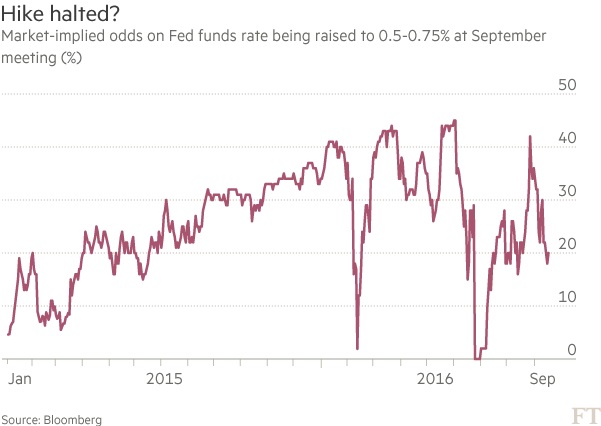

Χάρη στην τελευταία αναταραχή στις αγορές και τα αδύναμα στοιχεία για τις πωλήσεις και την μεταποίηση στις ΗΠΑ, η προθεσμιακή αγορά αποτιμά με κάτω από 20% την πιθανότητα σύσφιξης της νομισματικής πολιτικής αυτήν την εβδομάδα.

Αν και μόλις έξι από τους 46 οικονομολόγους που συμμετείχαν σε έρευνα των FT αναμένουν αύξηση του επιτοκίου, ορισμένοι πιστεύουν πως έχει υποτιμηθεί η βούληση για μια κίνηση και ορισμένοι επιφανείς επενδυτές διαισθάνονται έναν γενικότερο εφησυχασμό.

Ο Τζέφρι Γκούντλαχ, ιδρυτής της DoubleLine Capital, προειδοποιεί ότι οι αξιωματούχοι της Fed «θέλουν να δείξουν πως δεν καθοδηγούνται από τις αγορές» και ο μόνος τρόπος να το κάνουν είναι να προχωρήσουν σε σύσφιξη της πολιτικής όταν δεν είναι αναμενόμενο.

Παρόμοια είναι και η εκτίμηση του Μπιλ Γκρος, της Janus Capital, ο οποίος λέει ότι η Fed μπορεί να αγνοήσει τις προσδοκίες και να κινηθεί.

Στον αντίποδα, ο Ρέι Ντάλιο, ιδρυτής του hedge fund Βridgewater των 154 δισ. δολαρίων, δεν πιστεύει ότι η Fed δίνει όση προσοχή θα έπρεπε στις αγορές. «Κατά την ταπεινή μου άποψη, η Fed δίνει πολύ μεγάλη έμφαση στον επιχειρηματικό κύκλο και όχι αυτήν που θα έπρεπε στον κύκλο του χρέους. Και δεν πιστεύω ότι δίνει την απαιτούμενη προσοχή στο πως αντιδρούν οι αγορές».

Ο κ. Γκούντλαχ αμφιβάλει ότι η Fed θα επιχειρήσει να συσφίξει την νομισματική πολιτική καθώς οι πιθανότητες με βάση την προθεσμιακή αγορά είναι κάτω από το 40%, αλλά τονίζει πως αν επιχειρούσε να αποδείξει την ανεξαρτησία της από τις προσδοκίες των αγορών θα διακινδύνευε να «ανατιναχτεί».

Ανη Fed αψηφίσει την συναίνεση που υπάρχει στις αγορές, κινδυνεύει να προκαλέσει αναταραχή σε μια περίοδο που οι επενδυτές είναι ήδη νευρικοί σχετικά με το αν η Ευρωπαϊκή Κεντρική Τράπεζα και η Τράπεζα της Ιαπωνίας έχουν αμφιβολίες για το αν θα επεκτείνουν τα προγράμματα αγοράς ομόλογων.

Για όσους φοβούνται αύξηση από την Fed, υπάρχουν και άλλοι λόγοι ανησυχίας. Ορισμένοι επενδυτές δείχνουν την διαρκή άνοδο του διατραπεζικού επιτοκίου Libor, ενός σημαντικού δείκτη για το κόστος δανεισμού των τραπεζών.

Το Libor αποτελεί επίσης σημείο αναφοράς για δάνεια και ενυπόθηκα στεγαστικά αξίας τρισεκατομμυρίων δολαρίων και κινείται σταθερά ανοδικά πριν από το καλοκαίρι εξαιτίας των αλλαγών στην βιομηχανία των funds της αγοράς χρήματος.

Το Libor αποτελεί επίσης σημείο αναφοράς για δάνεια και ενυπόθηκα στεγαστικά αξίας τρισεκατομμυρίων δολαρίων και κινείται σταθερά ανοδικά πριν από το καλοκαίρι εξαιτίας των αλλαγών στην βιομηχανία των funds της αγοράς χρήματος.

Αν και η αύξηση είναι τεχνική και συγκρατημένη, συνεχίζει να αντανακλά μια de facto σύσφιξη των χρηματοπιστωτικών συνθηκών και μια αύξηση του επιτοκίου από την Fed απλά θα έκανε τα πράγματα χειρότερα σε μια κρίσιμη στιγμή, υποστηρίζει ένας διαχειριστής hedge fund.

«Είναι λογικό να υπάρχει ανησυχία. Γιατί να πετάξει κανείς βενζίνη στη φωτιά πριν από αυτήν την σημαντική ημερομηνία (στις 14 Οκτωβρίου, όταν θα τεθούν σε ισχύ οι αλλαγές στα funds της αγοράς χρήματος); Η ιδέα της αύξησης των επιτοκίων όταν υπάρχουν αυτές οι εντάσεις στην αγορά τραπεζικής χρηματοδότησης, είναι μια τρέλα».

Στην συνέχεια, υπάρχουν και οι προεδρικές εκλογές. Αν και οι εκλογές είναι ένας λόγος για να αποκλείσουν οι οικονομολόγοι και οι διαχειριστές fund μια κίνηση στην συνεδρίαση του Νοεμβρίου, που θα διεξαχθεί μόλις λίγες ημέρες πριν οι Αμερικανοί πάνε στις κάλπες, πολλοί νιώθουν πως προσφέρουν στους αξιωματούχους έναν λόγο για να μην δράσουν και αυτήν την εβδομάδα.

«Δεν υπάρχει πολύ ρίσκο στο απλά να κάθεσαι και να μην κάνεις και πολλά για μερικούς μήνες» λέει ο Τζιμ Σάρνι, υπεύθυνος διαχείρισης στην Payden & Rygel Investment Management. «Δεν χρειάζεται να κάνουν κάτι».

Φυσικά, υπάρχει πάντα μια μερίδα επενδυτών που πιστεύει πως θα έπρεπε εδώ και καιρό να είχε εφαρμοστεί πιο σφιχτή νομισματική πολιτική ακόμα και αν πυροδοτούσε αναταραχή στις αγορές. Η άνοδος του δομικού δείκτη τιμών καταναλωτή στο 2,3% τον Αύγουστο αποτελεί ένα καλό επιχείρημα για όσους πιστεύουν ότι η Fed έχει καθυστερήσει.

«Είναι η ώρα να αφήσουν τις αγορές –και τις εταιρείες που είναι εξαρτημένες από τα χαμηλά επιτόκια– να πιεστούν λίγο, να κόψουν την κακή συνήθεια, να μάθουν να περπατούν χωρίς την υποβοήθηση που τώρα αποδυναμώνει τις φυσιολογικές τους λειτουργίες» υποστηρίζει ο Άντριαν Χέλφερτ, επικεφαλής σταθερού εισοδήματος στην Amundi Smith Breeden. «Mην παρασύρεστε από αυτές τις κραυγές: είναι απλά ο ήχος που κάνει η επιστροφή στις κανονικές αισθήσεις χωρίς την χρήση αναισθητικού».

Άλλοι τρέμουν πως η παραμονή της Fed στο περιθώριο μπορεί να είναι η ίδια ένας λόγος ανησυχίας. Ο αργός κύκλος ομαλοποίησης των επιτοκίων, σε συνδυασμό με τις ακόμα πιο απαισιόδοξες προβλέψεις και την υποβάθμιση των εκτιμήσεων για την πορεία των επιτοκίων, είναι ένα σημάδι ότι οι αξιωματούχοι ανησυχούν όλο και περισσότερο πως η οικονομία μπορεί να είναι παγιδευμένη στην «διαρθρωτική οικονομική στασιμότητα» (secular stagnation), μια θεωρία που διατύπωσε ο Λάρι Σάμερς, πρώην υπουργός Οικονομικών των ΗΠΑ.

«Το γεγονός πως φαίνεται ότι δεν μπορεί να αυξήσει τα επιτόκια πάνω από μια φορά τη χρονιά είναι για εμένα λόγος ανησυχίας» σύμφωνα με τον Έλγκα Μπαρτς, της Morgan Stanley. «Γιατί; Πρώτον και κυριότερο, γιατί δείχνει πόσο είχε πέσει το φυσικό επιτόκιο και πόσο λίγο έχει αυξηθεί κατά την διάρκεια μιας μακράς, αλλά αργής, οικονομικής ανάκαμψης στις ΗΠΑ».

© The Financial Times Limited 2016. All rights reserved.

FT and Financial Times are trademarks of the Financial Times Ltd.

Not to be redistributed, copied or modified in any way.

Euro2day.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα