Επενδυτές και αναλυτές της Wall Street κρούουν τον κώδωνα του κινδύνου για ένα πιθανό «ατύχημα στην αγορά», καθώς τα συνεχή σκαμπανεβάσματα σε αμερικανικές μετοχές και ομόλογα και η άνοδος του δολαρίου προκαλούν αυξανόμενα επίπεδα πίεσης στο χρηματοπιστωτικό σύστημα.

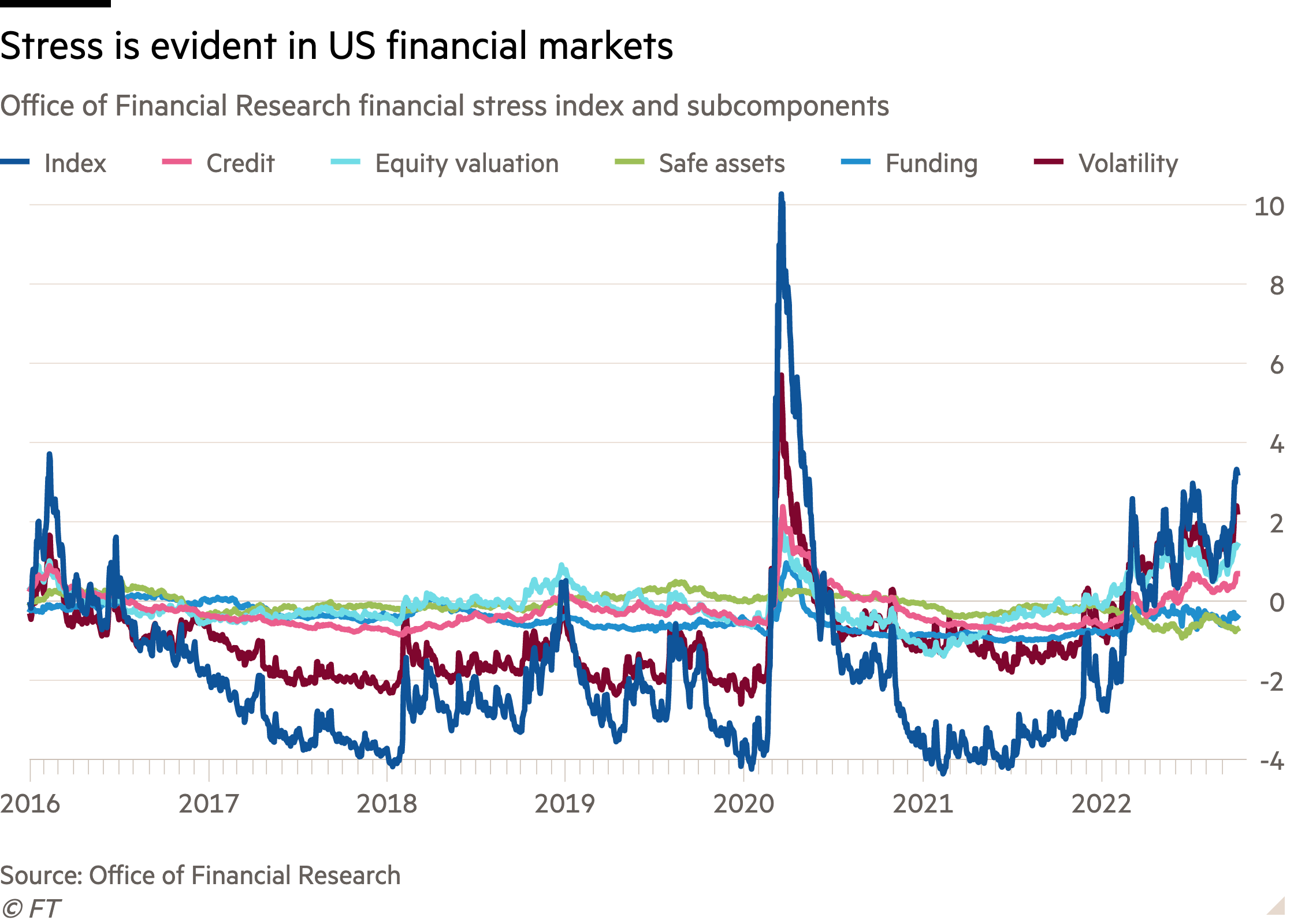

Ένας μετρητής πίεσης στις αγορές των ΗΠΑ -που λειτουργεί από το Γραφείο Χρηματοοικονομικής Έρευνας (OFR) του Υπουργείου Οικονομικών- έχει εκτοξευθεί στο υψηλότερο επίπεδο από τον Μάιο του 2020 και την αναταραχή που επέφερε η πανδημία.

Παρόλο που οι μετοχές στη Wall Street ξεκινούν το νέο τρίμηνο με κέρδη, ο δείκτης χρηματοοικονομικής πίεσης του OFR βρίσκεται στο 3,1, κοντά στο υψηλό διετίας, ενώ η κανονική λειτουργία της αγοράς υποδηλώνεται με το μηδέν. Αυτό προστίθεται σ' έναν διευρυνόμενο κατάλογο σημείων αναφοράς που δείχνουν ότι οι συνθήκες διαπραγμάτευσης στο δημόσιο χρέος των ΗΠΑ, τα εταιρικά ομόλογα και τις αγορές χρήματος είναι ολοένα και πιο οριακές.

«Η ταχύτητα των πραγμάτων χαλάει τον κόσμο [...] είναι ηλίου φαεινότερο ότι έχουμε εισέλθει ξεκάθαρα πια σε τροχιά ατυχήματος στην αγορά», δήλωσε ο Charlie McElligott, αναλυτής της Nomura.

Φανερή η πίεση στις αμερικανικές αγορές

Τις αυξανόμενες ανησυχίες έχουν τροφοδοτήσει οι συνεχείς μεγάλες αυξήσεις επιτοκίων από την Ομοσπονδιακή Τράπεζα των ΗΠΑ για να περιοριστεί ο πληθωρισμός. Το υψηλότερο κόστος δανεισμού και οι φόβοι για οικονομική επιβράδυνση οδήγησαν σε απότομο ξεπούλημα στις αγορές, ενώ ενίσχυσαν το αμερικανικό νόμισμα σε παγκόσμιο επίπεδο.

Οι αυξήσεις επιτοκίων από την Ευρωπαϊκή Κεντρική Τράπεζα και την Τράπεζα της Αγγλίας -όπως και τα φορολογικά σχέδια της βρετανικής κυβέρνησης που ματαιώθηκαν- ενίσχυσαν επίσης τα σκαμπανεβάσματα στην αγορά φέτος, καθώς οι φορείς χάραξης πολιτικής παγκοσμίως προσπαθούν να περιορίσουν την αύξηση των τιμών.

«Όταν σφίγγουν τόσο πολύ οι οικονομικές συνθήκες, όλοι ψάχνουν ποιος ή τι θα αποτελέσει την αιτία για να κλείσουν τα μάτια οι κεντρικές τράπεζες», δήλωσε ο Michael Edwards, αναπληρωτής επικεφαλής επενδύσεων του hedge fund Weiss Multi-Strategy Advisers. «Αυτοί [η Fed] είναι αποφασισμένοι να σφίξουν τις οικονομικές συνθήκες και [επειδή] η οικονομία είναι πολύ ισχυρή [...] πρέπει να χρησιμοποιήσουν τις αγορές χρηματοδότησης ως μηχανισμό μετάδοσης. Άρα κάποιος θα πληγωθεί».

Ως σημάδια της πίεσης στις αγορές ο McElligott επισήμανε τη διολίσθηση του ιαπωνικού γεν κατά 20% φέτος, το ξεπούλημα του βρετανικού κρατικού χρέους τις τελευταίες εβδομάδες και τον σωρό δανείων που έχουν κολλήσει στους ισολογισμούς των τραπεζών και που δεν μπορούν να τα φορτώσουν στους επενδυτές, ούτε με μεγάλες εκπτώσεις.

Πρόσθεσε ότι η ισχύς του δολαρίου «προκαλούσε τεράστιες οικονομικές πιέσεις [...] και αυξανόμενες μεταστάσεις στις αγορές».

Η πίεση σημαίνει ότι οι αγορές δεν λειτουργούν όπως θα έπρεπε: οι εταιρείες δεν μπορούν εύκολα να λάβουν χρηματοδότηση, είναι πιο δύσκολο να αγοράσουν και να πουλήσουν τίτλους, οι τιμές είναι ασταθείς και οι επενδυτές είναι λιγότερο πρόθυμοι να αναλάβουν ρίσκο.

Οι συνθήκες επιδεινώνονται όλο τον χρόνο, αλλά μέχρι τέλους ήταν εμφανές κυρίως στο χρηματιστήριο, όπου οι αποτιμήσεις έχουν μειωθεί κατακόρυφα καθώς το κόστος δανεισμού αυξήθηκε και οι προοπτικές ανάπτυξης μειώθηκαν.

Οι ιδιωτικές εταιρείες δεν μπόρεσαν να εισαγάγουν τις μετοχές τους στο χρηματιστήριο και οι τράπεζες αναγκάστηκαν να αποσύρουν τις προγραμματισμένες χρηματοδοτήσεις χρέους για τους πελάτες τους, αφού οι επενδυτές αρνήθηκαν να ανοίξουν τα βιβλία επιταγών.

Τον περασμένο μήνα, οι τράπεζες αναγκάστηκαν να κρατήσουν χρέος 6,5 δισ. δολαρίων για να χρηματοδοτήσουν την εξαγορά του κατασκευαστή λογισμικού Citrix στους δικούς τους ισολογισμούς, αφού δεν κατάφεραν να βρουν πρόθυμους αγοραστές για το σύνολο της χρηματοδότησης χρέους.

«Αυτή είναι μια ιστορία για το βράσιμο του αστακού. Τον βάζεις σε κρύο νερό και σιγά σιγά ανεβάζεις τη θερμοκρασία», δήλωσε ο George Goncalves, επικεφαλής αμερικανικής μακροστρατηγικής στο MUFG. «Αυτό συμβαίνει στις αγορές. Η Fed ανεβάζει τη θερμοκρασία. Αλλά επειδή η αγορά εξακολουθεί να είναι γεμάτη ρευστότητα, δεν είναι ακόμη σαφές πού είναι το αδύναμο σημείο».

Αυξάνεται το κόστος δανεισμού για τις αμερικανικές επιχειρήσεις

Ο Bruce Kasman, οικονομολόγος της JPMorgan Chase, δήλωσε την Παρασκευή ότι η σχετικά καλή υγεία του τραπεζικού συστήματος και οι μικρές χρηματοδοτικές ανάγκες για μεγάλο μέρος εταιρειών σήμαιναν ότι τα τρωτά στο χρηματοπιστωτικό σύστημα παρέμειναν λίγα. Ωστόσο, η αμερικανική τράπεζα προειδοποίησε ότι η αύξηση του δείκτη OFR είναι απόδειξη της ευρύτερης εξάπλωσης της πίεσης σε όλες τις χρηματοπιστωτικές αγορές -και της μειωμένης διάθεσης για ρίσκο- που προκαλείται από το ισχυρό δολάριο και τα υψηλότερα αμερικανικά επιτόκια.

«Οι κίνδυνοι για την παγκόσμια χρηματοπιστωτική σταθερότητα είναι ένας όλο και πιο γνωστός-άγνωστος για τις προοπτικές», είπε ο Kasman.

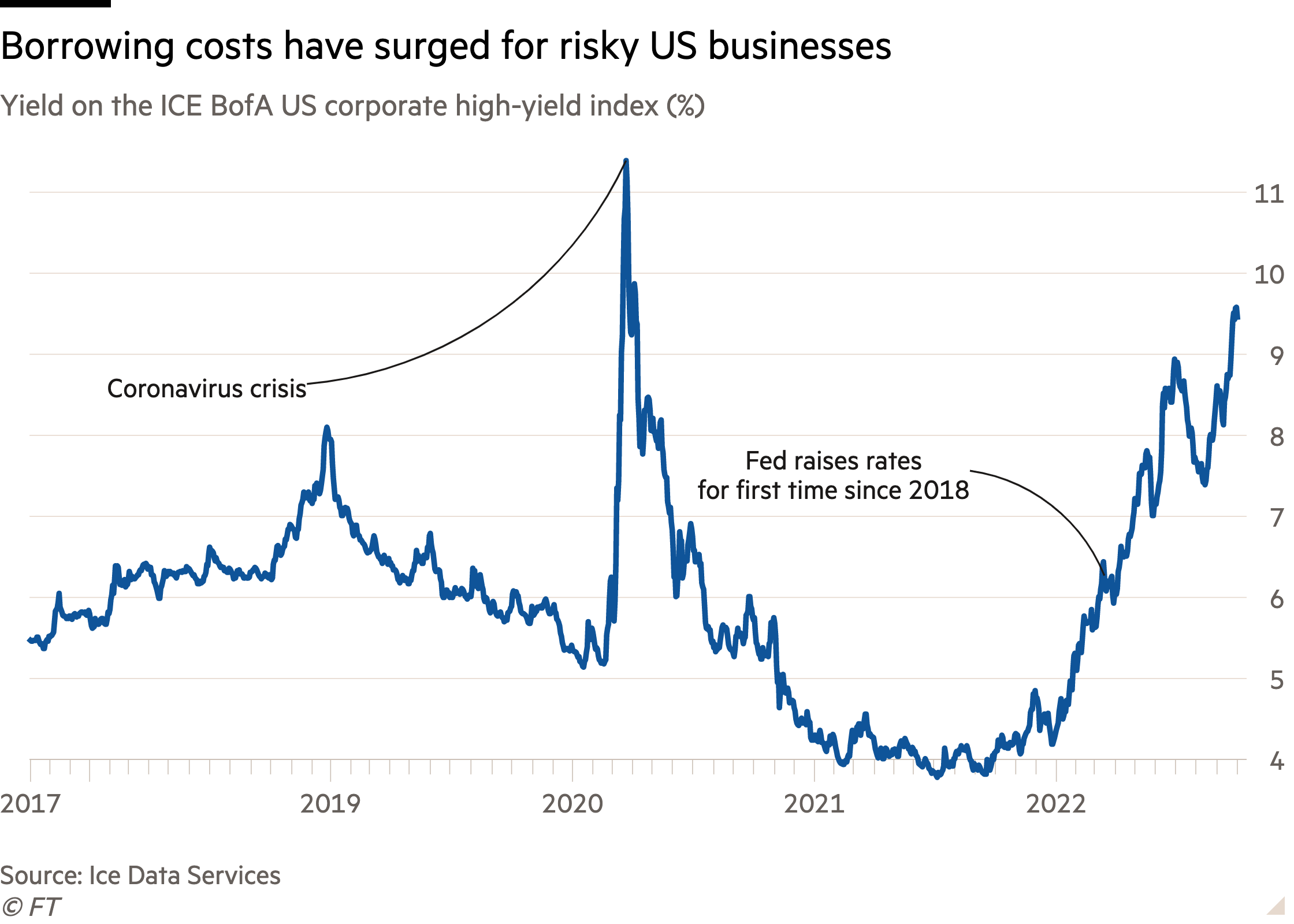

Αυξανόμενα σημάδια πίεσης παρουσιάζει επίσης η αγορά εταιρικών ομολόγων, σύμφωνα με τον Marty Fridson, επικεφαλής επενδύσεων στη Lehmann, Livian, Fridson Advisors.

Ο Fridson σημείωσε ότι τον περασμένο μήνα αυξήθηκαν σημαντικά οι μεγάλοι επενδυτές που ήθελαν να κρατούν επικίνδυνο εταιρικό χρέος σε ομόλογα-σκουπίδια έναντι αξιόπιστων κρατικών ομολόγων. Σύμφωνα με τους υπολογισμούς του, η αγορά των ομολόγων-σκουπιδιών αντανακλά τώρα πιθανότητα ύφεσης 22% έναντι μόλις 2% στα μέσα Σεπτεμβρίου.

Οι εταιρικές χρεοκοπίες υπερδιπλασιάστηκαν από τον Ιούλιο έως τον Αύγουστο, σύμφωνα με τον οίκο αξιολόγησης Moody's. Οι στρατηγικοί αναλυτές της Bank of America προειδοποίησαν την Παρασκευή ότι ο δικός τους μετρητής πίεσης στην πιστωτική αγορά ήταν σε «οριακό και κρίσιμο σημείο» και ότι «ξεκινά η δυσλειτουργία της αγοράς», εάν αυξηθεί πολύ περισσότερο.

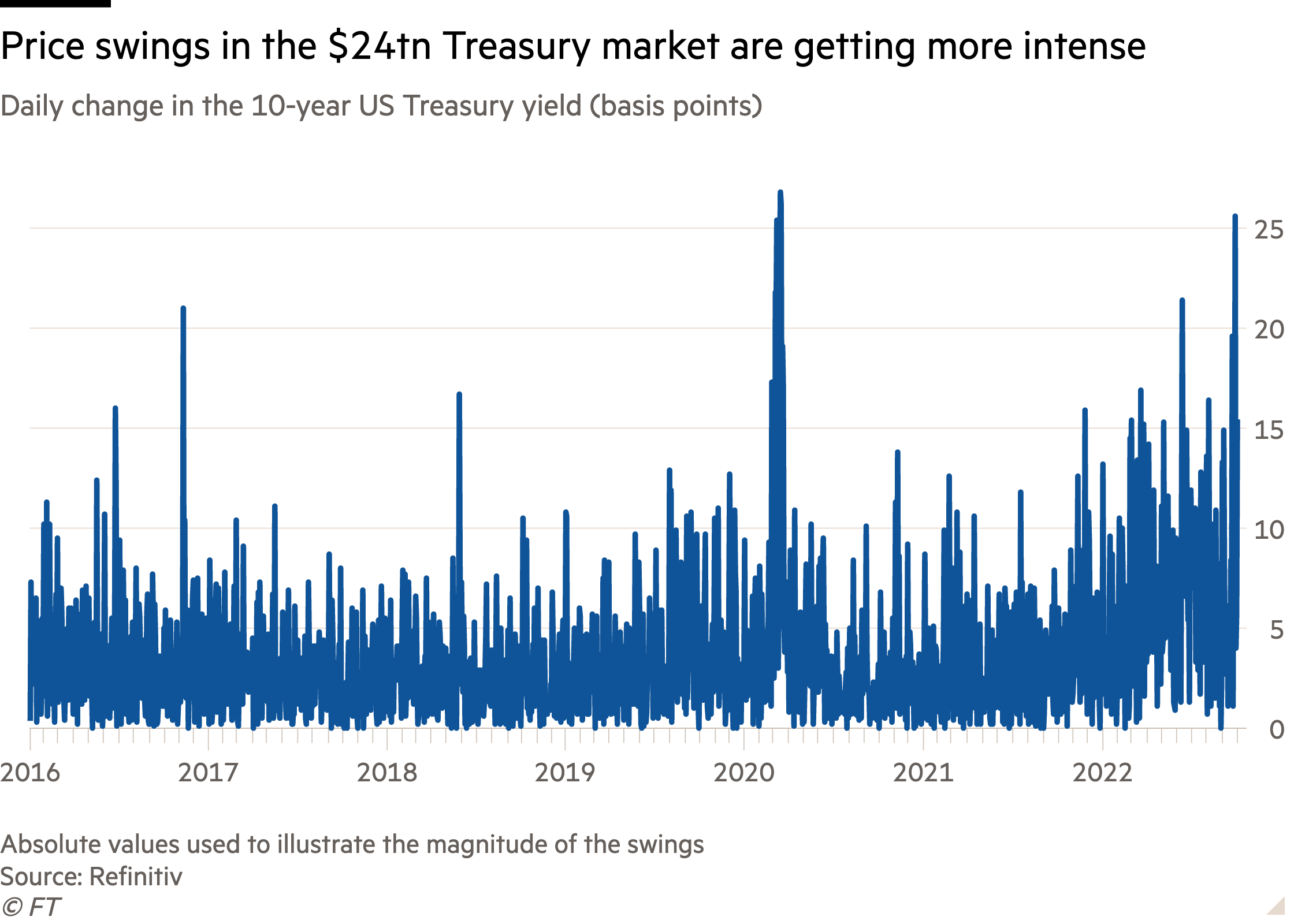

Ξεχωριστά, ένας δείκτης της Goldman Sachs που μετρά τις απομειώσεις και τις εξάρσεις της αγοράς καθοδηγείται από την πίεση στις αγορές χρηματοδότησης, καθώς και από την αυξημένη αστάθεια στην αγορά κρατικού χρέους των ΗΠΑ, ύψους 24 τρισ. δολαρίων.

Η απόδοση του 10ετούς ομολόγου, που αποτελεί σημείο αναφοράς για το κόστος δανεισμού παγκοσμίως, αυξήθηκε φέτος από περίπου 1,5% σε 3,6% -και την περασμένη εβδομάδα ξεπέρασε για λίγο το 4% για πρώτη φορά σε 12 χρόνια. Η αστάθεια σ' αυτή την αγορά έχει επίσης φτάσει στο υψηλότερο επίπεδο από την αναταραχή που επέφερε ο κορωνοϊός το 2020, σύμφωνα με τον δείκτη Ice BofA Move.

Όλο και πιο έντονα τα σκαμπανεβάσματα στην αγορά κρατικού χρέους των ΗΠΑ

Η αστάθεια μπορεί επίσης να παρατηρηθεί μέρα με τη μέρα: η μεγαλύτερη κίνηση στο 10ετές ομόλογο το 2021 ήταν μια πτώση 0,16 της ποσοστιαίας μονάδας στις 26 Νοεμβρίου. Μέχρι στιγμής φέτος υπήρξαν επτά ημέρες με μεγαλύτερες κινήσεις.

Ενώ οι υπεύθυνοι χάραξης πολιτικής στη Fed παραμένουν δεσμευμένοι στην αύξηση επιτοκίων, βρίσκονται επίσης σε επιφυλακή για πιθανούς κινδύνους από την ύφεση της αγοράς.

«Καθώς η νομισματική πολιτική σφίγγει παγκοσμίως για την καταπολέμηση του υψηλού πληθωρισμού, είναι σημαντικό να εξεταστεί το πώς οι παλιρροϊκές κινήσεις μπορεί να αλληλεπιδράσουν με τη χρηματοοικονομική ευαλωτότητα», δήλωσε την Παρασκευή ο αντιπρόεδρος της Fed Lael Brainard. «Δίνουμε προσοχή στη χρηματοοικονομική ευαλωτότητα που θα μπορούσε να επιδεινωθεί από την έλευση πρόσθετων δυσμενών κραδασμών».

© The Financial Times Limited 2022. All rights reserved.

FT and Financial Times are trademarks of the Financial Times Ltd.

Not to be redistributed, copied or modified in any way.

Euro2day.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα