Οι λεγόμενες «επενδύσεις αξίας» (value investing) εμφανίζουν τις χειρότερες επιδόσεις των τελευταίων τουλάχιστον δύο αιώνων, καθώς η πανδημία επιδείνωσε μια ήδη δύσκολη δεκαετία για τη δημοφιλή αυτή στρατηγική, η οποία περιλαμβάνει την αγορά φθηνών μετοχών σε κλάδους που συχνά δεν είναι «της μόδας».

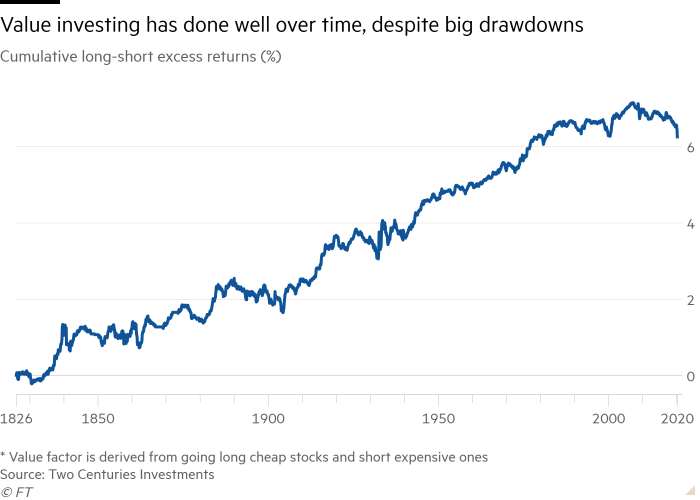

Η προσέγγιση της αναζήτησης «ευκαιριών» -που συχνά γίνονται με βάση τη σύγκριση της τιμής της μετοχής μιας εταιρείας έναντι της αξίας των περιουσιακών της στοιχείων- έναντι των ταχύτερα αυξανόμενων αλλά ακριβών μετοχών «ανάπτυξης» έχει μακρά ιστορία. Οι οικονομολόγοι Eugene Fama και Kenneth Frech έχουν δείξει πως οι μετοχές με μέτριες τιμές έχουν μακροπρόθεσμα αποδώσει σημαντικά υψηλότερα απ’ ό,τι το ευρύτερο χρηματιστήριο.

Αλλά οι μετοχές «αξίας» είχαν πενιχρές επιδόσεις από τη χρηματοπιστωτική κρίση του 2008-2009 και αυτή τη χρονιά η «ξηρασία» επιδεινώθηκε δραματικά, καθιστώντας τον βαθμό της υποαπόδοσης σε σχέση με τις πιο τολμηρές μετοχές «ανάπτυξης» ακόμα πιο ακραίο απ’ ό,τι ήταν στο αποκορύφωμα της «φούσκας» των dotcom.

«Η διασπορά μεταξύ ανάπτυξης και αξίας είναι κοντά στα υψηλότερα επίπεδα που έχουμε δει ποτέ», ανέφερε ο Kasper Elmgreen, επικεφαλής του τμήματος μετοχών της Amundi. «Στη μία άκρη έχουμε τις τεχνολογικές μετοχές, που ήταν εύκολο να τις ερωτευθούμε όταν όλοι δουλεύουμε απ’ το σπίτι, και στην άλλη άκρη, έχουμε τις μετοχές του χρηματοοικονομιού τομέα και τις τράπεζες».

Οι τραπεζικές μετοχές δυσκολεύονται να αποβάλλουν τις χαμηλές τους αποτιμήσεις, σε σχέση με τα κέρδη και τα assets, για διάφορους λόγους -από τις αυστηρότερες ρυθμίσεις που επιβλήθηκαν μετά την κρίση μέχρι τα χαμηλά ή ακόμα και αρνητικά επιτόκια, που περιορίζουν την κερδοφορία τους. Ως αποτέλεσμα, η προοπτική τους είναι πολύ πιο «θολή» απ’ ό,τι αυτή των ταχέως αναπτυσσόμενων μετοχών των μεγάλων τεχνολογικών εταιρειών, που έχουν καταλήξει να κυριαρχούν σε πολλά χρηματιστήρια. Πολλές πετρελαϊκές εταιρείες επίσης δυσκολεύονται καθώς οι επενδυτές ανησυχούν πως ο κλάδος θα πληγεί από την παγκόσμια στροφή προς τις ανανεώσιμες πηγές ενέργειας.

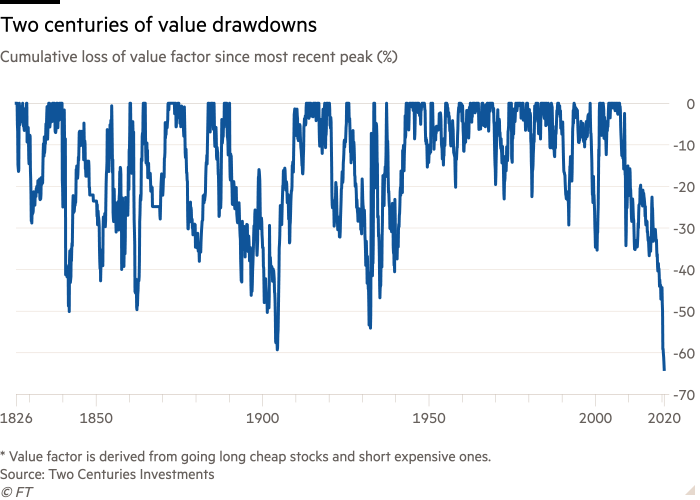

Μελέτη του Mikhail Samanov, επικεφαλής της Two Centuries Investments, μιας εταιρείας fund management, υποδηλώνει πως οι επιδόσεις των μετοχών αξίας είναι τώρα οι χειρότερες από τουλάχιστον το 1826 -τη χρονιά που πέθαναν οι πρώην πρόεδροι Thomas Jefferson και John Adams. Τα στοιχεία του αμερικανικού χρηματιστηρίου πάνε μόνο μέχρι το 1927, όμως ο κ. Samonov πήγε κι άλλον έναν αιώνα πίσω, χρησιμοποιώντας πιο αδρά στοιχεία, που είχε συλλέξει ο καθηγητής χρηματοοικονομικής του Yale, William Goetzmann.

Η επίδοση του παράγοντα «αξία» συνήθως υπολογίζεται από ένα μοντέλο με βάση το οποίο αγοράζονται οι φθηνότερες μετοχές και ταυτόχρονα μπαίνει στοίχημα ενάντια στις πιο ακριβές. Για το διάστημα από το 1826 έως το 1926, όταν πολλές εταιρείες δεν ανακοίνωναν συστηματικά τους ισολογισμούς τους και τα στοιχεία για τις τιμές των μετοχών ήταν σπανιότερα, ο κ. Samanov χρησιμοποίησε τις μερισματικές αποδόσεις για να δημιουργήσει ένα αντιπροσωπευτικό μοντέλο του τι ήταν μια μετοχή αξίας.

Σύμφωνα με τον κ. Samonov, ο παράγοντας «αξία» βρίσκεται τώρα 64% χαμηλότερα από την κορυφή του το 2007, ξεπερνώντας το προηγούμενο αρνητικό ρεκόρ της πτώσης κατά 59%, η οποία είχε καταγραφεί από τα τέλη του 19ου αιώνα μέχρι το ναδίρ του 1904.

Στους επιφανείς επενδυτές αξίας περιλαμβάνονται ο Warren Buffett της Berkshire Hathaway, ο hedge fund manager Seth Klarman, ο Jeremy Grantham της GMO και ο Benjamin Graham, o «Νέστωρ» της χρηματοοικονομικής ανάλυσης. Πολλές επενδυτικές ομάδες που στηρίζονται στους υπολογιστές, όπως η AQR, έχουν συστηματοποιήσει τη στρατηγική της επένδυσης σε μετοχές αξίας, σε έναν «παράγοντα» που μπορούν να «εξορύξουν» με τη πάροδο του χρόνου.

Πολλοί επενδυτές αξίας ήλπιζαν σε επάνοδο των μετοχών αξίας φέτος, μετά από μια μακρά, απογοητευτική περίοδο, από το 2008 που κατέληξε σε μια βουτιά το 2019. Ωστόσο, η πανδημία της Covid-19 έχει επιδεινώσει πολλές από τις τάσεις που έκαναν ορισμένες εταιρείες και κλάδους φθηνούς ή ακριβούς, καθιστώντας την κατάσταση ακόμα πιο επώδυνη.

«Μπήκαμε στο τρέχον έτος μετά τη μεγάλη περυσινή υποχώρηση, νομίζοντας πως θα επανέλθει η αξία… δεν προβλέψαμε μια παγκόσμια πανδημία», ανέφερε ο Michael Barakos, chief investment officer του ομίλου διεθνών μετοχών της JPMorgan Asset Management. «Είναι ένα ακραίο ‘φάλτσο’, που υπήρξε πολύ καταστροφικό για την αξία και πολύ θετικό για την ανάπτυξη».

Φέτος, ο δείκτης των παγκόσμιων μετοχών αξίας του MSCI έχει καταγράψει πτώση περίπου 12%, υστερώντας έναντι του αντίστοιχου δείκτη μετοχών ανάπτυξης, που έχει εκτιναχθεί κατά σχεδόν 22%.

© The Financial Times Limited 2020. All rights reserved.

FT and Financial Times are trademarks of the Financial Times Ltd.

Not to be redistributed, copied or modified in any way.

Euro2day.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα