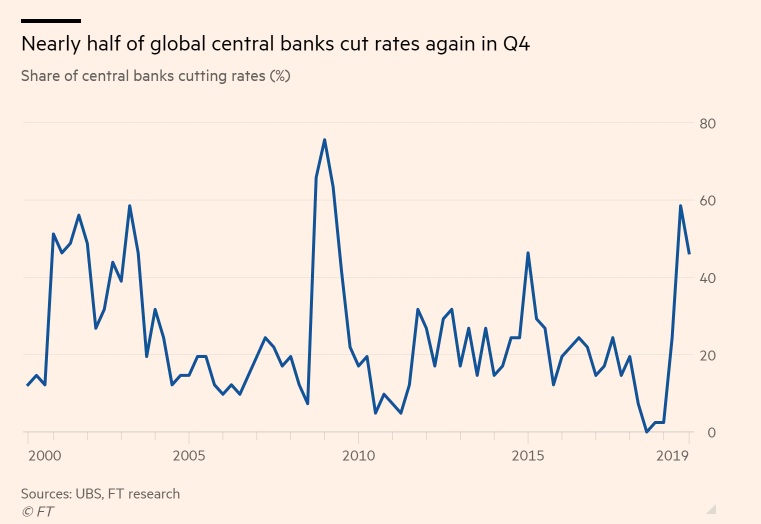

Μια εντυπωσιακή οπτική του 2019 είναι ότι σηματοδοτήθηκε από τον ταχύτερο ρυθμό νομισματικής χαλάρωσης από την χρηματοπιστωτική κρίση.

Αυτή η στήριξη οδήγησε σε κατάρρευση των αποδόσεων των κρατικών ομολόγων και άμβλυνε το χτύπημα από την συρρικνούμενη παγκόσμια βιομηχανική δραστηριότητα, την ασταθή επενδυτική εμπιστοσύνη και τις μειούμενες κεφαλαιακές επενδύσεις. Εκκολαπτόμενα σημάδια ότι η παγκόσμια οικονομία βρήκε τον πάτο του βαρελιού υπονοούν ότι οι κινήσεις χαλάρωσης των κεντρικών τραπεζών έχουν περιορίσει τον κίνδυνο σκληρής προσγείωσης την επόμενη χρονιά.

Η στιβαρή ανάκαμψη των μετοχών (με ΗΠΑ και Ευρώπη να ηγούνται) και των περισσότερων τομέων εταιρικού χρέους, το 2019, δίνουν μια ισχυρή αίσθηση ότι επίκεινται φωτεινότερες ημέρες για την οικονομική δραστηριότητα και τα εταιρικά κέρδη. Ο ρόλος, όμως, που διαδραμάτισαν οι κεντρικές τράπεζες δεν πρέπει να μεγαλοποιείται.

Το εάν οι κεντρικές τράπεζες είναι εν τέλει επιτυχημένες στο στόχο τους να επεκτείνουν τον επιχειρηματικό κύκλο και να επιβεβαιώσουν τις αυξανόμενες αποτιμήσεις στις αγορές μετοχών, παραμένει ένα στοιχείο που δημιουργεί εικασίες μεταξύ οικονομολόγων και επενδυτών.

Η διαύγεια αναφορικά με τις εμπορικές σχέσεις ΗΠΑ-Κίνας και το Brexit προώθησε τις μετοχές ανά τον κόσμο πέρα από τις κορυφές που είχαν φτάσει στις αρχές του 2018. Η μακροοικονομική αβεβαιότητα, όμως, που πηγάζει από τον αμερικανικό εκλογικό κύκλο, την επιβαρυνόμενη κινεζική οικονομία και τις εμπορικές έχθρες δεν θα ξεθωριάσει ως θέμα στη διάρκεια του 2020. Και ο παγκόσμιος αποπληθωρισμός παραμένει μια επίμονη ανησυχία στις τάξεις των υπεύθυνων χάραξης πολιτικής, όπως φάνηκε στις τελευταίες συναντήσεις της Fed και της ΕΚΤ.

Αμφότερες οι κεντρικές τράπεζες έστειλαν ένα μήνυμα, ότι η νομισματική πολιτική θα παραμείνει σε φάση «χαλάρωσης» για το ορατό μέλλον, στηριγμένη στην επέκταση των ισολογισμών. Οι επενδυτές έμειναν με λίγες αμφιβολίες για το ότι, οδηγούμενες από την Fed, είναι διστακτικές στο να συσφίξουν την πολιτική και για το ότι, στην πραγματικότητα, ο δρόμος για περισσότερη χαλάρωση παραμένει ανοικτός.

Όταν ρωτήθηκε κατά τη συνέντευξη τύπου ο Τζ. Πάουελ, πρόεδρος της Fed, αντιτάχθηκε στην αντίληψη ότι έχει ξεκινήσει την επανάληψη των πολιτικών χαλάρωσης «μέσου κύκλου» της Fed του 1995 και 1998, κάθε μια εκ των οποίων ακολουθήθηκε από την συνέχιση των αυξήσεων επιτοκίου εντός έξι μηνών. Τώρα, είπε ο κος Πάουελ, το μέτριο επίπεδο πληθωρισμού, που επιμένει παρά το ότι το ποσοστό ανεργίας έχει κολλήσει στα χαμηλότερα επίπεδα εδώ και μισό αιώνα, σημαίνει ότι πρέπει να παραμείνει σε ισχύ το πλαίσιο «χαμηλότερα για περισσότερο».

Οι κεντρικές τράπεζες, όμως, έχουν εν πολλοίς κάνει ότι μπορούσαν. Καθώς κατευθύνονται προς το περιθώριο, οι επενδυτές αντιμετωπίζουν την πρόκληση του να βάλουν τα χρήματά τους να «δουλέψουν» εν μέσω σημάτων ότι ο κίνδυνος υπερέχει της ευκαιρίας σε ένα κόσμο αδρανοποιημένων αποδόσεων.

Η στρατηγική είναι γνωστή. «Με τα ‘χαμηλότερα για περισσότερο’ επιτόκια και τις αποδόσεις ομολόγων σθεναρά παγιωμένες, οι επενδυτές αναγκάζονται να πάρουν περισσότερο ρίσκο για να καλύψουν τους στόχους αποδόσεων», δήλωσε ο Ντ. Ρίλει, επικεφαλής επενδυτικής στρατηγικής στην BlueBay Asset Management.

Ένα παρατεταμένο περιβάλλον χαμηλών επιτοκίων ευνοεί τις μετοχές και τα πιο επικίνδυνα πεδία πίστωσης και επίσης μια στρατηγική «πώλησης» της μεταβλητότητας στις αγορές. Αυτό απαιτεί αύξηση των premium (σ.σ. υπερτιμήματος) ασφάλισης από άλλους επενδυτές που είναι νευρικοί αναφορικά με την προχωρημένη περίοδο του οικονομικού κύκλου και θέλουν να προστατευτούν από τον κίνδυνο βίαιης μείωσης των τιμών ενεργητικού. Την τελευταία δεκαετία, η συγκομιδή των premiums υπήρξε εν γένει αποδοτική, δεδομένης της υποστηρικτικής στάσης των κεντρικών τραπεζών που βοήθησαν να περιοριστούν τα κρούσματα αναταραχών στις αγορές.

Με λίγα σημάδια ότι το δίχτυ προστασίας των κεντρικών τραπεζών θα αποσυρθεί σύντομα, το κυνήγι αποδόσεων και η πώληση της μεταβλητότητας εμφανίζεται καλά εδραιωμένες και αυτό φυσιολογικά προκαλεί ανησυχίες για την χρηματοπιστωτική σταθερότητα.

Αυτό το στοιχείο πρόσφατα εξετάστηκε σε εκτιμήσεις χρηματοπιστωτικής σταθερότητας τόσο από τη Fed όσο και από την ΕΚΤ. Η τελευταία σημείωσε: «Οι αποτιμήσεις μετοχών και πίστωσης στην ευρωζώνη δείχνουν αυξανόμενα εξαρτώμενες και ευαίσθητες σε αλλαγές στην καμπύλη επιτοκίων που είναι ορόσημο, δεδομένου ότι η ονομαστική ανάπτυξη και οι προσδοκίες κερδοφορίας έχουν παίξει λιγότερο εμφανή ρόλο στην εξήγηση της αύξησης των τιμών των μετοχών που παρατηρείται τα τελευταία χρόνια».

Πράγματι, υπάρχει μια ευρεία αναγνώριση ότι οι αγορές μετοχών και πίστωσης αντανακλούν πολλά καλά νέα, ενώ οι αποδόσεις κυβερνητικών ομολόγων είναι πολύ χαμηλές και γι’ αυτό ευάλωτες αν οι αναπτυξιακές και πληθωριστικές πιέσεις αυξηθούν. Αντιθέτως, μετοχές και πίστωση εμφανίζονται «πλούσιες» σε περίπτωση που η ανάπτυξη παρακμάσει και, περισσότερο σημαντικό, η πρόσφατη πίεση στα εταιρικά περιθώρια δεν μετριαστεί.

Ένα μεγάλο ερώτημα είναι το εάν οι επενδυτές πραγματικά πιστεύουν στην νέα πραγματικότητα των πενιχρών ή ακόμα και αρνητικών επιτοκίων. Ο Ντέιβιντ Τζέιν, διαχειριστής κεφαλαίων στην Premier Miton Investors, εκτιμά ότι κάποιοι μπορεί ακόμα να το βλέπουν αυτό ως μια τάση που περνά, αντί για το νέο θεμέλιο στην κατασκευή ενός χαρτοφυλακίου. Οι αγορές ίσως δεν έχουν ακόμα «πλήρως προεξοφλήσει αυτό το συνεχιζόμενο περιβάλλον», υποστηρίζει.

Η κατάληξη: ίσως είναι καιρός να αναζητήσουν οι επενδυτές εναλλακτικές στο σταθερό εισόδημα ως θεμέλιο της στρατηγικής τους. «Δεν μπορούν πια οι επενδυτές να αγοράσουν ομόλογα μεγαλύτερης ωρίμανσης για να πάρουν υψηλότερες αποδόσεις και υψηλότερα επιτόκια. Οι μετοχικές αγορές έχουν μεγάλο αριθμό αυξανόμενων μερισμάτων, υπεράνω των υφιστάμενων αποδόσεων των ομολόγων, ίσως επειδή οι επενδυτές σε μετοχές ακόμα δεν έχουν πλήρως προσαρμοστεί στο περιβάλλον των αποδόσεων των κρατικών ομολόγων που επιμένει», δήλωσε.

Όλα αυτά εξηγούν την κοινή επωδό για την στρατηγική της επόμενης χρονιάς: προσεκτική αισιοδοξία, «περιορισμένο ανοδικό περιθώριο» και το πολύ περιορισμένη ανάπτυξη των εταιρικών κερδών.

© The Financial Times Limited 2019. All rights reserved.

FT and Financial Times are trademarks of the Financial Times Ltd.

Not to be redistributed, copied or modified in any way.

Euro2day.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Η «10% συν 10%» υπόσχεση της Alpha Bank

Η «10% συν 10%» υπόσχεση της Alpha Bank Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Σε ποιες συνοικίες πήραν «φωτιά» τιμές και ενοίκια κατοικίας

Σε ποιες συνοικίες πήραν «φωτιά» τιμές και ενοίκια κατοικίας  Καλό... 2027 και βλέπουμε για την ολοκλήρωση του Κτηματολογίου

Καλό... 2027 και βλέπουμε για την ολοκλήρωση του Κτηματολογίου Νέα εθελουσία από ΔΕΗ, συνωστισμός με 1.300 άτομα στην έξοδο

Νέα εθελουσία από ΔΕΗ, συνωστισμός με 1.300 άτομα στην έξοδο