Η επιλογή χαμένων στην αγορά ήταν κάποτε από τα αγαπημένα, και πιο τρομακτικά, εργαλεία που χρησιμοποιούσαν τα hedge funds. Σήμερα, πολλοί fund managers δυσκολεύονται να κάνουν αυτή τη στρατηγική αποτελεσματική και θέλουν απελπισμένα αλλαγή των συνθηκών της αγοράς.

Η Carvana, μια από τις πιο σορταρισμένες μετοχές των ΗΠΑ, έχει διπλασιάσει την τιμή της μετοχής της από την αρχή του έτους, κάτι που «έτσουξε» τα funds που αμφέβαλαν για τις προοπτικές της «Amazon των μεταχειρισμένων αυτοκινήτων», όπως χαρακτηρίζει τον εαυτόν της η εταιρεία.

Η αεροδιαστημική εταιρεία TransDigm Group, που σύμφωνα με τον γνωστό short-seller Andrew Left είναι βασική «υποψήφια» για πτώση, υποχώρησε κατά τη διάρκεια του ευρύτερου sell-off της αγοράς πέρυσι, όμως κατά τα άλλα κινείται ανοδικά εδώ και πολύ καιρό, συμπεριλαμβανομένης και της ανόδου κατά 40% που καταγράφει φέτος.

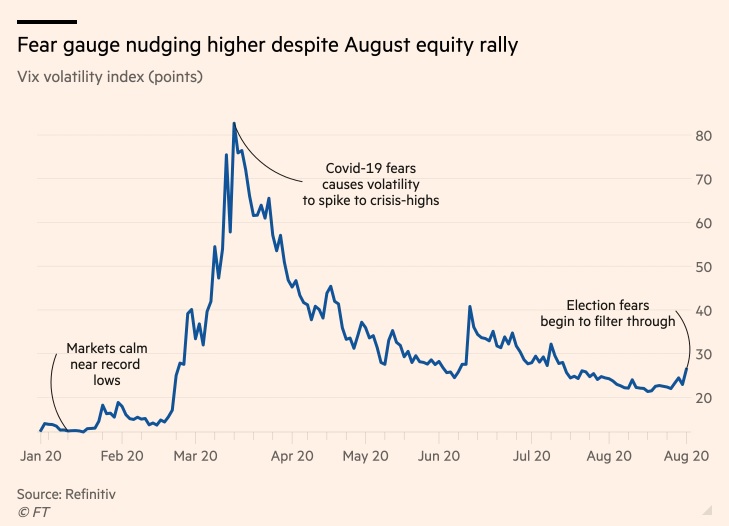

Αυτές και άλλες γκάφες των short-sellers δείχνουν πόσο δύσκολο είναι να ποντάρεις ενάντια σε εισηγμένες εταιρείες σε μια περίοδο εύκολου χρήματος. Το σκηνικό δυσκολεύει και από την δεκαετή άνοδο των χρηματιστηρίων, η οποία έφερε την Τρίτη τον S&P 500 σε νέο υψηλό-ρεκόρ. Συγκεκριμένα, οι managers λένε πως αυτή η επιθυμία για να αγοράζεται οτιδήποτε "κινείται", η οποία τροφοδοτήθηκε από τα ύψους τρισεκατομμυρίων δολαρίων προγράμματα ποσοτικής χαλάρωσης των κεντρικών τραπεζών, έχει δώσει ώθηση σε μετοχές χαμηλότερης ποιότητας, με αποτέλεσμα να είναι πιο δύσκολο οι asset managers να βγάλουν κέρδος από τη θεμελιώδη ανάλυση.

Το σορτάρισμα –που περιλαμβάνει δανεισμό μετοχών, πώλησή τους στην αγορά και στη συνέχεια επαναγορά τους με τιμή που τα funds ελπίζουν θα είναι χαμηλότερη- είναι «μια από τις δυσκολότερες και πιο περίπλοκες πτυχές» των επενδύσεων και «θα σου κοστίσουν πολλά αν κάνεις λάθος», δηλώνει ο Daniel Caplan, διευθυντής του τμήματος prime finance της Citi.

«Σε ένα πιο ήπιο μακροικονομικό περιβάλλον… είναι φυσικό το short selling να μην είναι της μόδας ή να αποδίδει», λέει.

Μεταξύ των πιο επώδυνων αρνητικών στοιχημάτων φέτος, σύμφωνα με τον όμιλο data Breakout Point, είναι η Τράπεζα Πειραιώς, η οποία έχει κάνει ράλι περίπου 115% και η οποία είχε σορταριστεί από funds περιλαμβανομένης της λονδρέζικης Lansdowne Partners. Η ιταλική εταιρεία διαχείρισης κεφαλαίων Azimut Group, που επίσης βρέθηκε στο στόχαστρο των «αρκούδων», έχει καταγράψει κέρδη 80%.

Οι Peter Davies και Jonathon Regis της Lansdowne επιχείρησαν να εξηγήσουν κάποιες από τις αδιάφορες επιδόσεις του fund με επιστολή προς τους επενδυτές, την οποία είχαν δει νωρίτερα φέτος οι Financial Times. Στην επιστολή αυτή γράφουν: «οι επενδυτές φάνηκαν πρόθυμοι να αγνοήσουν προφανή διαρθρωτικά ερωτήματα (ιδιαίτερα σε τομείς της αμερικανικής κατανάλωσης) κατά το μεγαλύτερο μέρος του έτους, δεδομένης της άμεσης κυκλικής δύναμης». Το βασικό fund της Lansdowne έχασε 7,4% πέρυσι, αν και φέτος σημειώνει άνοδο 2,1%.

Ένα άλλο δημοφιλές σορτάρισμα, ο κλάδος της λιανικής, επίσης δεν αποδίδει. Οι μετοχές λιανικής του ευρωπαϊκού δείκτη Stoxx 600 εμφανίζουν την μεγαλύτερη συγκέντρωση ενδιαφέροντος short-sellers, σύμφωνα με τα στοιχεία που έχει συγκεντρώσει η Citi, καθώς τα funds στοιχηματίζουν πως τα καταστήματα κεντρικών περιοχών θα έρθουν αντιμέτωπα με περισσότερα προβλήματα. Ωστόσο, αυτός ο υποδείκτης έχει κάνει ράλι άνω του 20% από την αρχή του έτους, σημαντικά υψηλότερα από το +16% του ευρύτερου δείκτη.

Οι συνθήκες σήμερα απέχουν πολύ από τη «χρυσή εποχή» των short-sellers κατά τη διάρκεια της οικονομικής κρίσης, όταν funds όπως το Paulson & Co του John Paulson, και η Lansdowne έβγαλαν εκατομμύρια στοιχηματίζοντας κατά τραπεζικών μετοχών που είχαν ήδη πληγεί.

«To short-selling εξαρτάται από τη συγκυρία», δήλωσε ο Paul Marshall, chief investment officer και ιδρυτικό μέλος της Marshall Wace, ενός εκ των μεγαλύτερων hedge funds του κόσμου, με περιουσιακά στοιχεία 39 δις. δολαρίων. Το fund έπιασε «λαχείο» τον Φεβρουάριο όταν τρεις μετοχές τις οποίες είχε σορτάρει κατέγραψαν τις μεγαλύτερες ημερήσιες απώλειές τους στο χρηματιστήριο του Ηνωμένου Βασιλείου.

Θεωρητικά, θα πρέπει να υπάρξει μια «αναγέννηση» στα σορταρίσματα. Η χαλάρωση της νομισματικής πολιτικής έχει βοηθήσει ώστε να παραμείνουν «ζωντανές» κάποιες εταιρείες που θα είχαν «πεθάνει» χωρίς την πρόσβαση σε φθηνή χρηματοδότηση. Ο τερματισμός των προγραμμάτων ποσοτικής χαλάρωσης θα σημάνει λογικά ένα μεγαλύτερο «κοσκίνισμα» των μετοχών.

Δεδομένα της SYZ Asset Management δείχνουν πως η συσχέτιση μεταξύ των μετοχών γενικά ήταν μεγαλύτερη μετά την πιστωτική κρίση απ’ ότι ήταν πριν, με αποτέλεσμα να είναι δύσκολο τα hedge funds να βγάζουν χρήμα στοχεύοντας σε μεμονωμένες μετοχές. Όμως η συσχέτιση μειώνεται τα τελευταία χρόνια και, ενώ σημείωσε απότομη άνοδο στο πρόσφατο ράλι της αγοράς, εξακολουθεί να βρίσκεται κατά τι χαμηλότερα του μετά την κρίση μέσου όρου.

«Έχουμε επιστρέψει στις αγορές που καθοδηγούνται από τα θεμελιώδη, όπου το short-selling έχει και πάλι νόημα», σχολιάζει ο Cedric Vuignier, επικεφαλής εναλλακτικών επενδύσεων της SYZ. Νωρίτερα φέτος ο hedge fund manager Crispin Odey συμφωνούσε, λέγοντας πως η αγορά αρχίζει να «διαφοροποιεί» και πάλι μεταξύ των καλών και των κακών εταιρειών.

Δεν αντιμετωπίζουν όμως δυσκολίες όλοι οι short-sellers. Ορισμένοι βγάζουν κέρδος από τις θορυβώδεις, ακτιβιστικές εκστρατείες, που στηρίζονται από λεπτομερείς έρευνες, που συνήθως στοχεύουν έναν σχετικά μικρό αριθμό εταιρειών.

Η Muddy Waters του Carson Block –φημισμένη για την εκστρατεία το 2011 κατά της κινεζικής Sino-Forest, η οποία αργότερα υπέβαλε αίτηση χρεοκοπίας- κατέγραφε άνοδο 20% πέρυσι. Η Spruce Point Capital, που διαχειρίζεται περίπου 200 εκατ. δολάρια και η οποία έχει βάλει στο στόχαστρο μετοχές όπως η Carvana και η Aerojet Rocketdyne, σημείωνε άνοδο περίπου 25%.

Ωστόσο, ακόμα και ορισμένα από αυτά τα funds θα υποδέχονταν θετικά μια αλλαγή στις συνθήκες της αγοράς. «Μέρος αυτού που προκαλεί αυτή την υπερτίμηση (της αγοράς) είναι τα χαμηλά επιτόκια για υπερβολικά μεγάλο χρονικό διάστημα», σύμφωνα με τον Ben Axler, ιδρυτή της Spruce Point. «Η αύξηση των επιτοκίων οπωσδήποτε θα περιόριζε το ράλι της αγοράς. Οι διορθώσεις είναι υγιείς».

© The Financial Times Limited 2019. All rights reserved.

FT and Financial Times are trademarks of the Financial Times Ltd.

Not to be redistributed, copied or modified in any way.

Euro2day.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα