Με το αποτέλεσμα του δημοψηφίσματος στην Ιταλία και των επαναληπτικών προεδρικών εκλογών στην Αυστρία θα ξεκινήσει η πολύ κρίσιμη Δευτέρα. Υπό την σκιά του όποιου αποτελέσματος οι διαβουλεύσεις σε επίπεδο προ- Eurogroup και Washington Group για να ακολουθήσουν κρίσιμες συνεδριάσεις μέχρι αργά το βράδυ της ίδιας ημέρας.

Την Πέμπτη οι αγορές προσβλέπουν στο ότι ο Μάριο Ντράγκι θα αποσαφηνίσει τις προθέσεις του όσον αφορά στην προοπτική επέκτασης του προγράμματος ποσοτικής χαλάρωσης πέραν του Μαρτίου 2017, με τις τελευταίες πληροφορίες να αντικρούονται αλλά και το Reuters να υποστηρίζει πως το θέμα θα τεθεί.

Εβδομάδα... για γερά νεύρα με τους traders να προεξοφλούν, πως η μεταβλητότητα και η ταχύτητα των κινήσεων θα είναι από τα κύρια χαρακτηριστικά έχοντας ως προηγούμενο την διακυμανσιμότητα της τελευταίας εβδομάδος.

Για χοντρό παιχνίδι πριν το κρίσιμο τριήμερο έκανε εύστοχα λόγο ο Γιώργος Α. Σαββάκης οριοθετώντας το όριο διακύμανσης της αγοράς την τελευταία εβδομάδα, μεταξύ χαμηλού ορίου των 600 και άνω ορίου των 635 μονάδων για τον Γενικό Δείκτη. Σημεία αναφοράς για short και long παίκτες, που ανάλογα από τις εξελίξεις θα κινηθούν εκτός αυτών των δύο τιμών. Στο θετικό, για τις "αγορές" , ενδεχόμενο το ΧΑ αντιδρά ανοδικά, με τον ΓΔ να επιχειρείται να πιάσει το "υψηλό έτους" προς τις 655-660 μονάδες και βλέπουμε..., στο αρνητικό να αμυνθεί χαμηλότερα με τις 580 και 570 μονάδες ως πρώτες περιοχές στήριξης.

Κλάδος-κλειδί συνάμα σηματωρός ο τραπεζικός και με αυξημένη βαρύτητα μάλιστα (οριακά πάνω από το 25% για τις μετοχές των 4 συστημικών τραπεζών) ήταν στο επίκεντρο τον Νοέμβριο και παρέμεινε στο προσκήνιο τις πρώτες συνεδριάσεις του Δεκεμβρίου με μερικό "κλείδωμα" σημαντικών υπεραξιών την Πέμπτη και Παρασκευή.

Κάλπες και αξιολόγηση/χρέος κρίνουν κατ΄αρχήν την βραχυπρόθεσμη τάση με το Stratfor να αναλύει πως το δημοψήφισμα στην φίλη γείτονα φέρνει σε δοκιμασία Ιταλία και Ευρώπη.

Στο επίκεντρο της προσοχής των "αγορών" ο αδύναμος χρηματοπιστωτικός κλάδος, με την Banca Monte dei Paschi di Siena αντικείμενο αντιπαράθεσης/συμβιβασμών μεταξύ Ρώμης και Βερολίνου με την Φρανκφούρτη να παρακολουθεί.

Ενθαρρυντικές ενδείξεις η μικρή αντίδραση του κλάδου και η επανυποχώρηση του ιταλικού 10ετούς χαμηλότερα του ορίου-συναγερμού του 2% με τιμές στο 1,91% την Παρασκευή. Σχεδόν τα πάντα θα εξαρτηθούν από την έκβαση του δημοψηφίσματος με τις αντιδράσεις να ακολουθούν αλυσιδωτές τόσο στην ιταλική αγορά όσο σε αυτές της ευρώ- περιφέρειας.

Σε μία τέτοια μετ΄- εκλογική συνεδρίαση θα διεξάγεται και το Eurogroup με ότι αυτό θα σημαίνει θυμίζοντας πως το πρωί-μεσημέρι της Δευτέρας θα εξεταστούν και οι προϋπολογισμοί των χωρών-μελών. Ο προϋπολογισμός της Ιταλίας και της Ισπανίας συμπεριλαμβάνονται μεταξύ των προβληματικών 8 χωρών για τους οποίους προεξοφλείται πως θα υπάρξει πίεση για διορθώσεις.

Σε ένα τέτοιο κλίμα η συνεδρίαση της Δευτέρας αλλά και της Τρίτης (καθότι οι εκτιμήσεις/αποτελέσματα του Eurogroup για την Ελλάδα θα αρχίσουν να γίνονται γνωστά μετά την ολοκλήρωση της συνεδρίασης) προοιωνίζονται για πολύ γερά νεύρα και ενδελεχή ενεργή παρουσία των traders.

Οσον αφορά στο ΧΑ τα ισχυρά χέρια έχουν κάνει κάτι παραπάνω από αισθητή την παρουσία τους, κάτι που αποτυπώνεται στην θεαματική ενίσχυση της συναλλακτικότητας/τζίρου τις τελευταίες δύο εβδομάδες φθάνοντας τα 75 εκατ. ευρώ σημειώνοντας πως την τελευταία ο μέσος ημερήσιος τζίρος προσέγγισε τα 84 εκατ. ευρώ.

Μεγέθη που παραπέμπουν/αντιστοιχούν σε μία αγορά με κεφαλαιοποίηση αρκετά μεγαλύτερη των 43,6 δισ. ευρώ που διαμορφωνόταν την Παρασκευή. Συνεκτιμώντας τις θέσεις βραχυπρόθεσμων-μεσοπρόθεσμων funds, τον αυξημένο τζίρο σε συνδυασμό με την υπέρ απόδοση του τραπεζικού κλάδου η αξία των συναλλαγών δικαιολογεί μία αγορά με τον ΓΔ πάνω από τις 660 μονάδες και τον ΔΤΡ πού πιο κοντά προς το επίπεδο της τρίτης αξιολόγησης (σ.σ. πραγματοποιήθηκε πέριξ των 1.000 μονάδων).

Δεδομένου, ότι το μεγαλύτερο μέρος των τοποθετήσεων/κεφαλαίων αποδίδεται σε βραχυπρόθεσμα funds η συνέχεια (μέχρι τις 16-20 Δεκεμβρίου) ή θα εκτινάξει το ΧΑ υψηλότερα των 660 ή θα το...βυθίσει σημαντικά χαμηλότερα.

Ο τραπεζικός κλάδος στο επίκεντρο, σημειώνοντας τη νέα μικρή υποχώρηση του 10ετούς στο 6,47% την Παρασκευή που είναι το χαμηλότερο σημείο 52 εβδομάδων. Ωστόσο όλα μπορεί να αλλάξουν από Δευτέρα- Τρίτη και η αντιστρόφως ανάλογη πορεία ΔΤΡ vs 1Οετές να διαμορφωθεί προς τη μία ή την άλλη κατεύθυνση.

Με βάση τα τελευταία στοιχεία/δεδομένα τα ισχυρά χέρια εξακολουθούν να προεξοφλούν και να ποντάρουν στο σενάριο: κλείσιμο της δεύτερης αξιολόγησης (μέχρι τις εορτές)- βραχυπρόθεσμα μέτρα για το χρέος (θα παρουσιασθούν την Δευτέρα)- προοπτική συμπερίληψης στο QE της ΕΚΤ.

Σε ένα τέτοιο ενδεχόμενο τα πονταρίσματα θα αυξηθούν, στο ΧΑ θα τοποθετηθούν ακόμη περισσότερα κεφάλαια (κυρίως βραχυπρόθεσμα), ο τραπεζικός κλάδος θα συνεχίσει την υπεραπόδοση του έναντι της λοιπής αγοράς.

Παρ΄ όλα αυτά τα ισχυρά χέρια έχουν "κλειδώσει" ένα μέρος των βραχυπρόθεσμων θέσεων τους (αυτών, που έχτιζαν από τα χαμηλά στις αρχές Νοεμβρίου), έχουν πάρει τη ρευστότητα τους στο κλείσιμο του Νοεμβρίου, έχουν αναδιαρθρώσει- εν μέρει- τις θέσεις τους (λόγω αναδιάταξης των δεικτών MSCI), έχουν στοχοθετήσει τις επιλογές τους (με γνώμονα και τα αποτελέσματα τρίτου τριμήνου).

Πρακτικά αυτό σημαίνει, πως με την ίδια ευκολία που θα μπορούσαν να "τραβήξουν" το ΧΑ πάνω από τις 660 θα προχωρήσουν στην συντονισμένη κατοχύρωση και άλλων θέσεων τους με συνέπεια την άσκηση σημαντικών πιέσεων στο χρηματιστήριο.

Ετσι κι αλλιώς το μεγαλύτερο μέρος του παιχνιδιού πραγματοποιείται από ξένους (και...ξένους) κωδικούς, με τη συμμετοχή των ελλήνων θεσμικών και διαχειριστών να βαίνει σταθερά μειούμενη και μέσα στο 2016.

Ενδεικτική θεωρώ τη περίπτωση τριών εισηγμένων-σηματωρών των Motor Oil- TITAN- FF Group σημειώνοντας πως στο μ.κ των δύο τελευταίων το ποσοστό συμμετοχής των ξένων έχει ενισχυθεί στο 31% και 34% αντίστοιχα όταν των ελλήνων περιορίζεται σε λιγότερο από 5%. Πολύ υψηλότερη είναι η συμμετοχή των ξένων funds στο μ.κ της ΜΟΗ. Εκτιμάται πως ανάλογες είναι οι θέσεις/συσχετισμοί σε εισηγμένες-σηματωρούς της μεγάλης κεφαλαιοποίησης.

Στα της επόμενης εβδομάδας θα εστιάσουμε και στην... κόντρα ΟΤΕ vs ΟΠΑΠ, καθώς τις τελευταίες εβδομάδες ξεχωρίζει η εναλλαγή τοποθετήσεων, αποδόσεων και αποτίμησης. Στον Εκηβόλο (της Παρασκευής) αναρτήσαμε ένα ενδιαφέρον διάγραμμα (σε στοιχεία/μέτρηση του Ηλία Ζαχαράκη/Fast Finance) όπου αποτυπώνεται ακριβώς αυτή η εναλλαγή.

Κάτι που οφείλεται στο ότι σε αυτές τις δύο μετοχές τοποθετούνται αρκετά ίδια κεφάλαια, αλλάζοντας θέση ανάλογα με τις εξελίξεις και την προεξόφληση άλλων. Παράγοντες της αγοράς αποδίδουν την υπέρ-απόδωση της μετοχής του ΟΤΕ στην επίσπευση της διαδικασίας εκχώρησης του 5% που έχει στα χέρια του το ΤΑΙΠΕΔ.

Το ενδεχόμενο τις τελευταίες ημέρες να διαμορφώνεται η "μέση τιμή" με την οποία ο χρηματοοικονομικός σύμβουλος (δεν έχει οριστεί ακόμη, όπως και ο νομικός) θα βγάλει την "εύλογη τιμή" συγκεντρώνει τις περισσότερες πιθανότητες. Σε ένα τέτοιο ενδεχόμενο μία "εύλογη τιμή" που θα καλούνταν να πληρώσει η Deutsche Telekom (ή τρίτος παίκτης) θα πρέπει να αναμένεται πως θα είναι πάνω από τα 8,5 ευρώ (στα πέριξ των 8 ευρώ την υπολόγιζαν μέχρι πρόσφατα οι ειδικοί της αγοράς).

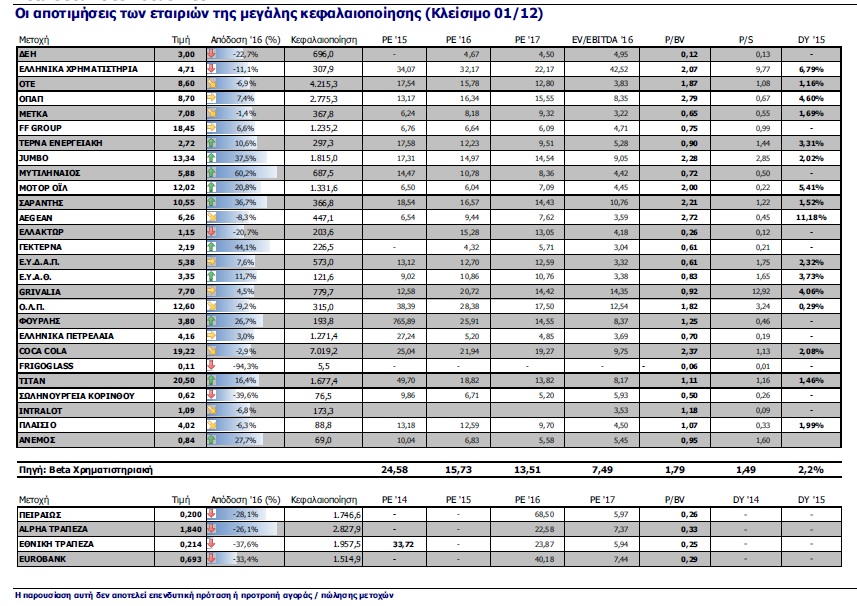

Να σημειωθεί, όπως μας θυμίζει ο Μάνος Χατζηδάκης (ΒΕΤΑ χρηματιστηριακή) ότι την Δευτέρα η Πανγαία θα διαπραγματεύεται χωρίς το προμέρισμα των 0,067 ευρώ και η Quest χωρίς τα 0,34 ευρώ/μετοχή της επιστροφής κεφαλαίου. Στις 8 Δεκεμβρίου Σωληνουργεία Κορίνθου- Ελληνικά Καλώδια έχουν ορίσει ως ημέρα των εγκριτικών συνελεύσεων για την συγχώνευση τους με (υπό ) την Cenergy.

Στα της επόμενης εβδομάδος και η συνεδρίαση της ΕΚΤ (όπως αναφέραμε και στην αρχή του κειμένου) με τον Μάριο Ντράγκι να έχει κάνει τις πρώτες κινήσεις του μετά το δημοψήφισμα στην πατρίδα του, τις όποιες πρώτες αντιδράσεις των αγορών. Συνεδρίαση κρίσιμη καθώς θα διαφανούν οι προθέσεις της Φρανκφούρτης ευρύτερα για την πολιτική της σε σχέση με το QE αλλά και επί μέρους για την προοπτική συμμετοχής και των ελληνικών τίτλων.

Και ειδικά το τελευταίο μας αφορά άμεσα και σημαντικά...

Καλό Σαββατο Κύριακο...