Ταμείο 22% για τον μετεκλογικό Φεβρουάριο, αλλά ο Μάρτιος ξεκινά με το φάντασμα της χρηματοδοτικής ασφυξίας να πλανάται ήδη πάνω από την Αθήνα.

Μακράν ο καλύτερος μήνας-με απόδοση- από την περίοδο των ιστορικών ελάχιστων του ΧΑ (Ιούνιος 2012), αλλά τα δύσκολα για τον Μάρτιο ξεκινούν νωρίς-νωρίς από την Πέμπτη 5 Μαρτίου, οπότε συνεδριάζει η Ευρωπαϊκή Κεντρική Τράπεζα.

Και ακολουθούν διαδοχικά ημερομηνίες κρίσιμες που η ελληνική πλευρά θα υφίσταται όλο και ασφυκτικότερη πίεση από τους δανειστές για να αποδεχθεί μία συμφωνία μέσω της οποίας θα οδηγηθεί σε ένα νέο-τρίτο πακέτο «βοήθειας».

Το γεγονός ότι (και) το ΧΑ περιήλθε σε δυσχερέστατη θέση μόλις λίγα 24ωρα μετά την διασφάλιση της 4μηνης παράτασης της δανειακής σύμβασης καταδεικνύει το πόσο ευάλωτο παραμένει και το χρηματιστήριο στις «ορέξεις» των δανειστών. Μόλις λίγα 24ωρα μετά την συμφωνία στο τελευταίο Eurogroup το οικονομικό επιτελείο αγωνιά για το πως θα καλύψει τις υποχρεώσεις προς τους δανειστές και ειδικότερα το ΔΝΤ.

Από την συνεδρίαση της Δευτέρας οι χρηματιστές περιμένουν και πάλι τα δύσκολα αλλά με... προίκα από τον Φεβρουάριο τις ομολογουμένως υψηλές υπεραξίες που κερδήθηκαν μέσα στον μήνα και την εισροή «ζεστών κερδοσκοπικών» κεφαλαίων που ώθησαν το ΧΑ στην πρώτη θέση των αποδόσεων διεθνώς. Πρόκειται για στοιχεία, που θα συνεχίσουν να κινούν την χρηματιστηριακή αγορά και που σύμφωνα με την εκτίμηση των ειδικών της αγοράς μπορεί να οδηγήσουν προς το χειρότερο αλλά και το καλύτερο.

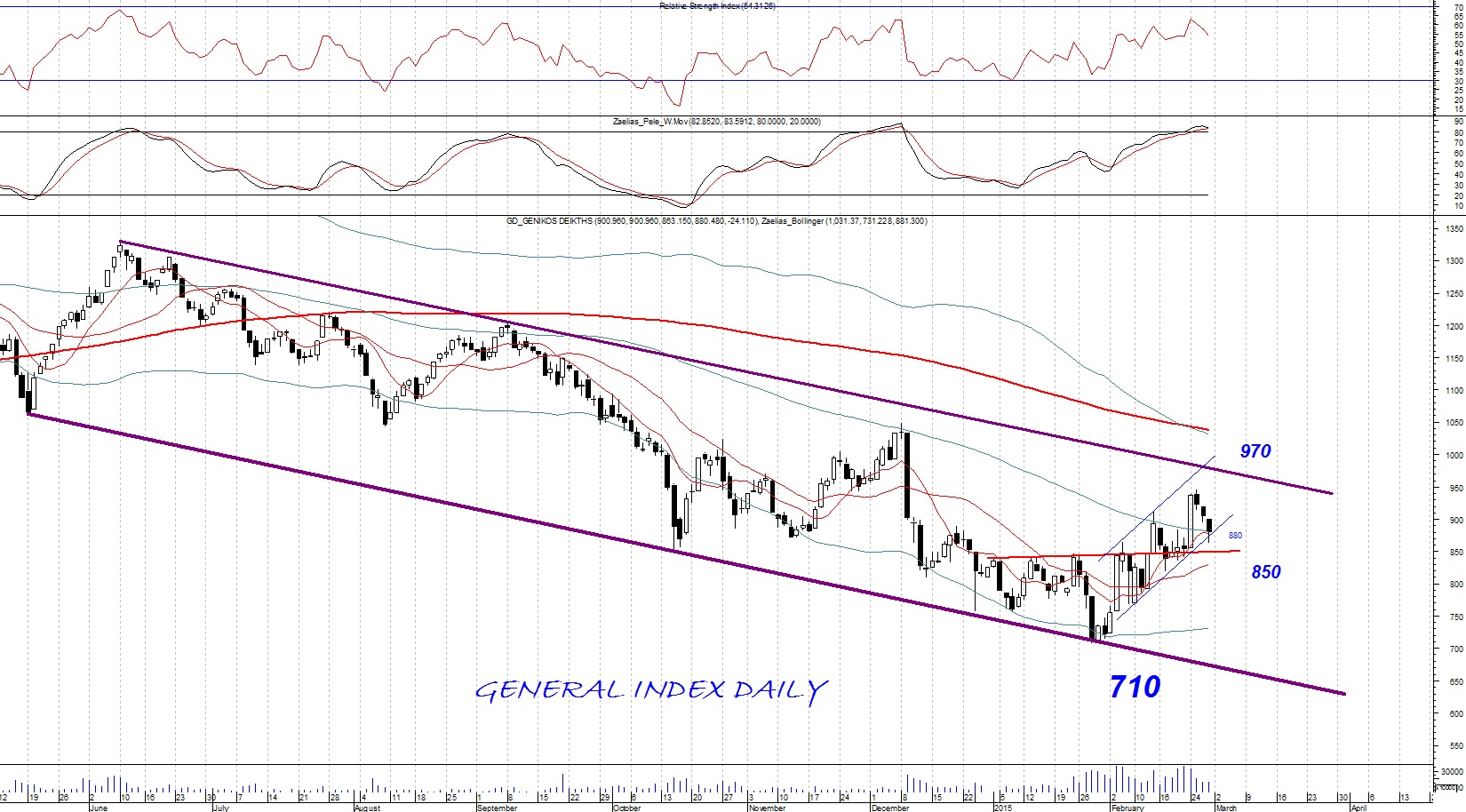

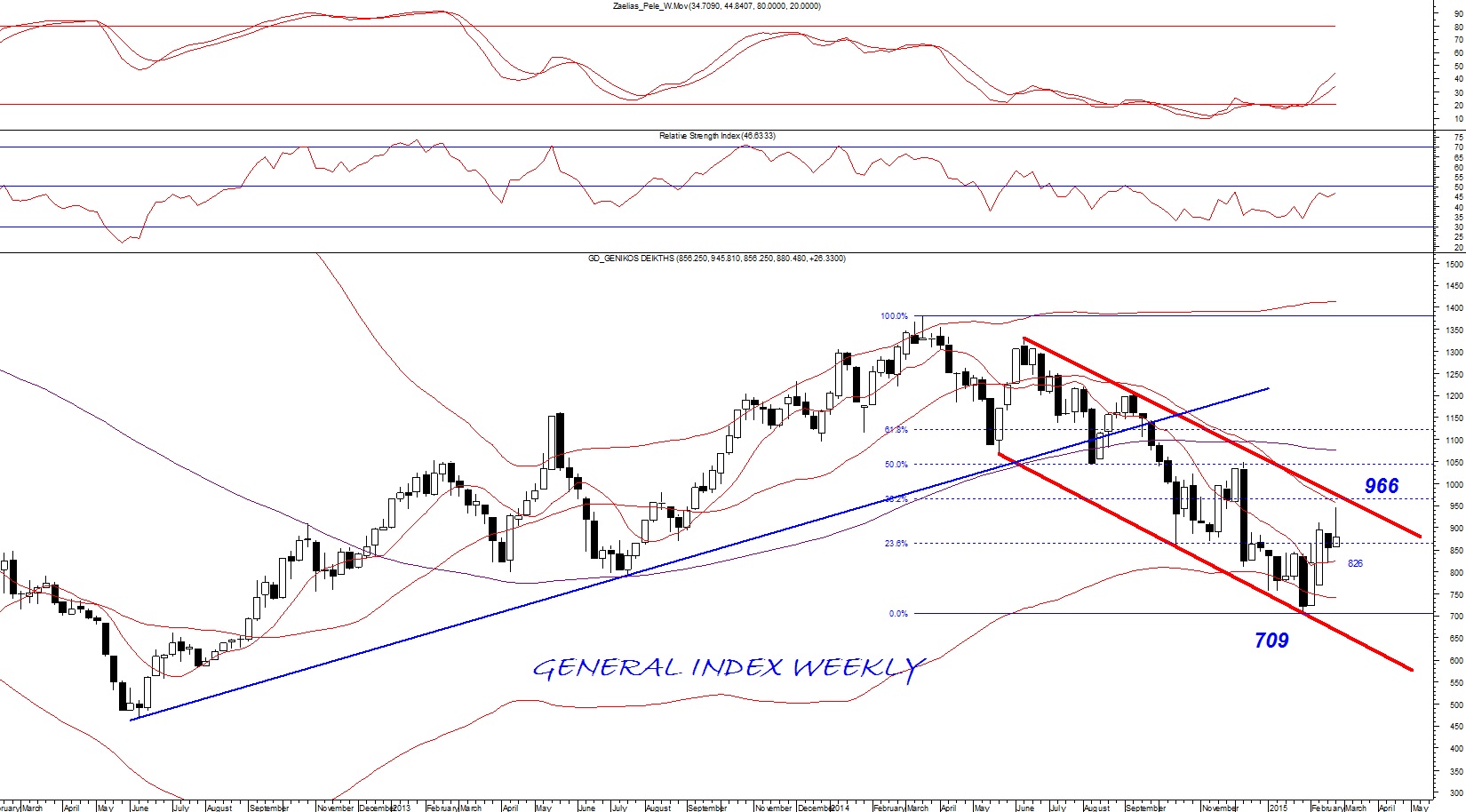

Οι ακραίες τιμές του Φεβρουαρίου (723,40 στις 2/2 και 945,81 στις 25/2) θεωρούνται τα δύο όρια στα οποία (κατ' αρχήν) μπορεί να κινηθεί το ΧΑ και ανάλογα με τις εξελίξεις να διορθώσει χαμηλότερα (στήριξη οι 708,61 μονάδες) είτε να αντιδράσει υψηλότερα (αντίσταση οι 1.033,95 μονάδες).

Σχεδόν τα πάντα θα κριθούν από τις εξελίξεις στο εξωτερικό και το εσωτερικό μέτωπο, εκτιμά στέλεχος τραπεζικής χρηματιστηριακής που εστιάζει στην κατακόρυφη αύξηση της μεταβλητότητας και του βαθμού επικινδυνότητας που χαρακτηρίζει πλέον το ελληνικό χρηματιστήριο. Οι ακραίες μεταβολές, από τα κύρια χαρακτηριστικά του Φεβρουαρίου, πιθανότατα θα χρωματίζουν πολλές συνεδριάσεις και του Μαρτίου με την αγορά να κυριαρχείται από «βραχυπρόθεσμα» κεφάλαια και ελάχιστα συντηρητικά-επενδυτικά.

Οπως σημειώνει το ίδιο στέλεχος τον Φεβρουάριο καταγράφηκαν οι περισσότερες έντονες διακυμάνσεις (είτε ανοδικές είτε πτωτικές) στην διάρκεια των τελευταίων 34 μηνών (από την περίοδο των ιστορικών ελάχιστων στις αρχές Ιουνίου του 2012) κάτι που δείχνει τον χαρακτήρα ενός περιφερειακού αναδυόμενου χρηματιστηρίου, όπου τον πρώτο λόγο διατηρούν τα λεγόμενα «κεφάλαια γρήγορων τοποθετήσεων».

Αυτό, από μία άποψη, εξηγεί το γιατί το ΧΑ παραμένει εγκλωβισμένο στα «χαμηλά» του την ώρα που στα περισσότερα ευρωπαϊκά σημειώνονται είτε αλλεπάλληλα ιστορικά υψηλά είτε κορυφές 6-7ετίας. Τα περισσότερα ευρωπαϊκά χρηματιστήρια ακολουθούν σταθερά μεσοπρόθεσμη ανοδική φορά το ελληνικό αδυνατεί να απεγκλωβιστεί από τα στενά όρια των 1.377 μονάδων που από τις 18 Μαρτίου 2014 αποτελούν το υψηλότερο σημείο της περιόδου 5 Ιουνίου 2012 μέχρι σήμερα.

Το διάγραμμα του Γενικού Δείκτη σε ημερήσια μέτρηση

Μέσω της χρηματοδοτικής ασφυξίας οι εταίροι πιέζουν για επίσπευση της συμφωνίας (που νομοτελειακά θα οδηγεί στην αποδοχή ενός νέου-τρίτου Μνημονίου) σημειώνει το Reuters, ενώ σε σχετικό θέμα του euro2day αναφέρεται πως η ευρωζώνη πολύ δύσκολα θα επιτρέψει την έκδοση εντόκων ή βραχυπρόθεσμων ομολόγων 3μηνης και 6μηνης διάρκειας. Και αν στην Αθήνα καλλιεργούνται προσδοκίες ότι η ΕΚΤ θα κάνει τελικά πίσω και θα αφήσει κάποια περιθώρια με τα έντοκα στην αγορά προεξοφλούν πως ακόμη σε ένα τέτοιο ενδεχόμενο η λύση θα δίνεται με το...σταγονόμετρο και υπό συνεχείς πιέσεις.

Πρακτικά αυτό το πρόβλημα δυσχεραίνει την όποια προσπάθεια για μόχλευση στον τραπεζικό κλάδο, ο οποίος παραμένει ο κυριότερος ρυθμιστής της τάσης. Κατά κανόνα οι σημαντικές κινήσεις στο ΧΑ, οδηγούνται από τον τραπεζικό κλάδο (τόσο οι ανοδικές όσο οι πτωτικές) και αυτές είθισται να μην ξεπερνούν το χρονικό όριο των λίγων συνεδριάσεων.

Για τον Τραπεζικό Δείκτη οι 929,48 μονάδες (υψηλότερο σημείο τον Φεβρουάριο) θεωρούνται ισχυρή αντίσταση για την πειστική υπέρβαση της οποίας θα απαιτηθούν διαδοχικές θετικές εξελίξεις που θα αφορούν άμεσα (είτε έμμεσα) τον κλάδο, τις τέσσερις συστημικές τράπεζες.

Με βάση τις μέχρι τώρα εξελίξεις κάτι τέτοιο δεν αναμένεται- εκτός εάν στις 5 και 6 Μαρτίου έρθουν τα... κάτω πάνω με ΕΚΤ και ΔΝΤ- γενικότερη εκτίμηση που αποτυπώνεται και στην διόρθωση των τραπεζικών μετοχών αλλά και στις θέσεις αντασφάλισης που έχουν ληφθεί (οι περισσότερες από την περασμένη Τρίτη-Τετάρτη) σε Συμβόλαια επί των τραπεζικών τίτλων στα Παράγωγα. Στα επίπεδα των 745 μονάδων ο κλαδικός δείκτης και εάν δεν υπάρξει αντίδραση στη χειρότερη περίπτωση από τη περιοχή των 680 μονάδων οι τράπεζες θα κινδυνεύσουν να υποχωρήσουν και πάλι προς τις 580 και 530 μονάδες που είναι οι χαμηλότερες τιμές των τελευταίων 28 ετών.

Στον τραπεζικό κλάδο υπολογίζεται πως τοποθετήθηκε το μεγαλύτερο μέρος των εισροών από τα θεσμικά χαρτοφυλάκια, που σύμφωνα με την Wood & Co προσδιορίζονται σε 70 εκατ. ευρώ, μαγιά ρευστότητας που σε έναν υπέρ πιεσμένο τομέα έκανε...θαύματα. Ενδεικτική η περίπτωση της μετοχής της Εθνικής που από τα 0,79 ευρώ στις 28 Ιανουαρίου απέδωσε έως τα 1,72 ευρώ (στις 24 Φεβρουαρίου) για να διορθώσει ταχύτατα στα 1,34 ευρώ στη συνεδρίαση της Παρασκευής.

Ανάλογη διακυμανσιμότητα και για τις άλλες τρεις μετοχές του κλάδου την Alpha Bank, την Πειραιώς και την Eurobank.

Σε αντίθεση με τις τράπεζες πιο ήπια διακυμανσιμότητα χαρακτηρίζει μετοχές των ΟΤΕ,ΟΠΑΠ-ΔΕΗ αλλά και μετοχών-σηματωρών. Αυτό γιατί σε τίτλους αυτών των κατηγοριών οι βασικοί μέτοχοι ελέγχουν μεγαλύτερα μετοχικά μερίδια, είναι τοποθετημένα (ακόμη) περισσότερα επενδυτικά και συντηρητικά χαρτοφυλάκια (και λιγότερα hedge funds από τι στις τράπεζες) ενώ - μέχρι τώρα- παρουσιάζουν συγκριτικά καλύτερη οικονομική/επιχειρηματική εικόνα τα τελευταία χρόνια.

Αυτό εξηγεί το γεγονός, ότι οι τραπεζικές μετοχές παραμένουν εγκλωβισμένες στα «ιστορικά χαμηλά» τους τίτλοι των ΟΤΕ,ΟΠΑΠ-ΔΕΗ αλλά και αρκετών μετοχών- σηματωρών βρίσκονται σε διαπραγμάτευση σε τιμές πολύ υψηλότερες από τα «ελάχιστα» του Ιουνίου του 2012.

Τρεις-τέσσερεις περιπτώσεις ενδεικτικές αυτής της διαφοροποίησης λ.χ. ο ΟΤΕ που «έκλεισε» στα 8,90 ευρώ, ενώ η «ιστορικά ελάχιστη τιμή» είναι τα 1,09 ευρώ από τη συνεδρίαση της 5 ης Ιουνίου 2012. Από τα 1,30 ευρώ, αρχές Ιουνίου 2012, η μετοχή του Μυτιληναίου διαμορφώνεται σήμερα στα 6,26 ευρώ, της Αεροπορίας Αιγαίου από τα 0,95 ευρώ στα 7,50, του ΤΙΤΑΝα από τα 9,50 (Σεπτέμβριος 2011) στα 22,59 ευρώ την Παρασκευή.

Για την πλειονότητα των μετοχών του FT25 και σχεδόν των μισών από τις 20 του FT Mid η απόκλιση τρέχουσα τιμής από την ιστορικά ελάχιστη είναι πολύ μεγάλη (σε αντίθεση με τις τραπεζικές) γεγονός που καταδεικνύει αυτό το.. χάσμα του ΧΑ.

Και που δείχνει γιατί σε ένα «ρηχό» αναδυόμενο χρηματιστήριο, όπως το ελληνικό, ο τραπεζικός κλάδος είναι αυτός που- μέχρι τώρα- λειτουργεί σαν τροχοπέδη. Και θα είναι αυτός, που εάν -κάποια στιγμή- λυθούν βασικά προβλήματα του θα μπορούσε να κάνει την θεαματική διαφορά για τον κλάδο και συνολικότερα για την αγορά.

Το διάγραμμα του Γενικού Δείκτη σε εβδομαδιαία μέτρηση

Τα στατιστικά της εβδομάδας

Στην εβδομάδα, ο Γενικός Δείκτης έκλεισε στις 880,48 μονάδες με άνοδο 3,08%. Συγκεκριμένα, ο FT 25 ενισχύθηκε 1,92% και ο δείκτης μεσαίας και μικρής κεφαλαιοποίησης κινήθηκε χαμηλότερα 1,67%.

Εβδομαδιαία άνοδο σημείωσε μεταξύ άλλων οι κλάδοι: Τηλεπικοινωνίες (+14,69%), Ακίνητης Περιουσίας (+13,77%) και Υπηρεσιών Κοινής Ωφέλειας (+12,72%).

Στον αντίποδα, εβδομαδιαία πτώση μεταξύ άλλων σημείωσαν οι κλάδοι: Τράπεζες (-5,8%), Πρώτες Ύλες (-3,54%) και Τεχνολογία (-2,06%).

Οι 10 μετοχές με τα υψηλότερα εβδομαδιαία κέρδη είναι: ΑΕΓΕΚ (35,29%), Καρέλια (33,12%), Mevaco (30,43%), Χαιδεμένος (29,93%), Παίρης Πλαστικών (29,67%), Lamda Development (27,46%), Lavipharm (20,83%), Spider (20%), ΒΙΣ (18,45%) και Motor Oil (15,94%).

Οι 10 μετοχές με τις υψηλότερες εβδομαδιαίες απώλειες είναι: Yalco (-48,15%), Δούρος (-35,90%), Τηλέτυπος (-30,30%), Sato (-25%), Βιοτέρ (-24,69%), Φιερατέξ (-23,89%), Κρέκα (-22,75%), Dionic (-20%), Σελόντα (-20%) και ΕΛΙΧΘ (-20%).