Η παγκόσμια εξάπλωση της Covid-19 έχει οδηγήσει σε ένα πρωτοφανές σοκ τις οικονομίες και τις χρηματοπιστωτικές αγορές και θα μπορούσε να χαρακτηριστεί ως μια ουσιώδης δυσμενής μεταβολή στο πλαίσιο των εξαγορών και συγχωνεύσεων, σημειώνει σε ανάλυσή της η Grant Thornton.

Σε αυτή την ταραχώδη περίοδο, εταιρείες, επενδυτές και επαγγελματίες στον χρηματοπιστωτικό τομέα πρέπει να επανεκτιμήσουν και να επαναξιολογήσουν όλες τις έννοιες και τις παραμέτρους που λαμβάνουν υπόψη τους για την εκτίμηση μετοχικών αξιών.

Με τον συνεχώς αυξανόμενο αριθμό των χωρών που εφαρμόζουν μέτρα απαγόρευσης μετακινήσεων και με ακόμα περισσότερες να έχουν εφαρμόσει μέτρα κοινωνικού αποκλεισμού, το μεγαλύτερο μέρος της επιχειρηματικής δραστηριότητας έχει παγώσει, οι απολύσεις έχουν εκτιναχθεί σε πολλούς κλάδους και οι παγκόσμιες χρηματιστηριακές αγορές έχουν καταγράψει κατακόρυφη πτώση σε ανησυχητικό βαθμό.

Επιπλέον, η έξαρση της Covid-19 θα μπορούσε να χαρακτηριστεί ως μια ουσιώδης δυσμενής μεταβολή (Material Adverse Change, MAC) στις εξαγορές και συγχωνεύσεις και να λειτουργήσει ως ανασταλτικός παράγοντας για την πραγματοποίηση συναλλαγών, επηρεάζοντας τη διαδικασία λήψης αποφάσεων τόσο σε όρους θεμελιωδών μεγεθών όσο και πρακτικής εφαρμογής.

Η αβεβαιότητα σχετικά με το μέλλον της παγκόσμιας οικονομίας είναι αρκετά έντονη, καθώς από τα τρέχοντα επίπεδα δεν μπορούμε να αξιολογήσουμε ούτε το βάθος ούτε τη διάρκεια της κρίσης. Κυβερνήσεις και κεντρικές τράπεζες ανά τον κόσμο έχουν πάρει μέτρα προς ενίσχυση της επιχειρηματικής εμπιστοσύνης. Παρ' όλα αυτά, τα μέτρα νομισματικής πολιτικής φαίνεται να μην επαρκούν, ενώ μόνο ο χρόνος θα δείξει εάν τα δημοσιονομικά μέτρα θα είναι επαρκή για να αντισταθμίσουν την απότομη πτώση του παγκόσμιου ΑΕΠ.

Προσαρμόζοντας τα επιχειρηματικά σχέδια

Στο πλαίσιο των παραπάνω εξελίξεων, είναι αναγκαίο οι εταιρείες να επικαιροποιήσουν τα επιχειρηματικά τους σχέδια, ενσωματώνοντας σε αυτά τις επιπτώσεις από την Covid-19.

Ως πρώτο βήμα, συνιστάται η κατάρτιση βραχυπρόθεσμων προβλέψεων για βασικά μεγέθη όπως τα έσοδα και το λειτουργικό περιθώριο κέρδους. Η διοίκηση θα πρέπει να εκτιμήσει τις επιπτώσεις της κρίσης στις δραστηριότητες της εταιρείας με βάση την εμπειρία και τις γνώσεις που διαθέτει τη δεδομένη χρονική στιγμή. Οι εκτιμήσεις θα πρέπει να έχουν ως αφετηρία τις ευρύτερες επιπτώσεις στον κλάδο και να καταλήγουν στη θέση της εταιρείας μέσα σε αυτόν, όπως αυτός διαμορφώνεται υπό τις τρέχουσες συνθήκες.

Επιγραμματικά, οι παράγοντες που θα διαμορφώσουν τα μελλοντικά οικονομικά μεγέθη μιας εταιρείας περιλαμβάνουν τα εξής:

- Πιθανό κλείσιμο καταστημάτων ή εγκαταστάσεων

- Προβλήματα στα δίκτυα διανομής

- Επιπτώσεις σε πελάτες και προμηθευτές

- Αλλαγή στους προσδιοριστικούς παράγοντες της ζήτησης

- Επαναδιαπραγμάτευση συμβάσεων με βασικούς προμηθευτές και πελάτες

- Επιδράσεις στην εταιρική διακυβέρνηση

- Περιορισμοί και καθυστερήσεις στην παραγωγή

- Διακοπή της εφοδιαστικής αλυσίδας

- Αλλαγές στο ανθρώπινο δυναμικό και τον τρόπο εργασίας

- Επαναξιολόγηση της εταιρικής στρατηγικής

- Αλλαγές στο ρυθμιστικό πλαίσιο

Εκτός από τις συνέπειες των παραπάνω παραγόντων στα αποτελέσματα μιας εταιρείας, είναι εξίσου σημαντικό να εκτιμηθεί η επίδραση τους στο απασχολούμενο κεφάλαιο και συγκεκριμένα στις απαιτούμενες επενδύσεις και τις ανάγκες για κεφάλαιο κίνησης, τουλάχιστον σε βραχυπρόθεσμο ορίζοντα. Η επικαιροποίηση του επιχειρηματικού σχεδίου θα πρέπει επίσης να λαμβάνει υπόψη τις διαθέσιμες πηγές χρηματοδότησης καθώς και τις δράσεις που θα συνεισφέρουν στη διατήρηση και βελτίωση του εμπορικού κύκλου της επιχείρησης. Όλοι οι προαναφερόμενοι παράγοντες περιλαμβάνουν εγγενείς αβεβαιότητες, οι οποίες θα πρέπει να αντικατοπτρίζονται τόσο στις προβλέψεις των ταμειακών ροών, μέσω π.χ. κατάρτισης εναλλακτικών σεναρίων, όσο και στον υπολογισμό του προεξοφλητικού επιτοκίου.

Προσαρμόζοντας το προεξοφλητικό επιτόκιο

Παρά τις συνολικές επιπτώσεις που προκύπτουν από την απότομη αλλαγή στα θεμελιώδη μεγέθη, οι αποτιμήσεις επηρεάζονται σημαντικά και από τις εξελίξεις στις διεθνείς χρηματιστηριακές αγορές. Ο καθορισμός του κατάλληλου προεξοφλητικού επιτοκίου πλέον αποτελεί μια απαιτητική διαδικασία καθώς είναι αρκετά δύσκολο να αποτυπωθεί με ακρίβεια σε αυτό η αβεβαιότητα που επικρατεί στην ψυχολογία των αγορών και των επενδυτών. Με τη μεταβλητότητα στις διεθνείς αγορές να έχει ανέβει σε δυσθεώρητα επίπεδα, οι συμμετέχοντες στις χρηματιστηριακές αγορές δυσκολεύονται να αποτιμήσουν με ακρίβεια περιουσιακά στοιχεία όλων των κατηγοριών, από ομόλογα και μετοχές μέχρι ακίνητα και εναλλακτικές επενδύσεις. Ο δείκτης μεταβλητότητας (VIX), γνωστός και ως «Δείκτης Φόβου», καταγράφει υψηλά δεκαετίας ξεπερνώντας τις 60 μονάδες, ακόμα και ημέρες πριν ο Π.Ο.Υ. κηρύξει την κρίση του κορωνοϊού ως πανδημία, στις 11 Μαρτίου.

Όσον αφορά το επιτόκιο μηδενικού κινδύνου, αρκεί να παρατηρήσει κανείς την πορεία της απόδοσης του 10ετούς ομολόγου του Αμερικάνικου Δημοσίου ή την αντίστοιχη του 10ετούς Γερμανικού ομολόγου, τα οποία χρησιμοποιούνται ευρέως ως επιτόκια μηδενικού κινδύνου για επενδύσεις σε δολάρια ΗΠΑ και ευρώ, αντίστοιχα.

Εν μέσω της επικείμενης κρίσης, οι επενδυτές φαίνεται ότι έχουν επικεντρωθεί σε τίτλους χαμηλού κινδύνου, αυξάνοντας τη ζήτηση για κρατικά ομόλογα και πιέζοντας τις αντίστοιχες αποδόσεις προς τα κάτω.

Συγκεκριμένα, η μείωση του βασικού παρεμβατικού επιτοκίου από τη FED στις 3 Μαρτίου, ως μέτρο έκτακτης ανάγκης, είχε ως αποτέλεσμα, η απόδοση του 10ετούς ομολόγου του αμερικανικού δημοσίου να πέσει στις 9 Μαρτίου στο 0,54% που αποτελεί ιστορικό χαμηλό. Η ανωτέρω μείωση θεωρείται σημαντική, αν αναλογιστούμε ότι το αντίστοιχο μέγεθος στις 31 Δεκεμβρίου ήταν 1,92%. Την ίδια περίοδο, η απόδοση του 10ετούς γερμανικού ομολόγου, παρακολούθησε αυτήν του Αμερικανικού, υποχωρώντας έως και 67 μονάδες βάσης χαμηλότερα από το αντίστοιχη απόδοση της 31 Δεκεμβρίου.

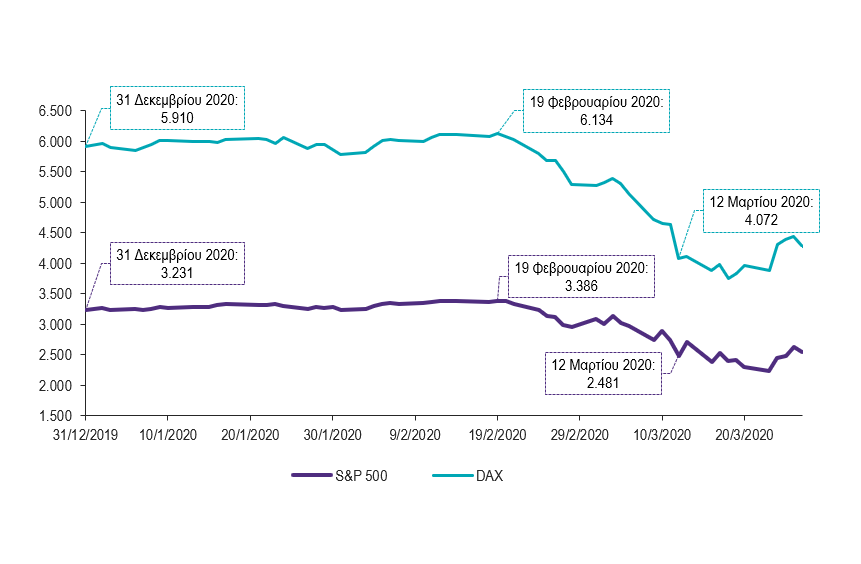

Στις 11 Μαρτίου 2020, την ημέρα που ο Π.Ο.Υ. κήρυξε την Covid-19 ως πανδημία, οι παγκόσμιες χρηματιστηριακές αγορές είχαν ήδη τιμολογήσει τις οικονομικές επιπτώσεις της κρίσης με σχεδόν όλους του μεγάλους χρηματιστηριακούς δείκτες να καταρρέουν μέσα σε λίγες ημέρες. Ο δείκτης S&P 500 σημείωσε πτώση 26,7%, φθάνοντας τις 2.481 μονάδες, από τις 3.386 μονάδες στις 19 Φεβρουαρίου. Αυτή υπήρξε μια από τις μεγαλύτερες και ταχύτερες πτώσεις στην ιστορία του δείκτη. Από την πλευρά τους, οι ευρωπαϊκές αγορές ακολούθησαν παρόμοια τάση, καθώς οι δείκτες DAX και EUROSTOXX 600 κατέγραψαν πτώση 33,6% από τις αρχές του έτους.

Η ανωτέρω έντονη μεταβλητότητα καθιστά τις αποτιμήσεις των εταιρειών πολύ ευαίσθητες στην ημερομηνία αναφοράς που αυτές πραγματοποιούνται. Συγκεκριμένα, αποτιμήσεις που διενεργήθηκαν με ημερομηνία αναφοράς στα τέλη Φεβρουαρίου ήταν ήδη ξεπερασμένες λίγες ημέρες αργότερα, ενώ κανείς δεν είναι σε θέση να αξιολογήσει με ακρίβεια τον αντίκτυπο στις μετοχικές αξίες που θα επιφέρει η κρίση της Covid-19.

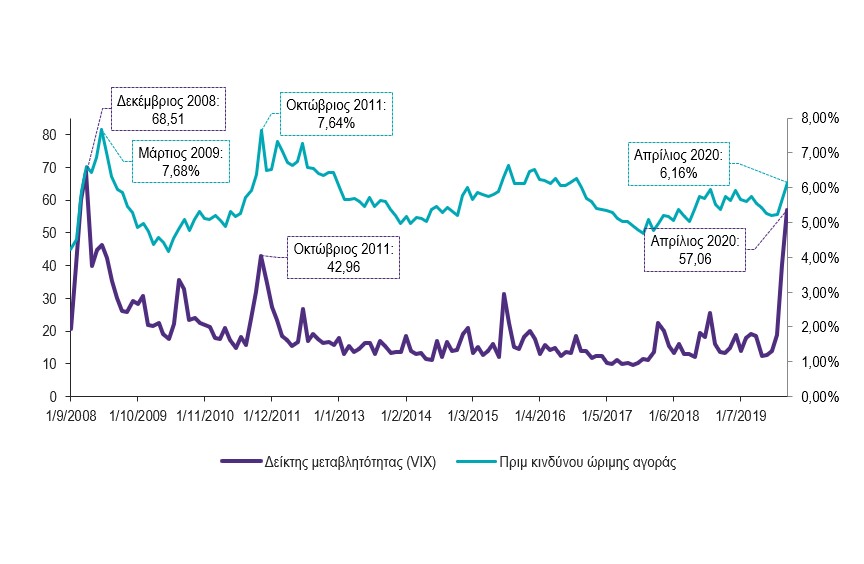

Η απροσδόκητη πτώση των τιμών και η αβεβαιότητα που συνεπάγεται στις αγορές θα πρέπει να αντικατοπτρίζεται στον υπολογισμό του προεξοφλητικού επιτοκίου. Προκειμένου να εκτιμήσουμε το επίπεδο αύξησης στο πριμ κινδύνου αγοράς, χρησιμοποιήσαμε τη προσέγγιση του Dr. Aswarth Damodaran, σύμφωνα με την οποία το Συνολικό Πριμ Κινδύνου Αγοράς αποτελείται από δύο στοιχεία: α) την Απόδοση Κινδύνου Ώριμης Αγοράς (ERP) πλέον β) το Ασφάλιστρο Κινδύνου Χώρας (CRP), μελετώντας την επίδραση κάθε παράγοντα ξεχωριστά.

Αρχικά, θα ήταν αρκετά χρήσιμο να εξετάσουμε το ιστορικό ERP σε μηνιαία βάση, όπως υπολογίζεται από τον καθηγητή του New York Stern University, Dr. Damodaran. Καθώς βρισκόμαστε εν μέσω της κρίσης της Covid-19, είναι αρκετά σημαντικό να συγκρίνουμε την τρέχουσα τάση στα ERPs και τη μεταβλητότητα της αγοράς με τα αντίστοιχα μεγέθη κατά τη διάρκεια της παγκόσμιας χρηματοπιστωτικής κρίσης του 2008, προκειμένου να εκτιμηθεί η πιθανή άνοδος στα πριμ κινδύνου αγοράς κατά το προσεχές μέλλον. Παρόλο που οι δύο περίοδοι δεν είναι σε καμία περίπτωση άμεσα συγκρίσιμες μεταξύ τους, τα πριμ κινδύνου αγοράς κατά την κρίση του 2008 θα μπορούσαν να χρησιμοποιηθούν ως πιθανή ένδειξη, καθώς στην πρόσφατη ιστορία είναι η μόνη περίοδος που η παγκόσμια οικονομία δέχτηκε ένα πλήγμα ανάλογου μεγέθους.

Σύμφωνα με τους υπολογισμούς του Dr. Damodaran, το ERP βρισκόταν τον Σεπτέμβριο του 2008 στα επίπεδα του 4,22%. Στη συνέχεια ακολούθησε ανοδική τροχιά φτάνοντας στο ανώτατο σημείο του 7,68%, το Μάρτιο του 2009, ήτοι αύξηση, 3,46%. Ερχόμενοι στο σήμερα, τον Φεβρουάριο του 2020, πριν από την εκδήλωση του Covid-19 στις ανεπτυγμένες χώρες, το ERP βρισκόταν στο 5,24% ενώ στη συνέχεια αυξήθηκε σε 5,69% τον Μάρτιο και 6,16% τον Απρίλιο. Αν και το ακριβές μέγεθος και η διάρκεια της κρίσης δεν μπορούν να προσδιοριστούν επακριβώς, τη δεδομένη χρονική στιγμή, το πριμ κινδύνου αγοράς τους επόμενους μήνες θα μπορούσε να ανέλθει σε 8,70%, υποδηλώνοντας ένα επιπρόσθετο πριν κινδύνου 2,54% συγκριτικά με τα στοιχεία του Απριλίου 2020.

Ως εκ τούτου, η εξέταση της κίνησης του δείκτη VIX σε σχέση με το ERP της κρίσης του 2008 θα μπορούσε να μας δώσει μια πρώτη εικόνα της πιθανής μεταβολής του ERP στους επόμενους μήνες ή ακόμα και τη χρονική στιγμή της κορύφωσης. Κατά τη διάρκεια της κρίσης του 2008, ο δείκτης VIX αποτέλεσε προπομπό της μεταβολής στο ERP, με το δεύτερο να φτάνει στο ανώτατο σημείο του λίγους μήνες αφότου ο δείκτης VIX είχε φτάσει στη δική του κορύφωση. Όσο η προαναφερόμενη συσχέτιση μεταξύ των δύο μεταβλητών διατηρείται, μπορεί κάποιος να συμπεράνει ότι όταν ο δείκτης μεταβλητότητας αυξάνεται, το ERP θα συνεχίσει να αυξάνεται με χρονική υστέρηση. Παρ' όλα αυτά, λόγω της διαφορετικής φύσης της υφιστάμενης κρίσης, δεν είναι βέβαιο πως η σταθερότητα της προαναφερθείσας σχέσης θα διατηρηθεί.

Γενικά, μετοχές και ομόλογα εμφανίζουν διαφορετικές επιδόσεις σε περιόδους κρίσης. Εξετάζοντας την πορεία του δείκτη μεταβλητότητας του 10ετούς ομολόγου του Αμερικανικού Δημοσίου (TYVIX) μπορούμε να συμπεράνουμε ότι ακολουθεί μεν την πορεία του μετοχικού δείκτη VIX, ωστόσο, το επίπεδο του TYVIX καθώς και το μέγεθος των μεταβολών του είναι μικρότερης κλίμακας, όπως είναι αναμενόμενο. Όπως φαίνεται και στο διάγραμμα 4, οι επενδύσεις σε μετοχικές αξίες επηρεάζονται περισσότερο από την κρίση σε σχέση με τα κρατικά ομόλογα. Επομένως, ο υπολογισμός του ΕRP που αποτελεί στοιχείο του προεξοφλητικού επιτοκίου θα πρέπει να λαμβάνει υπόψη του την εν λόγω αβεβαιότητα.

Η επίδραση της κρίσης στο Ασφάλιστρο Κινδύνου Χώρας (CRP) θα πρέπει επίσης να εξεταστεί, όμως απαιτείται περισσότερος χρόνος για να εκτιμηθεί το μέγεθος του πλήγματος στα δημόσια οικονομικά αλλά και στις οικονομικές επιδόσεις κάθε χώρας. Σε κάποιες περιπτώσεις, τα στοιχεία μπορεί να είναι τόσο δυσμενή που ενδεχομένως οδηγήσουν κάποιες χώρες σε υποβάθμιση της πιστοληπτικής τους ικανότητας με συνεπακόλουθη αύξηση στο CRP.

Λοιποί παράγοντες

Εξαιτίας της φύσης της κρίσης της Covid-19, οι κλάδοι της οικονομίας επηρεάζονται δυσανάλογα, με τομείς όπως ο τουρισμός, οι μεταφορές και το λιανικό εμπόριο να δέχονται τις περισσότερες επιπτώσεις. Από την άλλη πλευρά, τομείς όπως ο φαρμακευτικός και τα καταναλωτικά αγαθά σταθερής ζήτησης φαίνεται ότι ίσως είναι οι μόνοι που ευημερούν σε αυτή τη δυσμενή περίοδο. Εάν θέλουμε να ενσωματώσουμε τον ιδιοσυγκρασιακό κίνδυνο μιας εταιρείας στο προεξοφλητικό επιτόκιο, τότε ο κίνδυνος του κλάδου θα πρέπει να αντικατοπτρίζεται στον υπολογισμό του αντίστοιχου πριμ. Αυτό συμβαίνει, καθώς ο συντελεστής βήτα που αντικατοπτρίζει τον κίνδυνο αγοράς υπό κανονικές συνθήκες, βραχυπρόθεσμα παρουσιάζει στρεβλώσεις καθώς χρειάζεται χρόνο για να προσαρμοστεί στα νέα δεδομένα.

Παράλληλα, η κατάρρευση των χρηματοπιστωτικών αγορών θα επηρεάσει ασφαλώς και την εφαρμογή των συγκριτικών μεθόδων αποτίμησης. Με τις κεφαλαιοποιήσεις να βρίσκονται σε πτωτική τάση, υποδηλώνεται μείωση των αγοραίων τιμών σε σύγκριση με τις αντίστοιχες τιμές ένα μήνα νωρίτερα, για πολλούς κλάδους της οικονομίας. Την ίδια στιγμή, πρόσφατες συναλλαγές δεν μπορούν να θεωρηθούν συγκρίσιμες, όταν οι συνθήκες στην αγορά έχουν αλλάξει τόσο δραστικά. Ταυτόχρονα δε, θα πρέπει κανείς να αναλογιστεί ότι η αβεβαιότητα στην αγορά έχει μειώσει την εμπορευσιμότητα των ιδιωτικών εταιρειών, αυξάνοντας τις μειώσεις επί των αντίστοιχων αξιών λόγω έλλειψης εμπορευσιμότητας (marketability discounts).

Συμπέρασμα

Καθώς η πανδημία συνεχίζει να είναι σε έξαρση, η υπάρχουσα αβεβαιότητα μεταβάλλει διαρκώς τις αποτιμήσεις. Οι συνθήκες στην αγορά συνεχώς αλλάζουν, πληροφορίες που προκύπτουν από πρόσφατες αποτιμήσεις ή/και συναλλαγές μπορεί γρήγορα να θεωρηθούν απαρχαιωμένες και κανείς δεν είναι σε θέση να προβλέψει το αποτέλεσμα αυτής της κρίσης. Υπο αυτές τις συνθήκες, οι επαγγελματίες στο τομέα των αποτιμήσεων θα πρέπει:

- Να αξιολογούν όλο το πλαίσιο μιας εταιρείας, συμπεριλαμβανομένων της φύσης της δραστηριότητας, του ανταγωνισμού, της εφοδιαστικής αλυσίδας, του επιχειρηματικού περιβάλλοντος και άλλες επιχειρησιακές πτυχές παράλληλαμε τα οικονομικά της αποτελέσματα.

- Να προσαρμόζουν τακτικά το προεξοφλητικό επιτόκιο για τον κίνδυνο αγοράς, τον κίνδυνο χώρας και τον μη συστημικό κίνδυνο, ενσωματώνοντας αλλαγές στα αντίστοιχα πριμ.

- Να τροποποιούν τα πολλαπλάσια που προκύπτουν από χρηματιστηριακούς δείκτες ή πρόσφατες συγκρίσιμες συναλλαγές, όταν εφαρμόζουν συγκριτικές μεθόδους εκτίμησης, προκειμένουνα λάβουν υπόψη τους τις τρέχουσες συνθήκες που επικρατούν στην αγορά.

- Να αναγνωρίζουν το γεγονός ότι δεν επηρεάζονται όλοι οι κλάδοι της οικονομίας στον ίδιο βαθμό από την υφιστάμενη κρίση και να λαμβάνουν υπόψη τους τις επιπτώσεις για κάθε κλάδο ξεχωριστά, αξιολογώντας τη θέση της υπό εκτίμηση εταιερίας μέσα σε αυτόν.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα