Όταν χρεοκοπείς δεν υπάρχουν καλές λύσεις, καλό είναι το λιγότερο κακό.

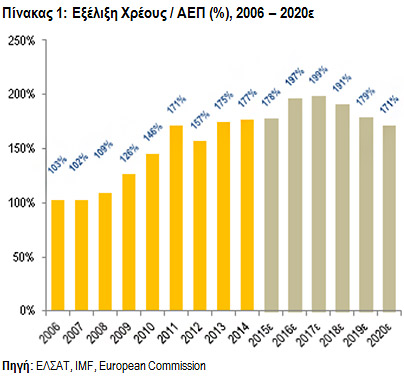

Στην πρόσφατη πολιτική συμφωνία με τους εταίρους, για την οικονομική διάσωση της χώρας, οι χρηματοδοτικές ανάγκες για το διάστημα Ιούνιος 2015-Ιούνιος 2018 εκτιμήθηκαν σε €81,7 δισ., τα οποία έρχονται να προστεθούν στο ήδη υπάρχον χρέος της Γενικής Κυβέρνησης. Με δεδομένη τη συρρίκνωση του ΑΕΠ για τα έτη 2015 (μεταξύ 2,0% και 4,0%) και 2016 (0,5% και 1,75%), η σχέση χρέους προς ΑΕΠ αναμένεται να διαμορφωθεί μέσα στα δύο επόμενα έτη στο 199% (2017) από 177% (2014). Γεγονός που κατατάσσει την Ελλάδα ως την πιο υπερχρεωμένη χώρα στην Ευρώπη και σε αντίστοιχα «περίοπτη» θέση παγκοσμίως.

Υψηλότερα από εμάς βρίσκεται η Ιαπωνία (234% του ΑΕΠ), αλλά στην περίπτωση αυτή η δομή του χρέους είναι εντελώς διαφορετική.

Υψηλότερα από εμάς βρίσκεται η Ιαπωνία (234% του ΑΕΠ), αλλά στην περίπτωση αυτή η δομή του χρέους είναι εντελώς διαφορετική.

Το ερώτημα που εύλογα τίθεται είναι αν το μέγεθος του χρέους είναι διαχειρίσιμο από τη μία και με ικανότητα εξυπηρέτησης από την άλλη. Η εξίσωση της διαχειρισιμότητας του χρέους προϋποθέτει ότι αυτό είναι μικρότερο ή ίσο από την παρούσα αξία μελλοντικών πλεονασμάτων μείον τις πληρωμές τόκων.

Ενώ η συνθήκη της ικανότητας εξυπηρέτησής του προϋποθέτει τη δυνατότητα αναχρηματοδότησής του από τις χρηματαγορές.

Η απώλεια της εμπιστοσύνης της διεθνούς επενδυτικής κοινότητας προς την Ελλάδα, το μέγεθος του χρέους/ΑΕΠ, οι εκτιμήσεις για αρνητικούς ρυθμούς ανάπτυξης για τα δύο επόμενα έτη, καθώς και η κλιμάκωση της πολιτικής αβεβαιότητας, καθιστούν σχεδόν αδύνατη για τα επόμενα χρόνια την αναχρηματοδότηση του χρέους, με βιώσιμους όρους (επιτόκια), από τις αγορές χρήματος, οπότε η συνθήκη της εξυπηρέτησής του δεν είναι δυνατή.

Από την άλλη πλευρά, η εναλλακτική πηγή μείωσης τους χρέους που προέρχεται από τις αποκρατικοποιήσεις/ιδιωτικοποιήσεις αναμένεται να αποφέρει πενιχρά έσοδα, αφού οι εξελίξεις στον τραπεζικό κλάδο με τους ελέγχους κίνησης κεφαλαίων καθώς και η διαφαινόμενη πολιτική αστάθεια δυσκολεύουν τις ήδη, συγκριτικά με άλλες χώρες, δύσκολες συνθήκες για την προσέλκυση επενδυτών. Στην πρόσφατη έκθεσή της η Κομισιόν προσδοκά ότι τα έσοδα των αποκρατικοποιήσεων έως το 2022 θα ανέλθουν σε €10,0 δισ., τα οποία αρκούν για πληρωμές χρεολυσίων ενός και μισού έτους μόλις.

Ο τρίτος και βασικότερος πυλώνας εξυπηρέτησης του χρέους είναι η δημιουργία πρωτογενών πλεονασμάτων, όμως και σε αυτό το μέτωπο τα δεδομένα δεν είναι με την πλευρά μας:

1. Η καθυστέρηση στην είσπραξη των εσόδων.

2. Η μόνιμη αδυναμία πάταξης της φοροδιαφυγής.

3. Η κωλυσιεργία στην εφαρμογή των διαρθρωτικών αλλαγών (μείωση κράτους, περιστολή δαπανών, διεύρυνση φορολογικής βάσης κ.λπ.)

4. Η διαφαινόμενη ύφεση για τα έτη 2015-2016...

δεν μας καθιστούν καθόλου αισιόδοξους για την επίτευξη πλεονασμάτων.

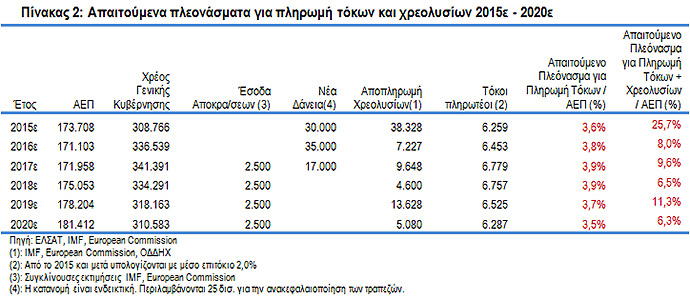

Επισημαίνουμε (πίνακας 2), ότι για να εξυπηρετηθούν οι τόκοι απαιτείται πλεόνασμα μεταξύ 3,5% και 3,9% του ΑΕΠ, για τα επόμενα έτη έως το 2020, ενώ για να εξυπηρετηθούν και τα χρεολύσια απαιτείται πλεόνασμα μεταξύ 6,3% και 11,3% του ΑΕΠ.

Η επίτευξη και κυρίως η διατήρηση μεγάλων πρωτογενών πλεονασμάτων για μεγάλο χρονικό διάστημα είναι σπάνια σε διεθνές επίπεδο και σχεδόν αδύνατη σε μία οικονομία που στηρίζεται κυρίως στην κατανάλωση και στις δημόσιες δαπάνες, η οποία παρουσιάζει ταυτόχρονα έντονα χαρακτηριστικά ύφεσης.

Σύμφωνα με μελέτη των Barry Eichengreen & Ugo Panizza (2014), «A Surplus of Ambition: Can Europe Rely on Large Primary Surpluses to Solve its Debt Problem?», συνεχιζόμενα πρωτογενή πλεονάσματα άνω του 4,0% τα τελευταία 40 χρόνια έχουν πετύχει μόνο πέντε χώρες: Βέλγιο (1990-1999), Ιρλανδία (1988-1993), Νορβηγία (1974-1979 & 1993-1999), Νέα Ζηλανδία (1993-1994) και Σιγκαπούρη (1990-2004).

Όπως γίνεται κατανοητό από τα ανωτέρω, το ελληνικό χρέος με τη σημερινή του μορφή δεν είναι ούτε διαχειρίσιμο ούτε και εξυπηρετήσιμο και προκειμένου να καταστεί τέτοιο απαιτούνται σοβαρές δράσεις και από τα δύο εμπλεκόμενα μέρη.

Από την πλευρά μας, θα πρέπει να αντιληφθούμε ότι καμία ελάφρυνση χρέους δεν έχει δοθεί από τη διεθνή κοινότητα χωρίς αυστηρούς όρους, αρά απαιτείται:

1. Περιστολή του δημόσιου τομέα.

2. Επιτάχυνση των αποκρατικοποιήσεων/ιδιωτικοποιήσεων.

3. Πάταξη φοροδιαφυγής και διεύρυνση φορολογικής βάσης.

4. Εφαρμογή των απαιτούμενων διαρθρωτικών αλλαγών.

Και από την πλευρά των δανειστών:

1. Σημαντική επιμήκυνση του χρόνου αποπληρωμής του χρέους.

2. Περίοδο χάριτος έως ότου επιτύχουμε βιώσιμούς ρυθμούς ανάπτυξης και πρωτογενή πλεονάσματα.

3. Πιθανή μείωση των επιτοκίων.

4. Χαμηλότερους στόχους για πρωτογενές πλεόνασμα.

5. Πιθανή σύνδεση αποπληρωμής τόκων με την ανάπτυξη του ΑΕΠ.

Φυσικά ιδεατή θα ήταν η αποδοχή από τους εταίρους μας μιας σημαντικής απομείωσης των απαιτήσεών τους, ωστόσο κάτι τέτοιο δεν το θεωρώ πιθανό να επιτευχθεί, αφού οι ευρωπαϊκές κυβερνήσεις έχουν εγγυηθεί τα δάνεια της Ελλάδος, οπότε οποιαδήποτε απομείωση θα μετέφερε χρέος στους ιδίους και θα επιβάρυνε τους φορολογούμενους των εγγυητών.

*Ο κ. Κωνσταντίνος Ν. Σεγρεδάκης, M.Sc, είναι Οικονομικός Σύμβουλος Επιχειρήσεων.

Σύντομο Βιογραφικό

• Ο κ. Σεγρεδάκης γεννήθηκε στο Ηράκλειο Κρήτης και είναι απόφοιτος του Οικονομικού Τμήματος του Πανεπιστημίου Πατρών και κάτοχος μεταπτυχιακού τίτλου M.Sc. in Finance.

• Από το 1998 o κ. Σεγρεδάκης έχει διατελέσει ανώτατο οικονομικό στέλεχος εταιρειών υψηλής κεφαλαιοποίησης εισηγμένων στο Χρηματιστήριο Αθηνών, καθώς επίσης και Διευθυντής Τμήματος Οικονομικής Ανάλυσης σε εταιρίες του χρηματοοικονομικού κλάδου.

• Διαθέτει πιστοποίηση Οικονομικού Αναλυτή από την Επιτροπή Κεφαλαιαγοράς.

• Το 2007 ανακηρύχθηκε ως ο Καλύτερος Έλληνας Οικονομικός Αναλυτής, στον ετήσιο διαγωνισμό του Χρηματιστηρίου Αθηνών.

• Διαθέτει σημαντικότατη εμπειρία σε θέματα διαχείρισης Ταμειακών Ροών και σε θέματα εξυγίανσης επιχειρήσεων αφού έχει χειριστεί με επιτυχία σημαντικό αριθμό υποθέσεων.

• Αρκετές μελέτες του έχουν δημοσιευθεί σε έγκυρα ελληνικά και ξένα Journals όπως επίσης σε οικονομικά περιοδικά και τον ημερήσιο τύπο, ενώ έχει παρουσιάσει αρκετές μελέτες του σε Συνέδρια και Ημερίδες. Από τον Ιούλιο του 2009 είναι ιδρυτής της επιχείρησης Smartax.

Oι απόψεις που διατυπώνονται σε ενυπόγραφο άρθρο γνώμης ανήκουν στον συγγραφέα και δεν αντιπροσωπεύουν αναγκαστικά, μερικώς ή στο σύνολο, απόψεις του Euro2day.gr.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα