Το παρόν άρθρο έχει παραχωρηθεί από το περιοδικό "ΤRADERS". Εάν το βρήκατε ενδιαφέρον, μπορείτε να αποκτήσετε πρόσβαση και σε άλλα συναρπαστικά άρθρα, κάνοντας δωρεάν εγγραφή στην ιστοσελίδα www.traders-mag.gr

Tι είναι αυτό που έστρεψε την προσοχή σας στις αγορές;

Acampora: H αρχική πορεία της σταδιοδρομίας μου ήταν αρκετά διαφορετική, και είναι αλήθεια ότι κατέληξα στις αγορές κατά τύχη. Ήμουν σπουδαστής ιστορίας και θεολογίας και θα είχα επιλέξει ένα διαφορετικό επάγγελμα εάν δε λάμβανε χώρα ένα σοβαρό τροχαίο, το οποίο συνέβη πριν από 50 χρόνια. Μερικές φορές, οι χειρότερες εμπειρίες της ζωής εξελίσσονται στο τέλος στις καλύτερες.

Πόσο σημαντική νομίζετε ότι είναι σήμερα η τεχνική ανάλυση έναντι της θεμελιώδους;

Acampora: Πραγματοποιώ και τις δύο και αυτό το ονομάζω «fusion analysis». Για να κυριολεκτήσουμε, πρόκειται για έναν συνδυασμό μακροοικονομικής, θεμελιώδους, ποσοτικής και τεχνικής ανάλυσης. Πάντα ξεκινάω από το μακροοικονομικό επίπεδο, το οποίο σημαίνει ότι εξετάζω την εθνική οικονομία συνολικά. Δεν είναι απαραίτητο να κάνει κάποιος από μόνος του κάθε μία από αυτές τις αναλύσεις. Μπορεί να αναφερθεί σε υφιστάμενες αναλύσεις ειδικών. Σε κάθε περίπτωση, το σημαντικό είναι η ερμηνεία της σχετικής έρευνας.

Το δεύτερο βήμα είναι η θεμελιώδης ανάλυση. Αυτή περιλαμβάνει τον έλεγχο των αξιολογήσεων, της δράσης της διαχείρισης μιας επιχείρησης και της θέσης των μεμονωμένων προϊόντων. Στη συνέχεια, όλα αυτά συναρμόζονται μέσω της ποσοτικής ανάλυσης: Τι αντίκτυπο έχουν τα θεμελιώδη στοιχεία, σύμφωνα με το παρελθόν, και ποια είναι τα πλέον πιθανά σενάρια. Εδώ υπάρχουν πολλές στατιστικές που μπορεί κανείς να αναλύσει. Τέλος, υπάρχει η τεχνική ανάλυση που πραγματοποιώ πάντα στο τέλος επειδή εκεί είναι που θέλω να δω τα αποτελέσματα των πρώτων τριών βημάτων να επιβεβαιώνονται. Εάν η τεχνική πλευρά δε δένει με τα υπόλοιπα, δεν προχωράω στην επένδυση.

Γνωρίζετε κάποιο παράδειγμα όπου οι αναλυτές έχουν έρθει σε σαφή διαφωνία μεταξύ τους;

Acampora: Ένα εξέχον παράδειγμα τέτοιας διαφωνίας εμφανίστηκε όταν η Enron είδε την τιμή της να πέφτει κατακόρυφα στο ξέσπασμα της φούσκας της νέας οικονομίας. Κυριολεκτικά, κάθε θεμελιώδης αναλυτής συνιστούσε «αγορά» της μετοχής, αλλά εκείνη έπεφτε με ταχύτητα στα πλέον χαμηλά επίπεδα. Από τεχνική άποψη, η μετοχή έδειχνε σαφώς την ανάγκη «πώλησης». Μόνο λίγο πριν χρεοκοπήσει η Enron, κάποιοι θεμελιώδεις αναλυτές άλλαξαν άποψη. Ήταν πλέον πολύ αργά. Και όταν συνετρίβη η Citigroup κατά τη διάρκεια της οικονομικής κρίσης, συνέβη κάτι παρόμοιο.

Από ποια βήματα αποτελείται η τεχνική ανάλυσή σας;

Acampora: Πρέπει κανείς να διατηρεί τα πράγματα απλά. Η τιμή είναι πάντα το σημαντικότερο. Τίποτα δεν έχει μεγαλύτερη προτεραιότητα για μένα. Οι περαιτέρω αναλύσεις μου βασίζονται στη θεωρία Dow και στην ανάλυση τάσεων των σημαντικότερων αγορών. Στην περίπτωση των μετοχών, αναλύω στη συνέχεια τους δέκα σημαντικότερους τομείς του S&P και έπειτα τις υποομάδες, έως το επίπεδο σημαντικών μεμονωμένων μετοχών. Θα εξετάσω επίσης τις σχέσεις μεταξύ των αγορών και θα αναλύσω τον τρόπο με τον οποίο οι αγορές συσχετίζονται, και εάν όλα βαίνουν καλώς ή εμφανίζονται ανωμαλίες.

Για τις αναλύσεις τάσεων χρησιμοποιώ δείκτες τάσης όπως Κινητούς Μέσους Όρους, το MACD και τον RSI, συνήθως σε εβδομαδιαία βάση, προκειμένου να λάβω μια σαφή εικόνα. Πιστεύω ότι οι πιο βραχυπρόθεσμες αναλύσεις μπερδεύουν τους περισσότερους ανθρώπους και δεν έχουν καμία αξία. Ωστόσο, ανάλογα με τις συνθήκες της αγοράς εξετάζω και ημερήσια διαγράμματα.

Αναλύετε επίσης και τη μεταβλητότητα;

Acampora: Βεβαίως. Ο δείκτης μεταβλητότητας VIX είναι ένα άριστο βαρόμετρο της αγοράς. Πολλοί πιστεύουν ότι τα χαμηλά επίπεδα μεταβλητότητας αποτελούν σημάδια πιθανών πτώσεων, αλλά εγώ το βλέπω διαφορετικά: Για εμένα, τα χαμηλά επίπεδα του VIX είναι ανοδικό σήμα καθώς μπορούν να παραμείνουν χαμηλά για μεγάλο διάστημα, σηματοδοτώντας ένα θετικό κλίμα επένδυσης. Με τα υψηλά επίπεδα μεταβλητότητας είναι διαφορετικά: Εάν ο δείκτης VIX παρουσιάσει αλματώδη άνοδο και καταλήξει σε συντριβή, συχνά το κατώτατο σημείο δεν απέχει πολύ.

Υπήρξατε ιδιαίτερα αισιόδοξος στις προβλέψεις σας από τις αρχές του 2013. Ποια είναι η τρέχουσα μακροπρόθεσμη αξιολόγησή σας;

Acampora: Βρισκόμαστε σε μια ιδιαίτερα ανοδική αγορά. Ψυχολογικά, η κατάσταση είναι ίδια με εκείνη μετά το 1982. Μετά από πολλά δύσκολα χρόνια για το χρηματιστήριο, οι άνθρωποι το έβρισκαν αδύνατο να πιστέψουν ότι είχαμε νέα ανοδική αγορά. Και σχεδόν κανείς δεν επένδυε με θάρρος, όπως συμβαίνει σήμερα. Πιστεύω ότι η αρχική φάση -αυτή του φόβου και της δυσπιστίας- ανήκει ήδη στο παρελθόν μετά τα νέα υψηλά όλων των εποχών, και έχουμε ήδη μεταβεί στη δεύτερη φάση.

Στις αρχές Μαΐου έδωσα μια συνέντευξη στον αμερικανικό τηλεοπτικό σταθμό CNBC. Ρωτήθηκα από τον παρουσιαστή τι περιμένω τώρα που ο στόχος μου των 15.000 μονάδων για τον Dow επιτεύχθηκε. Είπα ότι ο Dow θα οδεύσει πλέον προς τις 20.000 μονάδες, γεγονός που εξέπληξε τον παρουσιαστή. Αλλά αυτό ακριβώς είναι που συμβαίνει σε μια ανοδική αγορά. Εντούτοις, η φάση 2 μόλις τώρα ξεκινάει καθώς ο όγκος των συναλλαγών είναι ακόμη χαμηλός, σχεδόν μισός σε σχέση με προηγούμενες κορυφές. Αυτό δείχνει ότι η μεγάλη πλειονότητα των συμμετεχόντων της αγοράς εξακολουθούν να παραμένουν ανενεργοί. Παρόμοια κατάσταση παρατηρείται και σε άλλες χώρες του κόσμου. Παραδείγματος χάριν, η Γερμανία ή ο DAX είναι η μηχανή της Ευρώπης και τα πηγαίνει πολύ καλά - ακριβώς όπως θα έκανε και η Mercedes (γέλια).

Υπάρχουν άλλα σημάδια που δείχνουν ότι η πρώτη φάση της ανοδικής αγοράς έχει ήδη ολοκληρωθεί;

Acampora: Πρόσφατα, «ασφαλείς» μετοχές με υψηλές αποδόσεις μερισμάτων παρουσιάζουν μειωμένη αποδοτικότητα. Παράδειγμα γι' αυτό αποτελούν οι μετοχές εταιρειών κοινής ωφελείας. Αυτό δείχνει ότι οι επενδυτές εμφανίζουν ήδη λιγότερη αποστροφή προς το ρίσκο, τα οποίο αποτελεί σημάδι για τη φάση 2.

Είναι δυνατόν και για την ανοδική αγορά να τεθεί εκτός ελέγχου;

Acampora: Θεωρητικά, αυτό θα ήταν δυνατόν. Δεδομένου ότι πολλοί μεγάλοι επενδυτές παραμένουν ανενεργοί, οι διαχειριστές κεφαλαίων, από φόβο μήπως χάσουν τη δουλειά τους, μπορεί κάλλιστα να εισέρχονται στην αγορά με δυναμικό τρόπο. Αυτό θα μπορούσε με τη σειρά του να προκαλέσει έναν αγοραστικό πανικό, κάτι που δεν είναι καθόλου υγιές για την αγορά. Ελπίζω ότι δεν θα δούμε να συμβαίνει κάτι τέτοιο.

Αναλύετε μόνο ευκαιρίες για αγορά ή θα ανοίγατε και θέσεις πώλησης;

Acampora: Βεβαίως, εάν αυτό μου δείχνει η ανάλυσή μου. Πρώτιστα αυτό, κι έπειτα θα πουλούσα μεμονωμένες μετοχές.

Πώς βλέπετε άλλες αγορές όπως, για παράδειγμα, εκείνες του χρυσού, του ασημιού ή του πετρελαίου;

Acampora: Ο χρυσός και το ασήμι ζορίζονται από τη στιγμή της πτώσης του Απριλίου. Τείνω, αυτήν την περίοδο, να είμαι ουδέτερος, αλλά δεν θα συνιστούσα θέσεις πώλησης. Το ίδιο ισχύει και για το πετρέλαιο, το οποίο βρίσκεται σε πλάγια τάση. Εδώ, για την ώρα, πρέπει κανείς να περιμένει και να δει τις εξελίξεις.

Πώς επενδύετε στις αγορές του κόσμου που κρίνετε ελκυστικές;

Acampora: Ένας εξαιρετικός τρόπος επένδυσης σήμερα είναι τα ETFs. Αυτά τα προϊόντα έχουν καταστήσει τις επενδύσεις σε παγκόσμιο επίπεδο πραγματικά εύκολες.

Χρησιμοποιείτε τα ETFs και για την ανάλυση τομέων;

Acampora: Ναι, και έχω δύο εξαίρετα παραδείγματα επ' αυτού. Το πρώτο είναι ο οικονομικός κλάδος ή το αντίστοιχο ETF με το σύμβολο XLF (διάγραμμα 3). Το ημερήσιο διάγραμμα είναι σαφώς υπεραγορασμένο. Αλλά αυτό δεν αλλάζει τη μακροπρόθεσμα ανοδική αξιολόγησή μου. Εάν εξετάσουμε το μηνιαίο διάγραμμα (διάγραμμα 4), βλέπουμε ότι υπήρξε ένα καθαρό ξέσπασμα από μια τεράστια βάση. Δεν υπάρχουν ενδείξεις για μεγάλες κορυφές στο μηνιαίο διάγραμμα, το αντίθετο. Κάθε σημαντική υποχώρηση πρέπει να αντιμετωπιστεί ως ευκαιρία αγοράς.

Διάγραμμα 3

Διάγραμμα 4

Ποιο είναι το δεύτερο παράδειγμα;

Acampora: Το μηνιαίο διάγραμμα του κλάδου τεχνολογίας ETF (σύμβολο XLK) που παρουσιάζεται στο διάγραμμα 5 αποκαλύπτει μια σταθερή απόδοση. Ενώ ο κλάδος δεν έχει ξεπεράσει την αγορά πρόσφατα, βρίσκεται σταθερά σε ανοδική πορεία εδώ και αρκετό διάστημα - πλέον πρόσφατα, ο κλάδος έχει πετύχει νέα υψηλά δεκαετίας, αφήνοντας επίσης μια επί μακρού υφιστάμενη βάση με το να κινείται ανοδικά.

Διάγραμμα 5

Συνεπώς, οι μεγάλες αποφάσεις λαμβάνονται ουσιαστικά βάσει των μακροπρόθεσμων διαγραμμάτων, σωστά;

Acampora: Ναι, πράγματι. Βραχυπρόθεσμα, υπάρχει πολύς θόρυβος και σύγχυση στην αγορά. Λαμβάνοντας αυτό υπόψη, το να κάνεις ένα βήμα πίσω και να κοιτάζεις τα μακροπρόθεσμα διαγράμματα είναι εξαιρετικά χρήσιμο. Και αυτό θα πρότεινα σε όποιον δεν ξέρει πώς να κινηθεί στις αγορές και χρειάζεται καθοδήγηση. Και εάν το κάνει κάποιος αυτό -να εξετάζει ένα μηνιαίο διάγραμμα του χρηματιστηρίου- θα ξέρει, κατά πάσα πιθανότητα, προς τα πού πρόκειται να πάνε τα πράγματα.

Αλλά τέτοιες απλουστευμένες προσεγγίσεις συζητιούνται σπάνια στα μέσα.

Acampora: Το πρόβλημα είναι ότι είναι πάντα ευκολότερο να μιλάνε για τα προβλήματα και να φοβίζουν τον κόσμο καθώς αυτό δίνει στα μέσα μεγαλύτερο βηματισμό μεταξύ των ανθρώπων. Είναι απολύτως φυσικό για τις απειλές να γίνονται ευρύτερα αποδεκτές. Αυτός είναι ένας από τους λόγους για να αγνοεί κανείς τα μέσα όσο το δυνατόν περισσότερο και να επικεντρώνεται στις αναλύσεις του.

Άρα, η τεχνική ανάλυση είναι κάτι στο οποίο μπορεί κανείς να βασίζεται, σωστά;

Acampora: Ένα μέρος της είναι επιστήμη και ένα άλλο είναι τέχνη. Και το κομμάτι της τέχνης συνίσταται στην κατάλληλη ερμηνεία. Αλλά μπορείς πάντα να στηρίζεσαι στην τιμή, η οποία δεν πρόκειται να αλλάξει εκ των υστέρων (σε αντίθεση με τις εκτιμήσεις των κερδών ή, μερικές φορές, ακόμη και τα νούμερα των εταιρικών κερδών που έχουν ήδη δημοσιευτεί). Η τιμή συνεχίζει απλώς να καθορίζεται βάσει των πληροφοριών και των προσδοκιών για το μέλλον, το οποίο την καθιστά ιδανικό εργαλείο για την ανάλυση της δύναμης των πωλητών έναντι εκείνης των αγοραστών.

Έχετε ένα παράδειγμα μιας τέτοιας ερμηνείας;

Acampora: Ας εξετάσουμε τους τελευταίους μήνες ή ακόμη και χρόνια. Επανειλημμένως, δεχόμαστε ένα κύμα αρνητικών ειδήσεων σε διάφορα μέτωπα, αλλά οι αγορές εξακολουθούν να ανεβαίνουν. Εάν μια κακή είδηση δεν επιφέρει πτώση στην αγορά, αυτό είναι καλή είδηση. Αυτό είναι μια πολύ κλασική ερμηνεία. Θα υπάρξουν καλές περίοδοι σε κάποιες στιγμές στο μέλλον, και αυτό αναμένεται ήδη από τώρα. Σε πέντε έως οκτώ έτη από τώρα, οι ΗΠΑ θα μπορούσαν να είναι ανεξάρτητες ως προς τις ανάγκες τους σε πετρέλαιο και ίσως ακόμη να έχουν προαχθεί σε εξαγωγέα φυσικού αερίου. Ο πρόεδρος Obama έχει ήδη θέσει τις βάσεις γι' αυτό το ενδεχόμενο. Τέτοια πράγματα αποκαλούνται μετατροπείς των όρων του παιχνιδιού, οι οποίοι μπορεί να μη συζητιούνται σήμερα, αλλά δημιουργούν εντελώς νέες ευκαιρίες.

Χρησιμοποιείτε και τιμές stop στις επενδύσεις σας;

Acampora: Ναι, από ένα ορισμένο σημείο κι έπειτα αναζητώ την έξοδο, κι αυτός είναι ο λόγος που θέτω stop. Ωστόσο, όλα εξαρτώνται από το είδος της επένδυσης και από το χρονικό πλαίσιο που χρησιμοποιώ για τις συναλλαγές μου. Για παράδειγμα, τις περισσότερες φορές, οι υποχωρήσεις σε ανοδική τάση κάτι που αυτήν την περίοδο διαπιστώνουμε στις μετοχές- αντιπροσωπεύουν επιπρόσθετες ευκαιρίες για αγορά όπου μπορώ να ενισχύσω τη θέση μου επιπλέον.

Ποιο είναι το μέγιστο ποσό που θα χρησιμοποιούσατε από το κεφάλαιο επένδυσής σας για να το επενδύσετε σε μια θέση;

Acampora: Και πάλι εξαρτάται από την περίπτωση, αλλά το 10% θα ήταν σίγουρα μια πολύ μεγάλη θέση την οποία θα περιέγραφα ως ανώτατο όριο.

Μπορείτε να θυμηθείτε κάποια ανάλυση για την οποία νιώσατε, αναδρομικά, μετανιωμένος;

Acampora: Ναι, απολύτως. Πριν από τη συντριβή του 1987, υπήρξε στο Barron ένα άρθρο που φιλοξενούσε τις απόψεις διαφόρων αναλυτών. Ορισμένοι είχαν δηλώσει ότι ανέμεναν συντριβή. Εγώ δεν ήμουν τόσο απαισιόδοξος και μίλησα για πρόωρη διόρθωση. Τώρα εύχομαι να ήμουν πιο απαισιόδοξος τη συγκεκριμένη περίοδο καθώς αυτό έδειχνε η ανάλυση. «Η διόρθωση» ήταν σαφώς η λανθασμένη λέξη για να περιγράψει αυτό που ακολούθησε.

Ποια από τις αναλύσεις σας θυμάστε να είχε ιδιαίτερη επιτυχία;

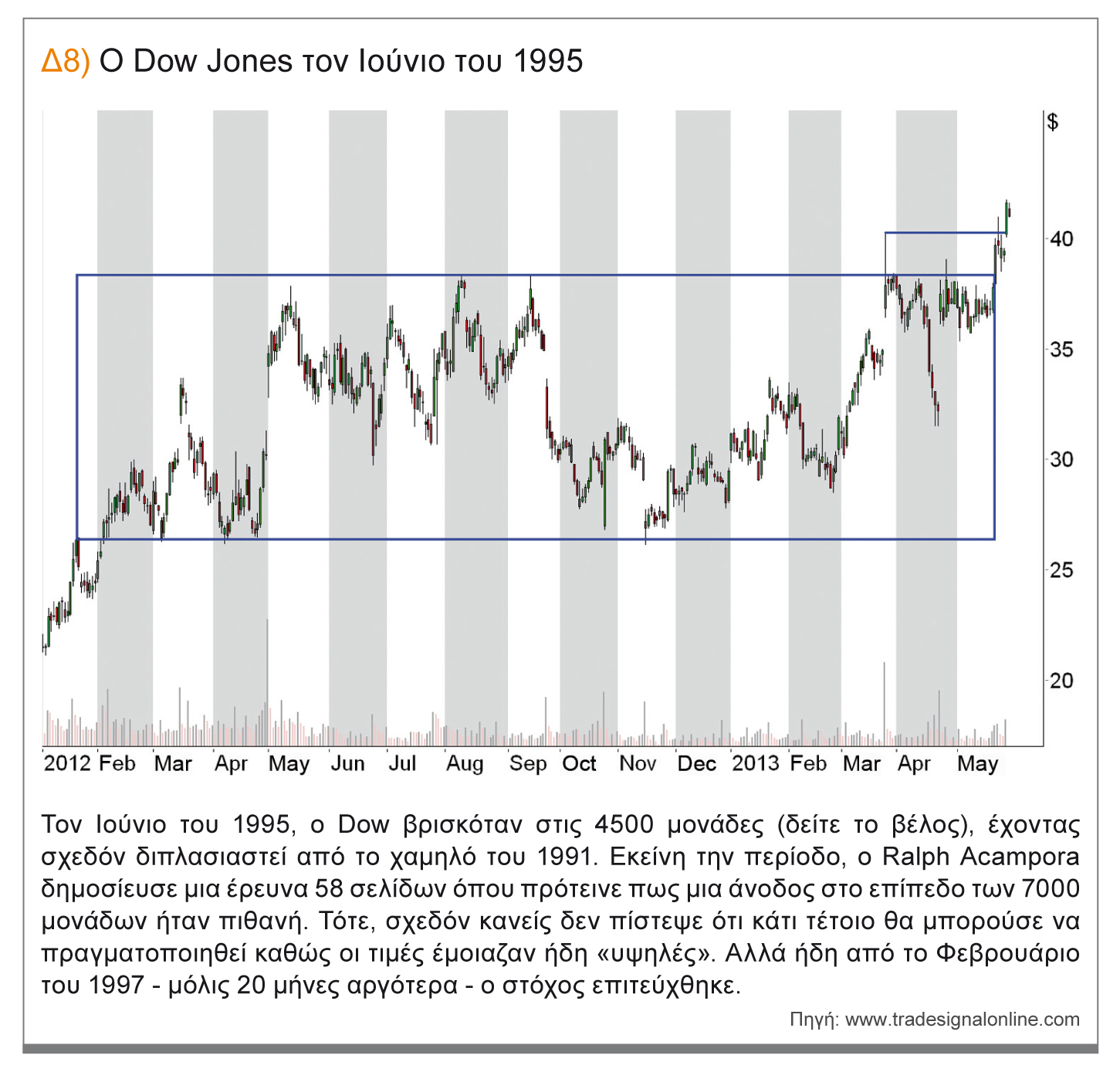

Acampora: Τον Ιούνιο του 1995 ο Dow βρισκόταν στις 4.500 μονάδες (διάγραμμα 8) και δημοσίευσα μια έρευνα 58 σελίδων όπου πρότεινα ότι άνοδος στις 7.000 μονάδες θα ήταν δυνατή. Το αμέσως επόμενο διάστημα η εκτίμησή μου αντιμετωπίστηκε με πολύ εμπαιγμό, αλλά τον Φεβρουάριο του 1997 ο στόχος επιτεύχθηκε και προέτρεψα τον τότε εργοδότη μου να μου κάνει δώρο μια κόκκινη Corvette, την οποία επιθυμούσα από παλιά.

Διάγραμμα 8

Καθόλου κακή επιβράβευση! Πώς καταλήξατε στο συμπέρασμα ότι ο Dow μπορούσε να ανέβει τόσο πολύ;

Acampora: Ολόκληρη η ανάλυση βασίστηκε σε μια συνομιλία που είχα με έναν επενδυτή με το όνομα Ken Wood, ο οποίος τότε ήταν 85 ετών και είχε ουσιαστικά βιώσει κάθε άνοδο και πτώση της αγοράς του 20ού αιώνα. Τον ρώτησα ποια υπήρξε η δυσκολότερη για εκείνον περίοδος και περίμενα να αναφερθεί στη μεγάλη ύφεση μετά από το 1929. Αντιθέτως, μου είπε ότι η δυσκολότερη περίοδος υπήρξε μεταξύ του 1963 και του 1965. Το αιτιολόγησε ως εξής: Κατά το διάστημα εκείνο, οι αγορές ήταν διαρκώς υπεραγορασμένες δίχως να διαμορφώνεται μια πραγματική διόρθωση. Αυτό ακριβώς έδειχνε να γίνεται στις αρχές του 1995, το οποίο μου επέτρεψε να δώσω την αισιόδοξη ερμηνεία. Ποιος ξέρει, ίσως το ίδιο συμβαίνει και τώρα.

* Ο Ralph Acampora ίδρυσε τη Market Technicians Association (MTA) πριν από 40 περίπου χρόνια, καθώς και τη Διεθνή Ομοσπονδία Τεχνικών Αναλυτών (International έως και αυτήν την ημέρα). Διδάσκει στο περιώνυμο Institute of Finance της Νέας Υόρκης. Επίσης, είναι διευθυντής τεχνικής ανάλυσης της Altaira, μιας ελβετικής εταιρίας διαχείρισης περιουσίας.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα