«Τα τελευταία τρία χρόνια που δημοσιεύουμε την οπτική μας (2022, 2023, 2024), εστιάζαμε στη σχετικά υψηλότερη ανάπτυξη του ΑΕΠ της Ελλάδας και στη μείωση του πολιτικού κινδύνου (ακόμα και το 2023 που είχαμε εκλογές), καταλήγοντας ότι υπάρχει σημαντικό upside σε αρκετά χρεόγραφα του Ελληνικού Χρηματιστηρίου», επισημαίνει η Χρυσοχοΐδης, καταθέτοντας τις προτάσεις της σε ό,τι αφορά τα top picks του εγχώριου χρηματιστηρίου.

«Πέρυσι, επικεντρωθήκαμε στις προοπτικές των ελληνικών εταιρικών ομολόγων, πιστεύοντας στη μείωση των επιτοκίων. Τα παρακάτω επιχειρήματα δεν έχουν αλλάξει: Η Ελλάδα συνεχίζει να καταγράφει πολύ υψηλότερη ανάπτυξη ΑΕΠ από τον μέσο όρο της ΕΕ (2,4% ανάπτυξη ΑΕΠ το 2024, με 2,7% αναμενόμενο το 2025).

Η πολιτική σταθερότητα παραμένει, ειδικά σε σύγκριση με τη Γερμανία, που θα έχει νέες εκλογές τον Φεβρουάριο, και τη Γαλλία, η οποία δυσκολεύεται να ψηφίσει τον προϋπολογισμό του 2025. Επιπλέον, η Ελλάδα έχει ήδη αντιμετωπίσει δύο από τις μεγαλύτερες προκλήσεις της ΕΕ -τις δαπάνες άμυνας και την ενεργειακή ασφάλεια.

Η χώρα έχει γίνει καθαρός εξαγωγέας ενέργειας και διατηρεί σταθερά τις δαπάνες άμυνας πάνω από το 2% του ΑΕΠ για δεκαετίες. Εν τω μεταξύ, η ECB παραμένει σε φάση μείωσης επιτοκίων, σε αντίθεση με τη Federal Reserve, η οποία αναμένουμε να προχωρήσει μόνο σε μία ακόμη μείωση 25 μονάδων βάσης αργότερα φέτος, πιθανώς τον Ιούλιο. Παρά ταύτα, το ερώτημα είναι πόσο συνεχίζουν τα παραπάνω να προσφέρουν ένα risk/reward premium.

Το μακροοικονομικό περιβάλλον παραμένει ευνοϊκό, με το RRF (Recovery and Resilience Facility) να αναμένεται να συνεισφέρει €5 δισ. το 2025 στην οικονομία μας των $240 δισ. Ωστόσο, οι κίνδυνοι δείχνουν μεγαλύτεροι.

Σε αντίθεση με τα προηγούμενα χρόνια, το 2025 δεν έχει κάποιον θετικό καταλύτη, όπως η ανάκτηση της επενδυτικής βαθμίδας, η υποψηφιότητα για αναβάθμιση του Χρηματιστηρίου Αθηνών σε καθεστώς ανεπτυγμένης αγοράς ή η μείωση των spreads κάτω από τις 100 μονάδες βάσης σε σχέση με τα Bunds.

Ελλείψει ενός σαφούς οροσήμου που να μειώνει την αβεβαιότητα, φοβόμαστε ότι οι αγορές θα αρχίσουν να αμφισβητούν το capacity της ελληνικής οικονομίας και κατά πόσο η χρηματοδότηση μπορεί να απορροφηθεί πλήρως.

Η κυβέρνηση ήταν πολύ γρήγορη στο να κατευθύνει την ευρωπαϊκή χρηματοδότηση και να αυξήσει το ανεκτέλεστο των Ελληνικών Εταιρειών. Το επίδικο όμως είναι το κατά πόσο τα κεφάλαια θα προλάβουν να απορροφηθούν, το πότε θα παραδοθούν τα έργα και θα εγγραφεί έτσι αύξηση κερδών και αύξηση του ΑΕΠ, δεδομένου ότι οι εταιρείες φαίνεται να λειτουργούν στο full capacity.

Προκειμένου να κατακτηθεί υψηλότερη αναπτυξιακή δυναμική (potential GDP growth) και να μην αρκεστούμε στα δύο χρόνια ανάπτυξης (GDP growth) που υπόσχεται το RRF, ένα μεγαλύτερο ποσοστό του πληθυσμού και περισσότερες εταιρείες θα πρέπει να έχουν πρόσβαση σε χρηματοδότηση.

Βρισκόμαστε μακριά από το σημείο όπου οι αγορές θα αρχίσουν να τιμωρούν την Ελλάδα για τη μη δέσμευσή της σε διαρθρωτικές μεταρρυθμίσεις που θα αύξαναν το potential GDP growth, αλλά έχουμε σίγουρα περάσει το σημείο που αντιμετωπιζόμαστε ως ένα ελατήριο που μόλις απελευθερώθηκε.

O Κόσμος

Στις ΗΠΑ, αναμένονται πολιτικές απορρύθμισης, δασμοί και πιθανώς μείωση των εταιρικών φόρων. Είναι μια οικονομία που τρέχει με ανάπτυξη 3% (ούτε υπερθερμασμένη ούτε σε ύφεση) και έχει διατυπώσει τη δέσμευση να γίνει αποδοτικότερη, κόβοντας περιττές δαπάνες.

Η Αμερική κυριαρχεί στον τομέα της τεχνητής νοημοσύνης και το μέλλον φαίνεται θετικό. Ωστόσο, ο πληθωρισμός δείχνει να ξανανεβαίνει από τα χαμηλά του Σεπτεμβρίου και αναμένουμε ότι μπορεί να ξεπεράσει το όριο του 3% κατά τις πρώτες αναγνώσεις του 2025, πιέζοντας τις αγορές. Δεδομένου ότι η αμερικανική αγορά βρίσκεται στα υψηλά της, περιμέναμε διόρθωση προτού τοποθετηθούμε περαιτέρω.

Στην Ευρώπη, υπάρχει η δαμόκλειος σπάθη της εισβολής στην Ουκρανία, η μειωμένη πολιτική επιρροή των Γερμανών και Γάλλων ηγετών, η αναιμική ανάπτυξη και η ανάγκη για αυξημένες δαπάνες άμυνας. Επιπλέον, ο ήπιος χειμώνας που βιώθηκε το 2024, ο οποίος βοήθησε τη μείωση του ευρωπαϊκού πληθωρισμού, δεν δείχνει να επαναλαμβάνεται.

Παραμένουμε επιφυλακτικοί για τις ευρωπαϊκές μετοχές και τις εξετάζουμε ανά περίπτωση. Με αυτές τις συνθήκες, η τοποθέτηση στην Κίνα (για παράδειγμα μέσω του ETF CNAA εκφρασμένου σε ευρώ) πρέπει να εξεταστεί. Τον Σεπτέμβριο, το Πεκίνο απελευθέρωσε νέα κεφαλαία, αλλάζοντας τη δυναμική της αγοράς.

Εφόσον το ζεύγος USDCNY δεν ξεπεράσει το επίπεδο των 7,50, το σταθερά αυξανόμενο εμπορικό ισοζύγιο της Κίνας και η αυξανόμενη χρηματοδότηση προς τον βιομηχανικό της τομέα (η οποία αντικαθιστά τη μη παραγωγική χρηματοδότηση του τομέα των ακινήτων) είναι θετικοί παράγοντες. Άλλωστε, οι μεγάλες αποδόσεις είναι εφικτές μόνο σε λιγότερο κορεσμένες αγορές.

Top picks για το 2025

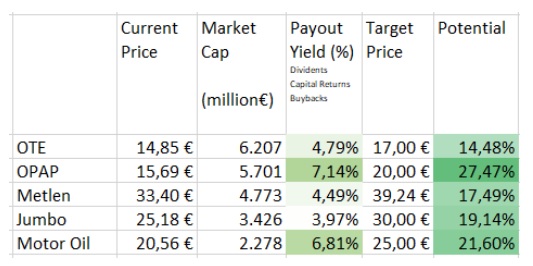

Λαμβάνοντας υπόψη την απόσταση από τις τιμές-στόχους μας, τα μερίσματα, τους τρέχοντες δείκτες P/E και EV/EBITDA, έναν δείκτη για το χρηματοοικονομικό κόστος και δύο δείκτες για τον βαθμό μόχλευσης, οι παρακάτω ελληνικές μετοχές ξεχωρίζουν για το 2025 και αποτελούν τις top επιλογές μας.

Έχουμε ήδη δημοσιεύσει τις εκθέσεις μας για τον Οργανισμό Τηλεπικοινωνιών Ελλάδος OTE, OPAP και Jumbo, στις οποίες φαίνεται η θέση μας. Επιπλέον, αναμένουμε ότι η επικείμενη εισαγωγή της Metlen στο Χρηματιστήριο του Λονδίνου καθώς και η απουσία επιπλέον φορολογικής επιβάρυνσης για τη Motor Oil, θα συμβάλουν στην υψηλότερη αποτίμησή τους. Οι κορυφαίες επιλογές του 2024 είχαν απόδοση +16,5% (χωρίς να υπολογίσουμε τα διανεμόμενα μερίσματα) σε σύγκριση με το +11,6% του Γενικού Δείκτη.

Συγκεκριμένα: Coca Cola HBC (21,7%), OTE (17,2%), ΟΠΑΠ (1,5%), Titan (81,2%), EpsilonNet (21,5%), Profile (24,5%), Autohellas (-18,4%) και Μοτοδυναμική (- 17,5%). Oι δύο επιλογές που υποαπέδωσαν βρίσκονται υπό αναθεώρηση ως προς την αποτίμησή τους.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία