Η ΑΧΙΑ διατηρεί τις συστάσεις αγορά (buy) για τις τέσσερις συστημικές τράπεζες, με τιμές-στόχους σε Alpha Bank τα 2,50 ευρώ, Eurobank τα 3,00 ευρώ, στην Εθνική Τράπεζα τα 10,50 ευρώ και στην Τράπεζα Πειραιώς τα 5,30 ευρώ, εξηγώντας ότι οι μετοχές τους είναι «φτηνές» εν συγκρίσει με τις ευρωπαϊκές τράπεζες του δείκτη SX7P.

Οι τέσσερις ελληνικές τράπεζες είναι διαπραγματεύσιμες με μέσο όρο δείκτη τιμής προς λογιστική αξία (P/B) για το 2025 στις 0,64 φορές, που αντιστοιχεί σε μέση μερισματική απόδοση 10%, καθιστώντας τον κλάδο πιο ελκυστικό έναντι των τραπεζών της ΕΕ. Οι τράπεζες στην ΕΕ και στον δείκτη SX7P είναι διαπραγματεύσιμες σε μέσο όρο P/B στις 0,75 φορές για μερισματική απόδοση 7,54%.

Η ΑΧΙΑ επισημαίνει ότι οι ελληνικές τράπεζες θα συνεχίσουν να επιβραβεύουν τους μετόχους μέσα από δραστηριότητες που ενισχύουν την αξία, όπως η επιτάχυνση των διανομών, οι οποίες θα διαμορφωθούν ακόμα και στο 50% των κερδών για το 2024, μέσω μετρητών και επαναγορών μετοχών.

Τα αποτελέσματα του γ’ τριμήνου καταδεικνύουν τα σταθερά θεμελιώδη στοιχεία που θα μπορούσαν να οδηγήσουν σε περαιτέρω άνοδο. Βάσει των ισχυρών αποτελεσμάτων φέτος, οι ελληνικές τράπεζες έχουν θέσει στέρεα θεμέλια για βιώσιμη ανάπτυξη τα επόμενα χρόνια, ενώ παράλληλα δημιουργούν ευκαιρίες για την επιτάχυνση των αποδόσεων των μετόχων και βελτιστοποίηση των κεφαλαιακών δομών.

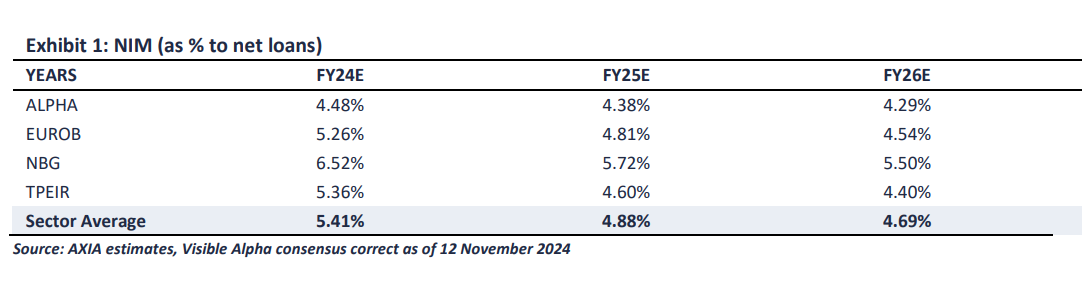

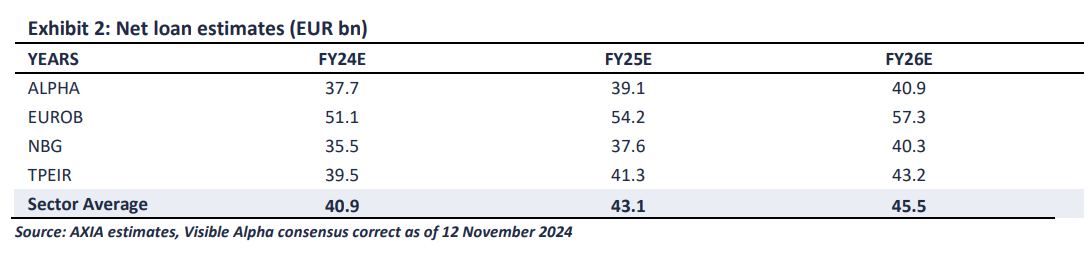

Επιπλέον, η ομαλοποίηση του κόστους κινδύνου συνεχίζεται, με την πιστωτική επέκταση να αναδεικνύεται σε κρίσιμο συστατικό του αφηγήματος για την ανάπτυξη των ελληνικών τραπεζών. Τα βασικά στοιχεία από το γ’ τρίμηνο περιλαμβάνουν ανθεκτική παραγωγή καθαρού εισοδήματος από τόκους, που αντανακλά αποτελεσματικές στρατηγικές αντιστάθμισης κινδύνου, παράλληλα με το ομαλοποιημένο κόστος κινδύνου, τη συνεπή πιστωτική επέκταση και ισχυρή παραγωγή κεφαλαίου. Αυτοί οι παράγοντες τοποθετούν τις τράπεζες σε θέση να ενισχύσουν τις αποδόσεις των μετόχων και να βελτιστοποιήσουν τις κεφαλαιακές δομές, υποστηριζόμενες από την ταχύτερη απόσβεση των αναβαλλόμενων φορολογικών πιστώσεων (DTCs).

Η ΑΧΙΑ εκτιμά ότι για τις ελληνικές τράπεζες έφτασε η ώρα των βιώσιμων αποδόσεων. «Πέρα από τη δυναμική του καθαρού εσόδου από τόκους (NII), η αύξηση των καθαρών εσόδων από αμοιβές και προμήθειες, η συνεχής αυστηρή διαχείριση του κόστους και οι καθαροί ισολογισμοί, υποστηρίζουν την άποψή μας ότι οι βιώσιμες αποδόσεις είναι πλέον εφικτές.

Πιστεύουμε ότι τα φετινά αποτελέσματα χρήσης και τα επιχειρηματικά σχέδια των επόμενων χρήσεων του 2025/2027 θα οδηγήσουν περαιτέρω την υπεραπόδοση του κλάδου, προκαλώντας τόσο το consensus όσο και την αναβάθμιση της AXIA, την οποία σχεδιάζουμε να κάνουμε πιο κοντά στα αποτελέσματα του δ’ τριμήνου.

Οι τράπεζες έχουν κλείσει το χάσμα όσον αφορά τα κεφάλαια CET1 σε σχέση με τις αντίστοιχες τράπεζες της ΕΕ, με τη συσσώρευση κεφαλαίου να συνεχίζει να υπερβαίνει τις προσδοκίες και με όλες τις τράπεζες να επιδεικνύουν ισχυρά επίπεδα κεφαλαίου. Αυτό δημιουργεί τις προϋποθέσεις για θετικές αποδόσεις, όπως η επαναγορά μετοχών και αύξηση στα ποσοστά αποπληρωμής, αν και αναμένουμε ότι οι αποφάσεις αυτές θα ληφθούν σταδιακά», καταλήγει η ΑΧΙΑ.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς