H ελληνική χρηματιστηριακή αγορά και οι μετοχές επηρεάζονται αρνητικά από το κλίμα που επικρατεί διεθνώς σε μια σειρά ζητημάτων οικονομικής, γεωπολιτικής, αλλά και εκλογικής φύσεως.

Παρότι η ορατότητα δεν έχει αυξηθεί και η αιτία είναι ότι δεν υπάρχει αλλαγή δεδομένων σε διάφορα μέτωπα, η αγορά μέχρι τώρα δείχνει ικανότητα να απορροφά τους κραδασμούς. Όμως, το βασικό ερώτημα παραμένει τι θα γίνει όσο θα πλησιάζουμε στις αμερικανικές εκλογές και τι μέλλει γενέσθαι με την κατάσταση στη Μέση Ανατολή, που μοιάζει με καζάνι που βράζει.

Οι εταιρείες στο Χ.Α. δείχνουν αντοχές με αρκετές θετικές περιπτώσεις και την οικονομία να βοηθά να κινηθούν υψηλότερα. Οι ελπίδες για ισχυρότερη ανάπτυξη το δεύτερο εξάμηνο διατηρούνται και οι τελευταίες εκτιμήσεις είναι ανοδικές.

Από τις αρχές του έτους, ο βασικός χρηματιστηριακός δείκτης σημειώνει άνοδο 10%, ενώ από το πρόσφατο υψηλό του στις 1.502 μονάδες, η απόσταση είναι της τάξεως του 4,7%. Οι επιδόσεις των τραπεζών έχουν ξεπεράσει την αγορά με διπλάσιο ρυθμό ανάπτυξης, της τάξεως του 19%. Σε σχέση με τον Μάρτιο του 2020, οπότε ξεκίνησε η περιπέτεια της πανδημίας, ο δείκτης της αγοράς κινείται 200% υψηλότερα και ο δείκτης των τραπεζών 440%.

Σύμφωνα με τις εκτιμήσεις των εγχώριων τμημάτων ανάλυσης και των ξένων επενδυτών, προβλέπεται ότι η αύξηση των κερδών του 2024 θα είναι της τάξεως του 4,3% μετά την άνοδο κατά 47% του 2023. Το consensus έχει αλλάξει πρόσημο: από την ελαφρά πτώση των κερδών ανά μετοχή που προέβλεπε για τις ελληνικές μετοχές πριν από τα αποτελέσματα του δεύτερου τριμήνου, συνεχώς γίνεται πιο αισιόδοξο.

Οι επενδυτές, για την ώρα, δεν έχουν ακόμα καταλάβει ότι οι ελληνικές τράπεζες πρωτίστως θα συνεχίσουν να αυξάνουν τα μεγέθη τους, ακόμα και όταν η Ευρωπαϊκή Κεντρική Τράπεζα μειώσει τα επιτόκια. Είναι ιδιαίτερα επιφυλακτικοί, γιατί τα τελευταία χρόνια το consensus πολλές φορές έχει επιδείξει αισιοδοξία, αλλά καταλήγει πάντοτε αισθητά χαμηλότερα, οπότε η διαμόρφωση των εκτιμήσεων του 2024 σε υψηλότερα επίπεδα από το 2023, δεν έχει ληφθεί υπόψη.

Η διαφορά με παλαιότερα χρόνια είναι ότι το consensus ανεβάζει στροφές σιγά σιγά και γίνεται λιγότερο επιφυλακτικό. Πολλοί διαχειριστές που γνωρίζουν τις ελληνικές τράπεζες, αλλά και τον τρόπο προσέγγισης των funds, εκτιμούν ότι αν ισορροπήσουν οι εξωτερικές συνθήκες, οι αποτιμήσεις θα επιστρέψουν εκεί που ήταν και θα αλλάξει επίσης και η διάθεση για ρίσκο.

Οι εκτιμήσεις και οι δείκτες

Η ανάληψη περισσότερου κινδύνου στην ελληνική αγορά, η αυξημένη ρευστότητα και η αύξηση της στάθμισης της αγοράς μας στους δείκτες των αναδυόμενων οδήγησαν σε υψηλότερη συναλλακτική δραστηριότητα τους τελευταίους μήνες στο Χ.Α. Πλην των τραπεζικών μετοχών που είναι ακόμα φθηνές, οι αποτιμήσεις των εγχώριων μετοχών είναι σε αρκετές περιπτώσεις ελκυστικές και οι επενδυτές έχουν προσθέσει περισσότερο «ρίσκο Ελλάδας» στα χαρτοφυλάκιά τους.

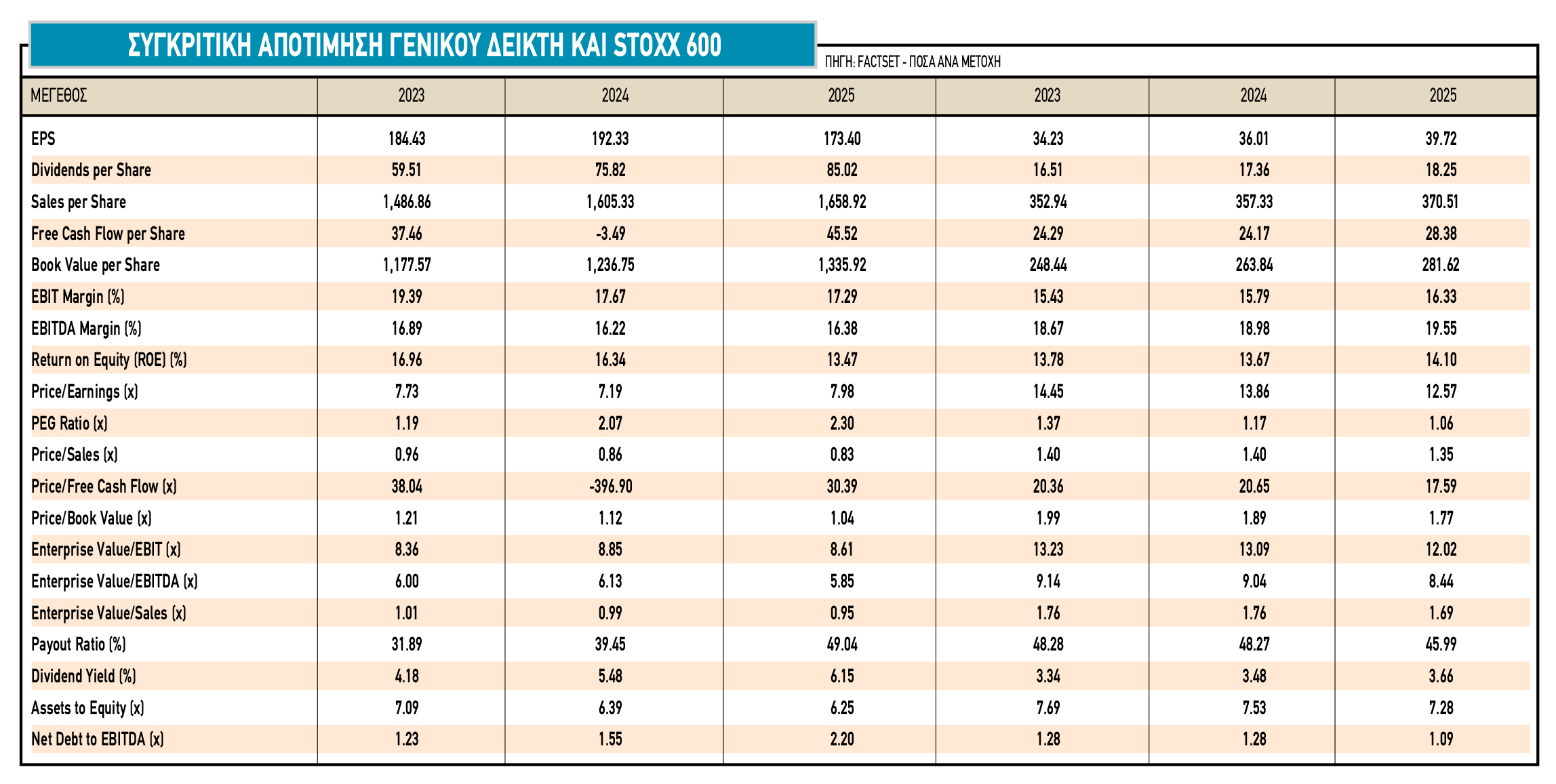

Η Factset υπολογίζει ότι η ελληνική αγορά τελεί υπό διαπραγμάτευση με σημαντικό discount σε όρους πολλαπλασιαστή λογιστικής αξίας (P/BV). Οι δείκτες EV/EBITDA και EV/Sales είναι χαμηλότεροι των μακροπρόθεσμων μέσων όρων τους. Το risk premium των ελληνικών μετοχών είχε μειωθεί σημαντικά, αλλά χωρίς να έχει επιστρέψει σε προ κρίσης επίπεδα, στο 6,5%. Σε σύγκριση με τις άλλες αγορές ΕΕΜΕΑ, οι εγχώριες μετοχές παρουσιάζουν μικρότερη συσχέτιση με τις διεθνείς αγορές, καθώς επηρεάζονται κυρίως από τις εγχώριες εξελίξεις.

Ο δείκτης EV/EBITDA είναι στις 6 φορές έναντι 9 φορές για τον δείκτη Stoxx Europe 600. Παράλληλα, ο εγχώριος δείκτης, βάσει των προβλέψεων στη βάση δεδομένων της FactSet, θα εμφανίσει αρκετά χαμηλότερους ρυθμούς αύξησης των κερδών ανά μετοχή (EPS) σε σχέση με τους ευρωπαϊκούς μέσους όρους για το 2025. Ο ευρωπαϊκός μέσος όρος αύξησης των EPS για το 2025 κυμαίνεται στο 10%, ενώ για τον ελληνικό δείκτη, το αντίστοιχο ποσοστό είναι της τάξεως του -10%.

Οι τράπεζες

Οι συστάσεις είναι στην πλειονότητά τους θετικές, ενώ η συντηρητική προσέγγιση για τις ελληνικές τράπεζες συνεχίζει να αλλάζει. Oι τράπεζες αποτελούν και πάλι την υγιή δύναμη της αγοράς, με ισχυρές επιδόσεις και επιστροφή στις πληρωμές μερισμάτων στους μετόχους τους.

Για τους τραπεζικούς τίτλους, οι αποδόσεις φέτος είναι 26% για τη Eurobank, +1,3% για την Alpha Bank, +20% για την Εθνική Τράπεζα και +20% για την Τράπεζα Πειραιώς.

Σε βάθος έτους οι αποδόσεις είναι +14% για την Τράπεζα Πειραιώς, +2% για την Alpha Βank,+25% για την Εθνική Τράπεζα και +30% για τη Eurobank, έχοντας ήδη παγιωθεί μια άτυπη τάξη (pecking order) μεταξύ τους σε όρους κεφαλαιοποίησης: η Eurobank στα 7,5 δισ. ευρώ, η Εθνική Τράπεζα στα περίπου 7 δισ. ευρώ, η Τράπεζα Πειραιώς στα 4,8 δισ. ευρώ και η Αlpha Bank στα 3,7 δισ. ευρώ.

Οι αποτιμήσεις στις μετοχές των τραπεζών εμφανίζονται φθηνές, ενώ το premium της Eurobank αναμένεται να διατηρηθεί και αποτελεί το «πάνω όριο» των αποτιμήσεων. To παράδειγμα της Eurobank είναι ικανό να δείξει στους διαχειριστές πιο καθαρά ποιος είναι δρόμος για τις άλλες τρεις συστημικές.

Οι αναλυτές εκτιμούν ότι τα επιχειρηματικά σχέδια των ελληνικών τραπεζών είναι συντηρητικά και τα αποτελέσματα του β' τριμήνου έδειξαν μια συνέχιση των αναβαθμίσεων των προβλέψεων, με άνοδο των προβλέψεων του consensus, ειδικά προς το 2026. Το consensus έχει ήδη αναβαθμίσει τα κέρδη ανά μετοχή για φέτος κατά 4% για την Αlpha Bank και τη Eurobank και περίπου 5% για την Εθνική Τράπεζα και για την Πειραιώς.

- Η αποτίμηση της μετοχής της Eurobank είναι με δείκτη τιμής προς κέρδη (Ρ/Ε) στις 5,3 φορές και ο δείκτη τιμής προς ενσώματη λογιστική αξία (P/TBV) στις 0,85 φορές για φέτος, σε συνδυασμό με δείκτη αποδοτικότητας RoTE της τάξης του 16,5%. Η μέση τιμή-στόχος των αναλυτών για τη μετοχή της Eurobank μετά τα αποτελέσματα έχει ανέλθει σε 2,70 ευρώ, με το περιθώριο ανόδου στο 35%.

- Η αποτίμηση της μετοχής της Εθνικής Τράπεζας είναι με δείκτη τιμής προς κέρδη (Ρ/Ε) στις 5,64 φορές και δείκτης τιμής προς ενσώματη λογιστική αξία (P/TBV) στις 0,81 φορές για φέτος συνδυασμένο με δείκτη αποδοτικότητας RoTE της τάξης του 16%. Η μέση τιμή-στόχος των αναλυτών για τη μετοχή της Εθνικής Τράπεζας μετά τα αποτελέσματα έχει ανέλθει στα 9,80 ευρώ, με το περιθώριο ανόδου να διαμορφώνεται σε 30%.

- Η αποτίμηση της μετοχής της Τράπεζας Πειραιώς είναι ελκυστική με δείκτη τιμής προς κέρδη (Ρ/Ε) στις 4,4 φορές και δείκτη τιμής προς ενσώματη λογιστική αξία (P/TBV) στις 0,6 φορές για φέτος, συνδυασμένο με δείκτη αποδοτικότητας RoTE της τάξης του 15%. Η μέση τιμή-στόχος των αναλυτών για τη μετοχή της Τράπεζας Πειραιώς μετά τα αποτελέσματα έχει ανέλθει σε 5,35 ευρώ, με τη δυναμική της ανόδου να διαμορφώνεται σε 45%.

- Τέλος, η αποτίμηση της μετοχής της Αlpha Bank είναι επίσης ελκυστική, με δείκτη τιμής προς κέρδη (Ρ/Ε) στις 5 φορές και δείκτη τιμής προς ενσώματη λογιστική αξία (P/TBV) μόλις στις 0,48 φορές για φέτος, ο χαμηλότερος μεταξύ των ελληνικών τραπεζών, συνδυασμένα με δείκτη αποδοτικότητας RoTE της τάξης του 11,20%. Η μέση τιμή-στόχος των αναλυτών για τη μετοχή της τραπέζης μετά τα αποτελέσματα έχει αυξηθεί σε 2,35 ευρώ ανά μετοχή, με το ανοδικό περιθώριο να προσεγγίζει το 50%.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία