Ο δείκτης του καθαρού περιθωρίου κέρδους (καθαρό κέρδος προς κύκλο εργασιών) απεικονίζει το πόσα ευρώ καθαρά κέρδη επιτυγχάνει μια εταιρεία σε κάθε εκατό ευρώ πωλήσεών της. Είναι προφανές ότι ο δείκτης καθίσταται περισσότερο ελκυστικός, όσο μεγαλύτερη τιμή λαμβάνει.

Επίσης, με τους άλλους παράγοντες να διατηρούνται σταθεροί, όσο υψηλότερο καθαρό περιθώριο κέρδους επιτυγχάνει μια εταιρεία, τόσο μεγαλύτερη ανταγωνιστικότητα φαίνεται να έχει (μπορεί να μειώνει περισσότερο τις τιμές πώλησής της, χωρίς να καθίσταται ζημιογόνα) και φυσικά τόσο καλύτερα είναι τα πράγματα για τους μετόχους της.

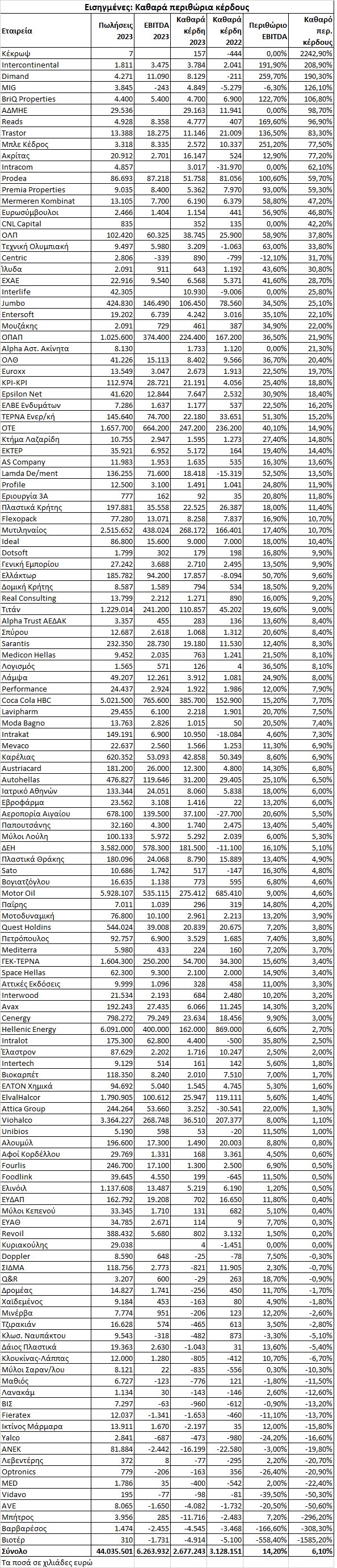

O παρατιθέμενος πίνακας παρουσιάζει τους δείκτες καθαρού περιθωρίου κέρδους των εισηγμένων εταιρειών στο Χρηματιστήριο της Αθήνας, με βάση τις επιδόσεις τους κατά το πρώτο εξάμηνο του 2023.

Ο δείκτης βέβαια συχνά παρουσιάζει στρεβλώσεις και ενδέχεται να οδηγεί σε λανθασμένα συμπεράσματα, όπως για παράδειγμα σε επιχειρήσεις που:

- Εμφανίζουν έκτακτα κέρδη (π.χ. Κέκρωψ, MIG, Ακρίτας, Intracom, ΕΚΤΕΡ) ή έκτακτες ζημίες.

- Δραστηριοποιούνται στον χώρο των ακινήτων (πολύ υψηλές επιδόσεις, όταν οι εύλογες αξίες αυξάνονται από τους εκτιμητές και πολύ χαμηλές, όταν υποχωρούν) όπως π.χ. Intercontinental, BriQ, Premia Properties, Reads, Trastor, Mπλε Κέδρος.

- Διαθέτουν μεγάλο (για τα μεγέθη τους) χρηματοοικονομικό χαρτοφυλάκιο (π.χ. Centric) ή αποκομίζουν σημαντικό ύψος εσόδων πέρα από τον κύκλο εργασιών τους (π.χ. Μουζάκης, έσοδα από ενοίκια).

- Αποτελούν εταιρείες συμμετοχών (π.χ. ΑΔΜΗΕ) ή λόγω του είδους των εργασιών τους έχουν πολύ περιορισμένα έξοδα.

Επίσης, θα πρέπει να συνεκτιμηθούν παράγοντες όπως η κυκλικότητα ορισμένων εταιρειών (σημαντικές διαφοροποιήσεις επιδόσεων από έτος σε έτος, με τον μεταλλουργικό κλάδο να πλήττεται φέτος λόγω της πορείας των διεθνών τιμών των μετάλλων), αλλά και η εποχικότητα εργασιών που παρουσιάζουν αρκετές εισηγμένες (ενώ παρουσιάζεται η πορεία του πρώτου φετινού εξαμήνου, αρκετοί όμιλοι -π.χ. μεταφορές, τουρισμός, με ενδεικτικά παραδείγματα την Αεροπορία Αιγαίου, την Attica Group, την Autohellas και τη Μοτοδυναμική- έχουν θετική εποχικότητα κατά το δεύτερο μισό της χρονιάς).

Σε κάθε περίπτωση, καλό είναι να συγκρίνονται οι δείκτες περιθωρίου κέρδους μεταξύ των ανταγωνιστικών εταιρειών, καθώς παρατηρούνται σημαντικές αποκλίσεις περιθωρίων από κλάδο σε κλάδο.

Ποιες ξεχώρισαν

Μετά από αυτές τις διευκρινίσεις, θα πρέπει να εστιάσουμε στα υψηλά περιθώρια κέρδους των εταιρειών του κλάδου πληροφορικής (π.χ. Ίλυδα 30,8%, Entersoft 22,1%, Epsilon Net 18,4% και Profile 11,9%, παρά το γεγονός ότι τα κέρδη των δύο τελευταίων έχουν επηρεαστεί πτωτικά από το νόθο έξοδο των προγραμμάτων stock options που υιοθέτησαν).

Πολύ ικανοποιητικούς δείκτες σημείωσαν εταιρείες όπως ο ΟΛΠ (37,8%), η ΕΧΑΕ (28,7%), η Jumbo (25,1%), o ΟΠΑΠ (21,9%), ο ΟΛΘ (20,4%), η ΚΡΙ-ΚΡΙ (18,8%), η ΤΕΡΝΑ Ενεργειακή (15,2%), ο ΟΤΕ (14,9%), το Κτήμα Λαζαρίδη (14,8%), τα Πλαστικά Κρήτης (11,4%), η Flexopack (10,7%), o Μυτιληναίος (10,7%), η Ideal (10,4%), Τιτάν (9%) κ.λπ.

Εντύπωση προκάλεσαν επίσης οι περιπτώσεις:

- Της ΔΕΗ, που επέστρεψε μετά από πολλά χρόνια στην κερδοφορία, σημειώνοντας δείκτη καθαρού περιθωρίου κέρδους 5,1%.

- Των Ευρωσυμβούλων (46,8%), όπου στο εξάμηνο η αύξηση των εσόδων συνδυάστηκε με περιορισμό των δαπανών, με αποτέλεσμα να προκύψει ένα πολύ υψηλό καθαρό περιθώριο κέρδους.

- Της Γενικής Εμπορίου & Βιομηχανίας, η οποία σημείωσε αξιοσημείωτο καθαρό περιθώριο κέρδους (9,9%) σε μια περίοδο σημαντικής αποκλιμάκωσης της τιμής του χάλυβα, γεγονός που επηρέασε αρνητικά τα μεγέθη της.

- Της «επιστροφής» της Lavipharm, που μετά τις περιπέτειες του παρελθόντος παρουσιάζει δείκτη 7,5% και σαφείς προοπτικές ανάπτυξης.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα