«Οι αναλυτές υποεκτίμησαν τα αποτελέσματα του δείκτη αμερικανικών μετοχών S&P 500 για το β’ τρίμηνο του 2022», υποστηρίζει ο David J. Kostin της Goldman Sachs.

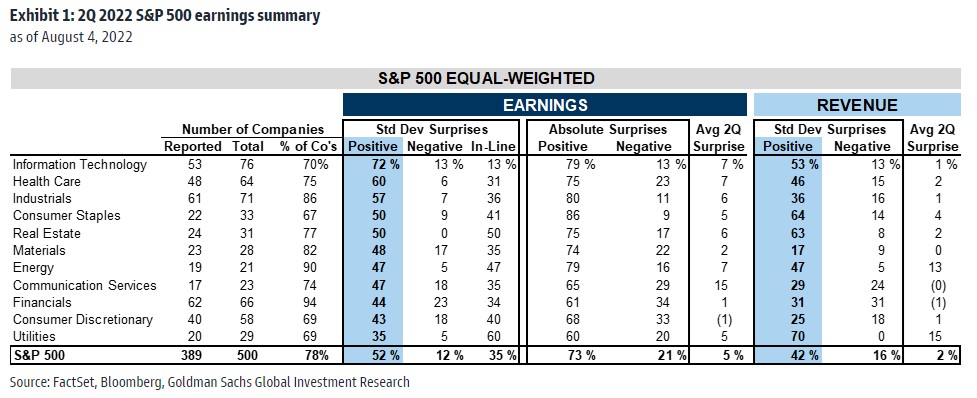

To consensus των αναλυτών ανέμενε αύξηση των κερδών ανά μετοχή κατά 6% σε ετήσια βάση και πλέον το ποσοστό έχει αναθεωρηθεί στο 10%. Από τις 4 Αυγούστου, 389 εταιρείες έχουν ανακοινώσει αποτελέσματα β’ τριμήνου, αντιπροσωπεύοντας το 84% της συνολικής κεφαλαιοποίησης του S&P 500. Από αυτές τις εταιρείες, το 52% ξεπέρασε τις εκτιμήσεις. Η μέση έκπληξη για τα έσοδα ήταν 2%, αλλά η μέση έκπληξη για τα κέρδη ανά μετοχή ήταν 5%, αντανακλώντας καλύτερα από τα αναμενόμενα περιθώρια κέρδους.

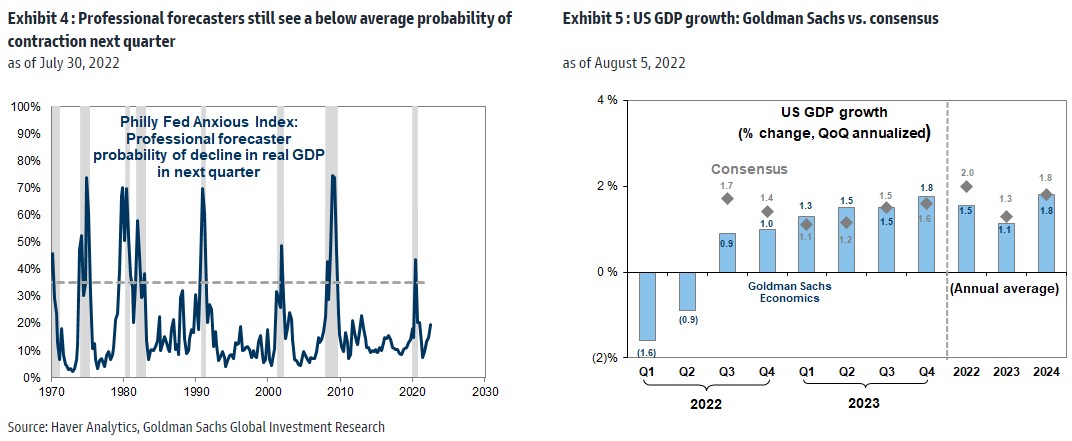

«Αναμένουμε αύξηση των κερδών ανά μετοχή για ολόκληρο το έτος κατά 8% το 2022 και 3% το 2023», επισημαίνει ο Kostin.

Για τον αμερικανικό δείκτη S&P 500, η Goldman Sachs προτείνει τιμή-στόχο στις 4.500 μονάδες, με τον πολλαπλασιαστή τιμής προς κέρδη να διαμορφώνεται στις 17,7 φορές. Αναμένει ενίσχυση των κερδών ανά μετοχή 8% φέτος και 10% άνοδο στην τιμή του δείκτη. Για τον ευρωπαϊκό δείκτη μετοχών Stoxx Europe 600 έχει θέσει τιμή-στόχο τις 460 μονάδες και βλέπει δείκτη αποτίμησης σε όρους P/E στις 12 φορές, άνοδο των ΕPS κατά 6% και περιθώριο θετικής μεταβολής 9%.

Οι συστάσεις για τον δείκτη S&P 500 είναι underweight (σ.σ. αποδόσεις χαμηλότερες της αγοράς), αντίθετα, για τις ευρωπαϊκές μετοχές και για τον δείκτη Stoxx Europe 600 οι συστάσεις είναι υποαπόδοση για το επόμενο τρίμηνο αλλά overweight (σ.σ. αποδόσεις υψηλότερες της αγοράς) για το επόμενο δωδεκάμηνο με τιμές-στόχους 390 μονάδες και 450 μονάδες και περιθώρια -6% και 14%, αντίστοιχα.

Παράλληλα, από τα conference calls των εταιρειών, ο strategist της αμερικανικής τράπεζας και η ομάδα του διακρίνουν τρία σημαντικά θέματα:

Θέμα 1: Κίνδυνος ύφεσης

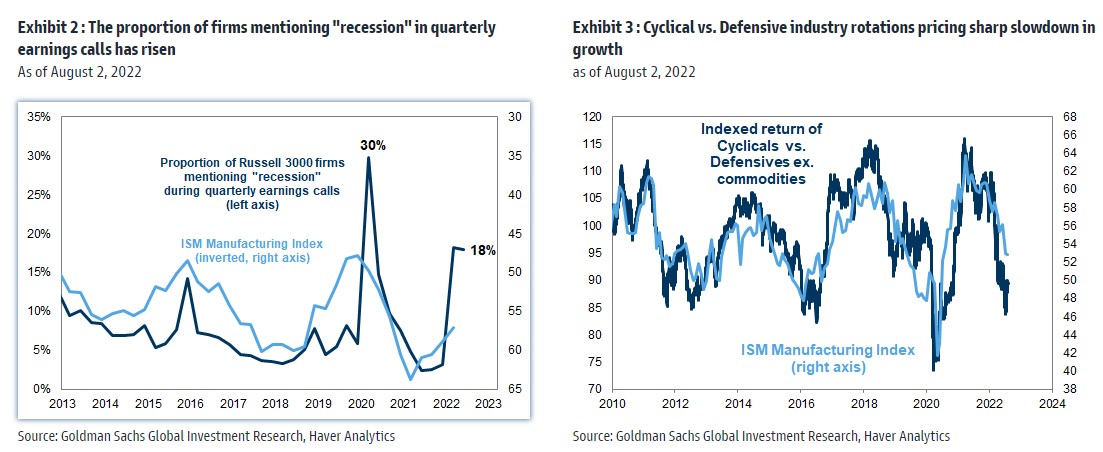

Οι διοικήσεις των εταιρειών εξακολουθούν να εκφράζουν την ανησυχία τους για τον κίνδυνο ύφεσης. Ο αυξημένος πληθωρισμός και τα αυξανόμενα επιτόκια αποτέλεσαν αντίβαρο στην οικονομική δραστηριότητα το β’ τρίμηνο.

Ορισμένες εταιρείες δεν αναμένουν ότι αυτοί οι αντίξοοι άνεμοι θα μειωθούν ουσιαστικά μέχρι το 2023, γεγονός που τις ωθεί να προετοιμαστούν για το ενδεχόμενο μιας ευρύτερης επιβράδυνσης της οικονομίας. Ενώ οι περισσότερες διοικητικές ομάδες αναγνωρίζουν ότι απαιτείται μια περίοδος βραδύτερης ανάπτυξης για να μειωθούν οι πιέσεις στις τιμές, ορισμένες εξέφρασαν αβεβαιότητα σχετικά με το πόσο σοβαρές θα ήταν οι επιπτώσεις μιας ύφεσης στα κέρδη τους.

Οι επενδυτές μετοχών και οι διοικήσεις των εταιρειών παρακολουθούν για ενδείξεις εξασθένησης του καταναλωτικού κλίματος ως βαρόμετρο για τον κίνδυνο ύφεσης. Ορισμένες εταιρείες έχουν αρχίσει να βλέπουν το καταναλωτικό αίσθημα να εξασθενεί, ένδειξη ότι και η μείωση στην καταναλωτική ζήτηση μπορεί σύντομα να ακολουθήσει.

«Παρόλο που η ύφεση δεν έχει ακόμη υλοποιηθεί και το επίπεδο του δείκτη S&P 500 δεν έχει πέσει σε επίπεδο τιμών που να συνάδει με το σενάριό μας για ύφεση, οι επιδόσεις τομέων αντικατοπτρίζουν τις ανησυχίες των εταιρειών για την ύφεση, καθώς οι αμυντικοί τομείς έχουν υπεραποδώσει έναντι των κυκλικών φέτος.

Επιπλέον, οι εκτιμήσεις για τα κέρδη ανά μετοχή σε επίπεδο δείκτη για το 2023 έχουν μειωθεί κατά περίπου 3% φέτος, σηματοδοτώντας ότι οι αναλυτές έχουν επίσης αρχίσει να ενσωματώνουν την επιβράδυνση της οικονομικής ανάπτυξης στις προβλέψεις τους», επισημαίνει ο Kostin.

Είτε οι ΗΠΑ εισέλθουν σε ύφεση είτε όχι, οι προβλέψεις για το περιθώριο λειτουργικού κέρδους (EBIT) παραμένουν υπερβολικά αισιόδοξες και έχουν περαιτέρω περιθώρια πτώσης. Οι επενδυτές που επιδιώκουν να ελαχιστοποιήσουν τις επιπτώσεις από την αβεβαιότητα γύρω από τα θεμελιώδη μεγέθη θα πρέπει να κατέχουν μετοχές που προσφέρουν "περιθώρια ασφαλείας".

Θέμα 2: Περιθώρια κέρδους

Τα περιθώρια κέρδους παρέμειναν κορυφαία προτεραιότητα για τις διοικήσεις των εταιρειών το β’ τρίμηνο. Στα conference calls για τα κέρδη του α’ τριμήνου, οι εταιρείες τόνισαν την αύξηση του κόστους εισροών ως έναν από τους μεγαλύτερους αντίξοους παράγοντες για τα κέρδη τους. Στα conference calls για τα κέρδη του β’ τριμήνου αποκάλυψαν ότι το κόστος εισροών παραμένει βασικό ζήτημα για τις διοικήσεις, ιδίως καθώς η οικονομική ανάπτυξη έχει αρχίσει να επιβραδύνεται και η εστίαση έχει στραφεί και πάλι στη σταθερότητα των περιθωρίων κέρδους έναντι της αύξησης των πωλήσεων και των κερδών.

Προκειμένου να αντισταθμίσουν τον αντίκτυπο των πιέσεων του κόστους εισροών, οι επιχειρήσεις συνεχίζουν να αξιοποιούν την τιμολογιακή τους δύναμη. Οι εταιρείες σημείωσαν ότι η καταναλωτική ζήτηση παρέμεινε ισχυρή παρά τις αυξήσεις τιμών που εφαρμόστηκαν κατά το β’ τρίμηνο. Ορισμένες εταιρείες σκοπεύουν να αναλάβουν ακόμη μεγαλύτερη τιμολογιακή δράση, καθώς οι υψηλότερες τιμές των βασικών εμπορευμάτων επιβάρυναν περαιτέρω τα περιθώρια κέρδους. Εκτός από την προσαρμογή της τιμολόγησης, οι εταιρείες συζήτησαν επίσης την αύξηση της παραγωγικότητας και τη μείωση του κόστους ως μέσο για την περαιτέρω προστασία των κερδών.

Θέμα 3: Αγορές εργασίας

Καθώς οι χρηματοπιστωτικές συνθήκες αυστηροποιούνται και ο κίνδυνος ύφεσης συνεχίζει να υλοποιείται, οι επιχειρήσεις επανεξετάζουν το ρυθμό των προσλήψεων. Στα conference calls για τα κέρδη του προηγούμενου τριμήνου, οι διοικήσεις εξέφρασαν την επιθυμία να αυξήσουν τις προσλήψεις παρά την εκτίναξη του κόστους εργασίας και τη στενότητα της αγοράς εργασίας.

Αυτό το τρίμηνο, ωστόσο, αρκετές επιχειρήσεις άλλαξαν τη στάση τους όσον αφορά τον όγκο και τον ρυθμό των προσλήψεων. Πιο συγκεκριμένα, αρκετές μεγάλες εταιρείες πληροφορικής έχουν δηλώσει ότι θα μειώσουν το ρυθμό των προσλήψεων και ορισμένες έχουν θεσπίσει άμεσο πάγωμα των προσλήψεων.

Παρά το γεγονός ότι πολλές επιχειρήσεις έχουν ήδη περιορίσει τις προσλήψεις, ορισμένες συνεχίζουν να προωθούν την αύξηση του προσωπικού τους και εξακολουθούν να εκφράζουν την ανησυχία τους για τη στενότητα της αγοράς εργασίας, καταλήγει ο Kostin.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία