Το αναπτυξιακό story της εγχώριας οικονομίας καλείται να αναμετρηθεί εκ νέου με την αρνητική διεθνή συγκυρία, όπως είχε συμβεί και τον Μάρτιο του 2020 με την πανδημία, μόνο που αυτή τη φορά έχουμε τις επιπτώσεις του πολέμου στην Ουκρανία, των ανοδικών ενεργειακών τιμών, του επίμονου πληθωρισμού, αλλά και των αυξημένων αποδόσεων των επιτοκίων.

Το Χρηματιστήριο δυσκολεύεται να εστιάσει στα καθαρά ανοδικά χαρακτηριστικά και οι επενδυτές περιμένουν πότε θα ανοίξει «παράθυρο αγορών» από το ταμπλό του Χ.Α. Και αυτό την ώρα που η οικονομία φαίνεται να ξεπερνάει την πανδημία, που ήταν το πρώτο μεγάλο σοκ για την Ελλάδα, και έρχεται στο πρώτο τρίμηνο τους έτους να πατήσει γκάζι στην ανάπτυξη και να ξεπεράσει τις προσδοκίες Ελλήνων και ξένων αναλυτών. Εξέλιξη που δημιουργεί την πιθανότητα το αναπτυξιακό rebound να ξεπεράσει το 4%-4,5%, πιο κοντά στις αρχικές προβλέψεις πριν από την εισβολή της Ρωσίας στην Ουκρανία.

Το ερώτημα, όμως, για την Ελλάδα παραμένει το ίδιο: αν η αναπτυξιακή έκρηξη που είδαμε στο α' τρίμηνο, μπορέσει να διατηρήσει την ίδια δυναμική τροχιά, πότε θα είναι η κατάλληλη στιγμή για αγορές στο ελληνικό χρηματιστήριο;

Ενώ οι επενδυτές προσάρμοσαν τις εκτιμήσεις τους για τη φετινή ανάπτυξη αρκετά χαμηλότερα από τις αρχικές εκτιμήσεις και σε επίπεδα έως 3%, λόγω της γεωπολιτικής κρίσης και της κλιμάκωσης των πληθωριστικών πιέσεων που προκαλούν εκτίναξη του ενεργειακού κόστους και των τιμών σε σειρά από εμπορεύματα, ήρθαν αρχικά οι πρόδρομοι δείκτες ΡΜΙ και μετά το ΑΕΠ. Το δυναμικό ξεκίνημα για την ελληνική οικονομία το πρώτο τρίμηνο του 2022, με ισχυρές επιδόσεις σε κατανάλωση και επενδύσεις και ετήσια μεταβολή του ΑΕΠ κατά 7%, δίνει ισχυρό επιχείρημα για εκ νέου αύξηση των εκτιμήσεων.

Υπενθυμίζεται ότι με το Πρόγραμμα Σταθερότητας ο πήχης για την ανάπτυξη έχει τεθεί στο 3,1% του ΑΕΠ για το σύνολο του έτους, ενώ ανοδικά αναμένεται να αναθεωρηθεί το επόμενο διάστημα η εκτίμηση για τον πληθωρισμό, ο οποίος σε ετήσια βάση προβλέπεται στο 5,6%. Το ακόμα πιο θετικό είναι οι μεταβολές σε σχέση με την αμέσως προηγούμενο τρίμηνο, όπου καταγράφεται άνοδος 2,3% έναντι του δ' τριμήνου του 2021. Η συνολική τελική καταναλωτική δαπάνη αυξήθηκε κατά 2,5% σε σχέση με το 4o τρίμηνο του 2021.

Το θετικό, ωστόσο, είναι ότι προς ώρας οι επιπτώσεις από τη ρωσική εισβολή θα επιβραδύνουν μεν τον ρυθμό ανάπτυξης της εγχώριας οικονομίας για φέτος, αλλά δεν θα ανατρέψουν τη δυναμική, η οποία θα παραμείνει πάνω από τον ευρωπαϊκό μέσο όρο. Το αρνητικό, όμως, είναι ότι οι εξελίξεις που πυροδότησε η ρωσική εισβολή, η επιβολή αυστηρών οικονομικών κυρώσεων από την πλευρά της Δύσης και η αύξηση του πληθωρισμού θα προκαλέσουν πολλές αλυσιδωτές επιπτώσεις σε σειρά οικονομικών μεγεθών.

Η οικονομία τώρα

Η Ελλάδα έχει ήδη ανακάμψει πληρέστερα από την πανδημία στην Ευρώπη και η άνοδος των εσόδων από τον τουρισμό αναμένεται να ενισχύσει την άνοδο του ΑΕΠ. Το κόστος εξυπηρέτησης του δημόσιου χρέους είναι επίσης λιγότερο ευαίσθητο στις μεταβολές των αποδόσεων των κρατικών ομολόγων απ’ ό,τι σε πολλές άλλες χώρες. Ένα υψηλό ποσοστό του χρέους της Ελλάδας οφείλεται σε επίσημους πιστωτές (κυρίως στον ΕSM και το EFSF), οπότε η μέση διάρκεια του χρέους της είναι υψηλή μετά την αναδιάρθρωσή του το 2012.

Από την άλλη, τα spreads των ελληνικών ομολόγων έχουν αυξηθεί καθώς η ΕΚΤ ολοκληρώνει το πρόγραμμα PEPP. Όμως, καθώς έχει βαθμολογηθεί με ΒΒ+ από τη Standard and Poor's, η Ελλάδα είναι πιθανό να λάβει τουλάχιστον μία αξιολόγηση επενδυτικής βαθμίδας εντός περίπου 12 μηνών, γεγονός που θα την καθιστούσε επιλέξιμη για ένταξη στα συνήθη προγράμματα αγοράς περιουσιακών στοιχείων της ΕΚΤ.

Η ελληνική οικονομία αντιμετωπίζει κινδύνους όπως ο πιο πιεστικός ο πληθωρισμός, ο οποίος ήταν 10,7% τον Μάιο, με αιχμή τον πληθωρισμό της ενέργειας, που ξεπέρασε το 60%, ο οποίος θα συμπιέσει τα πραγματικά εισοδήματα των νοικοκυριών και θα εξασθενήσει την κατανάλωση.

Πώς αντιδρά το Χρηματιστήριο

Το βασικό συμπέρασμα πλέον στην αγορά λέει ότι είναι ακόμη πολύ νωρίς για να γίνει θετική η προοπτική στις εγχώριες μετοχές, επειδή η ασθενέστερη ανάπτυξη, ο υψηλότερος πληθωρισμός και η μεγαλύτερη μεταβλητότητα στο εξωτερικό συνεπάγονται καθοδική πορεία στα κέρδη που είχαν ενσωματωθεί στις τιμές των μετοχών του Γενικού Δείκτη στις 950 μονάδες και στα αμέσως προηγούμενα υψηλά.

Οι ξένοι διαχειριστές κεφαλαίων παραμένουν υποεπενδεδυμένοι σε κυκλικούς τίτλους και κλάδους, λόγω της ασθενέστερης ανάπτυξης, της μικρότερης ανόδου των ονομαστικών αποδόσεων και των μεγαλύτερων πιστωτικών spreads, μένουν στις θέσεις τους στις τράπεζες (που είναι το αγαπημένο trade του consensus των επενδυτών) και υποεπενδεδυμένοι στην ενέργεια, καθώς η τρέχουσα τιμή του πετρελαίου θα αποδειχθεί μη βιώσιμη και η πορεία της τιμής του θα επηρεάσει τελικά αρνητικά τις ταμειακές ροές των επιχειρήσεων.

Οι πολλές θετικές συστάσεις του consensus των αναλυτών και οι σημαντικές τοποθετήσεις των επενδυτών στις ελληνικές τράπεζες μπορεί να γίνουν και πάλι ευάλωτες, όπως έχει συμβεί πολλές φορές στο παρελθόν. Η συσσώρευση των επενδυτών σε συγκεκριμένα trades θα έχει χαρακτηριστικά χιονοστιβάδας αν για τον οποιονδήποτε λόγο οι αυξημένες προσδοκίες για τις εγχώριες τράπεζες δεν επαληθευτούν. Το ισχυρό ράλι από τα χαμηλά του Μαρτίου του 2020 ή του Νοεμβρίου πέρσι είχε οδηγήσει τον κλάδο από τρεις έως πέντε φορές υψηλότερα και έχει γίνει η μεγαλύτερη υπερεπενδεδυμένη θέση των διαχειριστών κεφαλαίων.

Πάντως, τα αποτελέσματα των τραπεζών αποπνέουν συγκρατημένη αισιοδοξία και επιβεβαιώνουν ότι ο τραπεζικός τομέας είναι σε θέση να στηρίξει την προσπάθεια της εγχώριας οικονομίας να κινηθεί με υψηλότερους ρυθμούς ανάπτυξης τα επόμενα έτη. Οι τράπεζες, από διαχειριστές μη εξυπηρετούμενων δανείων (NPEs), έχουν μετακινηθεί στην αύξηση των χορηγήσεών τους και στην αύξηση των εσόδων από τις εργασίες τους δηλαδή ουσιαστικά έχουν επιστρέψει στην κανονικότητα.

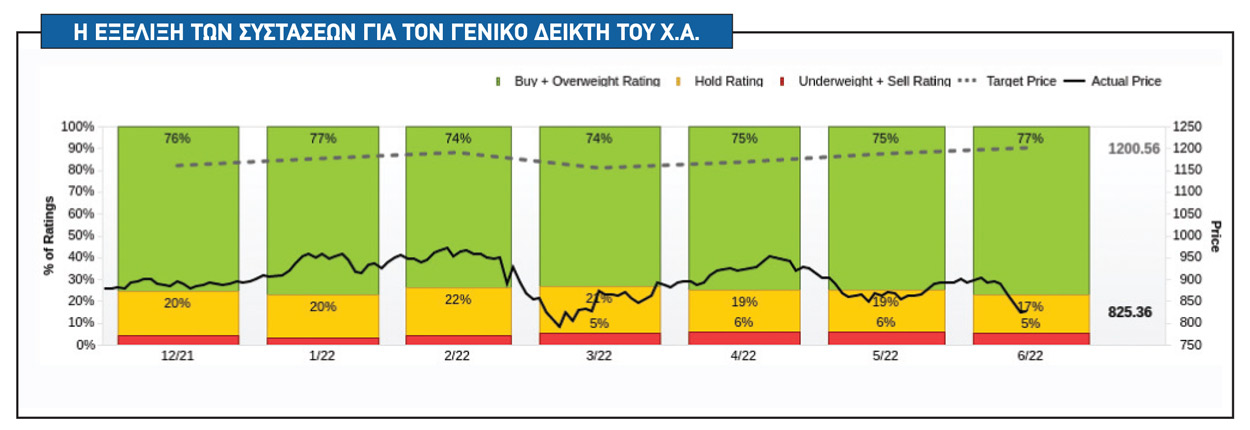

Οι ελληνικές μετοχές, οι οποίες υπεραποδίδουν, θα μπορούσαν να συνεχίσουν να κινούνται καλύτερα και να υπάρξει re-rating, ενώ πρέπει να δούμε αν θα συνεχιστούν οι εισροές στους δείκτες MSCI & FTSE μετά την αύξηση της στάθμισης των ελληνικών μετοχών. Επίσης, και οι τιμές-στόχοι των εγχώριων τίτλων, χωρίς να έχουν ανανεωθεί πλήρως ακόμη, είναι σε αρκετά υψηλότερα επίπεδα από τα τρέχοντα στο ταμπλό του Χ.Α., με λίγες εξαιρέσεις.

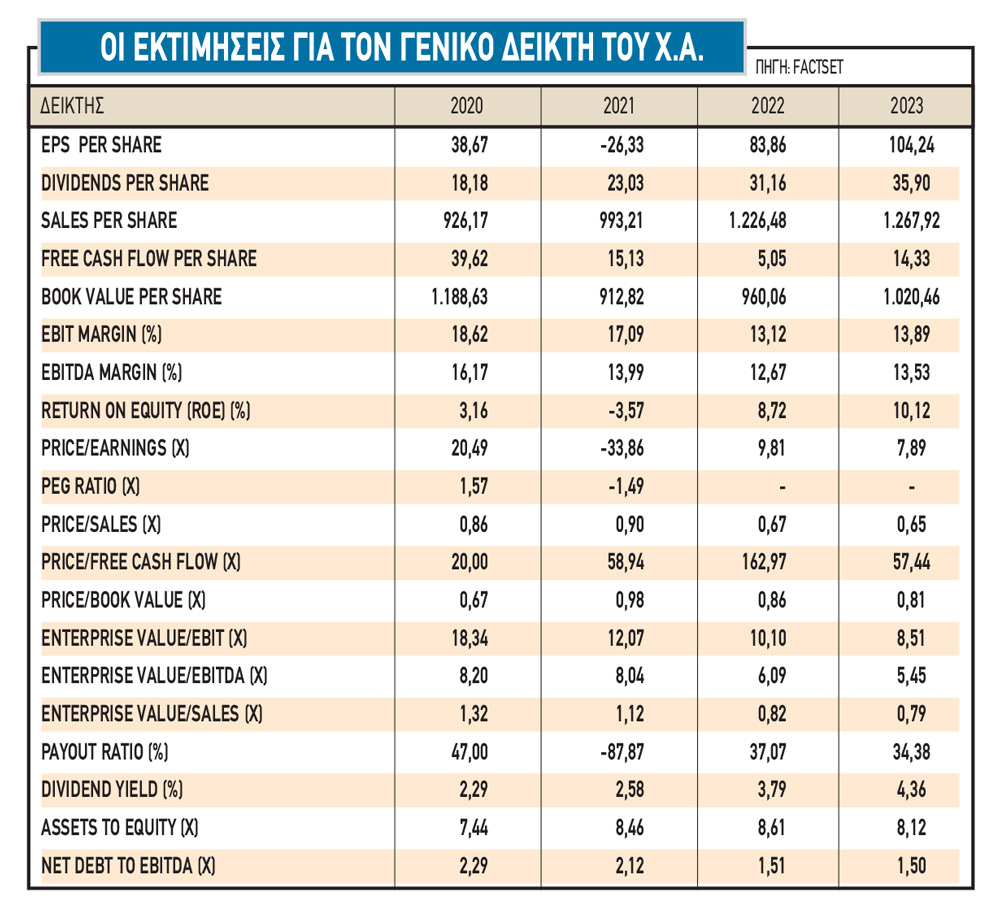

Για παράδειγμα, το περιθώριο πτώσης για τις ελληνικές τράπεζες, ακόμη και στο σενάριο «bear», είναι ίσως περιορισμένο. Με βάση τους σημερινούς χαμηλούς πολλαπλασιαστές P/TBV, ο κλάδος διαπραγματεύεται χαμηλότερα από 0,5 φορές σε όρους λογιστικής αξίας (P/TBV) για το 2022. Για τον εγχώριο Γενικό Δείκτη, η τιμή-στόχος των αναλυτών προσεγγίζει τις 1.200 μονάδες και το περιθώριο ανόδου εμφανίζεται ιδιαίτερα υψηλό, στο 45%.

Η αγορά επίσης, σε όρους δείκτη Ρ/Ε, έχει σχεδόν φτάσει το χαμηλό του Μαρτίου και του Νοεμβρίου του 2020, όταν και οι δύο πυθμένες ήταν εξαιρετικά tactical buys για τις εγχώριες μετοχές.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς