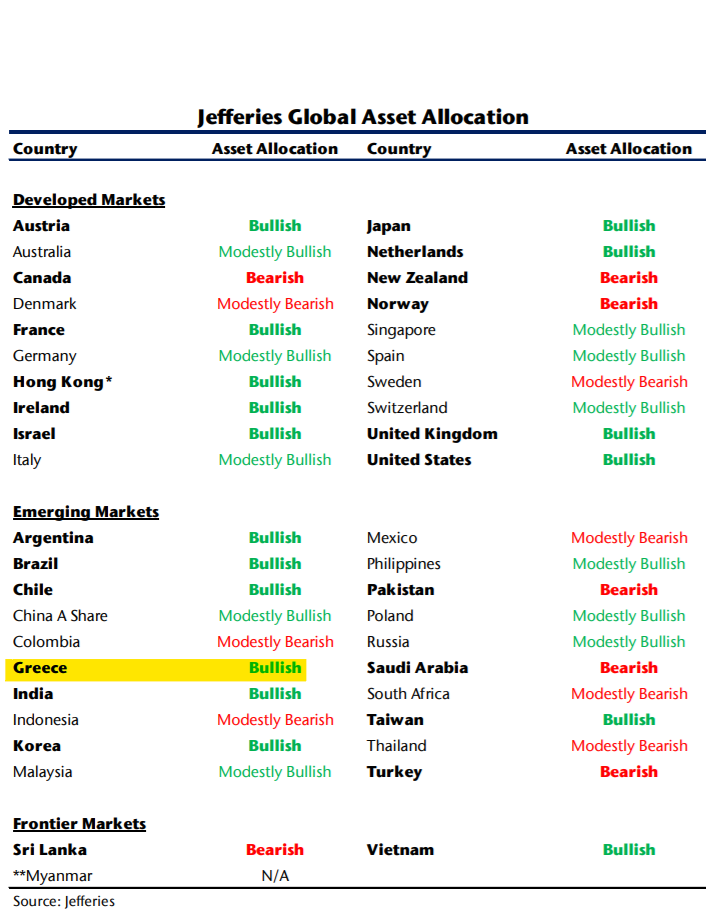

Στη στρατηγική μετοχών της και την παγκόσμια κατανομή περιουσιακών στοιχείων η αμερικανική Jefferies παραμένει πολύ θετική για τις προοπτικές των ελληνικών μετοχών και διατηρεί την bullish στάση και σύστασή της για τη χώρα.

Το θέμα που αναλύει διεξοδικά η Jefferies είναι η άνοδος της συμμετοχής των retail επενδυτών στις μετοχικές αγορές. «Με τον δείκτη MSCI All World σε επίπεδο-ρεκόρ, πολλά από τα σημαντικότερα παγκόσμια κεφάλαια κυριαρχούνται από μια νέα ομάδα επενδυτών -τους εγχώριους, λιανικούς επενδυτές. «Μια από τις απρόβλεπτες συνέπειες του τεράστιου παγκόσμιου νομισματικού και δημοσιονομικού κινήτρου και ρευστότητας είναι η λεγεώνα των μεμονωμένων επενδυτών, των οποίων η όρεξη για κίνδυνο είναι δυσανάλογη σε σχέση με το μέγεθος των διαθέσιμων πόρων», εξηγεί ο αμερικανικός επενδυτικός οίκος.

Το πώς ανταποκρίνεται αυτή η ομάδα σε αλλαγές στις τιμές των περιουσιακών στοιχείων, στην ανάπτυξη εμβολίων και στο επιτόκιο είναι πιθανό να είναι πιο σημαντικό από τους παραδοσιακούς συμμετέχοντες σε μετοχές, επισημαίνει η Jefferies.

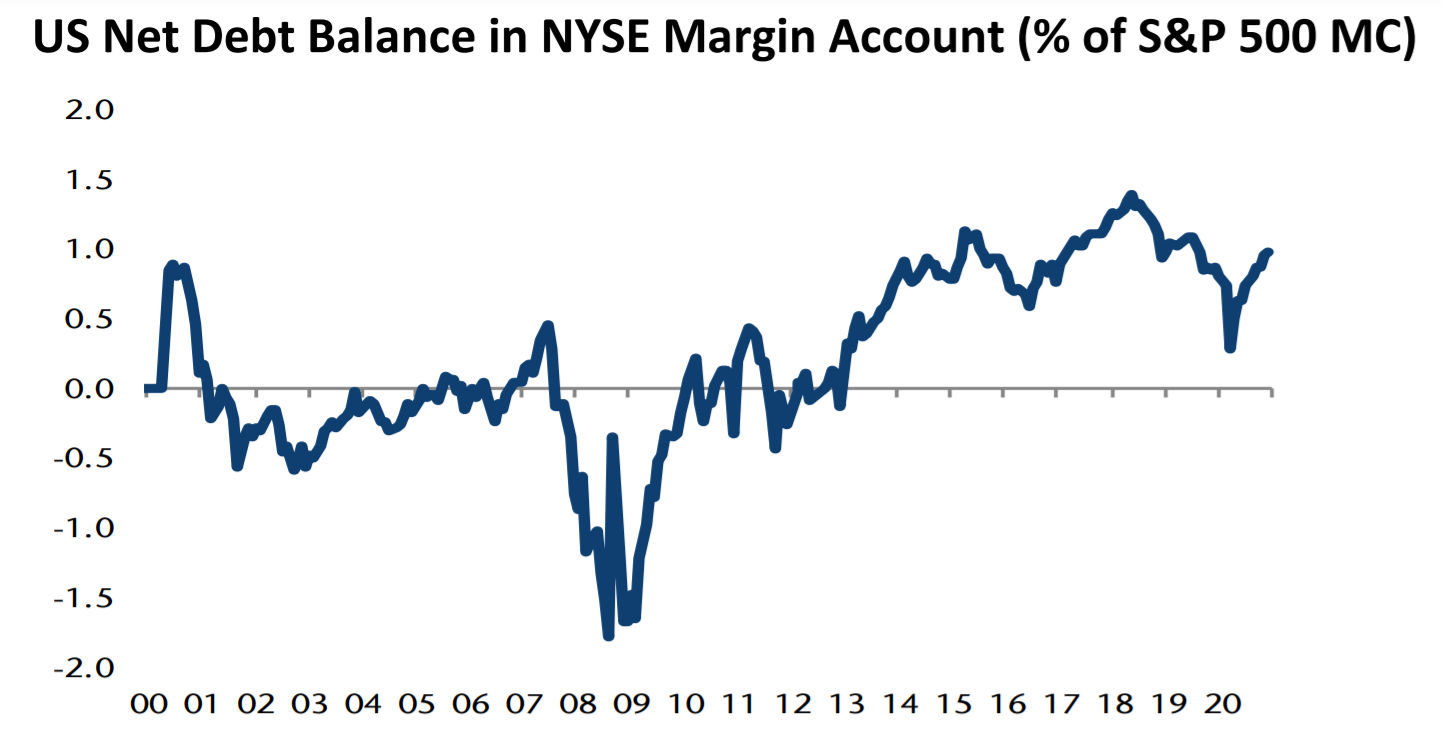

Οι τελευταίοι 12 μήνες έχουν δημιουργήσει έναν ατελείωτο αριθμό νέων οικονομικών δεδομένων, συμπεριλαμβανομένων των ρεκόρ περιορισμένων επενδυτικών πιστωτικών spread, του ποσού των αρνητικών αποδόσεων χρέους και φυσικά τα ιστορικά χαμηλά επιτόκια.

Ένα από τα πολύ ενδιαφέροντα στοιχεία του σοκ της Covid-19 ήταν η απάντηση των δαπανών των νοικοκυριών. Αντί να μειωθεί η κατανάλωση, όπως θα περίμενε κανείς σε μια «κανονική» ύφεση, οι δαπάνες αυξήθηκαν. Πράγματι, υπήρξαν δαπάνες που οδήγησαν κατοικίες και αυτοκίνητα σε επίπεδα-ρεκόρ, με αποτέλεσμα η αγορά περιουσιακών στοιχείων να έχει γίνει παραβολική (σ.σ. σχεδόν οριζόντια άνοδος). Με την εξάπλωση της πανδημίας, οι κεντρικές τράπεζες είχαν ως μοναδική επιλογή να επεκτείνουν τους ισολογισμούς τους, για να αποτρέψουν μια κρίση ρευστότητας.

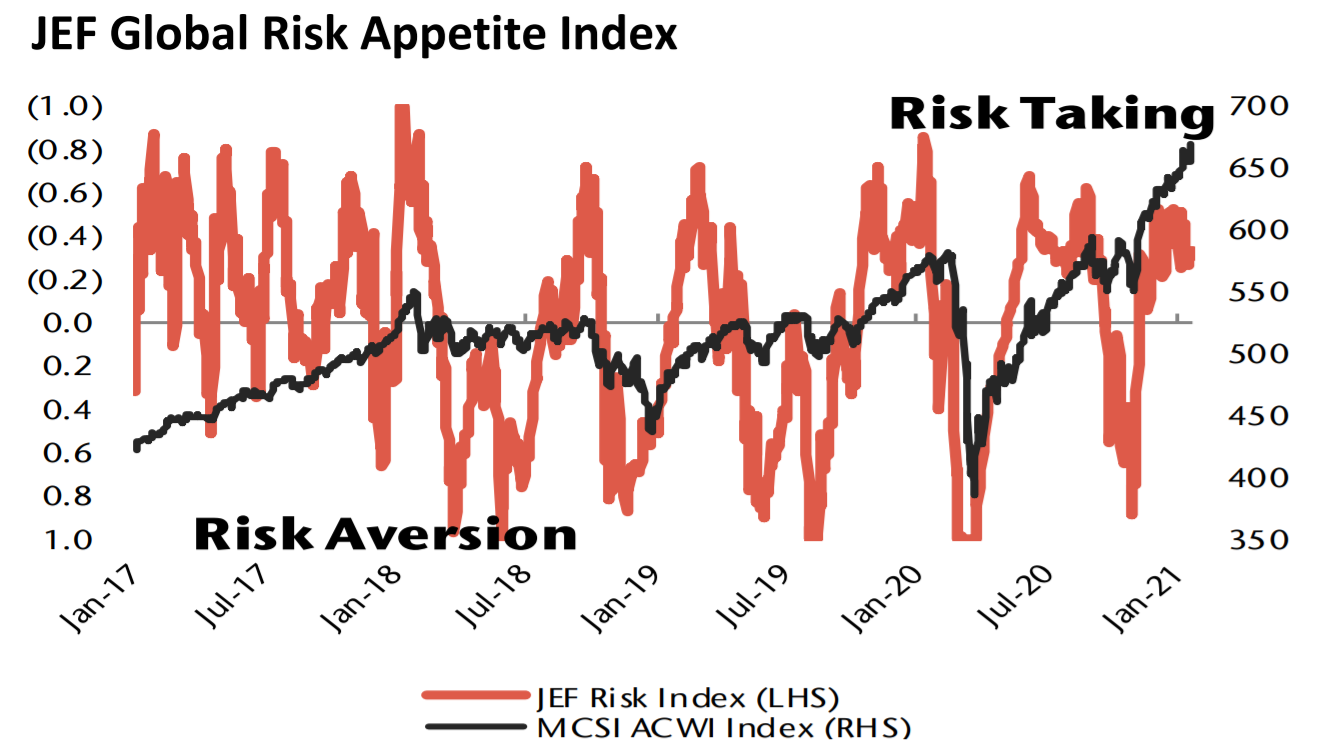

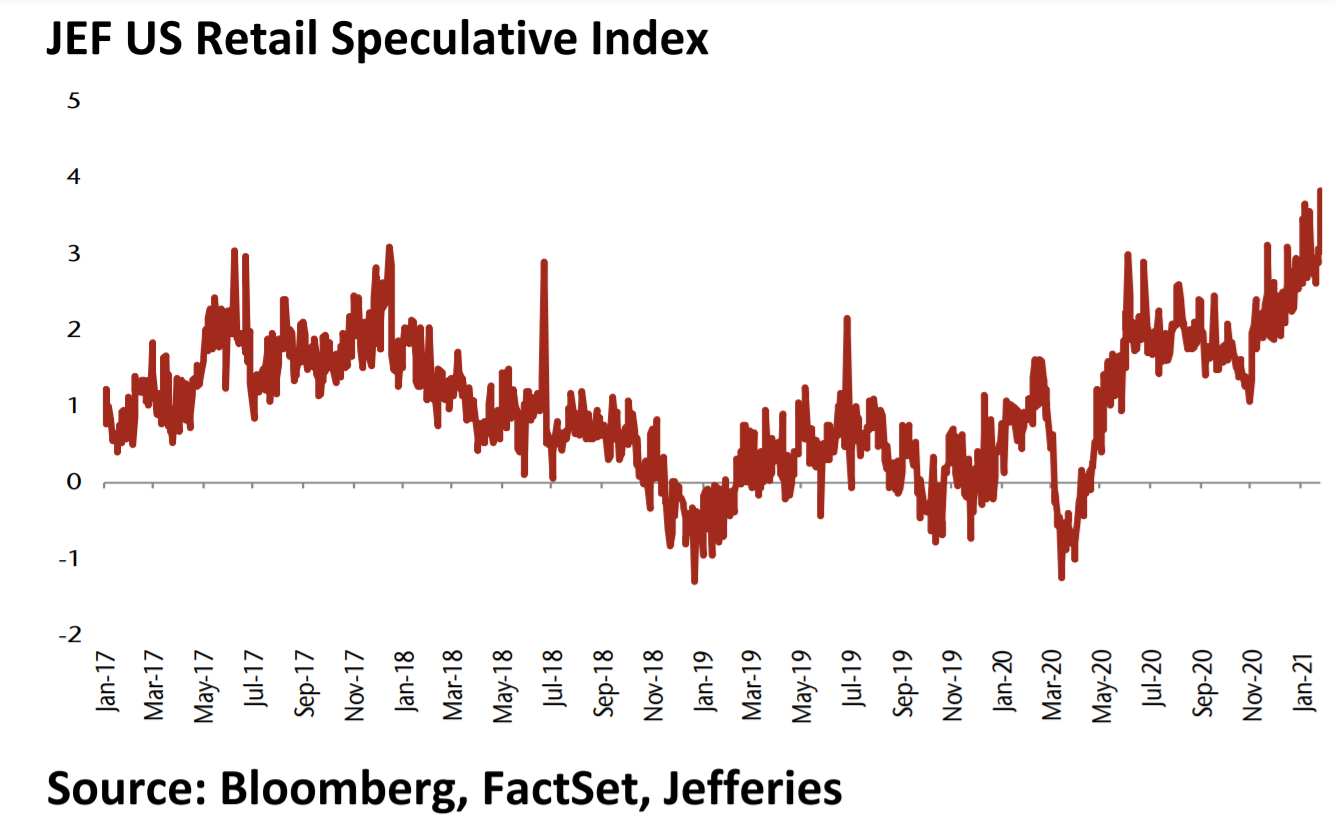

Ένα από τα ζητήματα με την αλλαγή στην ηγεσία του κύκλου εργασιών της αγοράς είναι η όρεξη κινδύνου των εγχώριων επενδυτών. Όπως δείχνουν (σ.σ. διαγράμματα 1 και 2) οι αναλυτές της Jefferies, ο κερδοσκοπικός δείκτης λιανικής, ο οποίος μετρά την απόκλιση από την τάση των περιουσιακών στοιχείων όπου η εσωτερική αξία δεν είναι εύκολο να προσδιοριστεί, είναι κοντά στις τέσσερεις τυπικές αποκλίσεις (σ.σ. δείτε το γράφημα 2).

Σαφώς μερικές από τις κινήσεις στις υποκείμενες τιμές μετοχών αρχίζουν να αντικατοπτρίζουν εξαιρετικά κερδοσκοπική συμπεριφορά, η οποία θέτει κινδύνους για τις αγορές βραχυπρόθεσμα. Για παράδειγμα, συνεχίζει η Jefferies, η πολύ επιθετική τοποθέτηση μπορεί εύκολα να αναγκάσει τα άτομα να πουλήσουν άλλες μετοχές ή περιουσιακά στοιχεία για χρηματοδότηση τυχόν απωλειών.

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Η «10% συν 10%» υπόσχεση της Alpha Bank

Η «10% συν 10%» υπόσχεση της Alpha Bank Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Σε ποιες συνοικίες πήραν «φωτιά» τιμές και ενοίκια κατοικίας

Σε ποιες συνοικίες πήραν «φωτιά» τιμές και ενοίκια κατοικίας  Καλό... 2027 και βλέπουμε για την ολοκλήρωση του Κτηματολογίου

Καλό... 2027 και βλέπουμε για την ολοκλήρωση του Κτηματολογίου Νέα εθελουσία από ΔΕΗ, συνωστισμός με 1.300 άτομα στην έξοδο

Νέα εθελουσία από ΔΕΗ, συνωστισμός με 1.300 άτομα στην έξοδο