H ανοδική ορμή στις τιμές των μετοχών μετά το Brexit συνεχίζεται αμείωτη μέχρι και την περασμένη Πέμπτη, αλλά την Παρασκευή οι προβληματισμοί επανήλθαν εμφατικά στις αγορές.

Οι επενδυτές παραμένουν συντονισμένοι στις ενδείξεις για το τι προτίθεται να πράξει η Fed, αν δηλαδή σκοπεύει να αυξήσει τα επιτόκια παρά την οικονομική αβεβαιότητα σε παγκόσμιο επίπεδο, ή αν θα τα διατηρήσει στα τρέχοντα επίπεδα, παρότι η αμερικανική οικονομία αναπτύσσεται.

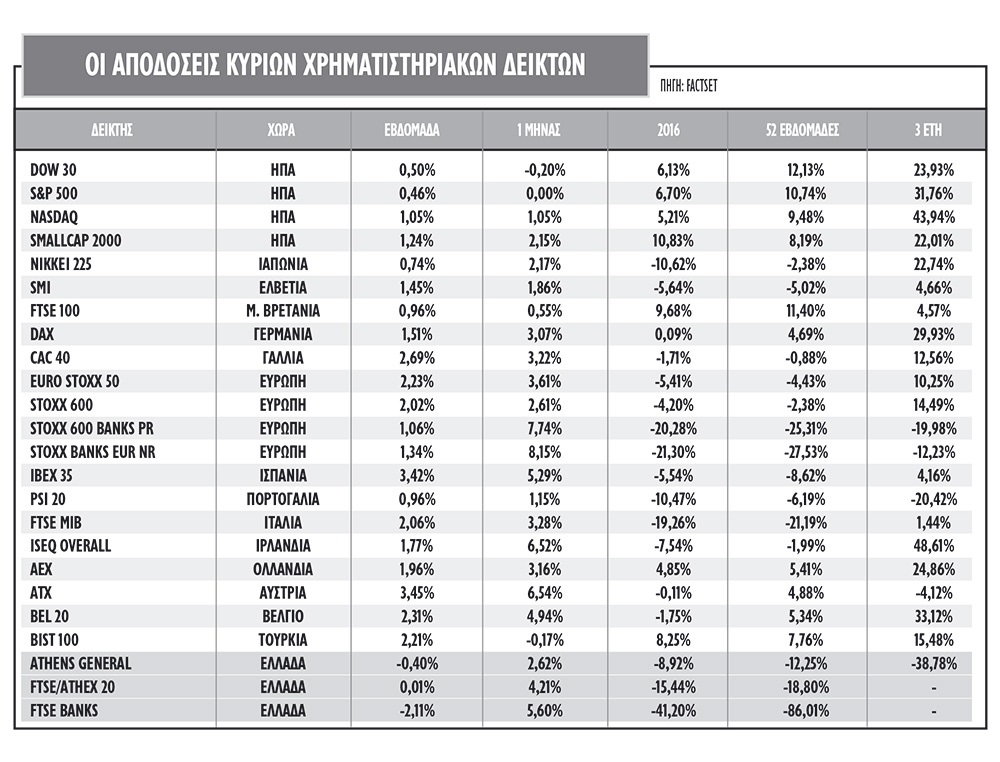

Τα πρώτα μηνύματα ανησυχίας ήρθαν την Παρασκευή. Οι αγορές των ΗΠΑ μετά τα απανωτά καλοκαιρινά ρεκόρ ανέστρεψαν πορεία και κατέγραψαν τη μεγαλύτερη ημερήσια πτώση (2,13% ο Dow Jones, 2,45% o S&P) μετά το Brexit. Ηταν μάλιστα και η πρώτη φορά μετά από 43 συνεδριάσεις που καταγράφηκε μεταβολή υψηλότερη του 1%.

Ταυτόχρονα στην Ευρώπη, παρότι οι απώλειες ήταν περιορισμένες, σήμα στάλθηκε από τα ομόλογα με την απόδοση του γερμανικού 10ετούς να περνά ξανά σε θετικό έδαφος μετά από εβδομάδες διαπραγμάτευσης σε αρνητικό έδαφος.

Στο επίκεντρο είναι οι κεντρικές τράπεζες. Την Πέμπτη ο Μάριο Ντράγκι απογοήτευσε τους επενδυτές δηλώνοντας ότι η ΕΚΤ δεν συζήτησε το θέμα της επέκτασης του QE που λήγει τον προσεχή Μάρτιο. Στις ΗΠΑ, όπου όλοι περιμένουν τη συνεδρίαση της FED και το εάν θα προχωρήσει ή όχι σε αύξηση επιτοκίου, υπήρξαν δηλώσεις που προβλημάτισαν.

Ο Eric Rosengren της FED Βοστόνης, που έχει δικαίωμα ψήφου στο συμβούλιο, δήλωσε πως υπάρχει «λογική βάση» για αύξηση επιτοκίων. Λίγο αργότερα ο Dan Tarullo, επίσης μέλος του συμβουλίου της FED, είπε ότι υπάρχει «χώρος για ευρεία συζήτηση» αναφορικά με τι θα μπορούσε να συμβεί στην οικονομία των ΗΠΑ τους επόμενους μήνες.

Ταυτόχρονα, βέβαια, όσο πλησιάζει η ημερομηνία διεξαγωγής των αμερικανικών εκλογών, με τις εκτιμήσεις να παραμένουν θολές για το τελικό αποτέλεσμα, η αβεβαιότητα θα βαραίνει ολοένα και περισσότερο στις τιμές των μετοχών.

Ταυτόχρονα, όμως, και οι μετοχικές αγορές στην Ευρώπη αρχίζουν να αποκτούν μεγαλύτερη κινητικότητα, με τον πολύπαθο δείκτη των ευρωπαϊκών τραπεζών Stoxx 600 Banks να προσεγγίζει κρίσιμα τεχνικά όρια. Με τις πραγματικές αποδόσεις των ομολόγων της ευρωζώνης να έχουν μειωθεί και τους δείκτες μεταποίησης PMI να παραμένουν σε περιοχή ανάκαμψης, οι συνθήκες για τις ευρωπαϊκές μετοχικές αγορές βελτιώνονται. Ταυτόχρονα, μετά τη διεξαγωγή του βρετανικού δημοψηφίσματος, η αβεβαιότητα, όπως απεικονίζεται στους δείκτες μεταβλητότητας, έχει μειωθεί στα χαμηλότερα επίπεδα του έτους.

Οι αποτιμήσεις και οι ισοτιμίες

Σε θεμελιώδες επίπεδο και σε απόλυτους όρους, οι μετοχές στην Ευρώπη μπορεί να μην είναι ιδιαίτερα φθηνές, σύμφωνα με τη μακροχρόνια σχέση του δείκτη P/E (δείκτης τιμής προς κέρδη), ωστόσο παραμένουν αρκετά φθηνότερες σε σχέση με τις ΗΠΑ και σε σχέση με τα ομόλογα της ευρωζώνης. Οι ευρωπαϊκές μετοχές στη σχετική σύγκριση με τις ΗΠΑ σε όρους τιμής προς λογιστική αξία (P/BV) εξακολουθούν να είναι ιδιαίτερα ελκυστικές και σε αυτή τη μέτρηση παίζει μεγάλο ρόλο η ιδιαίτερα χαμηλή αποτίμηση των ευρωπαϊκών τραπεζών.

Η μέχρι πρότινος αδυναμία των ευρωπαϊκών τραπεζών, οι επιδόσεις των οποίων ήταν σημαντικά ασθενέστερες από ό,τι τα spreads των ομολόγων τους, παίζει καθοριστικό ρόλο σε αυτή την εικόνα. Η αποτίμηση των ευρωπαϊκών τραπεζών τους σε όρους P/E έχει πέσει στο χαμηλότερο επίπεδο από το 2008, ενώ σε όρους εσωτερικής αξίας (P/TBV) εμφανίζει 50% discount σε σχέση με την ευρύτερη αγορά των μετοχών. Ακόμα ένα αρνητικό στοιχείο για την Ευρώπη ήταν η πρόσφατη ανθεκτικότητα του νομίσματός της.

Η πτώση του ευρώ έναντι του δολαρίου κατά 15% σε ετήσια βάση το 2015 έδωσε μια σημαντική ώθηση στα κέρδη των εταιρειών της ευρωζώνης. Φέτος, ωστόσο, από το 1,05 δολάριο στις αρχές του έτους, έχει κινηθεί ανοδικά έως και το 1,15 δολάριο. Η απόδοση των μετοχών ευρωζώνης εμφανίζει μια ισχυρή αντίστροφη συσχέτιση με την ισοτιμία του ευρώ/δολαρίου, συνεπώς οι μετοχές στην Ευρώπη για να σημειώσουν την υπεραπόδοση του 2015 και να ξεπεράσουν αυτές των ΗΠΑ, θα πρέπει να συνεχίσει να υποτιμάται το ευρώ.

Η αντιστροφή των τάσεων στις τιμές των νομισμάτων είναι ένας από τους βασικούς λόγους για την υποαπόδοση και των ιαπωνικών μετοχών στη διάρκεια του 2016. Η πορεία των μετοχών του Nikkei είναι επίσης έντονα αντιστρόφως συσχετιζόμενη με την πορεία του ιαπωνικού νομίσματος έναντι του δολαρίου. Το 2015, η πορεία του γεν από τα επίπεδα του 103 στα επίπεδα του 125 βοήθησε πάρα πολύ την αγορά μετοχών, ενώ στον αντίποδα, η επιστροφή φέτος της ισοτιμίας δολαρίου/γεν σε επίπεδα χαμηλότερα και του 100 δημιουργεί προοπτικές για περισσότερη αδυναμία αν η τάση συνεχιστεί.

Οι αναδυόμενες αγορές

Ωστόσο, το στοιχείο που αρχίζει και αλλάζει στην οπτική των ειδικών είναι οι αναδυόμενες αγορές μετοχών. Ενώ πέρσι βρίσκονταν εκτός κάδρου (μέχρι και το πρώτο τρίμηνο φέτος), αρχίζουν και επιστρέφουν στις επιλογές των αναλυτών. Και σε αυτή την αλλαγή στάσης κυρίαρχο ρόλο διαδραματίζει το αμερικανικό δολάριο.

Ο δείκτης της τιμής του δολαρίου DΧΥ από τα χαμηλά του 2011 έχει ανέλθει πάνω από 40% έως τα πρόσφατα υψηλά του. Στους τελευταίους ανοδικούς κύκλους του δολαρίου και σε αντίθεση με ό,τι είναι ευρέως γνωστό, το δολάριο όχι μόνο δεν σημειώνει άνοδο όταν η Fed ξεκινά να αυξάνει τα επιτόκια, αλλά το αντίθετο: το δολάριο μόλις ξεκινά η αύξηση των επιτοκίων, σημειώνει πτώση που είναι σημαντική. Η πτώση στην τιμή του αμερικανικού νομίσματος θα δώσει την απαραίτητη ώθηση στις τιμές των αναδυόμενων μετοχικών αγορών, ειδικά εκείνων που αποτιμώνται σε ιδιαίτερα χαμηλά επίπεδα.

Τέλος, πολλές από τις αναδυόμενες αγορές είναι διαπραγματεύσιμες με δείκτες P/E στα επίπεδα του 2009 και σε πλήρη αντίθεση με τους δείκτες σε ΗΠΑ και Ευρώπη, ενώ σε P/BV η Λ. Αμερική, η Κίνα, η Νότια Κορέα, η Τσεχία αλλά και η Ρωσία είναι χαμηλότερα από τα χαμηλά του 2009. Ωστόσο πολλά θα κριθούν από τη βελτίωση των οικονομικών τους μεγεθών. Αυτό όμως που δείχνει ότι οι αναδυόμενες αγορές είναι και πάλι στα ραντάρ των επενδυτών, είναι τα στοιχεία εισροών και εκροών των θεσμικών της EPFR. Από τις αρχές του β' τριμήνου, αργά αλλά σταθερά οι διαχειριστές μετοχικών κεφαλαίων των αναδυόμενων αγορών έχουν αρχίσει να έχουν εισροές τόσο σε απόλυτους όσο και σε σχετικούς όρους. Για την ακρίβεια, οι extreme εκροές στο τέλος του 2015 έχουν αρχίσει σταδιακά να μετατρέπονται σε μικρές εισροές.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα