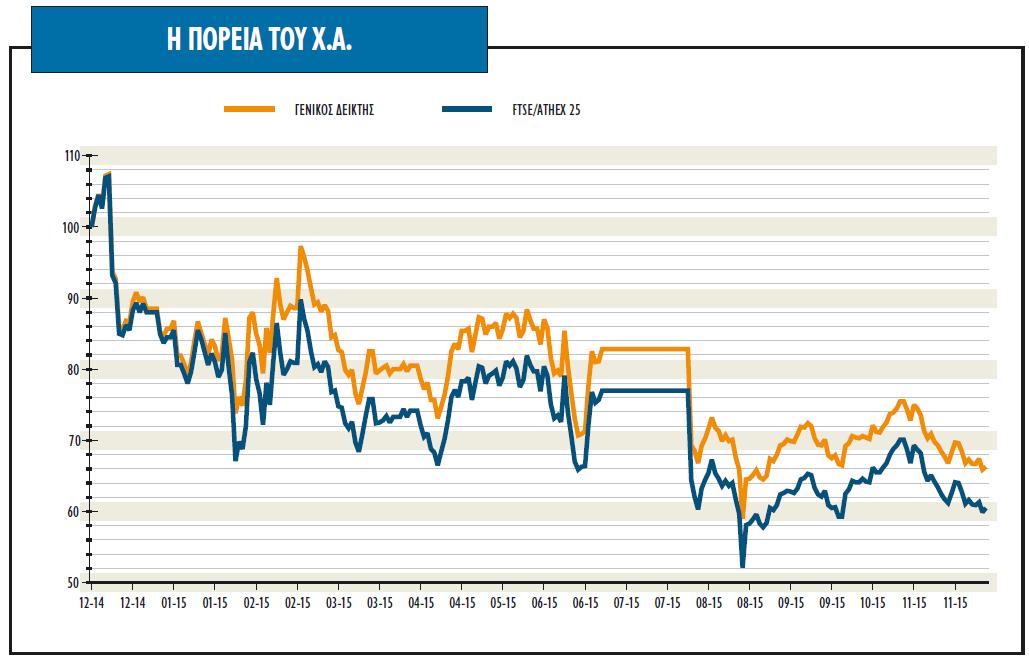

Kόντρα στο βαρύ κλίμα που επικρατεί στο Χρηματιστήριο της Αθήνας μετά την καταβύθιση των τραπεζικών μετοχών, τα συνεχιζόμενα capital controls και την οικονομική κρίση, υπάρχουν παράγοντες της αγοράς που πιστεύουν ότι, κάτω από προϋποθέσεις, η ελληνική κεφαλαιαγορά θα μπορούσε να μπει σε μια φάση μεσομακροπρόθεσμης ανόδου.

Οι εισηγμένοι όμιλοι που εξακολουθούν να παραμένουν ισχυροί, η συνεχιζόμενη μεγάλη άντληση κεφαλαίων από το εξωτερικό και οι χαμηλές αποτιμήσεις των ελληνικών εταιρειών αποτελούν τα βασικά τους επιχειρήματα.

Ωστόσο, όπως όλοι συμφωνούν, θα απαιτηθεί προηγουμένως να μπει η χώρα σε μια φάση οικονομικής και πολιτικής ομαλότητας, πράγμα που προϋποθέτει τη θετική αξιολόγηση της τρόικας και την υποχώρηση των αποδόσεων στα ελληνικά κρατικά ομόλογα.

Αναμφίβολα, το κλίμα στο Χρηματιστήριο της Αθήνας κάθε άλλο παρά καλό είναι την τρέχουσα περίοδο. Οι τιμές των τραπεζικών μετοχών στις οποίες είναι τοποθετημένοι εκατοντάδες χιλιάδες Έλληνες επενδυτές έχουν πλέον ισοπεδωθεί και χρειάστηκαν πολύ μεγάλα reverse split, προκειμένου οι τιμές τους να ξεφύγουν από τα επίπεδα των λίγων λεπτών. Όμως, ακόμη και μετά την ολοκλήρωση των αυξήσεων μετοχικού κεφαλαίου, δεν είναι ακόμη εύκολα προβλέψιμη η μεσοπρόθεσμη τάση που θα ακολουθήσουν οι τιμές των μετοχών τους στο ταμπλό.

Τα προβλήματα, όμως, των επενδυτών δεν σταματούν στις τράπεζες. Η κυβερνητική απόφαση να αυξήσει μονομερώς τη φορολογία και οι συνεχιζόμενες καθυστερήσεις στην εισαγωγή των VLTs στην ελληνική αγορά, έχουν μειώσει σημαντικά την τιμή του ΟΠΑΠ, ενώ για διάφορους άλλους λόγους απώλειες έχουν υποστεί τους τελευταίους μήνες και άλλες ισχυρές, δεικτοβαρείς μετοχές όπως η F.F. Group (φόβοι για κρίση στην Κίνα και τη ΝΑ. Ασία όπου δραστηριοποιείται έντονα) και η Μυτιληναίος (πτώση στη διεθνή τιμή του αλουμινίου).

Αν, τώρα, σε όλα αυτά συνεκτιμήσει κάποιος:

-το γεγονός της ελάχιστης εμπορευσιμότητας στο 60% των εισηγμένων τίτλων και τη συνεχιζόμενη έως και σήμερα απαγόρευση στους Έλληνες επενδυτές να αγοράζουν μετοχές,

-τα σοβαρά προβλήματα μακροπρόθεσμης βιωσιμότητας που αντιμετωπίζουν δεκάδες όμιλοι του Χ.Α. (ενδεικτικά αναφέρεται ότι περίπου η μία στις πέντε εισηγμένες έχει αρνητικά ίδια κεφάλαια), σε περίπτωση που μέτοχοι και τραπεζίτες δεν κινηθούν αποτελεσματικά,

-τη μετατροπή κατά τα τελευταία δέκα χρόνια του μέσου Έλληνα από επενδυτή σε δανειολήπτη (άρα δεν διαθέτει σήμερα την απαιτούμενη ρευστότητα για να αγοράσει μετοχές), και

-το γενικότερο κλίμα αβεβαιότητας που επικρατεί στη χώρα και αποτρέπει την προσέλκυση σημαντικών επενδύσεων,

τότε μπορεί να αντιληφθεί το μέγεθος των προβλημάτων που αντιμετωπίζει το Χρηματιστήριο της Αθήνας.

Ο αντίλογος των αισιόδοξων

Από την άλλη πλευρά, όμως, δεν λείπουν και οι φωνές αισιοδοξίας, σύμφωνα με τις οποίες βρισκόμαστε λίγο πριν από το βαθύτερο σκοτάδι και πως σχετικά σύντομα η ελληνική κεφαλαιαγορά θα μπορούσε να μπει σε μια περίοδο ανοδικής μεσομακροπρόθεσμης τάσης.

Χαρακτηριστική είναι η δήλωση του κ. Άρη Ξενόφου, επικεφαλής του Ταμείου Χρηματοπιστωτικής Σταθερότητας (ΤΧΣ), σύμφωνα με τον οποίο οι μετοχές των ελληνικών τραπεζών είναι πιθανόν να ανακάμψουν εντός του 2017, καθώς η οικονομία θα ανακάμπτει και θα επιστρέφει η εμπιστοσύνη. Ο κ. Ξενόφως, μάλιστα, επισήμανε πως τα πρώτα σημάδια ενδεχομένως να φανούν και από τα τέλη του 2016.

Πέραν αυτού, όμως, γνωστός Έλληνας χρηματιστής βασίζει σε τρεις παράγοντες τη συγκρατημένη αισιοδοξία του για το μέλλον του Χρηματιστηρίου. Αναφέρει, λοιπόν, χαρακτηριστικά:

«Το πρώτο θετικό στοιχείο που έχουμε είναι η ύπαρξη 60 τουλάχιστον εταιρειών από όλες τις κεφαλαιοποιήσεις, οι οποίες κόντρα στην πολυετή κρίση, σημειώνουν ισχυρές οικονομικές επιδόσεις και μάλιστα διαθέτουν πολύ καλές προοπτικές, είτε λόγω της διεθνοποιημένης δραστηριότητάς τους είτε λόγω του ότι διευρύνουν συνεχώς τα μερίδιά τους σε μια εγχώρια αγορά που κάποτε θα αρχίσει να ανακάμπτει. Μάλιστα, το κομμάτι αυτό της αγοράς μας έχει ήδη παρουσιάσει τάσεις χρηματιστηριακής αυτονόμησης, διαπραγματευόμενο σε επίπεδα Γενικού Δείκτη 1.300 ή και 1.500 μονάδων και όχι 600-650 μονάδων όπου βρίσκεται σήμερα ο βασικός χρηματιστηριακός μας δείκτης.

Το δεύτερο θετικό που εντοπίζω, είναι η συνεχιζόμενη δυνατότητα του Χρηματιστηρίου της Αθήνας να αντλεί μεγάλο ύψος κεφαλαίων από το εξωτερικό. Μπορεί βέβαια να αδυνατούν οι Έλληνες επενδυτές, ωστόσο κατά τα τρία τελευταία χρόνια το Χρηματιστήριο της Αθήνας έχει καταφέρει να αντλήσει από τα ξένα funds κατά την τελευταία τριετία ποσά που υπερβαίνουν τα 15 δισ. ευρώ και που είναι ζήτημα αν άντλησαν ακόμη και μεγάλα χρηματιστήρια της Ευρώπης. Να θυμηθούμε πως κατά την εποχή των "τρελών αυξήσεων" του 1999 μιλούσαμε για εκδόσεις της τάξεως έως και των 200-300 εκατ. ευρώ, ενώ φέτος καθεμία από τις συστημικές τράπεζες άντλησε πολλαπλάσια ποσά.

Βέβαια, οι αποτιμήσεις στις οποίες αγοράζουν οι ξένοι είναι χαμηλές, ωστόσο γι αυτό δεν ευθύνεται το χρηματιστήριο, αλλά η γενικότερη πορεία της οικονομίας μας. Επίσης, θα πρέπει να συνεκτιμηθεί ότι στις πρόσφατες ΑΜΚ των τραπεζών τα πολύ μεγάλα αυτά κεφάλαια ζητήθηκαν την ίδια ακριβώς περίοδο και από τους τέσσερις χρηματοπιστωτικούς ομίλους της χώρας, πράγμα φυσικά που δεν ευνόησε τα προσφερόμενα τιμήματα.

Και το τρίτο ελπιδοφόρο σημείο που θα ήθελα να τονίσω είναι οι υπάρχουσες πολύ χαμηλές αποτιμήσεις σε υγιείς και μάλλον υγιείς εισηγμένες εταιρείες, ως αποτέλεσμα της γενικότερης αβεβαιότητας στην οικονομία και της πολύ χαμηλής εμπορευσιμότητας στο ταμπλό».

Η εικόνα τώρα

Η αλήθεια είναι πως με βάση τα τελευταία οικονομικά αποτελέσματα (εννεαμήνου) που είδαν το φως της δημοσιότητας, υπάρχουν:

-Πολλές εξωστρεφείς επιχειρήσεις με ισχυρά αποτελέσματα (συχνά και με θετικό καθαρό ταμείο) που διαπραγματεύονται κάτω -ή και πολύ κάτω- από τη λογιστική τους αξία.

-Σειρά μετοχών που διαπραγματεύεται με μονοψήφιο ή και έντονα μονοψήφιο δείκτη P/E.

Δεν λείπουν οι περιπτώσεις μερισμάτων ή και επιστροφών κεφαλαίων που οδηγούν σε αποδόσεις σαφώς ανώτερες σε σχέση με τα ελληνικά επιτόκια των προθεσμιακών καταθέσεων και ακόμη πιο ελκυστικές σε σύγκριση με τα αρνητικά επιτόκια των τραπεζών στις χώρες του ευρωπαϊκού Βορρά.

Γενικότερα, επίσης, σε πολλές περιπτώσεις οι ελληνικές μετοχές διαπραγματεύονται με καλύτερους δείκτες χρηματιστηριακής αποτίμησης σε σχέση με τους ομοειδείς τίτλους των ευρωπαίκών χρηματιστηρίων.

Τα... προαπαιτούμενα

Στο κομμάτι, πάντως, που συμφωνούν τόσο οι αισιόδοξοι όσο και οι απαισιόδοξοι του Χ.Α. είναι το ότι ο επηρεασμός των τιμών θα μπορούσε να είναι ιδιαίτερα θετικός μέσα στην επόμενη διετία, στον βαθμό που η κυβέρνηση καταφέρει να ομαλοποιήσει την οικονομία και να τη φέρει σε φάση -ελαφράς έστω- ανάκαμψης. «Η εξομάλυνση της κατάστασης θα μείωνε σημαντικά τις αποδόσεις των ελληνικών κρατικών ομολόγων και αυτό με τη σειρά του θα βελτίωνε τις αποτιμήσεις και θα ευνοούσε τις τιμές τουλάχιστον κάποιων καλών δεικτοβαρών μετοχών του Χ.Α.», δηλώνει ο γνωστός χρηματιστής, κ. Νίκος Χρυσοχοΐδης.

Από την πλευρά του, γνωστό στέλεχος της αγοράς που δραστηριοποιείται στο χώρο της προσέλκυσης κεφαλαίων από το εξωτερικό, υποστηρίζει: «Οι ξένοι μού έχουν ξεκαθαρίσει πως για να επενδύσουν τα λεφτά τους στη χώρα, πρέπει να εκπληρωθούν τρεις προϋποθέσεις.

Πρώτον, να ολοκληρωθεί η επανακεφαλαιοποίηση των ελληνικών τραπεζών πράγμα που ουσιαστικά υλοποιήθηκε.

Δεύτερον, να υπάρξει θετική αξιολόγηση της τρόικας στα λεγόμενα προαπαιτούμενα, εξέλιξη που δεν αναμένεται να έρθει πριν το πρώτο δίμηνο του επόμενου έτους και

τρίτον να περάσει επιπλέον ένα μικρό χρονικό διάστημα (π.χ. ένας ή δύο μήνες) ομαλότητας στην πολιτική και οικονομική ζωή του τόπου. Ζητούν δηλαδή δείγματα ότι η ελληνική οικονομία θα εισέλθει σε μια φάση κανονικότητας».

Και το ίδιο στέλεχος συνέχισε: «Η Ελλάδα επίσης θα πρέπει να εξακολουθήσει να είναι έξω από το κάδρο των διεθνών γεωπολιτικών εξελίξεων (θεωρούμενος -όπως μέχρι σήμερα- ως ασφαλής προορισμός) και να καταφέρει σύντομα να βρει μια λειτουργική λύση στο μεταναστευτικό πρόβλημα».

Περιμένοντας τις Τράπεζες

Στο Χρηματιστήριο Αθηνών το ερώτημα που υπάρχει πλέον βραχυπρόθεσμα είναι πώς θα επηρεαστούν οι τιμές των μη τραπεζικών μετοχών από την είσοδο των νέων τραπεζικών τίτλων στο ταμπλό. Η έντονη μεταβλητότητα που αναμένεται να συνεχίσουν να επιδεικνύουν οι τραπεζικοί τίτλοι της Alpha και της Eurobank είναι ικανή να οδηγήσει την ευρύτερη αγορά σε νέες ισορροπίες.

Οι επενδυτές σε μη τραπεζικούς τίτλους ελπίζουν πως θα συνεχιστεί η αποκλιμάκωση των αποδόσεων στα ελληνικά κρατικά ομόλογα, με αποτέλεσμα οι αποτιμήσεις των μη τραπεζικών μετοχών να παραμείνουν στα παρόντα ή και να κινηθούν σε υψηλότερα επίπεδα.

Οι επενδυτές σε μη τραπεζικούς τίτλους ελπίζουν πως θα συνεχιστεί η αποκλιμάκωση των αποδόσεων στα ελληνικά κρατικά ομόλογα, με αποτέλεσμα οι αποτιμήσεις των μη τραπεζικών μετοχών να παραμείνουν στα παρόντα ή και να κινηθούν σε υψηλότερα επίπεδα.

Στις επόμενες ημέρες, η αγορά επίσης θα εστιάσει και στα αποτελέσματα των εισηγμένων εταιρειών για το τρίτο τρίμηνο του έτους, τα οποία έχουν επηρεαστεί από την πτώση στην οικονομία και τη δραστηριότητα λόγω των capital controls, ενώ παράλληλα, θα έχουν «χωνευτεί» και οι ροές από την αναδιάρθρωση των δεικτών MSCΙ.

Πιο μεσοπρόθεσμα, οι μακροοικονομικές μεταβλητές οι εξελίξεις στην οικονομία θα συνεχίσουν να αποτελούν το βασικό story για τις ελληνικές μετοχές. Η ελληνική οικονομία έχοντας ήδη χάσει σε πραγματικούς όρους πάνω από το 25% του ΑΕΠ, μπορεί υπό συνθήκες να κινηθεί με θετικό πρόσημο και πάλι στο β΄ εξάμηνο του 2016 και να κινηθεί σε αρκετά υψηλότερα επίπεδα από τις τελευταίες εκτιμήσεις της Ευρωπαϊκής Επιτροπής, η οποία αναμένει συρρίκνωση του ΑΕΠ κατά 1,3% το 2016.

Ταυτόχρονα, οι οικονομικοί αναλυτές εκτιμούν ότι η αποκατάσταση των δεικτών εποπτικών κεφαλαίων των τραπεζών σε συνδυασμό με την ολοκλήρωση της αξιολόγηση της τρόικας, θα μειώσει τον κίνδυνο της χώρας και θα διευκολύνει στην έξοδο της οικονομίας από τα capital controls, στοιχείο που επιτρέψει και σε μεγαλύτερο εύρος κεφαλαίων να ερευνήσει τις επενδυτικές του ευκαιρίες στην Ελλάδα.

Το στοιχείο στο οποίο οι ξένοι επενδυτές θα δώσουν σημασία, μόλις τελειώσει ο «θόρυβος» από τις εκροές των ομολογιούχων, είναι οι τρέχουσες αποτιμήσεις στις ελληνικές τράπεζες. Οι μετοχές τους στο καλό σενάριο είναι διαπραγματεύσιμες με σημαντικά discount έναντι των λοιπών ευρωπαϊκών τραπεζών, αφού ο δείκτης Euro Stoxx Banks σε όρους P/TBV είναι στις 0,9 φορές το επόμενο έτος, ενώ οι ελληνικές τράπεζες είναι διαπραγματεύσιμες στο ταμπλό του Χ.Α. με 0,4-0,6 φορές αντίστοιχα.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία