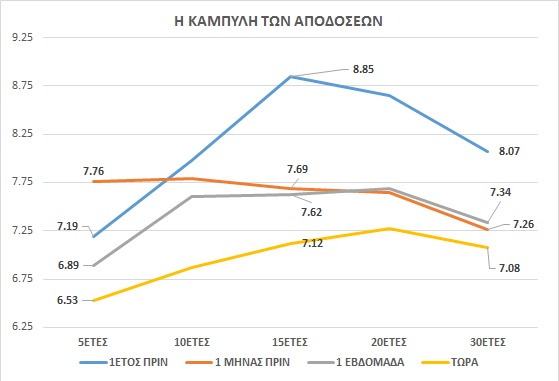

Η επιστροφή στην κανονικότητα για την καμπύλη των αποδόσεων των ελληνικών ομολόγων, για πρώτη φορά από τα μέσα του 2014, αποτελεί μιας πρώτης τάξεως ένδειξη ότι οι αγορές προεξοφλούν βελτίωση των συνθηκών εμπιστοσύνης για το σύνολο της ελληνικής οικονομίας.

Το 2014, όταν και πάλι η καμπύλη των ομολόγων είχε πάρει πιο φυσιολογική κλίση, η ελληνική οικονομία μπόρεσε να επιστρέψει στις αγορές κεφαλαίου μετά από τετραετή απουσία, με την έκδοση του πενταετούς ομολόγου τον Απρίλιο του 2014, συνολικού ποσού 3 δισ. ευρώ.

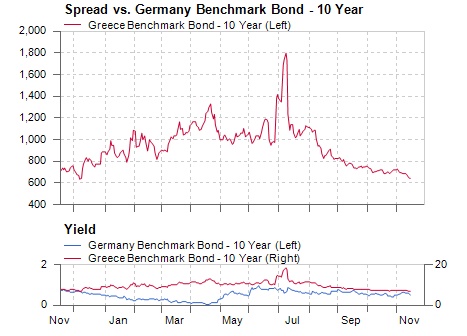

Η απόδοση του ελληνικού δεκαετούς ομολόγου χθες 17/11 βρέθηκε οριακά πάνω από το 7%, το χαμηλότερό του επίπεδο από τις αρχές του Οκτωβρίου πέρυσι, ενώ η αποκλιμάκωση για το ομόλογο λήξεως του 2017 είναι ακόμα πιο εντυπωσιακή, με την απόδοσή του να πέφτει χαμηλότερα από το 6%.

Η απόδοση του τριετούς ήταν στο 10% στα μέσα του προηγούμενου μήνα, για να γίνει αντιληπτή η επίδοση.

Την ίδια στιγμή, οι αποδόσεις για τις πιο μακρινές λήξεις της δεκαπενταετίας και της εικοσαετίας διαμορφώθηκαν στα επίπεδα του 7,4% έως και του 7,6% αντίστοιχα, αντιστρέφοντας την εικόνα που είχαν σε όλη τη διάρκεια του 2015, όπου οι μακρινές λήξεις είχαν χαμηλότερες αποδόσεις από ό,τι οι πιο κοντινές, αντανακλώντας και τον υψηλό βραχυπρόθεσμο κίνδυνο της χώρας.

Συνολικά, οι προσδοκίες για την περαιτέρω χαλάρωση της νομισματικής πολιτικής της ΕΚΤ είναι αναμφισβήτητα η μεγαλύτερη κινητήρια δύναμη στη μείωση των αποδόσεων όλων των ομολόγων της Ευρωζώνης. Ειδικά όμως στην ελληνική περίπτωση, σε μεγάλο βαθμό η ανοδική κίνηση στις τιμές τον τελευταίο μήνα φαίνεται να προεξοφλεί την άρση του waiver από την ΕΚΤ, με την ολοκλήρωση της συμφωνίας και την ανακεφαλαιοποίηση του τραπεζικού συστήματος.

Πιο μεσοπρόθεσμα, επίσης, είναι εξαιρετικά πιθανό η ομαλότερη καμπύλη των ελληνικών επιτοκίων να ανοίξει εκ νέου και τον δρόμο για την επιστροφή της χώρας στις αγορές των ομολόγων, αν και εφόσον κριθεί αναγκαίο.

Παράλληλα, η επιπρόσθετη δυναμική στην άνοδο στις τιμές των ομολογιακών εκδόσεων στις τελευταίες ημέρες θα πρέπει να αποδοθεί στα τελευταία στοιχεία για το ΑΕΠ. Με βάση τα διαθέσιμα εποχικά διορθωμένα στοιχεία, το ΑΕΠ στο τρίμηνο του έτους παρουσίασε αξιοσημείωτη ανθεκτικότητα, καταγράφοντας μείωση μόλις 0,5% σε σχέση με το αμέσως προηγούμενο τρίμηνο και υποχώρηση 0,4% σε ετήσια βάση.

Παρότι το ΑΕΠ θα παραμείνει σε αρνητική τροχιά και στο τέταρτο τρίμηνο της χρονιάς, εξαιτίας της διατήρησης των capital controls αλλά και των δημοσιονομικών μέτρων, ωστόσο η συνολική υποχώρηση για το 2015 μπορεί να μην ξεπεράσει το 0,5%.

Η καμπύλη των αποδόσεων για τα επιτόκια θεωρείται «κανονική», όταν οι επενδυτές είναι διατεθειμένοι να «πληρώνουν» μικρότερες αποδόσεις για τις κοντινότερες λήξεις και υψηλότερες αποδόσεις για τις πιο μακρινές. Το ειδικό βάρος της καμπύλης των αποδόσεων στις αγορές των κρατικών ομολόγων είναι υψηλό γιατί αποτελεί τη βάση για την αποτίμηση όλων των περιουσιακών στοιχείων που φέρουν κίνδυνο, όπως τραπεζικά δάνεια, εταιρικά ομόλογα κτλ. Παράλληλα, όμως, αποτελεί και δείκτη αναφοράς για την τιμολόγηση σε περιουσιακά στοιχεία όπως οι μετοχές, αφού λειτουργεί ως μέτρο για κίνδυνο της χώρας.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία