Σε μια περίοδο όπου οι διαπραγματεύσεις με τους θεσμούς και η επιτυχής ολοκλήρωση της πρώτης αξιολόγησης του νέου προγράμματος θα καθορίσουν μια σειρά από σημαντικά θέματα (ανάμεσα σε αυτά το μέγεθος της ανακεφαλαιοποίησης του τραπεζικού συστήματος, αλλά και το άμεσο άνοιγμα ή όχι της συζήτησης για την ελάφρυνση του χρέους), η αγορά υποχρεωτικά διαχωρίζει τις τραπεζικές μετοχές από τους λοιπούς τίτλους της υψηλής κεφαλαιοποίησης.

Η μεγάλη μεταβλητότητα που επιδεικνύουν οι τιμές των τραπεζικών χαρτιών είναι πλήρως δικαιολογημένη και απεικονίζει:

α) την αβεβαιότητα που επικρατεί για τα μεγέθη τους μετά την τραπεζική αργία και τα capital controls που εφαρμόστηκαν τον Ιούλιο,

β) τη διαδικασία της ανακεφαλαιοποίησης, τις τιμές των ΑΜΚ και το ενδεχόμενο μη εξεύρεσης ιδιωτών επενδυτών,

γ) την ανησυχία για τη μετοχική τους δομή μετά τις ΑΜΚ, αλλά και

δ) τις εξελίξεις σε μακροοικονομικό επίπεδο και πώς αυτές θα αποτυπωθούν στα δικά τους οικονομικά μεγέθη.

Την ίδια στιγμή, τα υπόλοιπα «βαριά χαρτιά» του Χ.Α. δείχνουν να προσπαθούν να κρατηθούν στα τρέχοντα επίπεδα, με τον δείκτη των blue chips να εμφανίζει διακύμανση 120 μονάδων από τις αρχές έτους. Οι αποτιμήσεις, οι αποδόσεις και οι μελλοντικές εκτιμήσεις έχουν αρχίσει να εισέρχονται σε διαφορετικά «μικροσκόπια», καθώς η διαδικασία διαφοροποίησης και διαχωρισμού μεταξύ των τραπεζών και των άλλων μετοχών του ταμπλό είναι παραπάνω από εμφανής στο τελευταίο διάστημα.

Οι αποδόσεις

Οι αποδόσεις

Στη διάρκεια του έτους, οι 25 μετοχές του δείκτη της υψηλής κεφαλαιοποίησης έχουν σημειώσει υποχώρηση 19%, ενώ ο Γενικός Δείκτης κινείται με πτώση 14%. Παράλληλα, ο δείκτης των τραπεζών έχει γράψει απώλειες 71%.

Αν ωστόσο αναλύσουμε τις επιμέρους αποδόσεις για τον δείκτη της υψηλής κεφαλαιοποίησης και αποδώσουμε στις τράπεζες και τις λοιπές εταιρείες τα μερίδια συμμετοχής τους στη διαμόρφωση του -19%, βάσει της κεφαλαιοποίησής τους στις 23/10, οι 21 εταιρείες έχουν κερδίσει κατά μέσο όρο 10% και οι τέσσερις τράπεζες έχουν προσφέρει -30%! Βαρύνουσα σημασία έχει ωστόσο και η στάθμιση της Coca Cola HBC στον δείκτη για τη διαμόρφωση του θετικού προσήμου στις μη τραπεζικές μετοχές.

Παράλληλα, οι θετικές αποδόσεις-εκπλήξεις προέρχονται αποκλειστικά από τους μη τραπεζικούς τίτλους. Μόλις μία μη τραπεζική μετοχή εμφανίζει απώλειες υψηλότερες του Γενικού Δείκτη, ενώ σε θετικό έδαφος διαμορφώθηκαν 14 τίτλοι.

Για το διάστημα από τις αρχές του έτους, όπου η αγορά βρέθηκε σε ιδιαίτερα δύσκολες πολιτικές συνθήκες, οι τραπεζικοί τίτλοι έχουν καταρρεύσει, ενώ για το ίδιο χρονικό διάστημα οι ευρωπαϊκές τράπεζες κερδίζουν έως και 20%. Οι τέσσερις τίτλοι των τραπεζών έχουν ήδη προσεγγίσει ή ξεπεράσει σε απώλειες το ψυχολογικό φράγμα του 50%, ενώ την καλύτερη επίδοση εμφανίζει η Εθνική Τράπεζα με -48% και τη χειρότερη με -90% η Τράπεζα Πειραιώς.

Η πρώτη μετοχή με υψηλό θετικό πρόσημο είναι η Motor Oil με κέρδη σχεδόν 69% από τις αρχές του έτους.

Η πρώτη μετοχή με υψηλό θετικό πρόσημο είναι η Motor Oil με κέρδη σχεδόν 69% από τις αρχές του έτους.

Για τη μετοχή της εταιρείας μάλλον δεν είναι τυχαία η υπεραπόδοση, αφού τα οικονομικά μεγέθη της εταιρείας στη διάρκεια του έτους κινούνται ιδιαίτερα θετικά, με αυξημένα λειτουργικά κέρδη στα 287 εκατ. ευρώ από 61,5 εκατ. ευρώ κέρδη 142 εκατ. ευρώ από ζημίες 15,7 εκατ. ευρώ πέρυσι.

Οι επόμενοι τίτλοι που ξεχωρίζουν είναι ο ΟΛΠ με +57% και η Τέρνα Ενεργειακή με 58%. Ειδικά για τον ΟΛΠ, οι δεσμευτικές προσφορές για το πλειοψηφικό πακέτο του αναμένεται να υποβληθούν στα τέλη Νοεμβρίου και στο τελικό στάδιο έχουν περάσει η κινεζική Cosco, η APM Terminals του δανέζικου ομίλου Maersk και η ICTS από τις Φιλιππίνες.

Παράλληλα, με ιδιαίτερα υψηλό ποσοστό ανόδου κινούνται και οι τίτλοι Ελληνικά Πετρέλαια, Lamda Development και Coca Cola HBC, όλοι με καλύτερα αποτελέσματα απ' ό,τι το 2014.

Οι αποτιμήσεις

Πέραν των αποδόσεων, όπου η διαφορά μεταξύ τραπεζικών και μη τίτλων είναι εμφανής, υπάρχει και η κατηγορία των αποτιμήσεων, αλλά και των εκτιμήσεων, όπου ο σαφής διαχωρισμός μεταξύ των δύο κατηγοριών είναι ακόμα πιο εμφανής.

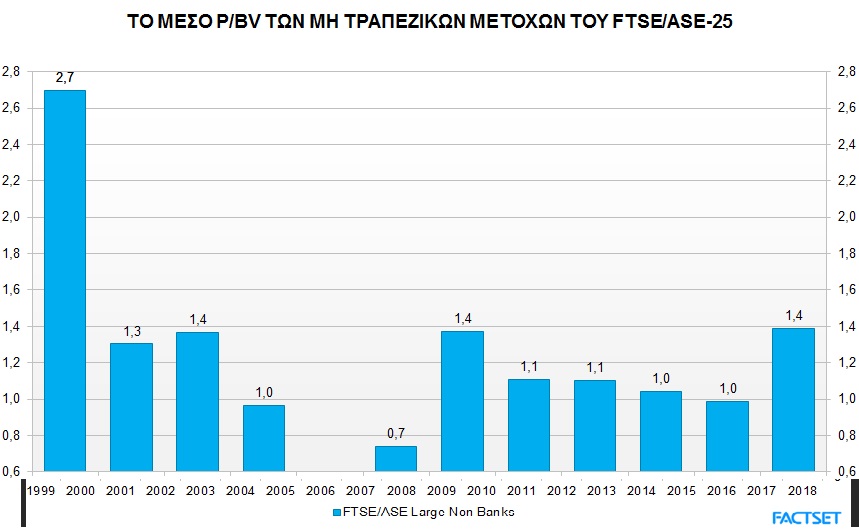

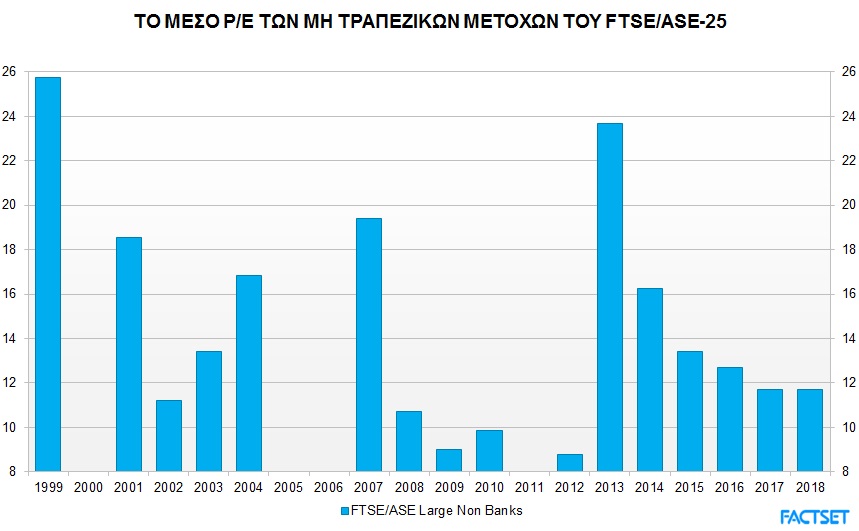

Για τις λοιπές εταιρείες του «25άρη», όμως, το P/E είναι στις 14,6 φορές για το 2015 και σε 13,8 φορές για το 2016 και οι δείκτες αποτίμησης προς τις λογιστικές αξίες (P/BV) διαμορφώνονται σε χαμηλότερα επίπεδα με τον μέσο όρο των ευρωπαϊκών μετοχών. Χαμηλά παραμένει ο δείκτης αποτίμησης προς λειτουργικά κέρδη, ο οποίος διαμορφώνεται στις 6 φορές για το 2015.

Για τις λοιπές εταιρείες του «25άρη», όμως, το P/E είναι στις 14,6 φορές για το 2015 και σε 13,8 φορές για το 2016 και οι δείκτες αποτίμησης προς τις λογιστικές αξίες (P/BV) διαμορφώνονται σε χαμηλότερα επίπεδα με τον μέσο όρο των ευρωπαϊκών μετοχών. Χαμηλά παραμένει ο δείκτης αποτίμησης προς λειτουργικά κέρδη, ο οποίος διαμορφώνεται στις 6 φορές για το 2015.

Όσον αφορά στις αποτιμήσεις, δύο τίτλοι από την υψηλή κεφαλαιοποίηση ξεχωρίζουν με διαφορά αφού είναι διαπραγματεύσιμοι με μονοψήφιο P/E βάσει των κερδών του 2015 και τις προβλέψεις του 2016.

Ο τίτλος της Aegean Airlines συνεχίζει να διαπραγματεύεται με ένα από τα χαμηλότερα P/E στον κλάδο της, με 7,5 φορές τα καθαρά κέρδη του 2016 και λίγο κάτω από 4 φορές τα EBITDAR του 2016.

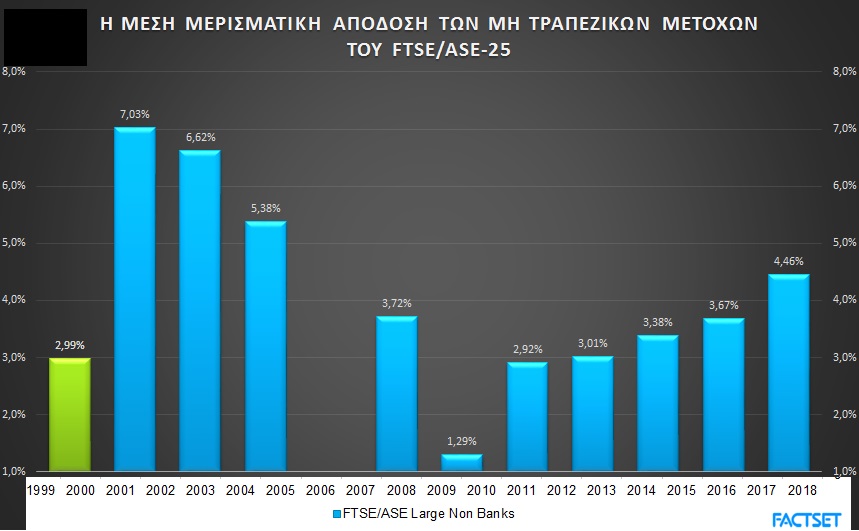

Η ΜΕΤΚΑ, σε αντίθεση με τα άλλα blue chips, επίσης διαπραγματεύεται με μονοψήφιο P/E για φέτος, στις 8 φορές τα κέρδη του 2016. Παράλληλα, οι Μυτιληναίος, Motor Oil και Folli-Follie Group παραμένουν ελκυστικά αποτιμημένες, ενώ σε κάποιες περιπτώσεις οι δείκτες μερισματικής απόδοσης είναι υψηλότεροι του 3%.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία