Μετά το επιθετικό sell-off τον Αύγουστο, οι αγορές μετοχών και ειδικά η αγορά των ΗΠΑ βρίσκεται σε μια διαδικασία πιο ευμετάβλητης διαπραγμάτευσης τον Σεπτέμβριο, με ένα διορθωτικό ανοδικό ριμπάουντ από τα χαμηλά στα τέλη Αυγούστου να βρίσκεται σε εξέλιξη.

Παρότι η απαισιοδοξία στην αγορά έχει αυξηθεί κατά τη διάρκεια των τελευταίων εβδομάδων, η «πτωτική διάθεση» μεταξύ των επενδυτών δεν έχει φτάσει σε ιδιαίτερα υψηλά επίπεδα και σε καμία περίπτωση δεν αποτελεί την κυρίαρχη άποψη, ωστόσο αρχίζει να αυξάνεται.

Από τη μια πλευρά, οι αιτίες για την αύξησή της είναι o περίπλοκος «μίτος» αντικρουόμενων μηνυμάτων που εισέρχεται προς ανάλυση στις αγορές από την προοπτική των υψηλότερων επιτοκίων στις ΗΠΑ, αλλά και ταυτόχρονα την αδυναμία που έδειξε η Fed να αυξήσει τα επιτόκια στις δύο προηγούμενες συναντήσεις.

Από την άλλη πλευρά, τα στοιχεία για την παγκόσμια ανάπτυξη διολισθαίνουν εν μέσω των αυξανόμενων ανησυχιών των επενδυτών ότι η επιβράδυνση της ανάπτυξης στην Κίνα έρχεται, συνεπικουρούμενη και από την πτώση στις τιμές των εμπορευμάτων. Τα παραπάνω έχουν ως αποτέλεσμα οι κινήσεις των επενδυτικών κεφαλαίων στο τελευταίο τρίμηνο του έτους να συνεχίσουν να κατευθύνονται ολοένα και περισσότερο από τους παραπάνω παράγοντες. Σε τελική ανάλυση, η αυξημένη νευρικότητα στις κινήσεις των αμερικανικών δεικτών, πρωτίστως, δείχνει βέβαιη την προοπτική για την πρώτη αύξηση των αμερικανικών επιτοκίων από το 2006.

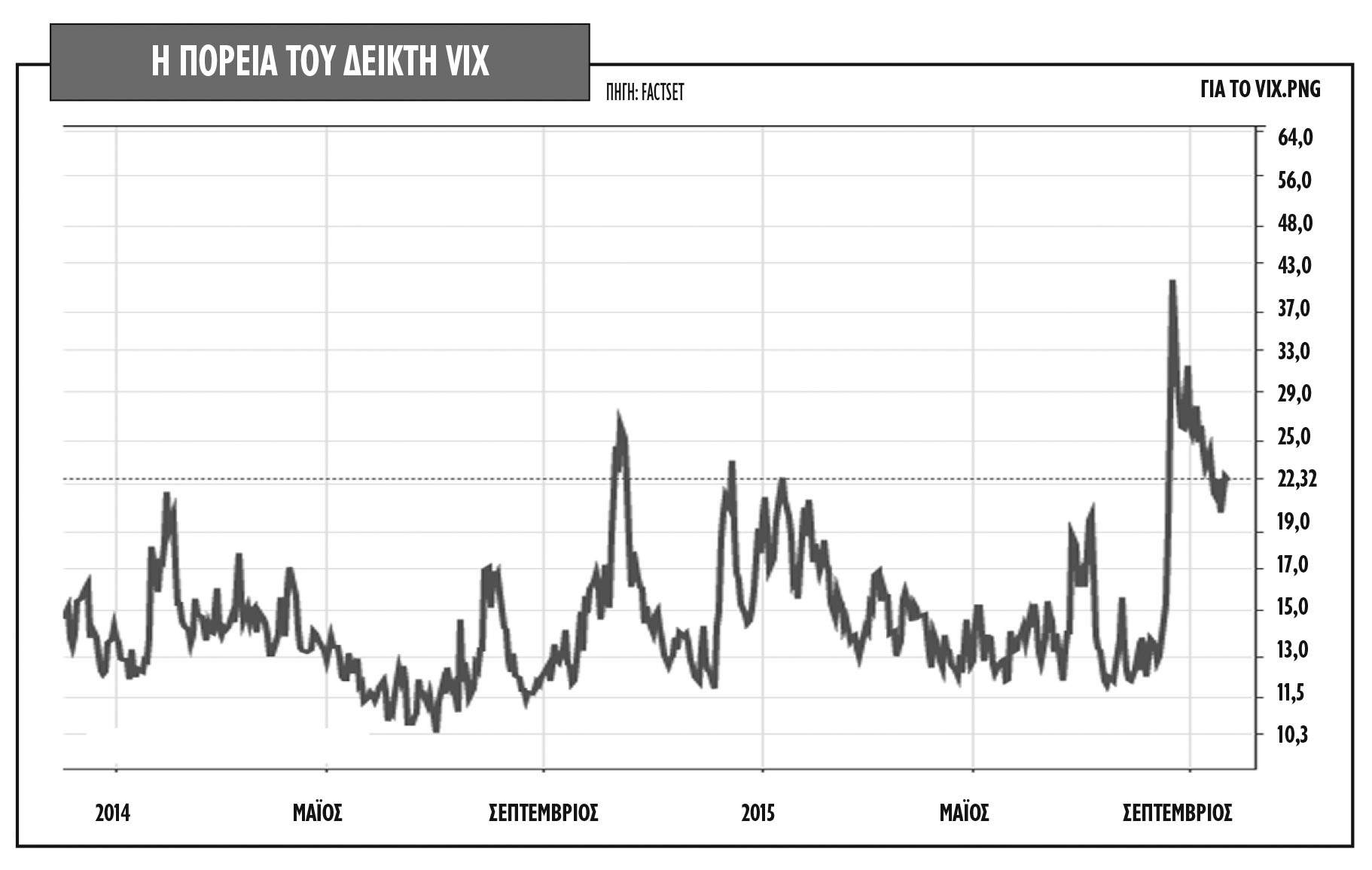

Χαρακτηριστική είναι η απεικόνιση του κινδύνου στον δείκτη VIX. Από τον Φεβρουάριο του 2015, ο δείκτης μεταβλητότητας VIX του S&P 500 είχε παραμένει σε ιδιαίτερα χαμηλά επίπεδα, με ελάχιστες ανοδικές εκφάνσεις, όπως στις αρχές Ιουνίου, οπότε κινήθηκε έως τις 19 μονάδες, με αφορμή και πάλι τα επιτόκια. Η έκρηξη μεταβλητότητας, όμως, από τα τέλη Αυγούστου, με τον δείκτη να ξεπερνά το φράγμα του 50 για πρώτη φορά από το 2008, και στη συνέχεια να παραμένει πάνω από το 20, δείχνει ότι οι επενδυτές ετοιμάζονται για νέο γύρο σημαντικής αναταραχής στις τιμές δεικτών και μετοχών -και μάλιστα σύντομα.

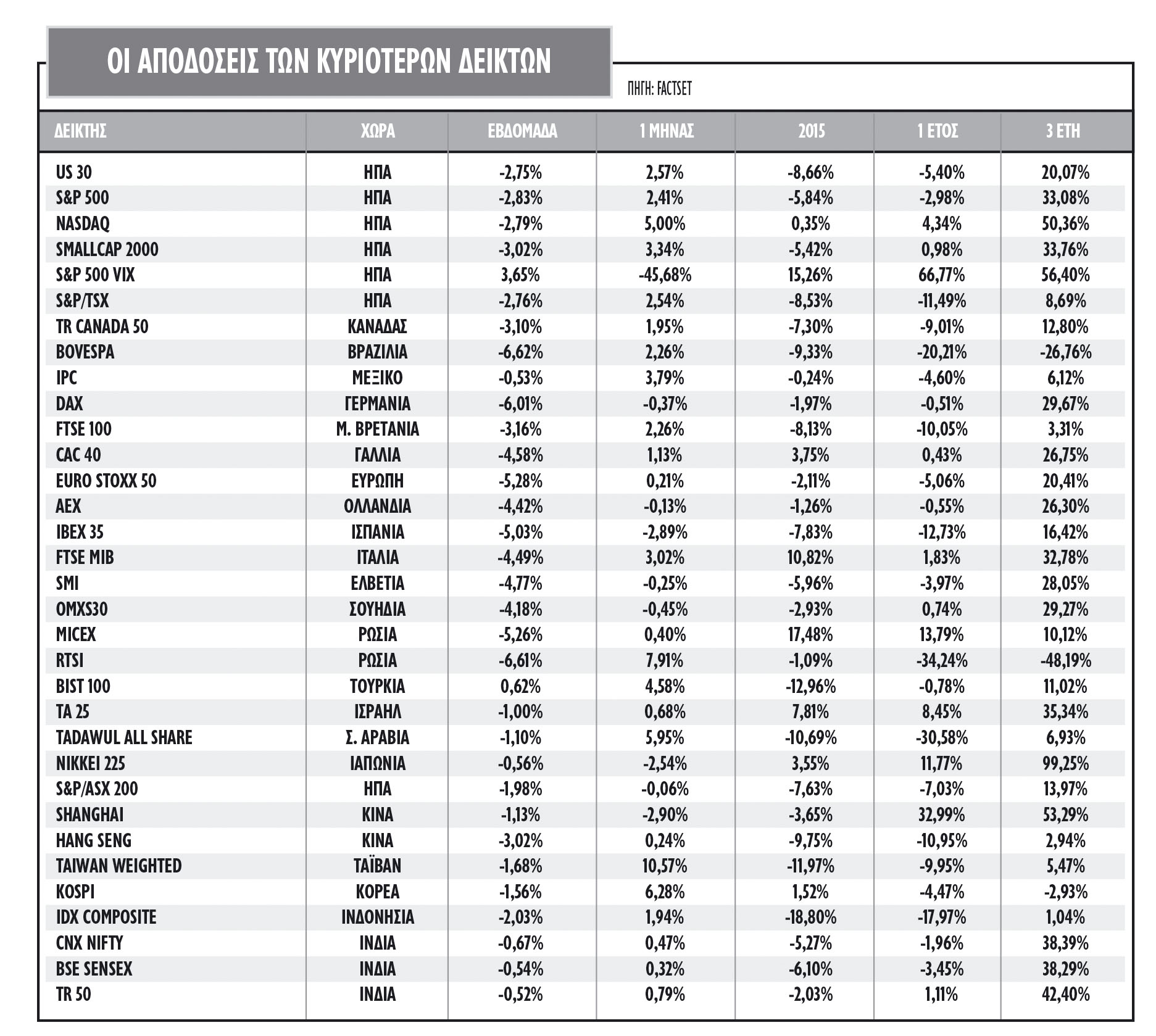

Εκτός, όμως, από τον δείκτη VIX, που παραμένει σε πολύ υψηλότερα επίπεδα απ' ό,τι οι πρόσφατοι μέσοι όροι, το έτερο στοιχείο που οδηγεί σε αρνητικές σκέψεις για τον Οκτώβριο είναι οι αποδόσεις. Από τα χαμηλά του Αυγούστου, ελάχιστες αγορές κινήθηκαν ενάντια στο ανοδικό ρεύμα και οι αμερικανικοί δείκτες σημειώνουν πολύ υψηλά κέρδη, της τάξεως του 7% για τον S&P 500, 6% για τον DJIA και 16% για τον Nasdaq Composite.

Η εικόνα στις ΗΠΑ

Στην αμερικανική αγορά, παρότι οι δείκτες δεν απέχουν πολύ από τα all time high επίπεδά τους, οι συνθήκες διαπραγμάτευσης είναι διαφορετικές απ' ό,τι πριν από τα χαμηλά του Αυγούστου:

- Για τον δείκτη DJ Industrial Average, ο οποίος στις 18.351 μονάδες πραγματοποίησε το υψηλό του, η απόδοση από την αρχή του έτους διαμορφώνεται σε -9% με τις απώλειες να έχουν διαμορφωθεί εξ ολοκλήρου το τελευταίο χρονικό διάστημα, μετά τις 24/8.

- Ο S&P 500, αφού υποχώρησε στα επίπεδα των 1.820 μονάδων, επέστρεψε την ημέρα ανακοίνωσης των επιτοκίων (στις 17/9) πάνω από τις 2.020 μονάδες, για να μειωθεί τελικά χαμηλότερα ως το πρώτο επίπεδο στήριξης των 1.940 μονάδων. Πλέον, κινείται με απόδοση -5,8% το 2015.

- O δείκτης Nasdaq συνεχίζει την υπεραπόδοσή του, η οποία έχει ξεκινήσει από τον Ιανουάριο του 2013 σε σχέση με την παγκόσμια αγορά μετοχών και σημειώνει οριακά κέρδη το 2015.

Ο δείκτης S&P 500, σε πολύ βραχυπρόθεσμη βάση, φαίνεται να ολοκλήρωσε την ανάκαμψή του από τα χαμηλά του Αύγουστου στις 1.820 μονάδες έως τα επίπεδα των 2.020 μονάδων, στοιχείο το οποίο επέτρεψε και στον δείκτη VIX να κλείσει το χάσμα που εμφάνιζε στο επίπεδο του 19,30. Πλέον, εφόσον υπάρξει διάσπαση των 1.940 μονάδων, θα ανοίξει ο δρόμος για τις 1.910 μονάδες και έπειτα σε νέα χαμηλότερα χαμηλά, προς τη ζώνη των 1.800-1.820 μονάδων.

Υπάρχουν, ωστόσο, τεχνικοί αναλυτές που προσδοκούν ότι η πτωτική κίνηση του βασικού αμερικανικού δείκτη θα οδηγήσει ως τις 1.730 μονάδες, ζώνη που αποτελεί το χαμηλό του 2014 και αναμένεται να αποτελέσει το εφαλτήριο για τον νέο ανοδικό κύκλο του S&P 500.

Ο λόγος δεν είναι άλλος από την ανάλυση των μοτίβων (patterns) του παρελθόντος και τη σημασία του κινητού μέσου όρου 200 εβδομάδων στον αμερικανικό δείκτη. Ο συγκεκριμένος μέσος όρος έχει υπάρξει σχεδόν πάντοτε ένα πολύ σημαντικό σημείο στήριξης ή αντίστασης για τον S&P. Με τη μακροπρόθεσμη τάση του SPX να είναι ακόμα σε ανοδική φορά, μια ενδεχόμενη διόρθωση ως αυτά τα επίπεδα θα αποτελέσει μια σχετικά αντικειμενική και σαφή ένδειξη του κατά πόσον ο SPX είναι ακόμα σε ουσιαστική ανοδική τάση ή έχει εισέλθει σε bear market.

Η εικόνα στην Ευρώπη

Παράλληλα, με πολύ μεγάλη πτώση κινήθηκε τον Αύγουστο και ο ευρωπαϊκός χρηματιστηριακός πυρήνας:

- Ο Euro Stoxx 50, που σημείωσε χαμηλό για φέτος στις 24/8 στις 2.973 μονάδες, κινήθηκε στο πρώτο 10ήμερο του Σεπτεμβρίου ως την πρώτη αντίσταση κοντά στις 3.350 μονάδες και έπειτα, με αφορμή το σκάνδαλο της VW και το sell-off στην αυτοκινητοβιομηχανία, γύρισε σε ζημιές από τις αρχές του έτους. Τα επίπεδα με τεχνική σημασία, εκτός από το προηγούμενο χαμηλό, είναι οι 2.900-2.940 μονάδες και έπειτα αρκετά χαμηλότερα, στο χαμηλό του περσινού Οκτωβρίου, στις 2.788 μονάδες.

- Από τις μεγάλες ευρωπαϊκές αγορές, ο γερμανικός DAX φαίνεται να αποτελεί τη δεδομένη στιγμή τον αδύναμο κρίκο. Μετά την πτώση του Αυγούστου μπόρεσε να αναρριχηθεί εκ νέου ως τα πρώτα ισχυρά επίπεδα αντίστασης στις 10.500 μονάδες. Η διάσπαση όμως της βραχυπρόθεσμης στήριξης στις 10.000-9.928 έθεσε την αγορά σε ουδέτερη θέση και η συνέχεια με τη VW έφερε πολύ γρήγορα τις 9.500 μονάδες στο προσκήνιο. Το επίπεδο της 24ης Αυγούστου κοντά στις 9.350 μονάδες είναι πολύ κρίσιμο και, αν προσεγγιστεί, δεν μπορεί να αποκλειστούν στη συνέχεια οι 9.200 μονάδες.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς