Σε κάκιστη χρονική περίοδο για την αγορά μετοχών διεξάγεται ακόμα μία προεκλογική αναμέτρηση στην Ελλάδα. Από τον Μάιο του 2012, σε κάθε προεκλογική αναμέτρηση, το Χ.Α. υπέκυπτε στον πολιτικό φόβο. Ωστόσο, τα δεδομένα της τρέχουσας κατάστασης είναι αρκετά διαφορετικά.

Εξετάζοντας τις συνθήκες στο θετικό σενάριο, η χώρα έχει μόλις αποδεχθεί και έχει υπογράψει την τρίτη δανειακή σύμβαση, με ευρεία αποδοχή δύο τρίτων της Βουλής, γεγονός που αφαιρεί το πολιτικό ρίσκο του Grexit, ενώ και οι εκτιμήσεις των δημοσκοπήσεων, θεωρητικά, λειτουργούν προς όφελος των επενδυτικών προσδοκιών.

Βάσει των προεκλογικών δηλώσεων, τα διλήμματα όλων των προηγούμενων εκλογικών αναμετρήσεων και ο διαχωρισμός ανάμεσα σε αντίρροπες «μνημονιακές» και «αντιμνημονιακές» δυνάμεις είναι απολύτως ξεκάθαρα.

Τα δημοκοπικά ευρήματα επίσης δείχνουν ότι ο φιλοευρωπαϊκός, «μνημονιακός» πόλος που έχει σχηματιστεί από τα κόμματα των ΣΥΡΙΖΑ, Ν.Δ., Ποτάμι, ΠΑΣΟΚ και ΑΝΕΛ (εφόσον οι τελευταίοι μπορέσουν να μπουν στη Βουλή), φαίνεται να συγκεντρώνει τη μεγάλη πλειοψηφία και δεν αφήνει περιθώριο ακυβερνησίας της χώρας. Παράλληλα, η εκλογή των βουλευτών με λίστα εξουδετερώνει τις όποιες φωνές αντίδρασης στα εσωτερικά των κομμάτων, ειδικά στην περίπτωση του ΣΥΡΙΖΑ.

Υπό συνθήκες, λοιπόν, η εκλογική αναμέτρηση αφήνει ανοικτή την πιθανότητα του σχηματισμού μια κυβέρνησης ευρείας πλειοψηφίας, αποτέλεσμα που φαίνεται να αποτελεί το ζητούμενο των Ελλήνων πολιτών και των Ευρωπαίων εταίρων, αλλά και το καλύτερο δυνατό αποτέλεσμα για τη χρηματιστηριακή αγορά.

Βέβαια η αγορά καλείται να αξιολογήσει και ένα νέο δεδομένο. Δεν είναι άλλο από την υποβάθμιση σε advanced emerging market, που ανακοίνωσε αργά το βράδυ της Παρασκευής ο οίκος FTSE.

Η εικόνα στο Χρηματιστήριο

Τόσο οι τιμές των ελληνικών ομολόγων, σε πλήρη αντίθεση με τις προηγούμενες εκλογικές αναμετρήσεις, όσο και το Χρηματιστήριο έχουν πιάσει τον παλμό και οι αποδόσεις των ομολόγων κινούνται κοντά στα χαμηλότερά τους επίπεδα από τις εκλογές του Ιανουαρίου και μετά.

Στον αντίποδα, όμως, με την αγορά των μετοχών να λειτουργεί υπό το βάρος των κεφαλαιακών περιορισμών, το κύρος και το ενδιαφέρον, όπως αποτυπώνεται από τη φτωχή συναλλακτική δραστηριότητα, έχει πληγεί δραματικά, σκηνικό που συνεχίζεται και τον Σεπτέμβριο.

Παράλληλα, η αγορά έχει μπροστά της τον σκόπελο της ανακεφαλαιοποίησης των ελληνικών τραπεζών για τρίτη φορά, η οποία εκτός από κρίσιμη, όπως και οι προηγούμενες, θα είναι και πολύ διαφορετική.

Οι κεφαλαιακοί περιορισμοί είχαν ισχυρές επιπτώσεις στα κεφάλαια των τραπεζών, ενώ υπάρχουν πολλά ανοικτά ζητήματα που πρέπει να καθοριστούν μέχρι το τέλος τους έτους. Η διακυβέρνηση της χώρας από υπηρεσιακή κυβέρνηση δεν βοηθά τις διαδικασίες, ενώ μέχρι τον σχηματισμό της επόμενης, ο χαμένος χρόνος για την εξεύρεση επενδυτών από τις τράπεζες μπορεί να αποδειχθεί καταλυτικός. Οι ξένοι επενδυτές, συνεπώς, πρώτα θα περιμένουν τι θα προκύψει από τις κάλπες και μετά θα ασχοληθούν με την αγορά.

Οι εταιρείες

Σε αυτές τις συνθήκες, για το προεκλογικό αλλά και για το πρώτο μετεκλογικό διάστημα έως και την ανακεφαλαιοποίηση των τραπεζών, το καλάθι των μετοχών που προτείνεται χωρίς επιφυλάξεις από τους αναλυτές είναι πολύ μικρό, αν και η επενδυτική κοινότητα θεωρεί ότι η ελληνική αγορά μετοχών έχει μεσοπρόθεσμα επενδυτικό ενδιαφέρον. O αριθμός των εταιρειών θα αυξηθεί σημαντικά μόλις κατακαθίσει η εκλογική σκόνη και αν τα αποτελέσματα είναι αντίστοιχα των δημοσκοπήσεων.

Σε αυτές τις συνθήκες, για το προεκλογικό αλλά και για το πρώτο μετεκλογικό διάστημα έως και την ανακεφαλαιοποίηση των τραπεζών, το καλάθι των μετοχών που προτείνεται χωρίς επιφυλάξεις από τους αναλυτές είναι πολύ μικρό, αν και η επενδυτική κοινότητα θεωρεί ότι η ελληνική αγορά μετοχών έχει μεσοπρόθεσμα επενδυτικό ενδιαφέρον. O αριθμός των εταιρειών θα αυξηθεί σημαντικά μόλις κατακαθίσει η εκλογική σκόνη και αν τα αποτελέσματα είναι αντίστοιχα των δημοσκοπήσεων.

-Με λίγες εξαιρέσεις, το top pick της «ιδιότυπης» αγοράς τώρα είναι ο τίτλος του ΟΤΕ.

-Με λίγες εξαιρέσεις, το top pick της «ιδιότυπης» αγοράς τώρα είναι ο τίτλος του ΟΤΕ.

H Eurobank Equities, η Alpha Finance, η Euroxx, η NBG Securities, αλλά και η Goldman Sachs, η Deutsche Bank, η Citigroup, η Royal Bank of Scotland, η Deutsche Bank και η Wood & Company προτείνουν είτε με σύσταση αγοράς είτε υπεραπόδοσης της μετοχή του Οργανισμού με μέση τιμή-στόχο τα 10,7 ευρώ και περιθώριο ανόδου 35% από τα τρέχοντα επίπεδα.

Η χαμηλότερη σύσταση στην περίπτωση της μετοχής του ΟΤΕ είναι τα 8,50 ευρώ από την Επενδυτική Τράπεζα Ελλάδος.

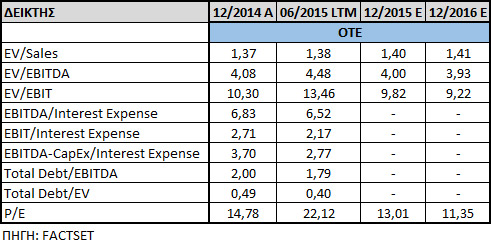

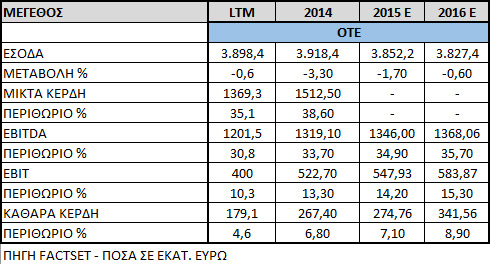

Σύμφωνα με τις εκτιμήσεις του consensus των αναλυτών που καλύπτουν τη μετοχή, ο τίτλος είναι διαπραγματεύσιμος με 11 φορές τα κέρδη του 2016 και μόλις 4 φορές σε όρους EV/EBITDA, στοιχείο που τον τοποθετεί στις πιο ελκυστικές εταιρείες του κλάδου πανευρωπαϊκά.

Σύμφωνα με τις εκτιμήσεις του consensus των αναλυτών που καλύπτουν τη μετοχή, ο τίτλος είναι διαπραγματεύσιμος με 11 φορές τα κέρδη του 2016 και μόλις 4 φορές σε όρους EV/EBITDA, στοιχείο που τον τοποθετεί στις πιο ελκυστικές εταιρείες του κλάδου πανευρωπαϊκά.

-Με ελαφρώς λιγότερες θετικές συστάσεις από το εξωτερικό, αλλά και το εσωτερικό απ' ό,τι ο τίτλος του ΟΤΕ, η μετοχή του ΟΠΑΠ είναι η δεύτερη επιλογή των αναλυτών, με μέση τιμή-στόχο τα 10,25 ευρώ ανά μετοχή και περιθώριο  ανόδου παραπλήσιο με αυτό του ΟΤΕ.

ανόδου παραπλήσιο με αυτό του ΟΤΕ.

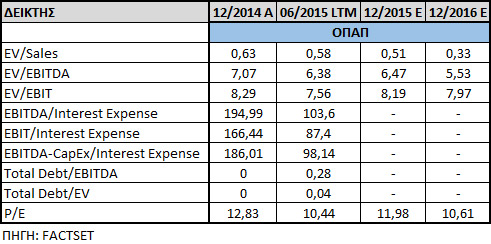

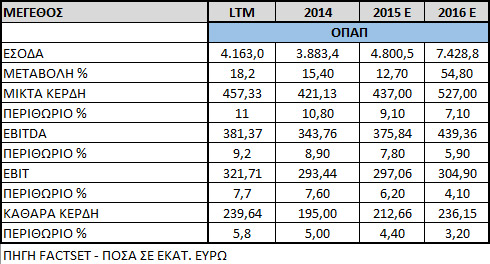

Η αποτίμηση του OΠAΠ επίσης βρίσκεται σε σαφώς ελκυστικότερα επίπεδα σε σχέση με τις ομοειδείς ευρωπαϊκές εταιρείες, με EV/EBITDA για το 2016 που υπολογίζεται από τους αναλυτές στις 5,5 φορές περίπου.

Σε κάθε περίπτωση, πάντως, το roll out των VLTs αποτελεί «αγκάθι» για το αναπτυξιακό του στόρι.

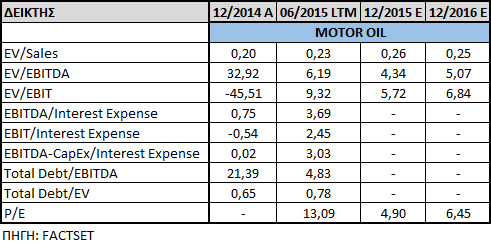

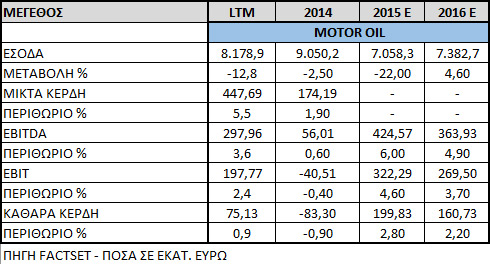

-Ο τίτλος της Motοr Oil επίσης εμφανίζεται με θετικές συστάσεις από UBS, Wood & Company, αλλά Alpha Finance, NBG Securities, Piraeus Securities και Επενδυτική Τράπεζα Ελλάδος, αφού τα ισχυρά περιθώρια διύλισης αλλά και η εξωστρέφεια της εταιρείας αποτελούν μαξιλάρια για την τιμή της μετοχής.

-Ο τίτλος της Motοr Oil επίσης εμφανίζεται με θετικές συστάσεις από UBS, Wood & Company, αλλά Alpha Finance, NBG Securities, Piraeus Securities και Επενδυτική Τράπεζα Ελλάδος, αφού τα ισχυρά περιθώρια διύλισης αλλά και η εξωστρέφεια της εταιρείας αποτελούν μαξιλάρια για την τιμή της μετοχής.

Η μετοχή της Motοr Oil, εκτός ότι αποτελεί τον τίτλο της μεγάλης κεφαλαιοποίησης με την υψηλότερη απόδοση στο  Χρηματιστήριο σε τρίμηνο και εξάμηνο, μετά τα capital controls και την πτώση στα 6,5 ευρώ, πλέον τιμάται 40% υψηλότερα.

Χρηματιστήριο σε τρίμηνο και εξάμηνο, μετά τα capital controls και την πτώση στα 6,5 ευρώ, πλέον τιμάται 40% υψηλότερα.

Σε όρους EV/EBITDA η εταιρεία διαπραγματεύεται με 6,2 φορές και μερισματική απόδοση της τάξεως του 4,5%. Η μέση τιμή-στόχος για την Motοr Oil τοποθετείται στα 11,65 ευρώ ή 30% υψηλότερα από τα τρέχοντα επίπεδα.

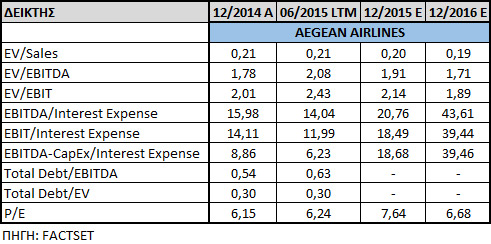

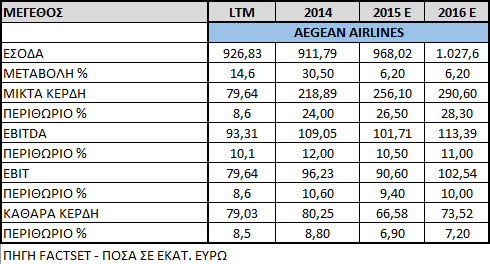

-Η τέταρτη επιλογή είναι ο τίτλος της Aegean Airlines, ο οποίος εμφανίζει υψηλό περιθώριο, με τη μέση τιμή- στόχο να είναι πλέον στα 9 ευρώ ανά μετοχή και μία από τις καλύτερες αποδόσεις ανάμεσα στις μετοχές της υψηλής κεφαλαιοποίησης στο δωδεκάμηνο.

-Η τέταρτη επιλογή είναι ο τίτλος της Aegean Airlines, ο οποίος εμφανίζει υψηλό περιθώριο, με τη μέση τιμή- στόχο να είναι πλέον στα 9 ευρώ ανά μετοχή και μία από τις καλύτερες αποδόσεις ανάμεσα στις μετοχές της υψηλής κεφαλαιοποίησης στο δωδεκάμηνο.

Βάσει της αποτίμησής της ο δείκτης EV/EBITDAR, περίπου στις 5 φορές για φέτος όσο και για το 2016, είναι στο χαμηλότερο εύρος ανάμεσα στις ευρωπαϊκές εταιρείες μεταφορών.

Βάσει της αποτίμησής της ο δείκτης EV/EBITDAR, περίπου στις 5 φορές για φέτος όσο και για το 2016, είναι στο χαμηλότερο εύρος ανάμεσα στις ευρωπαϊκές εταιρείες μεταφορών.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα