To 2014 ξεκίνησε με την Ελλάδα να εμφανίζεται ως μία από τις πιο δυναμικές αγορές ανάμεσα στις αναδυόμενες, με τους διαχειριστές να ποντάρουν όχι μόνο την ανάκαμψη, αλλά και την επερχόμενη χαλάρωση της νομισματικής πολιτικής από την Ευρωπαϊκή Κεντρική Τράπεζα.

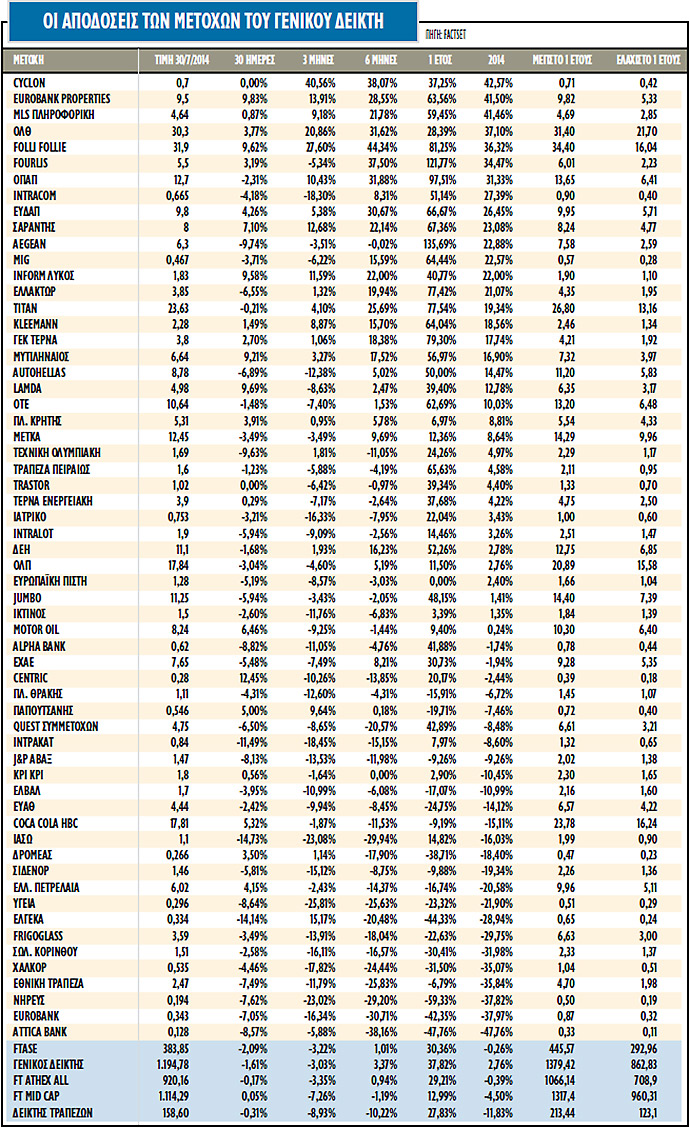

Ωστόσο, παρά τις έντονες κατά καιρούς διακυμάνσεις, ο Γενικός Δείκτης το τελευταίο επτάμηνο εξακολουθεί να εμφανίζει παράλληλη πορεία, δείχνοντας πως η αγορά θα ήθελε να ξεπεραστούν κάποια σημαντικά ρίσκα πριν αποφασίσει να επενδύσει δυναμικά σε ελληνικά περιουσιακά στοιχεία.

Αρωγός σε αυτήν την προσπάθεια έρχεται η αναβάθμιση της ελληνικής οικονομίας από τη Moody's κατά δύο βαθμίδες σε "Caa1" από "Caa3" αν και παρά την κίνησή της παραμένει η πλέον απαισιόδοξη από τους τρεις οίκους αξιολόγησης. H Standard & Poor's αξιολογεί τη χώρα με "Β-" και η Fitch με "Β", δηλαδή υψηλότερα κατά μία και δύο βαθμίδες αντίστοιχα.

Από τη μια πλευρά, η σημαντική βελτίωση της δημοσιονομικής κατάστασης κι η δέσμευση της κυβέρνησης για περαιτέρω δημοσιονομική εξυγίανση, η οποία θα οδηγήσει σε σταδιακή μείωση του δημοσίου χρέους ως ποσοστού του ΑΕΠ είναι το πρώτο μεγάλο βήμα που αναγνωρίζει ο αμερικανικός οίκος.

Από την άλλη, η βελτίωση των οικονομικών προοπτικών της χώρας, που βασίζεται τόσο στην κυκλική ανάκαμψη, όσο και στην πρόοδο από την εφαρμογή των δομικών μεταρρυθμίσεων, τα μειωμένα επιτόκια και την επέκταση των λήξεων, τα οποία δίνουν δημοσιονομική ευελιξία και μειώνουν το ρίσκο χρηματοδότησης, είναι δεύτερο μεγάλο επίτευγμα που σημειώνει η Moody's.

Στον αντίποδα όμως, η αξιολόγηση ενσωματώνει ταυτόχρονα την πολιτική αβεβαιότητα της χώρας, λόγω της πιθανότητας πρόωρων εκλογών στους πρώτους μήνες του 2015, το ρίσκο των καθυστερήσεων στην εφαρμογή του προγράμματος προσαρμογής, αλλά και τη δυσκολία στις επικείμενες διαπραγματεύσεις με τους πιστωτές.

Η εικόνα των ελληνικών μετοχών όμως περιπλέκεται τόσο από τα κρίσιμα τραπεζικά stress tests και το εγχώριο πολιτικό σκηνικό, τις αυξανόμενες γεωπολιτικές εντάσεις σε Ισραήλ και Ουκρανία και τις χρεοκοπίες στην Αργεντινή και στην Banco Espirito Santo όσο και από το διορθωτικό κύμα που μπορεί να έχει ξεκινήσει στα ξένα χρηματιστήρια. Τα παραπάνω μπορεί να αποδυναμώσουν το μήνυμα και να το μετατρέψουν σε ανακλαστικού τύπου αντίδραση με περιορισμένο εύρος.

Συνεπώς είναι πιθανό η αναβάθμιση της Ελλάδας, εκτός από τη μείωση του country risk και την άμεση θετική επίδραση που θα πρέπει να έχει στις τιμές των ελληνικών ομολόγων, κρατικών και εταιρικών, να μην είναι σε θέση τελικά να αποτελέσει τον μακροπρόθεσμο καταλύτη που χρειάζονται οι ελληνικές μετοχικές αξίες.

Τα τέσσερα «κλειδιά»

Το πρώτο είναι ο τραπεζικό κλάδος και τα stress tests. Οι φόβοι της αγοράς ίσως αποδειχθούν υπερβολικοί τελικά και η αδυναμία που παρατηρείται στο ταμπλό του Χ.Α. υπέρμετρη. Αν και είναι άγνωστο αν και πόσα επιπλέον κεφάλαια θα χρειαστεί να αντλήσουν από την αγορά οι ελληνικές τράπεζες, ο πανευρωπαϊκός χαρακτήρας της άσκησης ίσως αποτελέσει το κλειδί, δεδομένου ότι κανένας Ευρωπαίος αξιωματούχος δεν θα επιθυμούσε να προκύψει ότι δεκάδες τράπεζες θα χρειαστούν τεράστιες αυξήσεις κεφαλαίου σε ένα κρίσιμο χρονικό σημείο για την Ευρώπη.

Ο εγχώριος κλάδος ποντάρει πολλά στο γεγονός ότι έχει ήδη αντιμετωπίσει με επιτυχία τα stress tests της ΤτΕ, αλλά παραμένουν οι ανησυχίες για τις παραδοχές που θα επιβάλει η Ευρωπαϊκή Κεντρική Τράπεζα και το κατά πόσον σε αυτές θα παρεισφρήσουν «πολιτικά κριτήρια».

Οι ελληνικές τράπεζες, πάντως, διαθέτουν στη φαρέτρα τους και άλλα δύο τουλάχιστον όπλα: αλλαγή του τρόπου υπολογισμού της αναβαλλόμενης φορολογίας και προσαρμογή στο λεγόμενο πορτογαλικό μοντέλο, η οποία θα ενίσχυε λογιστικά την κεφαλαιακή τους επάρκεια και το σενάριο της επιτάχυνσης πωλήσεων θυγατρικών εταιρειών και λοιπών περιουσιακών στοιχείων, γεγονός που θα τονώσει και τη ρευστότητα.

Κρίσιμο στοιχείο ωστόσο για τα πιστωτικά ιδρύματα είναι και η ρύθμιση για τα «κόκκινα» δάνεια, η οποία προωθείται από την κυβέρνηση. Αν το σχέδιο τρέξει με επιτυχία: α) θα ωφελήσει τις ελληνικές τράπεζες, β) θα δώσει ρευστότητα σε ολόκληρη την οικονομία, γ) θα «αφυπνίσει» επιχειρήσεις που σήμερα υπολειτουργούν και δ) θα φέρει νέες θέσεις εργασίας.

Βέβαια, για να γίνουν όλα αυτά θα πρέπει όχι μόνο να περάσει στις αρχές του φθινοπώρου ο νέος νόμος για τα «κόκκινα δάνεια», αλλά επίσης οι τράπεζες να αναλάβουν δραστικές και αποτελεσματικές πρωτοβουλίες σε έναν τομέα όπου μέχρι σήμερα έχουν υστερήσει.

Αναμφίβολα το πολιτικό ρίσκο απασχολεί σε σημαντικό βαθμό την επενδυτική κοινότητα και είναι το επόμενο σημείο-κλειδί. Από την άλλη ωστόσο, οι ξένοι επενδυτές φέτος μόνο έχουν τοποθετήσει πάνω από 15 δισ. ευρώ, γνωρίζοντας το πολιτικό σκηνικό της Ελλάδας. Αυτό που ίσως τελικά έχει μεγαλύτερη σημασία για τους επενδυτές είναι το περιεχόμενο της συμφωνίας μεταξύ Ελλάδας και Ε.Ε. για την αναδιάρθρωση του δημόσιου χρέους. Το κυριότερο σημείο της συμφωνίας που ενδιαφέρει την αγορά είναι το πόσο μειωμένη θα είναι η ετήσια τοκοχρεολυτική δόση που πρέπει να καταβάλει η χώρα για τα επόμενα χρόνια. Αν το ποσό αυτό κυμανθεί στα 3-4 δισ. ευρώ, θα υπάρξουν σαφή περιθώρια για μείωση των φορολογικών επιβαρύνσεων, για τόνωση των δημόσιων επενδύσεων και για ανάπτυξη της οικονομίας.

Τέλος, το τέταρτο κομβικό σημείο θα είναι οι ξένες επενδύσεις, αφού οι αισιόδοξοι πιστεύουν πως μεσοπρόθεσμα η ανάκαμψη θα προέλθει μέσα από αυτές. Οι κυριότερες πηγές από τις οποίες μπορούμε να προσδοκούμε σημαντικές εισροές τα επόμενα χρόνια είναι η επιστροφή των τραπεζών στους ιδιώτες αφού μετά την ολοκλήρωση των ευρωπαϊκών stress tests θα τεθεί το ζήτημα αλλαγής του πλαισίου για τα warrants κι η προώθηση των ιδιωτικοποιήσεων, που παρά τα περιορισμένα έως τώρα αποτελέσματα μπορούν να αποτελέσουν σημαντικό πόρο προσέλκυσης κεφαλαίων από το εξωτερικό.

Το χρηματιστήριο σε στάση αναμονής

Αν και η πλειονότητα των παραγόντων της αγοράς δεν εκτιμούσε ότι υπήρχαν τα απαραίτητα σημαντικά στοιχεία για να κινηθεί η αγορά σε ανώτερα επίπεδα, το φινάλε του Ιουλίου με την αναβάθμιση της Moody's αφήνει μεγαλύτερες ελπίδες για να έχουμε έναν καυτό Αύγουστο. Ενισχυτικά στις προσδοκίες λειτουργεί και το μπαράζ εκθέσεων των ξένων οίκων που επισημαίνουν ότι τα τρέχοντα επίπεδα τιμών των ελληνικών μετοχών αποτελούν καλό σημείο εισόδου.

Η αλήθεια είναι ότι η έλλειψη ουσιαστικού καταλύτη μέχρι στιγμής είναι και ένας από τους βασικούς παράγοντες για τη -χωρίς σημαντικό όγκο συναλλαγών- πορεία του Γενικού Δείκτη. Παρότι η εγχώρια πολιτική αβεβαιότητα, τα θέματα των ιδιωτικοποιήσεων, αλλά και το ασταθές γεωπολιτικό σκηνικό σε Ουκρανία και Ισραήλ έπληξαν την ψυχολογία της αγοράς, οι ξένοι παρέμειναν επενδυτές στο Χ.Α., ενώ η διακριτική τους επίβλεψη και η στάση αναμονής διατηρήθηκαν.

Στην τεχνική εικόνα της αγοράς, μετά την απώλεια των 1.180-1.185 μονάδων (ζώνη που συνέπεσε με τον εκθετικό κινητό μέσο όρο των 200 ημερών), η διατήρηση των 1.140 μονάδων θα είναι κρίσιμη. Διαφορετικά, η επόμενη ζώνη είναι το ψυχολογικό όριο στις 1.100 μονάδες, ενώ υπό συνθήκες και το χαμηλό των 1.115 μονάδων της 30ής/1/2014 είναι επίπεδο στήριξης.

Στην περίπτωση όμως που η Moody's αποτελέσει τον καταλύτη που αναζητούσε η αγορά και ενεργοποιηθεί το ανοδικό σενάριο και επαναπροσεγγισθούν οι 1.180 μονάδες, τότε δεν είναι απίθανη η αντίδραση έως τις 1.220.

Τέλος, η τεχνική εικόνα του δείκτη της υψηλής κεφαλαιοποίησης συνεχίζει να είναι προπομπός για την πορεία του Γενικού Δείκτη.

Η ισχυρή στήριξη των 363 μονάδων έχει έως τώρα απορροφήσει όλες τις πιέσεις που έχουν προκύψει από τον Μάιο, ενώ και όλο τον Ιούλιο ήταν το κάτω όριο διακύμανσης του δείκτη. Στον αντίποδα, η ισχυρή ζώνη αντίστασης είναι οι 393 μονάδες και ψηλότερα οι 405-407 μονάδες.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα