H φετινή διαδρομή των ελληνικών μετοχών εκτός από δυναμική μπορεί να χαρακτηριστεί και... άτρωτη , αφού ούτε οι ευμετάβλητες πολιτικές συνθήκες στην ευρωπαϊκή σκηνή δίνουν αφορμή για γενναία διόρθωση και αποκόμιση κερδών.

Η ελληνική αγορά έχει προσφέρει εξαιρετικά υψηλές επιδόσεις, ενώ οι αποδόσεις των μετοχών από τα χαμηλά του Ιουνίου 2012 και τις 470 μονάδες είναι θεαματικές. Σε αυτήν την ανοδική πορεία, σύμμαχοι αποδεικνύονται οι διεθνείς αγορές μετοχών, οι οποίες παρέμειναν ψύχραιμες, βρίσκονται κοντά στα ιστορικά υψηλά τους και σημειώνουν διψήφιες αποδόσεις.

Ο βασικός εγχώριος χρηματιστηριακός δείκτης συνεχίζει να υπεραποδίδει και το 2014, σε σχέση τόσο με τις μεγάλες ευρωπαϊκές αγορές (Γερμανία, Βρετανία και Γαλλία) όσο και με τις περιφερειακές αγορές της περιοχής (Ιταλία, Ισπανία και Πορτογαλία).

Οι τοποθετήσεις των hedge funds μπορεί να μην έχουν την ένταση του προηγούμενου τριμήνου, όμως οι εξελίξεις σε οικονομικό και πολιτικό επίπεδο μπορούν να προκαλέσουν σημαντικές εισροές κεφαλαίων ειδικά αν η αναταραχή στις αναδυόμενες αρχίσει να εξομαλύνεται.

Έπειτα από σχεδόν τρία έτη, από τον Ιούνιο του 2011, ο Γενικός Δείκτης έχει επανέλθει σχεδόν στην ίδια περιοχή τιμών, με τις συνθήκες στην αγορά σημαντικά διαφορετικές. Παρά την υψηλή μεταβλητότητα στον βασικό χρηματιστηριακό δείκτη και την επιστροφή και πάλι πάνω από το ψυχολογικό όριο στις 1.300 μονάδες, η συμπεριφορά των μετοχών μόνο ομοιόμορφη δεν ήταν.

Το βασικό συμπέρασμα από την επιστροφή είναι ότι μόνο η επιλογή τίτλων με συγκεκριμένα κριτήρια (stock picking) όπως η εξωστρέφεια, η υψηλή παραγωγή ταμειακών ροών ως προς τον δανεισμό και οι λογικοί δείκτες αποτίμησης EV/EBITDA απέφεραν υψηλά κέρδη στους επενδυτές που τόλμησαν να τοποθετηθούν.

Τι έχει αλλάξει

Η φετινή άνοδος στηρίζεται στο δίπτυχο της αυξημένης διάθεσης για τοποθετήσεις από τους ξένους επενδυτές στις ευρωπαϊκές περιφερειακές αγορές και στη βελτίωση μια σειράς εσωτερικών παραγόντων και στοιχείων που σχετίζονται με την ελληνική οικονομία και τις προοπτικές της.

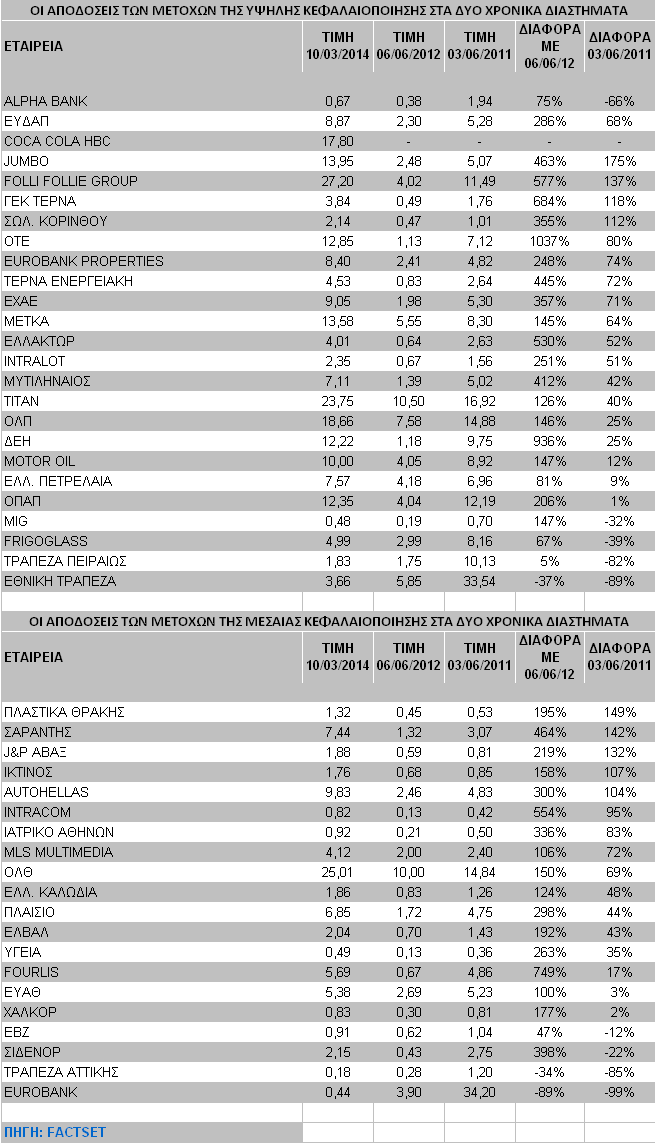

Οι υπεραποδόσεις ωστόσο σε κάποιες μετοχές του δείκτη της υψηλής κεφαλαιοποίησης και της μεσαίας κεφαλαιοποίησης στηρίζονται επίσης είτε στις ελκυστικές αποτιμήσεις τους είτε στο γεγονός ότι είναι σε θέση να εξαργυρώσουν το σενάριο του Grecovery.

Η επιστροφή του Χ.Α. στα επίπεδα των 1.300 μονάδων όπως και τον Ιούνιο του 2011 έγινε σε τελείως διαφορετικές συνθήκες. Η ελληνική οικονομία έχει κάνει σημαντικά βήματα προόδου και είναι αδιαμφισβήτητο ότι υπάρχουν ενδείξεις πως η ύφεση υποχωρεί. Η χώρα έχει πετύχει σημαντικές αλλαγές και, κεφαλαιοποιώντας αυτές τις μικρές θετικές ειδήσεις, έχει μπορέσει να δημιουργήσει κλίμα εμπιστοσύνης στους ξένους επενδυτές.

Παράλληλα, οι συνθήκες στις χρηματοπιστωτικές αγορές είναι εξαιρετικές και βοηθούν σημαντικά στην αλλαγή κλίματος. Η πολύ μικρή θέση των ξένων χαρτοφυλακίων στην αγορά (η Ελλάδα είναι η πιο underweight χώρα από τις 21 που συμμετέχουν στον δείκτη MSCI Emerging Markets σύμφωνα με τα στοιχεία της EPFR) είναι ο πρώτος καταλύτης για τη μεσοπρόθεσμη πορεία της αγοράς.

Με τόσο μικρή έκθεση, η πιθανή πτώση δεν μπορεί να συγκριθεί με το upside risk αν οι ξένοι αρχίσουν να μεταστρέφουν την underweight προσέγγισή τους.

Ωστόσο, το πολιτικό ρίσκο φαίνεται ότι θολώνει τον βραχυπρόθεσμο ορίζοντα και περιπλέκει την εικόνα. Από τον Ιούνιο του 2013, οπότε η ελληνική αγορά εισήλθε στις αναδυόμενες, προσπαθεί να ισορροπήσει το trade off ανάμεσα στις υψηλές προσδοκίες πολλών διαχειριστών αλλά και στον πολιτικό κίνδυνο που συνοδεύει τα ελληνικά assets.

Ποιοι ξεχωρίζουν

Οι εταιρείες που ξεχωρίζουν, τόσο από τα χαμηλά της αγοράς τον Ιούνιο του 2012 όσο και από τα επίπεδα των 1.300 μονάδων τον Ιούνιο του 2011 εμφανίζουν έντονο εξωτερικό προσανατολισμό και επίσης είχαν δείκτες EV/EBITDA πολύ χαμηλότερους από τις ευρωπαϊκές εταιρείες του κλάδου.

-Ο τίτλος του ΟΤΕ συνεχίζει την υπεραπόδοσή του έναντι της αγοράς και φέτος, παρότι η τιμή του έχει αυξηθεί 1.000% και πλέον από τα χαμηλά του 2012, από το 1,13 ευρώ στα 12,85 ευρώ, ενώ έναντι του Ιουνίου του 2011 που η αγορά ήταν στα ίδια επίπεδα η άνοδος διαμορφώνεται στο 80%... μόλις.

-Η πορεία της ΔΕΗ από τα χαμηλά του 2012 είναι εξίσου εντυπωσιακή αφού η τιμή της έχει αυξηθεί 936%, στα 11,5 ευρώ από 1,2, ενώ από τον Ιούνιο του 2011 κινείται μόλις 25% πιο ψηλά.

- Ο ΟΠΑΠ είναι μία από τις λίγες εταιρείες της υψηλής κεφαλαιοποίησης με οριακή θετική μεταβολή σε σχέση με τον Ιούνιο του 2011, αφού η τιμή του εμφανίζεται στα ίδια επίπεδα, ενώ η αξία του στο ταμπλό του Χ.Α. σε σχέση με τα χαμηλά του 2012 είναι αυξημένη 200%.

- Η Jumbo με 175%, η Foli Follie Group με 136% και η ΓΕΚ ΤΕΡΝΑ με 118% είναι οι πιο κερδισμένες επιλογές από την υψηλή κεφαλαιοποίηση σε σχέση με τον Ιούνιο του 2011, όπου η αγορά και ο βασικός χρηματιστηριακός δείκτης βρίσκονταν στα ίδια επίπεδα. Ακολουθούν η Σωληνουργεία Κορίνθου με 111% και η Eurobank Properties με 74%.

- Στον αντίποδα, η Εθνική Τράπεζα σε σχέση με τα άλλα πιστωτικά ιδρύματα σημειώνει υψηλότερες ζημίες της τάξεως του 90% και ακολουθούν η Πειραιώς και η Alpha Bank. Με σημαντικά χαμηλότερη τιμή διαπραγματεύεται τώρα και η Frigoglass, η οποία υστερεί 39% από τον Ιούνιο του 2011.

- Από τη μεσαία κεφαλαιοποίηση, τη μεγαλύτερη άνοδο εμφανίζει ο τίτλος της Πλαστικά Θράκης με 149%, όταν ο δείκτης του χρηματιστηρίου ήταν στις 1.300 μονάδες, ενώ υψηλό ποσοστό 132% σημειώνει και η J&P Άβαξ.

- Σε απόδοση ακολουθεί ο τίτλος του Σαράντη με θετική διαφορά 142%. Η Σαράντης έχει αποδειχθεί άκρως αμυντική στη διάρκεια της κρίσης με πολύ θετικές ταμειακές ροές και ισχυρή κερδοφορία.

- Η Ικτίνος, επίσης άκρως εξαγωγική, εμφανίζει πολύ υψηλότερη τιμή στο ταμπλό του Χ.Α. στο 1,76 ευρώ από 0,85 την περίοδο του Ιουνίου 2011.

- Πολύ υψηλά θετικά ποσοστά εμφανίζουν και οι μετοχές των Intracom, Autohellas, MLS και ΟΛΘ.

- Στον αντίποδα, εκτός από τις τραπεζικές μετοχές Eurobank και Αττικής, σημαντικά μειωμένα επίπεδα τιμών εμφανίζουν και οι ΣΙΔΕΝΟΡ, ΕΒΖ, ΧΑΛΚΟΡ.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία